21. August 2023

Eine Revolution für KMU-Kredite in der Schweiz: Eine Analyse des Instant Business Credit der UBS

Von Prof. Dr. Andreas Dietrich

Die UBS hat im März eine aus meiner Sicht wegweisende Initiative gestartet, indem sie als erste Bank in der Schweiz einen Instant Business Credit («Sofortkredit») eingeführt hat. Dieser Kredit richtet sich speziell an kleine und mittlere Unternehmen (KMU) und zeichnet sich durch eine vollständig digitale End-to-End-abgewickelte Auszahlung aus. Dank des automatisierten Kreditentscheids mit ab Anfang 2024 sofortiger Aktivierung der Kreditlinie können bestehende Firmenkunden der Grossbank schnell und unkompliziert Kredite in Höhe von bis zu CHF 500’000 erhalten. Die „manuelle“ Kreditanalyse und das mühsame Einreichen von Dokumenten für KMU entfällt komplett. Es ist also nicht mehr erforderlich, Bilanzen und Erfolgsrechnungen einzureichen. In meinem heutigen Blog erläutere ich den Prozess und zeige die strategische Bedeutung dieser Lösung sowohl für die UBS als auch – in einem grösseren Kontext – für die Schweizer Volkswirtschaft auf.

Durch das Angebot von Instant Loans für KMU kann die UBS ihre Positionierung bei Schweizer KMU („KMU Bank“) verbessern, indem sie die Benutzerfreundlichkeit stark erhöht. Die Online-Kredite konzentrieren sich insbesondere auf den Bereich der eher «kleinvolumigen» Blanko-Kredite (zwischen CHF 20‘000 und 500‘000). Die Abwicklung von Blankokrediten online gestaltet sich einfacher, da die Einbeziehung von Sicherheiten nur schwierig standardisiert werden kann. Dies ist teurer und wirkt sich negativ auf die Abwicklungs-Geschwindigkeit aus.

Grösse des Schweizer KMU-Kreditmarkts und Relevanz der Bankfinanzierungen

Bankfinanzierungen sind noch immer die zentrale Fremdfinanzierungsform von KMU, wie unsere am IFZ im Auftrag des SECO erstellte Studie zeigt. Das Gesamtvolumen für inländische Unternehmenskredite von Banken in der Schweiz hat sich seit April 2015 von CHF 323 Milliarden um 36 Prozent auf CHF 440 Milliarden per April 2023 erhöht. Im Jahr 2023 entfallen rund 88 Prozent des gesamten Kreditvolumens (oder CHF 388 Milliarden) auf KMU (d.h. Firmen mit weniger als 250 Mitarbeitende).

In der Schweiz nutzen 32 Prozent aller KMU einen Bankkredit. Die Verbreitung ist in der Schweiz damit tiefer als in den Nachbarländern. In Deutschland nutzen 39 Prozent aller KMU einen Bankkredit, in Österreich 48 Prozent, in Frankreich 39 Prozent und in Italien 45 Prozent.

Omnikanal-Strategie der UBS

«Im Firmenkundengeschäft verfolgt UBS eine Omnikanal-Strategie, die je nach Kundenbedürfnis und unabhängig von der Unternehmensgrösse festgelegt wird», erläuterte mir Alain Conte Firmenkundenchef der UBS Schweiz im Gespräch. Die grundlegenden Bedürfnisse der Firmenkunden sollen in der Regel digital abgedeckt werden, beispielsweise über UBS key4 business. Produkte, die nicht besonders komplex sind, aber oft noch Erklärungsbedarf haben, werden über den Remote Sales & Advice (RSA) abgewickelt. Bei komplexen Anliegen steht gemäss Conte nach wie vor der persönliche Kontakt mit Fachexpertinnen und Fachexperten im Vordergrund.

Natürlich ist die Realität nicht immer so eindeutig. Es ist durchaus möglich, dass eine Kundenreise mit einem Marketing-Push im E-Banking beginnt, aber anschliessende Fragen über das Remote Sales & Advice-Team beantwortet werden. Wenn die Anfrage komplexer wird, kann der Kunde auch auf einen Kundenberater oder eine Kundenberaterin zugehen. Durch diese Omnikanal-Ausrichtung stellt die UBS sicher, dass alle Kundeninteraktionspunkte für alle Anwendungsfälle verfügbar sind. Kunden können zwischen den verschiedenen Kanälen navigieren und ihre Präferenzen wählen.

Self Service für UBS KMU-Kunden

Im Rahmen ihrer Sortimentslinie key4 business bietet die UBS bereits verschiedene Self-Service-Lösungen an, wie beispielsweise das digitale Onboarding, Bancassurance-Angebote für Neugründungen (vgl. Blog) oder den UBS marketplace für KMU („beyond Banking“). Der Fokus dieses Artikels liegt derzeit jedoch auf dem Minimum Viable Product (MVP) für den Instant Business Credit. Dieses Produkt wurde erstmals im zweiten Quartal 2022 getestet und ist seit Ende März 2023 im E-Banking live verfügbar. Im Gegensatz zu früheren UBS-Projekten wurde der Instant Business Credit als klassisches MVP entwickelt und gemeinsam mit den Kunden weiterentwickelt.

Rahmenbedingungen für den UBS Instant Business Credit

Um sich als KMU für einen UBS Instant Business Credit zu qualifizieren, müssen folgende Anforderungen erfüllt werden:

- Das Unternehmen muss operativ und älter als drei Jahre sein.

- Der Firmensitz befindet sich in der Schweiz.

- Es besteht seit mehr als zwei Jahren ein Firmenkonto bei der UBS.

- KMU wickeln ihren Zahlungsverkehr mehrheitlich über UBS ab.

- Der Zahlungsverkehrsumsatz über die UBS ist stabil (im Sinne von einem stabilen Umsatz über die letzten 18 Monate, wobei Saisonalitäten wenn möglich berücksichtigt werden). Es dürfen keine Betreibungen vorliegen.

Die Konditionen für die Kredite sind unabhängig vom Risiko respektive dem Unternehmensrating derzeit (fast) immer gleich und lauten wie folgt:

- Kredite bis CHF 100’000: 5.25% p.a.

- Kredite zwischen 100’000 und dem maximalen Betrag von 500’000: 5.00% p.a.

- Kreditkommission: 0.25% p.q.

Die Zinsen fallen erst an, wenn die zusätzliche Liquidität in Anspruch genommen wird.

Die Kreditlimiten werden vollautomatisch vergeben und schwanken auch nach der Vergabe und abhängig vom Geschäftsverlauf. Bei positiver Entwicklungerhöht sich das Kreditangebot. Bei negativer Entwicklung ergibt sich eine Reduktion der Rahmenlimite (eine entsprechende Kommunikation erfolgt zum Voraus).

Prozess

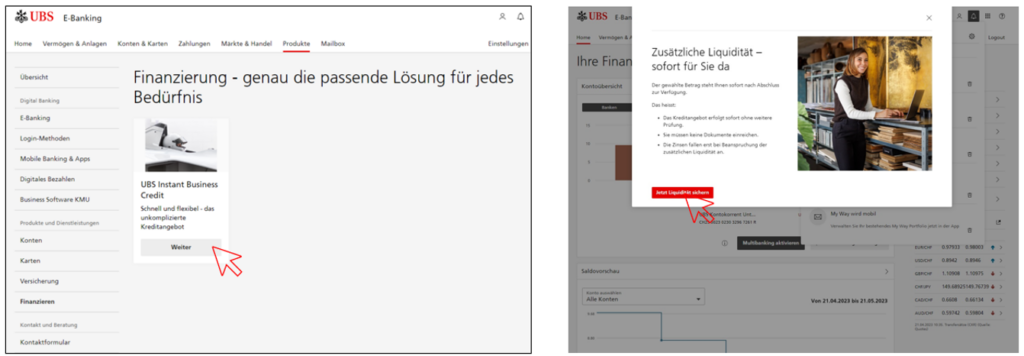

Als Ausgangspunkt für die Kundenreise stehen zwei Optionen zur Verfügung. Zum einen kann der Kunde eigenständig ein „Gesuch“ für einen Kredit bei UBS einreichen (siehe Abbildung 1, linke Seite). Zum anderen besteht die Möglichkeit, dass die UBS proaktiv dem KMU-Kunden Liquidität anbietet. In beiden Fällen müssen keine weiteren Dokumente eingereicht werden (siehe Abbildung 1, rechte Seite). Selbstverständlich unterbreitet die UBS dieses Angebot nur jenen Kunden, von denen sie weiss, dass sie einen Kredit erhalten können.

Abbildung 1: Start der Customer Journey im E-Banking, Pull (links) oder Push (rechts)

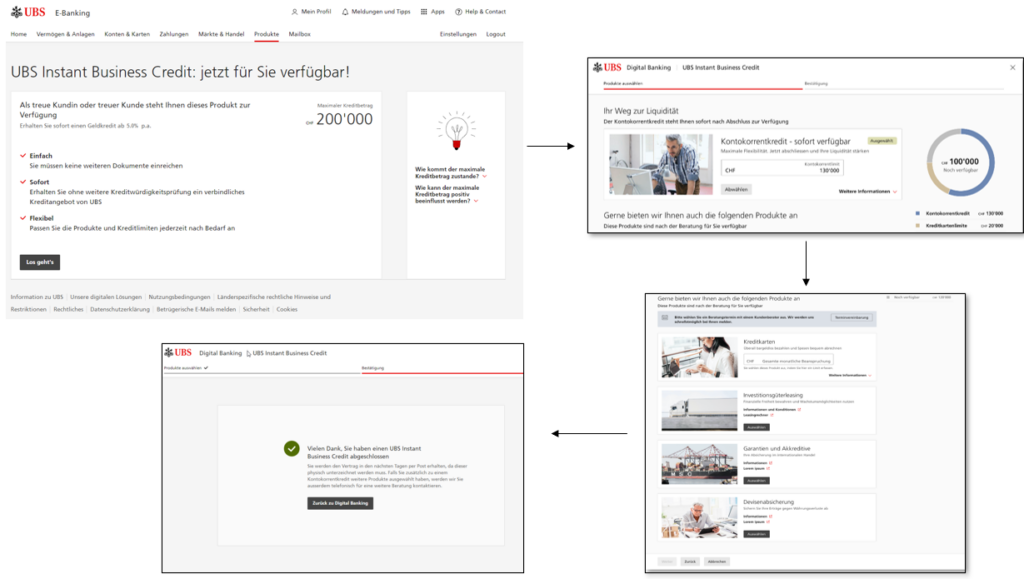

Danach ist der Ablauf wie folgt:

- Zunächst werden interne Informationen wie Kundendaten und Kontobewegungen sowie externe Informationen wie Bonitätsbewertungen herangezogen. Dabei werden keine Informationen von anderen Banken beigezogen. In Zukunft, wenn Multibanking-Lösungen allgemein verbreiteter sind, könnte ich mir durchaus vorstellen, dass solche Daten auch genutzt werden könnten. Zum heutigen Zeitpunkt macht dies aber erst beschränkt Sinn.

- Basierend auf diesen Informationen erfolgt die vollständig automatisierte Berechnung des maximal möglichen Finanzierungsbedarfs für alle qualifizierten Kunden.

- Bei einer Kreditanfrage des Kunden wird sofort eine Kreditentscheidung getroffen, ohne dass weitere Eingaben oder Dokumente vom Kunden erforderlich sind. Auch die automatisierte Auszahlung des Kredits erfolgt umgehend nach Eingang des unterzeichneten Vertrages (die digitale Signatur folgt Anfang 2024). Gemäss Angaben von UBS dauert die Abwicklung des Kredits dann nur drei Minuten.

- In einem weiteren Schritt kann der Kunde auch entscheiden, ob er neben dem Kontokorrent-Kredit auch Interesse an Investitionsgüterleasing, Garantien und Akkreditiven oder Massnahmen zur Absicherung von Devisenrisiken hat. Wenn der Kunde an diesen Dienstleistungen interessiert ist, wird sich ein Mitarbeiter des RSA-Teams mit ihm in Verbindung setzen. Der Kunde kann angeben, zu welchem Zeitpunkt er gerne kontaktiert werden möchte.

- Etwas unschön ist, dass der Vertrag danach (gemäss UBS: am nächsten Morgen) noch via physische Post den Kunden zugestellt wird. Auch die Limite wird dadurch derzeit erst nach Eingang des physisch unterzeichneten Vertrags aktiviert. Allerdings ist geplant, dass ab einem späteren Zeitpunkt (voraussichtlich Anfang 2024) der Vertrag über die eSignature online abgeschlossen werden kann. Der unterschriebene und gescannte Vertrag wird zudem nicht im E-Banking oder einem digitalen Vertragsarchiv abgelegt, sondern direkt an den Kunden verschickt.

- Die Überwachung seitens UBS erfolgt automatisiert und monatlich anhand verschiedener interner und externer Informationen. Falls erforderlich, werden Kunden automatisch benachrichtigt, wenn eine Reduzierung der Limite notwendig ist. Gleichzeitig besteht die Möglichkeit, die Rahmenlimite zu erhöhen, wenn der Geschäftsverlauf nachhaltig positiv ist. Hierbei ist erneut erwähnenswert, dass die KMU nicht jährlich ihre Bilanzen einreichen müssen.

Abbildung 2: Der Prozess im Überblick (Printscreens)

Bisherige Erfahrungen

Das Produkt ist noch nicht lange am Markt und wurde bislang auch nicht aktiv breit beworben. Im Sinne von ersten Erfahrungen hat mir UBS für diesen Blog aber die folgenden Informationen zur Verfügung gestellt:

- Durchschnittlicher Kredit/Limiten-Betrag rund CHF 140’000

- Die wichtigsten Kreditnehmer nach Industrien (60% der Limiten) sind wie folgt:

- Erbringung von Dienstleistungen der Informationstechnologie

- Vorbereitende Baustellenarbeiten, Bauinstallation und sonstiges Ausbaugewerbe

- Grosshandel (ohne Handel mit Motorfahrzeugen)

- Architektur Ingenieurbüros

- Technische, physikalische und chemische Untersuchung

- Gesundheitswesen

- Detailhandel (ohne Handel mit Motorfahrzeugen)

- Das Feedback der Kundschaft war bisher sehr positiv. Besonders überrascht waren sie von der Schnelligkeit und Unkompliziertheit der Kreditabwicklung.

Ein kurzer volkswirtschaftlicher akademischer Einschub

Das Thema des Sofortkredits (Instant Credits) könnte auch ein in der Schweiz bisher noch wenig beleuchtetes Problem lösen. Eine von uns am IFZ (Institut für Finanzdienstleistungen Zug) durchgeführte Befragung im Auftrag des Staatssekretariats für Wirtschaft (Seco) im Frühjahr 2021 bei 2’712 Schweizer KMU hat aufgezeigt, dass zunächst alles bestens wirkt: Die Banken lehnen lediglich drei Prozent aller Kreditanträge von KMU ab. Zudem scheinen Schweizer KMU im Allgemeinen mit ihren Bankbeziehungen zufrieden zu sein. Nur 1.4 Prozent der befragten KMU haben im Jahr 2021 ihre Hausbank gewechselt.

Auf den zweiten Blick zeigt sich aber, dass es unter den Befragten eine grosse Gruppe von «entmutigten» Kreditnehmenden gibt. Jedes zehnte KMU weist zwar einen Finanzierungsbedarf auf, beantragt aber aus diversen Gründen dennoch keinen Kredit. Überdurchschnittlich viele entmutigte KMU gibt es in der Westschweiz (15%), im Tessin (19%) sowie bei Kleinstfirmen (10%).

Diese Gruppe der entmutigten Firmen ist insgesamt mehr als 60-mal so gross wie die Gruppe der KMU, die trotz eines Kreditantrags keinen Kredit erhalten haben. Bei einer Gesamtpopulation von 161’400 KMU in unserem Zielsegment der KMU mit mehr als zwei Mitarbeitenden gehören also schätzungsweise rund 16’000 Schweizer KMU in die Gruppe der entmutigten Firmen. Wichtig ist auch zu wissen, dass gemäss einer Studie von Dietrich und Rey der überwiegende Teil der Firmen einen Kredit erhalten würde, wenn sie einen Kreditantrag einreichen würden.

Warum haben diese entmutigten KMU trotz Finanzierungsbedarf keinen Bankkredit beantragt? Mehr als die Hälfte der entmutigten KMU haben keinen Kredit beantragt, weil sie davon ausgingen, dass die Bank ihn nicht bewilligen würde. Zwei Drittel bezeichnen den Kreditprozess als „zu mühsam“. Mit dem oben vorgestellten Ansatz des UBS Instant Business Loans wird schnell Transparenz geschaffen, indem sehr rasch klar wird, ob sich das KMU für einen Kredit qualifiziert und wie hoch der Zinssatz für den Kredit ist. Ein weiterer Vorteil besteht darin, dass der Kreditantrag sehr einfach ist und kein Einreichen von Dokumenten erforderlich ist.

Strategische Bedeutung des Projekts

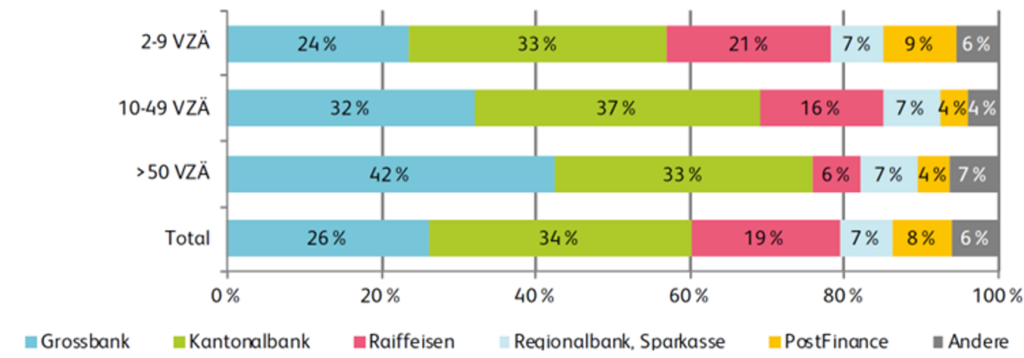

Die Abbildung 3 verdeutlicht die grosse Bedeutung der Grossbank(en) im Bereich der grösseren KMUs mit über 50 Mitarbeitenden (VZÄ). Allerdings wird aus der Abbildung auch deutlich, dass die Marktanteile der Grossbanken bei kleineren Unternehmen deutlich geringer sind.

Abbildung 3: Anteil Hauptbank-Beziehungen von KMU nach Unternehmensgrösse (Quelle: Studie Seco/IFZ)

Die UBS hofft, dass sie durch die Einführung des Instant Credits ihren Anteil als Hauptbank bei kleineren KMU erhöhen und dieses Marktsegment noch besser erschliessen kann. Hierbei bietet auch das Zusammenspiel mit dem Remote and Sales Advice Team weiteres Potenzial. So können – sofern man die Kunden gewinnen kann – auch Fremdwährungsmanagement- und weitere Dienstleistungen angeboten werden. Zudem strebt die UBS selbstverständlich an, das Kreditvolumen insgesamt zu steigern und dadurch zusätzliche Erträge zu generieren.

Fazit

Die UBS führte bereits im Jahr 2016 einen Online-KMU-Kredit ein, wie ich damals in meinem Blog beschrieben habe. Zu dieser Zeit war es jedoch erforderlich, vergangene Jahresabschlüsse hochzuladen und zusätzlich ein persönliches Treffen abzuhalten, um die Kreditwürdigkeit zu prüfen. Mit der Einführung des oben vorgestellten Instant Credit hat die UBS damit aus meiner Sicht einen weiteren signifikanten Fortschritt erzielt.

Die Einführung des Instant Credit der UBS stellt meiner Ansicht nach einen bedeutsamen Fortschritt im Bereich der Online-Kredite für kleine und mittlere Unternehmen (KMU) in der Schweiz dar. Im Gegensatz zu einer schrittweisen Verbesserung bestehender Bankprozesse orientiert sich die Instant Credit-Lösung eher an Unternehmen wie Amazon und Alibaba, die sich in der digitalen Welt erfolgreich etabliert haben.

Der Instant Credit wurde vor allem mit den Bedürfnissen der KMU im Hinterkopf entwickelt und ermöglicht ihnen einen schnellen und unkomplizierten Zugang zu Krediten, Geld und Liquidität, ohne sich mit umfangreichen Dokumentenanforderungen, komplexen Prozessen und langen Wartezeiten auseinandersetzen zu müssen. Es ist zweifellos ein beeindruckendes Erlebnis für Kunden, dass sie keine umfassenden Jahresabschlüsse und Bilanzen mehr vorlegen müssen, um einen Kredit zu erhalten.

Dieser Fortschritt hat auch positive Auswirkungen auf die Bank selbst, da die Kundenberaterinnen und Kundenberater nun vermehrt strategische Dialoge mit den Kunden führen können, anstatt Zeit und Ressourcen für die Bearbeitung kleiner Kredite aufzuwenden. Der Kredit wurde als Ankerprodukt positioniert, um den Devisenhandel (FX) und andere Dienstleistungen und Produkte zu fördern. Zusätzlich strebt die Bank an, die Anzahl der Hauptbankbeziehungen mit kleineren KMU zu erhöhen.

Obwohl der Instant Credit bereits vollständig digitalisiert ist, gibt es noch kleinere Anpassungen, die aus meiner Sicht in den kommenden Monaten vorgenommen werden sollten. Dazu gehört unter anderem die Implementierung einer digitalen E-Signatur, um einen nahtlosen Prozessablauf sicherzustellen und ein Archiv für Kreditverträge im E-Banking. Aus meiner Sicht ist es auch suboptimal, dass die Konditionen derzeit hauptsächlich auf der Unternehmensgrösse basieren und noch nicht an das individuelle Risiko angepasst sind. Dies führt – zumindest gemäss akademischer Literatur – auch zu einem möglichen Adverse Selektion Problem. Für die guten Risiken sind diese «Durchschnitts-Zinssätze» womöglich zu hoch. Darüber hinaus ist es derzeit noch schwierig abzuschätzen, ob die Ausfallraten der Kredite infolge dieser Umstellung steigen werden oder ob es der UBS gelingt, mit weniger Informationen die Ausfallwahrscheinlichkeiten gleich gut vorherzusagen wie mit den herkömmlichen Modellen.

Dennoch bleibt die Einführung des Instant Credit der UBS zweifellos eine für mich äusserst vielversprechende Initiative, die den Zugang zu Finanzierungsmöglichkeiten für KMUs erleichtert und das Potenzial besitzt, die Vergabe von kleinen Krediten auf revolutionäre Weise zu verändern.

Kommentare

1 Kommentare

Max Grubich

13. September 2023

Ich finde es schade, dass der Instant Business Credit nur für UBS Kunden möglich ist. Wobei ich schon den Grund verstehe.

Danke für Ihren Kommentar, wir prüfen dies gerne.