4. September 2023

IFZ Sourcing Studie 2023 – Zusammenfassung der wichtigsten Erkenntnisse

Von Dr. Urs Blattmann, Dr. Felix Buschor und Joël Ettlin

In der IFZ Sourcing Studie 2023 nimmt das Institut für Finanzdienstleistungen Zug IFZ die aktuellen und zukünftigen Entwicklungen im Outsourcing der Retailbanken unter die Lupe. Der Studie ist ein breites Verständnis von Sourcing zugrunde gelegt, das neben der Auslagerung wesentlicher Funktionen an Dritte auch jegliche Form der bankübergreifenden Zusammenarbeit beinhaltet. Im heutigen Blog-Beitrag sind die wichtigsten Erkenntnisse der Studie zusammengefasst.

Die IFZ Sourcing Studie wurde anlässlich der IFZ Sourcing Konferenz vom 23. August 2023 vorgestellt.

Nur geringe Veränderungen im Sourcing der Retailbanken

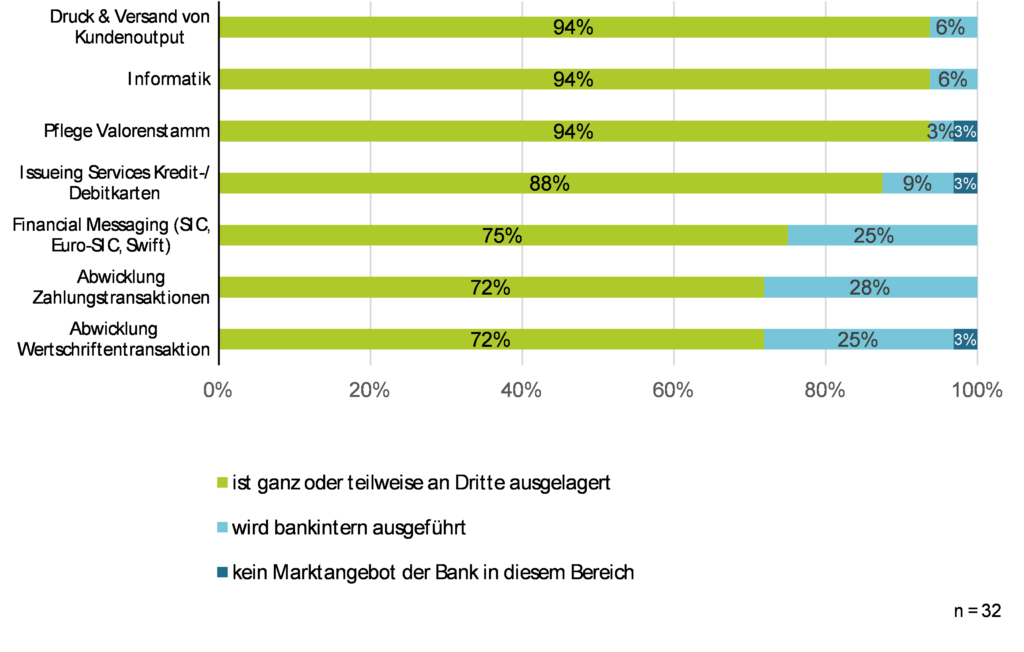

In der Sourcing-Strategie von Retailbanken gab es im Vergleich zum Vorjahr nur geringfügige Veränderungen. Die Auslagerung von IT-Aufgaben bleibt dabei führend. Die Banken beziehen häufig umfangreiche Leistungsbündel von externen Anbietern und der Outsourcinggrad in der IT ist sehr hoch. In der Wertschriftenverarbeitung und im Zahlungsverkehr sind die Auslagerungen auf hohem Niveau stabil geblieben (siehe Abbildung 1) Mit Blick in die Zukunft beabsichtigen Banken den bestehenden Fremdbezug vor allem in der IT, dem Zahlungsverkehr oder der Wertschriftenverarbeitung weiter auszubauen.

Abbildung 1: Sourcing Spitzenreiter.

Compliance Dienstleistungen – das unterschätzte Potenzial

Seit der Finanzkrise im Jahre 2008 haben die Banken einen kontinuierlichen Strom an regulatorischen Anforderungen zu verarbeiten. Dies erfordert ausreichend Fachleute nicht nur um neue Regularien umzusetzen, sondern auch um die Einhaltung der bestehenden Vorschriften zu garantieren. Mindestens innerhalb der gleichen Finma-Kategorie haben die Banken auch die gleichen Vorschriften umzusetzen und einzuhalten, was grundsätzlich eine gute Voraussetzung für ein Outsourcing ist. Auf der Hand liegt die Entlastung der knappen, bankinternen Compliance-Fachkräfte etwa durch die Auslagerung des Regulatory Monitoring, von Musterverträgen und Musterweisungen oder von Aus- und Weiterbildung. Wie die aufgezeigten Fallbeispiele zeigen, kann fachliche Unterstützung zu einem Business Process Outsourcing (BPO), bei dem ganze Compliance-lastige Prozesse, wie die Kundeneröffnung, systemunterstützt an Dritte ausgelagert werden. Weil man sich in Compliance Themen kaum differenzieren kann, und weil es immer schwieriger wird Compliance-Spezialistinnen und -Spezialisten zu finden, empfehlen die Autoren den Banken, aktiv das Outsourcing von Compliance Know-how oder ausgewählter Compliance Leistungen voranzutreiben.

Deutlich realistischere Einschätzung der Chancen von Ökosystemen

Im letzten Jahr haben Anbieter von Ökosystemen im Bereich Wohnen intensiv an neuen Funktionalitäten gearbeitet. Allerdings hat das Interesse der Banken an solchen Ökosystemen abgenommen: Die Zahl der Banken, für die weder der Aufbau noch die Beteiligung an einem Ökosystem relevant sind, ist innerhalb eines Jahres von 13 Prozent auf 38 Prozent gestiegen. Für die knapp zwei Drittel der Banken, die bereits an einem Ökosystem mitmachen oder dies beabsichtigen, stehen in erster Linie die Ökosysteme im Bereich Wohnen oder Vorsorge im Vordergrund.

Einführung Open Banking auf dem Gesetzesweg noch nicht abgewehrt

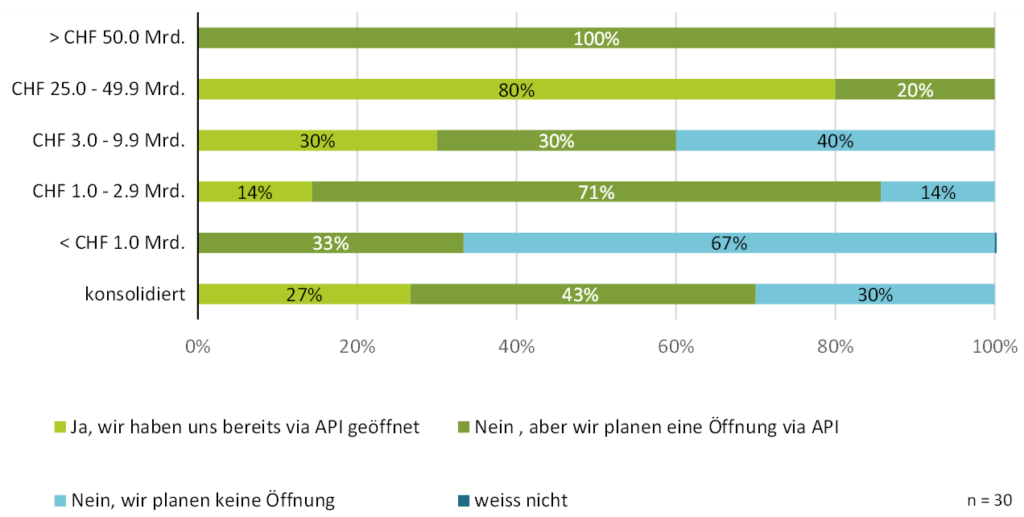

Seit der Bundesrat im Februar 2022 die Möglichkeit ins Spiel brachte, Open Banking in der Schweiz gesetzlich verbindlich zu machen, ist in der Finanzindustrie eine gewisse Hektik ausgebrochen. So hat eine bedeutende Anzahl von Banken, unter Führung der Bankiervereinigung, ihre Absicht geäussert, ihre Systeme für Multibanking der Privatkunden zu öffnen. Die grösseren Retailbanken sind zur Öffnung gegenüber Dritten bereit, aber viele kleinere Banken scheinen bisher keine Pläne in diese Richtung zu haben (siehe Abbildung 2). Dies mag an einer fehlenden erschwinglichen technischen Infrastruktur oder an der Befürchtung, Kundenbeziehungen zu verlieren, liegen.

Abbildung 2: Öffnung der Banken nach Bilanzsumme mittels offener Schnittstellen (API) gegenüber Drittanbietern.

Digitalisierung verlangt von Banken, ihre IT-Sourcing-Strategie zu überdenken

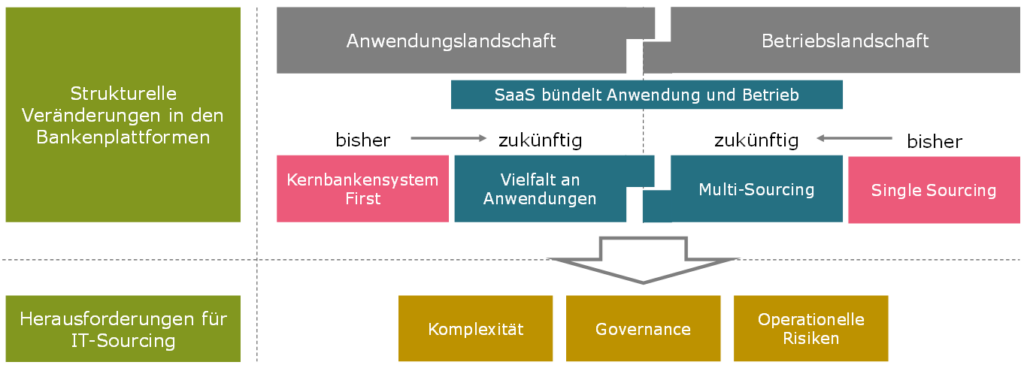

Die vielfältigen Veränderungen im Zuge der Digitalisierung führen zu einem immer stärker abnehmenden Vertrauen der Banken in die Innovationsfähigkeit ihrer Kernbankensystemhersteller. Druck an der Kundenschnittstelle, Automatisierungspotenzial oder Chancen neuer digitaler Geschäftsmodelle verlangen nach raschen und kostengünstigen Lösungen. Banken suchen deshalb nach Alternativen und beginnen Anwendungen bei Dritten zu beschaffen, lassen Anwendungen in ihrem Auftrag von Dritten entwickeln, oder bauen sie gleich selbst. Dies führt dazu, dass die bisher weitgehend homogene Anwendungslandschaft zunehmend fragmentierter wird.

Bei der Beschaffung von IT-Anwendungen fällt der Entscheid zunehmend auf SaaS-Lösungen, die nicht mehr im eigenen Rechenzentrum installiert und betrieben, sondern aus einer Public Cloud bezogen werden. Dadurch wird sozusagen über die Hintertür, die bisherige IT-Sourcing-Strategie, die auf einen, maximal zwei Betriebsprovider ausgerichtet war, über den Haufen geworfen. Aus einer Single-Sourcing- wird eine Multi-Sourcing-Strategie. Für die Banken bedeutet dies, dass sie sich einer stark zersplitterten Anwendungs- und Betriebslandschaft gegenübersehen, die mit einer deutlich höheren Komplexität verbunden ist, eine veränderte Governance mit sich bringt und das Management operationeller Risiken mit anspruchsvollen Problemstellungen konfrontiert (siehe Abbildung 3). Mit Blick auf diese Entwicklungen empfehlen die Autoren den Banken, ihre IT-Sourcing-Strategie zu überdenken und beispielsweise frühzeitig mit geeigneten Massnahmen, die rasch wachsende Komplexität einzudämmen. Mit dem neuen Rundschreiben «Operationelle Risiken und Resilienz» der Finma, das im Verlaufe des Jahres 2023 in Teilen umzusetzen ist, ist auch der Zeitpunkt dazu günstig.

Abbildung 3: Strukturelle Veränderungen in der IT-Landschaft von Retailbanken.

Thesen und Ausblick

Zusammenfassend sind die Autoren der Meinung, dass das Sourcing, verstanden als bankübergreifende Zusammenarbeit und Auslagerung wesentlicher Funktionen an Dritte, eine zunehmende strategische Bedeutung bekommen wird. Dafür sprechen nach Meinung der Autoren die folgenden drei Gründe:

- Es gibt immer noch ungenutztes Potenzial zur Optimierung der Wertschöpfungstiefe von Retailbanken.

- Die bankübergreifende Zusammenarbeit bietet Chancen für die Akquisition und den Vertrieb im digitalen Raum.

- Und schliesslich sind die Möglichkeiten, welche die Informatik bietet, um die Wertschöpfungsketten neu zu organisieren, bei weitem noch nicht ausgeschöpft.

Die IFZ Sourcing Studie 2023 ist hier kostenlos verfügbar: Banking Services – Institut für Finanzdienstleistungen Zug IFZ (hslu.ch).

Ein herzliches Dankeschön gilt unseren Platinsponsoren Inventx und Swisscom und unseren Goldsponsoren Finform und FNZ, deren Unterstützung die Studie erst möglich gemacht hat.

Möchten Sie die Themen mit uns vertiefen? Dann nehmen Sie mit uns Kontakt auf felix.buschor@hslu.ch, urs.blattmann@hslu.ch oder joelmarco.ettlin@hslu.ch.

Kommentare

2 Kommentare

Jochen W.

4. September 2023

Gibt es auch Erkenntnisse, ob und wie sich das Sourcing geographisch verändert hat (z.B. Indien vs. Europa / Near-Shore vs. Offshore)?

Felix Buschor

4. September 2023

Die Studie beschränkt sich auf die Retailbanken der Schweiz, weshalb es keine Aussagen zur geografischen Veränderung gibt.

Danke für Ihren Kommentar, wir prüfen dies gerne.