28. August 2023

Wie gut ist Radicant? Ein erster Testbericht

Von Prof. Dr. Andreas Dietrich

Mit Radicant kommt eine weitere Smartphone-Bank in den hiesigen Markt. Was dieses Unternehmen von vielen anderen Lösungen abhebt, ist sein Bestreben, im Bereich der Vermögensverwaltung die Ziele für nachhaltige Entwicklung der Vereinten Nationen (Sustainable Development Goals, SDGs) zu fördern, anstatt sich hauptsächlich auf die sogenannten ESG-Kriterien zu konzentrieren. Ich hatte bereits vor der offiziellen Markteinführung die Gelegenheit, die App zu testen. In meinem heutigen Blogbeitrag werde ich das Angebot sowie meine ersten Erfahrungen damit vorstellen.

Die Geschichte von Radicant

Das Radicant-Projekt wurde Anfang 2021 ins Leben gerufen, wobei die Radicant AG am 22. April 2021 offiziell gegründet wurde. Bereits 12 Monate nach der Gründung wurde die Banklizenz erteilt (seit Juli 2022 firmiert sie als Radicant Bank AG). Es ist bemerkenswert, dass die 100-prozentige Tochtergesellschaft der Basellandschaftlichen Kantonalbank überhaupt eine eigene Banklizenz beantragt. Diese Entscheidung unterstreicht das Bestreben, nicht nur Teil einer Bank zu sein, sondern als Unternehmen selbst nachhaltige Finanzdienstleistungen anzubieten.

Der Hauptteil der Entwicklungen für das Produkt findet in Portugal statt. Des Weiteren ist die Bank eine Kollaboration mit Google Cloud eingegangen. Die Daten werden entsprechend alle im Rechenzentrum von Google in Zürich gespeichert. Derzeit zählt Radicant 100 Mitarbeitende.

Das Angebot kann in die drei Bereiche «Sustainable Investments», «Sustainable Bank Account» und «Sustainable Banking» unterteilt werden. Nach dieser Logik werde ich nachfolgend das Angebot vorstellen.

Anlegen

In der Radicant-App war es mir möglich, innerhalb weniger Minuten ein Vermögensverwaltungsmandat zu eröffnen. Die Investition erfolgt in ein Portfolio, das auf die 17 Sustainable Development Goals (SDGs) der Vereinten Nationen ausgerichtet ist. Dabei kann man wählen, ob man «breit» investieren möchte oder ob man gewisse Nachhaltigkeitsziele stärker unterstützen möchte. Zusätzlich kann man festlegen, ob der Fokus eher auf Schweizer Unternehmen oder auf internationale Anlagen gelegt werden soll. Ich empfinde diese personalisierbare Auswahlmöglichkeit als sehr positiv. Der Einstieg ist bereits mit einem Betrag von CHF 1’000 möglich.

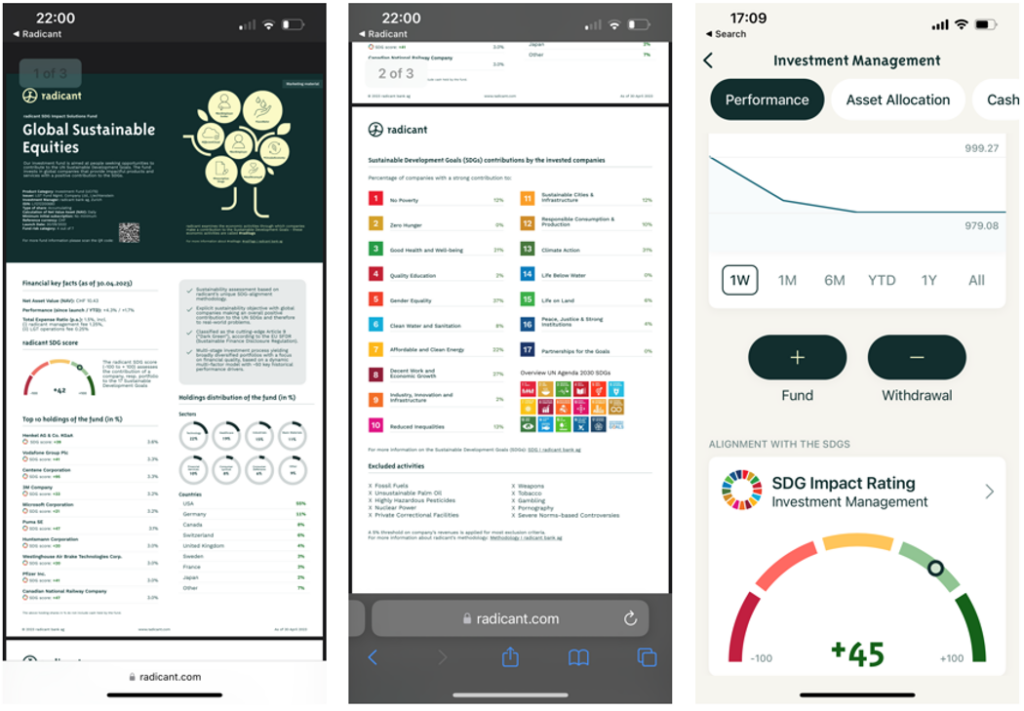

Die Anlagen sind transparent aufgeführt. Die Grundbausteine des Vermögensverwaltungsmandats sind von radicant aktiv gemanagte Investmentfonds (2 Aktien- und 1 Anleihenfonds) und sogenannte Trackerzertifikate auf Aktien (8). Innerhalb der App besteht jederzeit die Option, die umfassende Portfolioübersicht einzusehen, inklusive Details zum von Radicant entwickelten SDG Impact-Rating für jedes individuelle Unternehmen. Dies ermöglicht es, nachzuvollziehen, welchen Beitrag die Unternehmen zu den einzelnen SDGs leisten (vgl. einige Printscreens meiner Lösung, Abbildung 1).

Abbildung 1: Portfolio-Ausweis der Investitionen und Performance-Übersicht (Printscreens App; Die aktuelle Asset Allocation auf Holding-Level ist in der App unter dem Reiter „Asset Allocation“ für jeden Portfoliobaustein einsehbar)

Die Jahresgebühr beträgt 0.9% für Beträge bis CHF 24’999, 0.8% für Beträge zwischen CHF 25’000 und CHF 99’999, 0.65% für Beträge zwischen CHF 100’000 und 499’999 CHF und 0.5% ab einem investierten Betrag von CHF 500’000. Aktuell gilt ein «lebenslanger» Rabatt von 50% auf die Jahresgebühr bei Abschluss eines Vermögensverwaltungsmandats bis 31.01.2024. Hinzu kommen jährliche Produktkosten von zwischen 0.40% bis 0.47%. Dadurch ist das Angebot im Quervergleich eher teuer.

Anlagen in Kryptowährungen sind nicht vorgesehen, da sie nur beschränkt mit den SDG-Zielen übereinstimmen. Ebenso investiert radicant nicht in Rohstoffe. Die Investitionsziele der Firma sind nur Unternehmen oder supranationale Organisationen, die eine positive Wirkung auf die Erreichung der SDGs haben.

Das Radicant Angebot im Alltagsbanking

Selbstverständlich umfasst das Angebot auch die konventionellen Bankprodukte für das Sparen und Bezahlen. Der aktuelle Zinssatz für das Alltagskonto liegt bei 1%, sofern der Kontostand unter CHF 25’000 liegt. Für Beträge zwischen CHF 25’001 und 100’000 beträgt der Zinssatz 0.5%, während für Beträge ab CHF 100’000 kein Zins mehr bezahlt wird. Es gibt keine Rückzugslimiten.

Als Bezahlmethode erhält man eine (virtuelle) Debitkarte von Visa. Optional kann man auch die physische radicant Debitkarte bestellen. Diese ist aus recyceltem PET gefertigt. Bezahlen via Smartphone kann man mit Apple Pay oder Google Pay. Bemerkenswert finde ich, dass Radicant auch eine eigene Twint-App anbietet.

Positiv ist, dass man bereits in der jetzigen Version in der App seine täglichen und monatlichen Limits mit nur wenigen Klicks anpassen kann. Zudem lassen sich mit nur wenigen Klicks die Karte (de-)blockieren und die Sicherheitseinstellungen modifizieren.

Was derzeit hingegen noch fehlt ist ein Multiwährungs-Konti, wie man das von Revolut, Yuh, Neon oder weiteren Smartphone Banken kennt. Auch eBill ist bislang nicht möglich – laut radicant wird diese Funktionalität in naher Zukunft aber auch angeboten. Des Weiteren gibt es in der ersten Version noch keine Säule 3a Produkte.

Anstelle einer 100-prozentigen Haltung der Kundengelder bei der SNB wird ein Teil der Gelder in hoch liquide und nachhaltige (HQLA-)Anlagen mit Impact investiert (z.B. Green Bonds von Emittenten mit höchster Bonität).

Eine Innovation: Der CO2-Fussabdruck

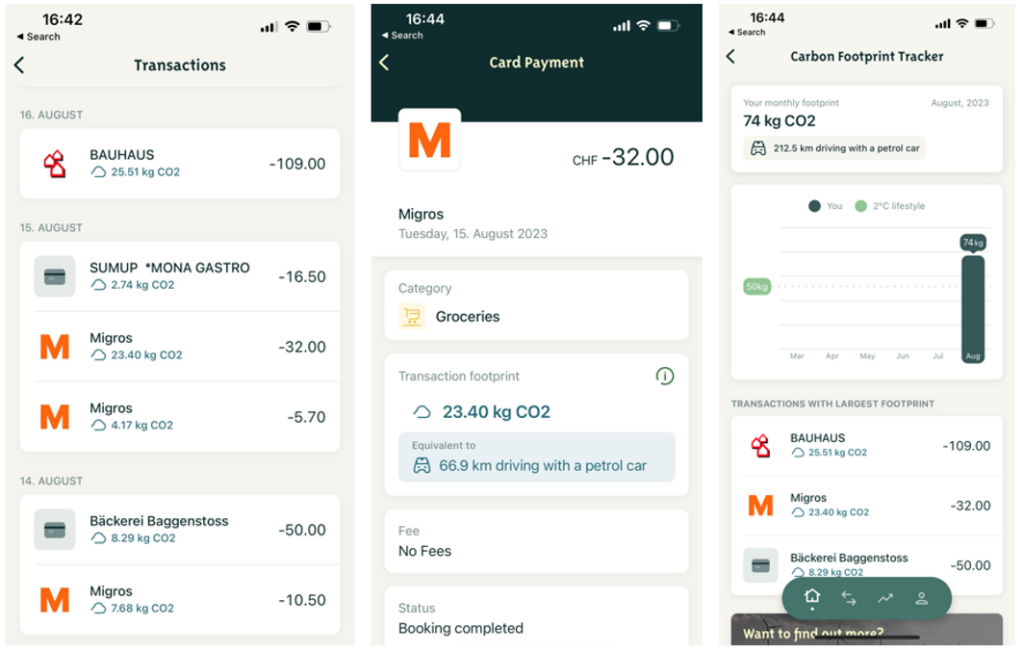

Eine Innovation im Schweizer Markt ist der basierend auf den Transaktionsdaten gemessene CO2-Fussabdruck. Für jede Zahlung kann man den Stand des CO₂-Fussabdrucks abrufen und die Entwicklung seiner gesamten CO₂-Bilanz verfolgen. Die individuelle Übersicht hebt dabei hervor, welche Bereiche für die grösste CO2-Belastung verantwortlich sind. Dieser abstrakte CO2-Wert wird in Relation gesetzt zum Ausstoss eines Autos, das konventionell mit Benzin betrieben wird, um eine anschauliche Vergleichsbasis zu schaffen.

Abbildung 2: CO2-Fussabdruck gemäss meinen Transaktionen (in der Übersicht, im Detail und pro Monat)

Einen CO2-Tracker, der bei jeder Transaktion die damit verbundene CO2-Emission anzeigt, halte ich für eine interessante Idee, die das Bewusstsein für persönlichen ökologischen Fussabdruck stärken kann (ähnlich dem «Schrittzähler» bei Uhren in Bezug auf die körperliche Aktivität). Nachfolgend möchte ich auf einige potenzielle Stärken und Schwächen eines solchen Angebots eingehen. Als Stärken sehe ich die folgenden vier Aspekte:

- Bewusstseinsbildung: Ein CO2-Tracker kann Menschen dazu anregen, über ihre Konsumentscheidungen nachzudenken und zu erkennen, wie diese den Klimawandel beeinflussen. Dies könnte zu bewussteren und umweltfreundlicheren Entscheidungen führen.

- Verantwortungsbewusstsein: Indem Menschen die CO2-Emissionen ihrer Transaktionen sehen, könnten sie ein stärkeres Verantwortungsgefühl für ihren eigenen ökologischen Fussabdruck entwickeln.

- Anreiz zur Veränderung: Die Möglichkeit, die eigenen CO2-Emissionen zu reduzieren, könnte Menschen dazu ermutigen, nachhaltigere Produkte und Dienstleistungen zu wählen und ihren Lebensstil anzupassen.

- Transparenz: Banken könnten durch die Bereitstellung solcher Daten ihre Transparenz und ihr Engagement für Umweltfragen zeigen, was zu einem positiven Image und Vertrauen bei umweltbewussten Kunden führen könnte.

Auf der anderen Seite sehe ich auch die folgenden Herausforderungen rund um dieses Angebot:

- Komplexität: Die genaue Berechnung von CO2-Emissionen für jede Transaktion kann komplex sein und erfordert genaue Daten über die Produktions- und Transportprozesse, die oft schwer zu ermitteln sind. Anhand meines Beispiels (siehe Abbildung 2) wird deutlich, dass Radicant lediglich darüber informiert ist, dass ich in der Migros eingekauft habe. Es bleibt jedoch unklar, ob meine Einkäufe beispielsweise Rindfleisch aus Argentinien oder einen regionalen Biosalat umfassten.

- Subjektivität: Die Berechnung von CO2-Emissionen ist oft von Annahmen und Schätzungen abhängig, die zu Ungenauigkeiten führen können. Dies könnte das Vertrauen der Nutzerinnen und Nutzer in die Genauigkeit der angezeigten Daten beeinträchtigen.

- Überforderung: Ständig mit CO2-Emissionsdaten konfrontiert zu sein, könnte manche Menschen überfordern oder desensibilisieren, insbesondere wenn sie das Gefühl haben, dass ihre individuellen Bemühungen wenig Einfluss auf das grössere Bild haben.

Letztendlich hängt der Erfolg eines solchen CO2-Trackers von der Art und Weise ab, wie er implementiert wird, wie genau die Berechnungen sind, wie gut er in den Alltag der Nutzerinnen und Nutzer integriert werden kann und wie er auf die individuellen Bedürfnisse und Präferenzen der Kundschaft eingeht. Im Fall des Angebots von Radicant erweist sich der Tracker meines Erachtens jedoch als äusserst passend zum Angebot, und ich begrüsse sehr, dass Radicant als erste Schweizer Bank diese Funktion in die App integriert hat.

Sustainable Banking

Schliesslich gibt es aus Sicht von Radicant auch noch das Argument des «Sustainable Banking». Das Bestreben von Radicant ist es, zu den „guten Unternehmen“ zu gehören. Die Firma hat verschiedene Pläne, zahlreiche Berichte zum Thema Nachhaltigkeit zu veröffentlichen und sich diesbezüglich auch sehr transparent zu zeigen.

Welche Kundinnen und Kunden werden Radicant nutzen?

Eine interessante Frage im Zusammenhang mit diesem Angebot betrifft die Nutzergruppen, welche die App ansprechen will. Für Kundinnen und Kunden, bei denen das kostengünstige Alltagsbanking im Vordergrund steht, bieten Revolut, Yuh, Neon und andere Anbieter – zumindest zum aktuellen Zeitpunkt – alternative Apps an, die preiswerter sind und eine breitere Palette an Funktionen aufweisen als die Radicant-App.

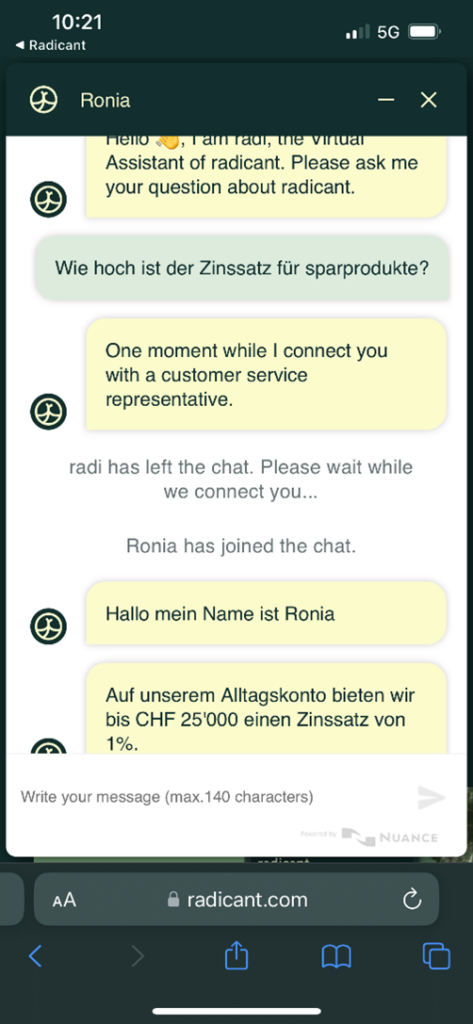

Radicant ermöglicht es aber der digital affinen Kundschaft, ähnlich wie Plattformen wie TrueWealth oder wiLLBe, auch bei vergleichsweise geringen Beträgen von einem professionellen Asset Management zu profitieren. Die Einstiegshürde von CHF 1’000 ist tief und eignet sich dadurch auch für die Retail Kundschaft. Der Fokus von Radicant liegt aber stärker auf der Gruppe der etwas wohlhabenderen Kunden – der sogenannten „Affluent Kundschaft“. Für digital affine Affluent Kundinnen und Kunden mit einer hohen Affinität zum Thema Nachhaltigkeit ist das Angebot interessant. Wichtig zu erwähnen ist aber, dass bei diesem Angebot keine persönliche Beratung angeboten wird. Vielmehr handelt es sich um eine klassische Lösung im Sinne eines digitalen „Vermögensverwaltungs-Mandats“. Es gibt zwar einen telefonischen Kundenservice, der von Montag bis Freitag täglich von 9 Uhr bis 17 Uhr erreichbar ist und es gibt auch den Chatbot «Radi». Ein klassisches Beratungsgespräch ist bei Radicant aber nicht vorgesehen. Bei mir (während der Beta-Testphase) hat Chatbot nur mässig funktioniert und er konnte auch einfache Fragen nicht beantworten. Ich wurde von ihm aber rasch an eine Mitarbeiterin von Radicant weitergeleitet (vgl. Abbildung 3).

Abbildung 3: Radi der Chatbot und Ronia die physische Person

Interessant ist die Frage nach dem Anlegertyp von Radicant. In Anlehnung an den LGT Private Banking Report (Cocca, 2014) wird typischerweise zwischen drei Anlegertypen unterschieden: Soloisten (Anlageentscheid wird eigenständig getroffen), Validatoren (Anlageentscheid wird zusammen mit dem Berater getroffen) und Delegatoren (Anlageentscheid wird komplett delegiert). Eine frühere Studie von uns zeigt, dass die Mehrheit der Schweizer Investoren Validatoren sind (56%), während 34% die Anlageentscheidungen eigenständig treffen (Soloisten) und 10% die Anlageentscheidungen komplett dem Anlageberater überlassen (Delegatoren). In einem Hintergrundgespräch mit den Verantwortlichen von Radicant wurde mir gesagt, dass sie vor allem die Gruppe der «Delegatoren» als Kundinnen und Kunden erwarten. Diese Gruppe ist aber – wie oben aufgezeigt – eher klein. Wenn man dies auf die gesamte Bevölkerung hochrechnet (58% der Schweizerinnen und Schweizer sind derzeit nicht investiert), würde man nur 4 bis 5 Prozent der Schweizer Bevölkerung ansprechen. Dabei ist zu bedenken, dass die Delegatoren überproportional oft aus der älteren Bevölkerungsgruppe stammen und mit ihren Banken in der Regel zufrieden oder gar sehr zufrieden sind. Daher scheint es aus meiner Sicht anspruchsvoll, eine ausreichend grosse Marktdurchdringung mit dieser Nutzergruppe zu erreichen, selbst wenn möglicherweise auch bisherige Nicht-Anlegerinnen und -Anleger angesprochen werden sollen.

Wie unsere früheren Ergebnisse verdeutlichen, gibt es in der Gruppe der Soloisten etwa doppelt so viele potenzielle Nutzer von digitalen Anlagelösungen im Vergleich zu den Validatoren oder Delegatoren. Eine mögliche Erklärung für diese Erkenntnis könnte darin liegen, dass Soloisten ein stärkeres Interesse an den Finanzmärkten haben als die anderen Anlegerprofile. Dadurch sind sie tendenziell affiner für digitale Anlagelösungen als weniger informierte Personen. Gleichzeitig sind sie jedoch in der Regel auch besonders preisbewusst. Im direkten Vergleich sind die Kosten von Radicant vergleichsweise eher hoch. Für die Investorinnen und Investoren muss das Thema Nachhaltigkeit folglich eine grössere Bedeutung haben als der Preis. Auch die Emotionen müssen bei Radicant wohl stärker in den Vordergrund stehen als bei anderen digitalen Anlagelösungen. Die Frage stellt sich also schlussendlich, ob Kundinnen und Kunden bereit sind, für Nachhaltigkeit auch etwas mehr zu bezahlen.

Fazit

Radicant hat bereits vor der Einführung der App erhebliche Aufmerksamkeit erregt und negative Schlagzeilen erzeugt, die jedoch wenig mit dem Produkt selbst zu tun hatten. Jetzt, da das Produkt eingeführt wird, lässt sich feststellen: Das Produkt selbst ist qualitativ gut. Das Design der App sowie das „Look and Feel“ sind ansprechend gestaltet, und es gibt auch verschiedene innovative und differenzierende Elemente im Vergleich zu anderen Lösungen. Die zentrale Frage ist nun, ob eine digitale Anlagelösung, die auf die Ziele für nachhaltige Entwicklung der Vereinten Nationen (Sustainable Development Goals, SDGs) ausgerichtet ist, überhaupt im schweizerischen Markt Erfolgspotenzial hat.

Die Schweiz verzeichnet grundsätzlich eine wachsende Nachfrage nach nachhaltigen Anlagemöglichkeiten. Immer mehr Menschen sind bereit, in Unternehmen und Projekte zu investieren, die positive soziale und ökologische Auswirkungen haben. Auch die Ausrichtung auf die UN SDGs verleiht der Anlagelösung eine globale und anerkannte Basis für Nachhaltigkeit. Dies könnte das Interesse von Anlegerinnen und Anlegern steigern, die nach Investitionen mit messbaren positiven Auswirkungen suchen. Zusätzlich ist die Bekanntheit von digitalen Anlagelösungen in der Schweiz in den vergangenen drei Jahren ziemlich stark gestiegen.

Auf der anderen Seite gibt es bereits etablierte und aufstrebende nachhaltige Finanzdienstleister auf dem Markt. Neue Akteure wie Radicant müssen sich gegenüber bestehenden Angeboten behaupten. Es ist vermutlich auch erforderlich, das Bewusstsein für die Bedeutung der SDGs und nachhaltige Investitionen in der breiteren Bevölkerung zu stärken, um das volle Potenzial der Lösung auszuschöpfen. Potenzielle Investorinnen und Investoren müssen dazu davon überzeugt werden, dass die ausgewählte Anlagelösung tatsächlich positive Auswirkungen erzielt und ihren Erwartungen entspricht. Dazu müssen sie auch bereit sein, etwas mehr für «Nachhaltigkeit» zu bezahlen als für andere Lösungen, welche diesbezüglich weniger konsequent unterwegs sind.

Insofern wird sehr spannend zu beobachten sein, wie sich dieses Produkt in den nächsten Monaten entwickeln wird. Im Rahmen der Retail Banking Konferenz 2023 vom 23.11 werden wir dazu ein erstes Update hören.

Kommentare

6 Kommentare

Bernhard D.

26. September 2023

Hmmm, wen interessiert denn wirklich so eine Bank? Jede Bank bietet mittlerweile ESG Produkte an - so innovativ kommt die Radicant Bank da nicht an - zumal sie teurer ist als im Vergleich. Mir düngt auch, sie wollen uns etwas "vorpredigen". Unter uns: Wer braucht so eine Bank?

Marco Müller

30. August 2023

Für eine digitale Lösung finde ich die Kosten für die Anlagelösungen deutlich zu hoch. Die Differenzierung zu anderen Lösungen sind höchstens minim. Die ESG- oder eben SGD-Daten bezieht man ja hauptsächlich bei ISS. Insofern fehlt mir auch hier ein effektives Differenzierungsmerkmal. Die Messung des eigenen CO2-Ausstosses ist dermassen "ungenau", dass er nicht hilfreich ist (es wird nicht unterschieden, ob ich argentinisches Rindsfilet oder lokales Gemüse kaufe). Die Bezeichnung "Evangelisten" ist sinnbildlich. Man will etwas "predigen". Ich glaube kaum, dass dies beim Publikum ankommt. Scheitern vorprogrammiert, zumal die Kosten mit den zahlreichen IT-Anbietern und Personal immens sind.

radicant bank ag

30. August 2023

Danke für Ihren Kommentar. Zu einigen Ihrer Punkte merken wir folgendes an: 1) «Kosten»: wir sind davon überzeugt, dass beim nachhaltigen Investieren eine aktive Anlagestrategie notwendig ist. Wir haben daher einen eigenen Research-Bereich und SDG-Rating-Prozess aufgebaut. Ausserdem beschäftigen wir erfahrene Portfoliomanager für die Selektion von Aktien und Anleihen aus unserem eigens definierten Anlageuniversum. Wir sind daher nicht abhängig von Drittanbietern, sondern entscheiden komplett eigenständig, in welche Unternehmen wir investieren. Andere Lösungen am Markt nutzen grösstenteils passive Produkte von Dritten 2) «SDG-Daten»: Wir beziehen Rohdaten von ISS und untersuchen die einzelnen Unternehmen nicht vor Ort. Wir machen unseren eigenen Research und der transparente SDG-Rating-Prozess ist eine radicant-Entwicklung. Dies sehen wir als klares Differenzierungsmerkmal im nachhaltigen digitalen Vermögensverwaltungsmarkt. 3) «CO2-Ausstoss»: richtig ist, dass unser CO2-Footprint-Tracker nicht so genau ist, dass ein einzelner Einkauf auf seine Bestandteile hin analysiert werden kann. Dies ist mit den vorhandenen Daten leider nicht möglich. Bei der Funktion geht es uns darum ein Bewusstsein für den alltäglichen Konsum und seine Wirkung zu schaffen. Sie können sich aber sicher sein, dass wir die aktuelle Lösung mit unseren Partnern weiterentwickeln.

Kapitalismus - Gefahr für die Natur?

28. August 2023

»Nachhaltigkeit« kommt etwa 16x mal vor. Wie kann der (Finanzmarkt)-Kapitalismus per se überhaupt nachhaltig sein?

Flavio C.

28. August 2023

Sie schreiben: Des Weiteren ist die Bank eine Kollaboration mit Google Cloud eingegangen. Die Daten werden entsprechend alle im Rechenzentrum von Google in Zürich gespeichert. 2021 hiess es aber auch: Radicant wählt Swisscom und Finnova (https://www.swisscom.ch/de/about/news/2021/07/06-radicant-swisscom-finova.html) - Wurde finnova/Swisscom durch google ersetzt? Oder ist das Kernbanken-System nach wie vor finnova, aber die App und das Frontend wurden "bei google" entwickelt und gehostet? Arbeitet die Bank mit beiden Firmen zusammen? Danke für eine Aufklärung!

radicant bank ag

28. August 2023

Ja, radicant bank ag arbeitet mit Swisscom / Finnova und Google Cloud Services. radicant bank ag nutzt Finnova als Kernbankensystem und speichert Daten nicht auf eigenen Servern (Hardware), sondern nutzt die Cloud-Services von Google und Swisscom (in Schweizer Rechenzentren verschlüsselt gespeichert). Auf die Daten kann nur radicant bank ag zugreifen. Das Frontend bzw. die App wurde von radicant selbst entwickelt und kann theoretisch auch mit einem anderen Cloud-Anbieter bzw. Kernbankensystem betrieben werden.

Danke für Ihren Kommentar, wir prüfen dies gerne.