18. September 2023

Data driven Banking und die personalisierte Finanzwelt bei UBS key4 insights

Von Prof. Dr. Andreas Dietrich

Vor etwa zehn Jahren war UBS einer der Vorreiter auf dem Schweizer Markt im Bereich des Personal Finance Managements (PFM). Mit der Einführung von UBS key4 insights präsentiert UBS nun eine neue Generation von Lösungen für das Personal Financial Management. Das Herzstück dieser neuen Lösung besteht aus individuell zugeschnittenen Informationen, die der Kundschaft nicht nur tiefere Einblicke in ihre Finanzen ermöglichen, sondern ihnen auch konkrete Empfehlungen zur Optimierung der finanziellen Situation bieten. In diesem Blogbeitrag stelle ich die wichtigsten Neuerungen der UBS-Lösung vor und ordne sie auch im Kontext von Personal Finance Management-Lösungen und dem Thema „Data Driven Banking“ im Allgemeinen ein.

Ausgangssituation – wieso PFM 1.0 neu gedacht wird

Die derzeit bei vielen Banken im Einsatz stehenden PFM-Lösungen werden insgesamt nur von wenigen Kundinnen und Kunden aktiv genutzt, wie unsere gemeinsam mit e.foresight erstellten Studien mehrfach aufgezeigt haben. Diese eher geringe Nutzung kann auf verschiedene Gründe zurückgeführt werden:

- Mangelndes Bewusstsein: Viele Menschen sind sich nicht bewusst, dass solche Tools überhaupt existieren (fehlendes Marketing; «Opt-in» Pflicht)

- Verfügbarkeit und Zugänglichkeit: Nicht alle Schweizer Banken bieten PFM-Tools an

- Mangelnde Motivation: Einige Menschen sind wenig motiviert, ihre finanzielle Situation zu überwachen oder zu optimieren, solange sie keine akuten finanziellen Probleme haben. Auch nehmen sich viele Menschen nicht genug Zeit, sich intensiver mit ihrem finanziellen Management zu beschäftigen.

- Datenschutzbedenken: Gewisse Kundinnen und Kunden haben Bedenken hinsichtlich des Datenschutzes und der Sicherheit ihrer finanziellen Informationen, wenn sie eine PFM-Anwendung nutzen.

- Einigen Kundinnen und Kunden fehlt auch eine Übersicht über mehrere Banken hinweg.

Ein zentraler zusammenfassender Aspekt der oben genannten Herausforderungen besteht darin, dass User von Personal Financial Management (PFM) in der Regel eine aktive Anstrengung unternehmen müssen, um den Service sinnvoll zu nutzen (inkl. dem manuellen Zuteilen von verschiedenen Transaktionen in zusätzliche Kategorien) und die erzielten Ergebnisse zu interpretieren. Darüber hinaus beruhen die meisten PFM-Systeme auf vorgegebenen Regeln und bieten nur begrenzt personalisierte Empfehlungen, da sie gar nicht oder nicht ausreichend von künstlicher Intelligenz unterstützt werden.

PFM 2.0

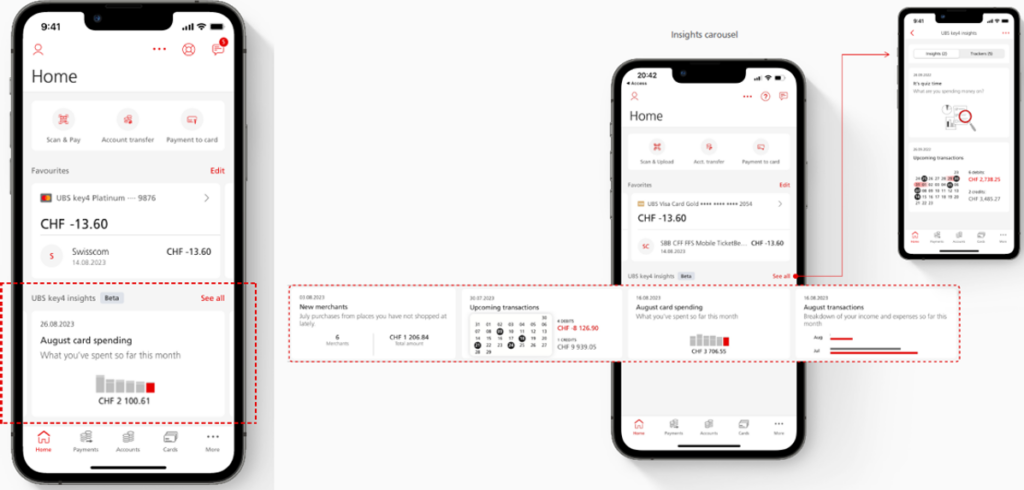

Die neue PFM-Generation von UBS, genannt «UBS key4 insights», zeichnet sich durch eine verstärkte Personalisierung aus und ist auch in der Lage, individuelle Prognosen zu erstellen und Vorschläge zur Verbesserung der finanziellen Situation zu unterbreiten. Der präsentierte Inhalt für die Kundschaft ist ebenfalls individualisierter und wird in kürzeren Intervallen aktualisiert, so dass die Informationen einfacher und klarer sind.

Dieses neue Angebot scheint für UBS eine hohe Bedeutung zu haben, was sich in der prominenten Platzierung direkt auf dem Homescreen der Nutzer zeigt. Über ein «Karussell» mit den Top 5 relevanten »Financial Insights», nach ihrer Relevanz für den User sortiert, erhalten die Nutzerinnen und Nutzer Zugang zum «Inside Feed», wo weitere Informationen zur Verfügung stehen. Aktuell stehen etwa 30 verschiedene «Financial Insights» zur Verfügung. Es ist bereits geplant, diese Anzahl auf 50 bis 60 zu erhöhen.

Einige konkrete Anwendungsfälle für solche «Insights» sind beispielsweise:

- Benachrichtigung über Rückerstattungen, beispielsweise nach der Rücksendung einer Zalando-Bestellung.

- Überwachung und Mitteilung von Kontotransaktionen: Im Falle einer ausbleibenden regelmässigen Zahlung, wie beispielsweise die WG-Miete oder verspätete Lohneingänge, erhält der Nutzer und die Nutzerin rechtzeitig eine Benachrichtigung.

- Warnung bei ausstehenden Mietzahlungen: Falls die Miete nicht rechtzeitig beglichen wird, wird der Kundschaft eine entsprechende Mitteilung gesendet, um sie über die Situation zu informieren und zur Zahlung zu ermutigen.

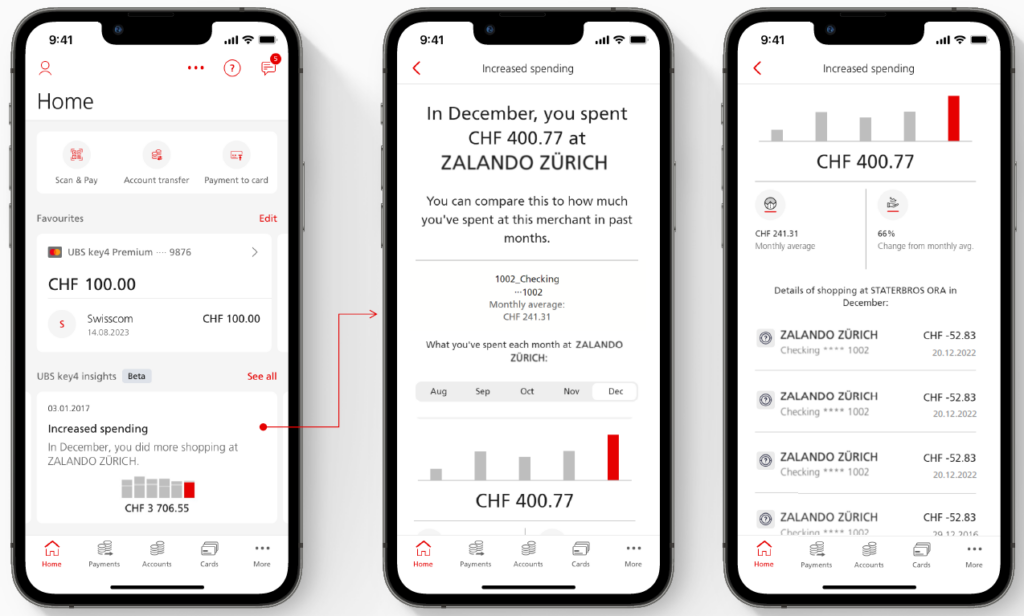

- Information über unerwartet hohe Ausgaben bei ansonsten regelmässigen Kosten, wie etwa monatlichen Kindle-Abonnements, oder über überdurchschnittliche Ausgaben bei bevorzugten Geschäften. Solche Warnungen können die User dabei unterstützen, ihre Ausgaben besser zu kontrollieren und möglicherweise Anpassungen vorzunehmen.

Abbildung 1: Prominente Platzierung auf dem Homescreen von UBS key4 insights

Die Zielsetzung von UBS key4 insights besteht darin, der Kundschaft neben den bisherigen PFM-Funktionen, zusätzliche Einblicke in ihre Finanzsituation zu bieten und konkrete Empfehlungen zu geben. Dabei ist entscheidend, den Kundinnen und Kunden die relevanten Einblicke und Benachrichtigungen zum optimalen Zeitpunkt zu präsentieren.

Abbildung 2: Nachricht, wenn mehr Geld als üblich bei einem beliebten Shopping-Ziel ausgegeben wird

Die bisher schon bekannten Funktionen des PFM-Systems stehen immer noch zur Verfügung, aber sie wurden verbessert. Das erweiterte PFM-System bietet nun beispielsweise Informationen über ganz bestimmte Ausgabeposten, wie die Entwicklung der Ausgaben bei Migros.

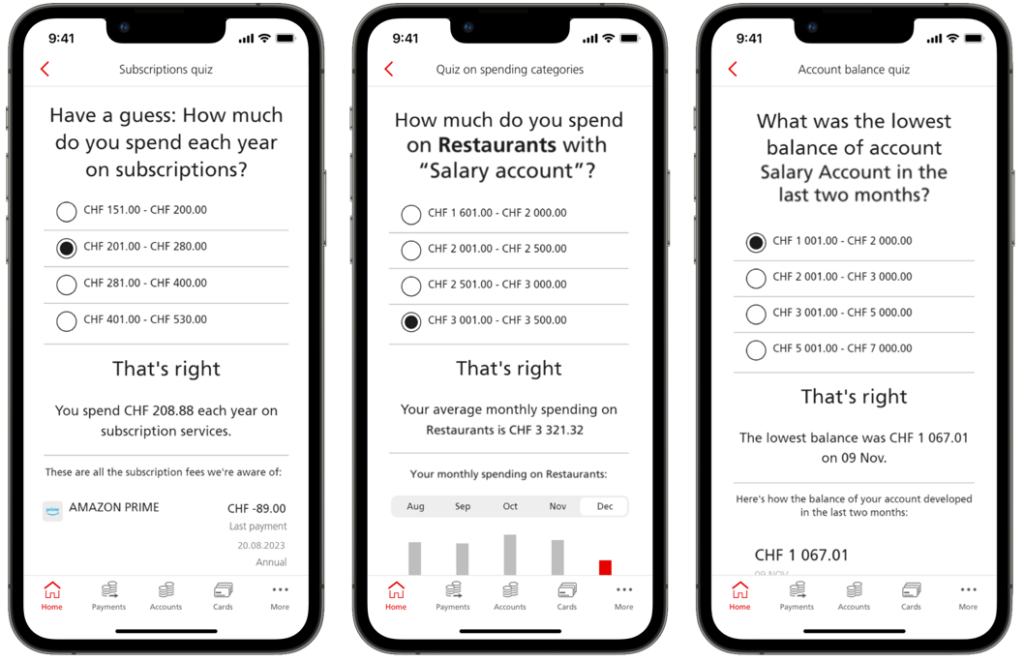

Um das Engagement des Users zu fördern, werden die Benutzer spielerisch zur Interaktion angeregt. So werden «Quiz-Fragen» verwendet, wie zum Beispiel: «Wie viel gibst du durchschnittlich pro Monat für Restaurants aus?» (weitere Beispiele sind in Abbildung 3 zu sehen). Die entsprechenden «Quiz» haben auch zum Ziel, den Kundinnen und Kunden aufzuzeigen, wie sie ihr Geld möglicherweise besser verwalten können. Abhängig von der Ausgangssituation und dem Interesse der Kundschaft werden diese zu Produkten der UBS, wie beispielsweise UBS Smart Investing, weitergeleitet.

Abbildung 3: Quizfragen zur Aktivierung der Nutzerinnen und Nutzer

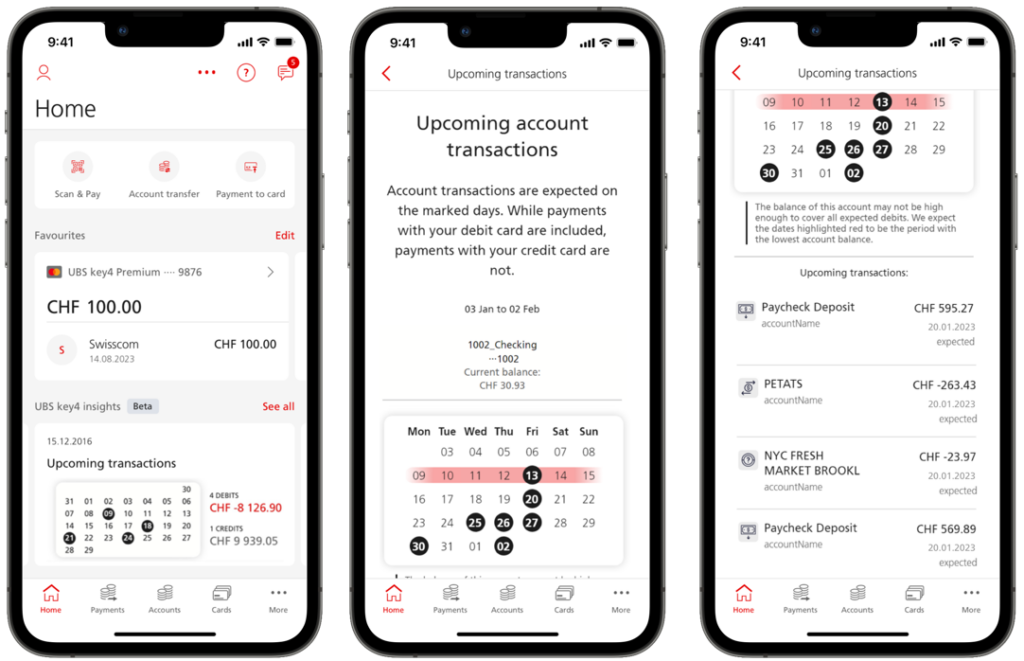

Des Weiteren wurde ein Bereich mit „Upcoming Actions“ eingeführt. Dieser Ansatz zielt darauf ab, zukünftige finanzielle Aktivitäten wie Zahlungen und Einkommen vorherzusagen und der Kundschaft die erwarteten Auswirkungen auf ihren Kontostand zu präsentieren.

Abbildung 4: Upcoming Actions

Wie stark wird die Lösung benutzt werden?

Derzeit steht UBS key4 insights für etwa 50’000 Kundinnen und Kunden zur Verfügung. Der genaue Zeitpunkt für die flächendeckende Einführung ist noch nicht festgelegt, da die UBS einen kunden-feedback-basierten Rolloutansatz verfolgt, welcher primär von der Kundenzufriedenheit gesteuert wird. Das Angebot ist aber grundsätzlich künftig für alle Kundinnen und Kunden verfügbar. Es handelt sich jedoch um eine Opt-In-Funktion, was bedeutet, dass die Kundschaft aktiv zustimmen muss, um das Angebot zu aktivieren. Es besteht auch die Möglichkeit, Verkaufsnachrichten für bestimmte Produkte zu deaktivieren oder sich vollständig von diesem Feature abzumelden.

Nach den Erfahrungen mit den PFM-Tools der ersten Generation bin ich gespannt darauf, wie viele User diese Lösung aktiv nutzen werden. Laut dem Software-Lieferanten der UBS-Lösung nutzen in anderen Märkten und bei anderen (ausländischen) Banken etwa 40 bis 50 Prozent der Kunden diese Funktionalität. Um eine vergleichbare hohe Nutzungsrate zu erreichen, setzt UBS wie oben aufgezeigt gezielte Anreize und Lockmittel ein. Zudem wurde die Funktion an einer sehr prominenten Stelle platziert, nämlich dem Home Screen der Mobile Banking App.

Ich persönlich gehe aber trotzdem davon aus, dass diese Zahl in der Schweiz deutlich niedriger sein wird. In der Schweiz gibt es viele Menschen, die wenig Motivation verspüren, ihre finanzielle Situation zu überwachen oder zu optimieren, solange sie keine akuten finanziellen Probleme haben. Viele Menschen nehmen sich auch nicht die Zeit, sich intensiver mit ihrem finanziellen Management zu befassen. Zusätzlich unterhalten viele Schweizerinnen und Schweizer mehrere Bankbeziehungen, was bedeutet, dass eine solche Lösung naturgemäss nur einen Teil der tatsächlichen finanziellen Situation abbildet. Jedoch könnte sich dieses Problem in den kommenden Jahren durch die geplante Einführung einer Multibanking-Lösung im Retailgeschäft lösen.

Zukünftige Schritte

UBS plant die Einführung weiterer Funktionalitäten in Zukunft. Einige interessante Funktionalitäten sind dabei wie folgt:

- Den Nutzerinnen und Nutzern werden künftig basierend auf dem vergangenen Verhalten auch automatisierte Budget-Vorschläge zur Verfügung gestellt. Diese sollen die Kundschaft ermuntern, weitere Sparziele zu definieren (im Sinne von: Du hast einen Flug gebucht – möchtest du ein Sparziel für deine nächsten Ferien aufsetzen? Das letzte Mal war dein Budget dafür X, möchtest du darauf basierend erneut ansparen?).

- Zusätzlich ist geplant, dass die Nutzerinnen und Nutzer Quartalszusammenfassungen (Quarterly recaps) erhalten, welche der UBS-Kundschaft Überblicke über ihre Ausgaben gibt, inklusive Informationen darüber, in welchem Geschäft sie beispielsweise am meisten Einkäufe getätigt haben, welche Geschäfte neu dazu gekommen sind sowie welche Ausgaben für Abonnements angefallen sind.

- Darüber hinaus plant UBS in Zukunft, den CO2-Fussabdruck auf Grundlage der Transaktionsdaten zu messen, sofern die Kundschaft Interesse an dieser Information hat (Opt-in-Verfahren). Kürzlich hat die Radicant Bank als erster Schweizer Anbieter diese Innovation im Schweizer Markt eingeführt und ich habe in einem ausführlichen Blog-Artikel über die Vorzüge und Schwächen dieses Modells berichtet (vgl. Blog-Artikel). Letztendlich hängt der Erfolg eines solchen CO2-Trackers von verschiedenen Faktoren ab, darunter die Art und Weise seiner Implementierung, die Genauigkeit der Berechnungen, seine Integration in den Alltag der Benutzerinnen und Benutzer sowie seine Anpassungsfähigkeit an individuelle Bedürfnisse und Vorlieben der Kundschaft.

Fazit

Die Bereitstellung von Customer Insights durch Banken mithilfe künstlicher Intelligenz und personalisierter Informationen stellt zweifellos eine interessante Weiterentwicklung im Bereich des persönlichen Finanzmanagements (PFM) dar. Diese Fortschritte ermöglichen es den Kundinnen und Kunden nicht nur, ihre finanzielle Situation besser zu verstehen, sondern auch massgeschneiderte Empfehlungen und Erkenntnisse zu erhalten, die auf ihren individuellen Bedürfnissen und Zielen basieren. In dieser Hinsicht kann die Integration von KI und personalisierten Daten in das neue PFM als ein wichtiger Schritt hin zu einer effektiveren Finanzplanung und -verwaltung angesehen werden.

Daher halte ich UBS key4 insights, auch durch die prominente Platzierung im Mobile Banking, für eine interessante Initiative. Gespannt bin ich insbesondere, wie hoch der Anteil von aktiven Nutzerinnen und Nutzern sein wird und ob die geplanten Up- und Cross-Selling-Strategien erfolgreich umgesetzt werden können.

Kommentare

0 Kommentare

Danke für Ihren Kommentar, wir prüfen dies gerne.