4. Dezember 2023

Welches ist die digitalste Schweizer Bank im Firmenkundengeschäft?

Von Prof. Dr. Andreas Dietrich, Simon Rüttimann und Mariam Naseri

Die Digitalisierungsbemühungen schweizerischer Banken konzentrieren sich weiterhin hauptsächlich auf das gut skalierbare Retail Banking-Segment. Die digitalen Angebote im Bereich des Firmenkundengeschäfts bleiben bei vielen Banken nach wie vor überschaubar. Um dieser Thematik auf den Grund zu gehen, haben das Institut für Finanzdienstleistungen Zug (IFZ) und der Digital Banking Think Tank e.foresight der Swisscom zum vierten Mal eine Studie zum „Digitalen Firmenkundengeschäft“ veröffentlicht. Die Studie zielt darauf ab, einerseits zu identifizieren, welche Banken im Bereich digitaler Angebote für Firmenkunden führend sind, und andererseits zu analysieren, welche digitalen Funktionen von KMU-Kunden als besonders nützlich und wegweisend betrachtet werden. Schliesslich wurden beide Perspektiven zusammengeführt, um aufzuzeigen, ob und in welchen Bereichen mögliche Lücken in den Bankangeboten für Unternehmen bestehen.

Fortschritte erkennbar im digitalen Firmenkundenbereich

Um einen Überblick über die Angebotsseite zu erhalten, wurde eine Marktübersicht erstellt, welche die (digitalen) Angebotspaletten von 32 der grössten Retailbanken in der Schweiz berücksichtigt. Dies erfolgte durch eine systematische Erfassung von Produkten und Dienstleistungen in den fünf Themenblöcken „E-Banking“, „Kommunikationskanäle“, „Zahlen“, „Finanzieren“ sowie „Bank-nahe Dienstleistungen“.

Die Analyse verdeutlicht, dass der Anteil der Banken mit entsprechenden Angeboten stark variiert, abhängig von der Funktion oder Dienstleistung. Während einige Funktionalitäten bereits als „Standard-Angebote“ etabliert sind und von (fast) allen Banken bereitgestellt werden, gibt es zahlreiche Funktionen, die nur von sehr wenigen Banken angeboten werden. Eine klare Differenzierung durch „einzigartige“ Angebote im digitalen Firmenkundengeschäft wird in der Schweiz bislang nur von wenigen Banken verfolgt.

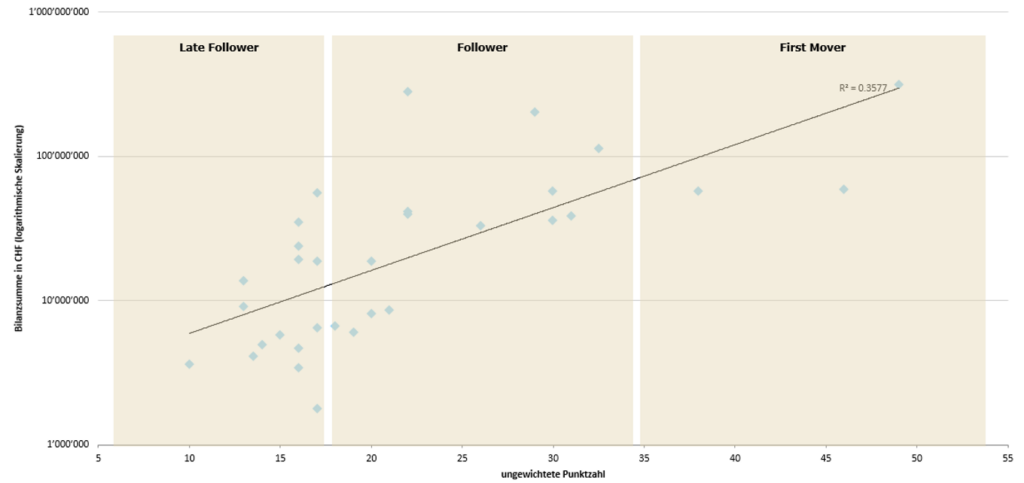

Um die Angebotsbreite der einzelnen Banken miteinander zu vergleichen, wurde ein „Score“ berechnet, der die Anzahl der angebotenen Funktionen und Dienstleistungen zum Stichtag 31.10.2023 addiert. Dabei wurde die Qualität der jeweiligen Umsetzung nicht berücksichtigt. Der Maximalwert dieses Scores beträgt 69 Punkte und würde erreicht werden, wenn alle in dieser Studie miteinbezogenen Funktionen und Dienstleistungen von einer Bank angeboten würden (was aus ökonomischer Sicht jedoch nicht unbedingt das Ziel sein muss). Wie aus der Übersicht in Abbildung 1 schnell ersichtlich wird, sind die Schweizer Banken derzeit noch weit davon entfernt, den Maximalwert zu erreichen.

Abbildung 1: Kategorisierung der Banken basierend auf ihren Angebotspaletten (e.foresight/IFZ)

Welche Bank ist im Bereich Digitalisierung im Firmenkundengeschäft am weitesten?

Unsere Analysen zeichnen ein klares Bild an der Spitze. Die fünf schweizerischen Banken, die per 31.10.2023 im Bereich des digitalen Firmenkundengeschäfts das breiteste Angebot haben, sind:

- UBS (49 Punkte)

- Banque Cantonale Vaudoise (46 Punkte)

- Migros Bank (38 Punkte)

- PostFinance (33 Punkte)

- Aargauische Kantonalbank (31 Punkte)

Auf den weiteren Plätzen befinden sich die Luzerner Kantonalbank, die Valiant Bank, die Zürcher Kantonalbank, die Thurgauer Kantonalbank, die Raiffeisen Gruppe, sowie die St. Galler und Berner Kantonalbank. Insgesamt kann man erkennen, dass grössere Banken (gemessen an der Bilanzsumme) tendenziell ein breiteres digitales Angebot für ihre Firmenkunden anbieten.

Selektives Interesse auf der Nachfrageseite

Um die Bedürfnisse und Präferenzen der Kunden zu quantifizieren, führten wir in Zusammenarbeit mit mehreren Banken eine Umfrage unter 629 Firmenkunden durch. In Analogie zur Struktur auf der Angebotsseite wurden diese gebeten, den Nutzen verschiedener digitaler Funktionen und Dienstleistungen in den fünf zuvor genannten Themenblöcken einzuschätzen. Die fünf Angebote mit dem grössten Nutzen aus Sicht der KMU sind dabei:

- Scanning von QR-Rechnungen ohne zusätzliche Hardware

- Digitales Vertragsarchiv mit allen Bankverträgen und E-Dokumenten

- Zugang zu Konten und Auslösung von Transaktionen über Mobile Banking

- Online-Administration von Kreditkarten

- Empfangen von digitalen Rechnungen direkt im E-Banking

Zusammenführung der Angebots- und Nachfrageseite

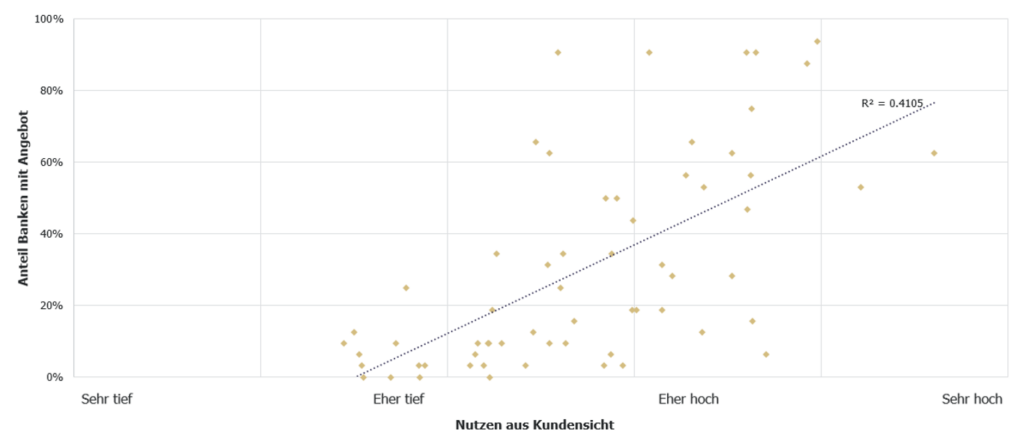

Durch die Zusammenführung der Angebots- und Nachfrageseite können wir aufzeigen, welche Bereiche von den befragten Firmenkunden als besonders nützlich bewertet werden, jedoch (noch) nicht im Leistungsangebot der Banken enthalten sind. Abbildung 2 visualisiert diese Zusammenführung in grafischer Form. Die horizontale Achse zeigt den von den befragten Firmenkunden zugeschriebenen Nutzen für alle abgefragten Punkte an. Auf der vertikalen Achse ist der prozentuale Anteil aller 32 einbezogenen Banken dargestellt, die den entsprechenden Punkt in ihrem Angebot haben.

Abbildung 2: Nutzen aus Kundensicht und Anteil der Banken mit einem entsprechenden Angebot (e.foresight/IFZ)

Fazit

Vor dem Hintergrund der aufgezeigten Resultate können folgende Konklusionen gezogen werden:

- Für Banken interessant sind vor allem Funktionen, welche zwar aus Kundensicht von Nutzen sind, jedoch nur von verhältnismässig wenigen Banken angeboten werden (vgl. Abbildung 2). Insbesondere das «digitale Vertragsarchiv», die «digitale Signatur» oder das «detaillierte Tracking internationaler Zahlungen im E-Banking» scheinen aus Kundensicht wünschenswert, werden aber von den Banken derzeit nur in einem geringen Ausmass angeboten. Auffallend ist aber, dass es beim digitalen Vertragsarchiv im Vergleich zu 2021 eine deutliche Angebotssteigerung durch die Banken gab.

- Das digitale Angebot im Firmenkundengeschäft wurde im Vergleich zu 2021 weiter ausgebaut. Viele Banken stehen aber noch immer am Anfang der Entwicklung. Die grösseren Banken sind insgesamt weiter in der Entwicklung als die kleineren Institute.

- Firmenkunden sehen weiterhin insbesondere bei Funktionen einen grossen Nutzen, die ihren Alltag erleichtern und ihre Prozesse verbessern. Diese sind insbesondere transaktionsbezogene und Selbstadministrations-Funktionen im E-Banking. Vor diesem Hintergrund erscheint es sinnvoll, dass Banken in den vergangenen zwei Jahren weiterhin ihre Angebote vor allem im Bereich «E-Banking» und «Zahlen» ausgebaut haben.

- Der Vergleich von Nutzen aus Kundensicht und Angebot der Banken zeigt, dass das Angebot von den Banken in den letzten Jahren an den richtigen Stellen erweitert wurde – nämlich dort, wo der Nutzen aus Kundensicht am höchsten ist.

- Etwa zwei Drittel der Firmenkunden unterhalten mehrere aktive Bankbeziehungen. Die zunehmende Anzahl an Bankbeziehungen im Vergleich zur Grösse eines Unternehmens bleibt weiterhin ein zentraler Aspekt. Daher erscheint es aus Sicht der Banken besonders wichtig, bei diesen Unternehmen die Rolle der Hauptbank zu haben resp. zu übernehmen.

PS: Die detaillierten Auswertungen und Analysen dieser Studie erhalten exklusiv e.foresight-Kunden und die an der Umfrage teilnehmenden Institute. Für Fragen wenden Sie sich direkt an e.foresight: simon.ruettimann@swisscom.com.

Kommentare

0 Kommentare

Danke für Ihren Kommentar, wir prüfen dies gerne.