4. März 2024

Sind Bankkundinnen und -kunden mit der Anlageberatung ihrer Bank zufrieden?

Von Manfred Stüttgen, Tatiana Agnesens, Urs Blattmann, Felix Buschor und Joël Ettlin

Im Nachgang zur Finanzkrise wurde der Ruf laut, den Anlegerschutz privater Investorinnen und Investoren gesetzlich zu verankern. Anfangs 2020 trat das Bundesgesetz über Finanzdienstleistungen (FIDLEG) in Kraft, seit 2022 ist es von den Banken umgesetzt. Im Zentrum steht eine verbindliche Risikoabklärung im Rahmen der Anlageberatung. Doch wie denken Bankenkundinnen und -kunden heute über die Anlageberatung sowie über den Nutzen gesetzlicher Vorgaben zum Anlegerschutz? Dieser Frage gehen wir in unserer neuesten Studie nach.

Ende 2023 hat das Institut für Finanzdienstleistungen Zug IFZ 456 Privatinvestorinnen und -investoren in der Deutschschweiz befragt, wie sie über ausgewählte Aspekte des Anlegerschutzes durch Banken denken:

- Wie gut ist die Anlagelösung mit den finanziellen Verhältnissen der Kundinnen und Kunden abgestimmt?

- Wie zufrieden sind diese mit der Anlagekompetenz ihrer Bank?

- Wie sinnvoll wird die gesetzliche Verpflichtung der Banken zur Risikoabklärung als Teil der Anlageberatung gesehen?

Die Antworten zeichnen ein klares Bild: Die Bankkundschaft ist mit der Anlageberatung durch ihre Bank zufrieden. Dennoch begrüssen Privatinvestorinnen und -investoren zugleich gesetzlich verbindliche Vorgaben zum Kundenschutz in der Anlageberatung.

Anlagelösungen sind gut auf die Bedürfnisse der Investorinnen und Investoren abgestimmt

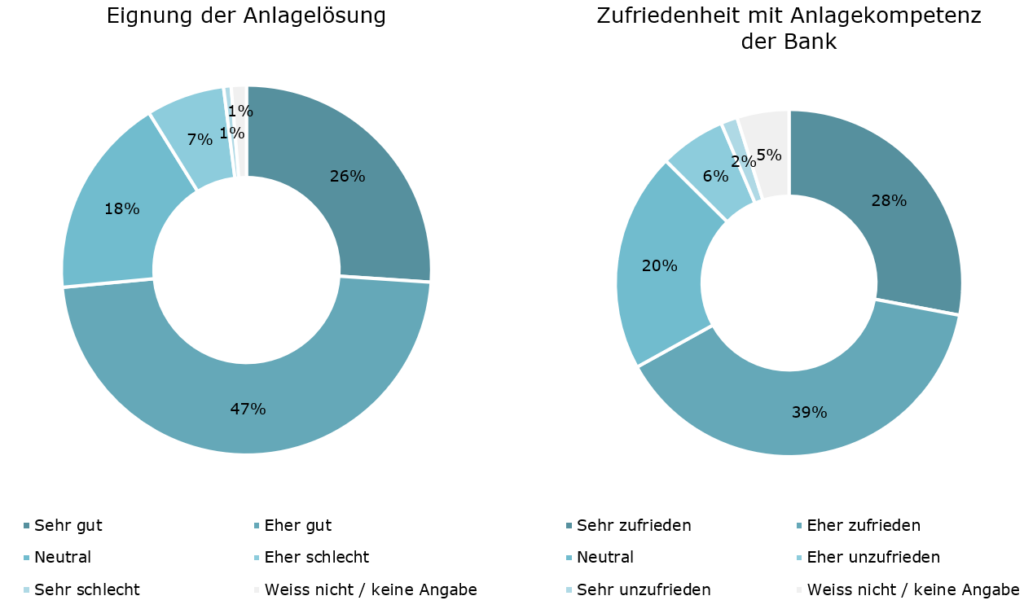

Fast drei Viertel der befragten Investorinnen und Investoren beurteilen ihre Anlagelösung als «eher gut» oder «sehr gut» auf ihre finanziellen Bedürfnisse abgestimmt, siehe Abbildung 1 (links). Eine Detailanalyse zeigt, dass Frauen ihre Anlagelösung häufiger als für ihre Situation geeignet beurteilen als Männer. Die Einschätzung der Eignung einer Anlagelösung variiert auch mit dem Anlagevermögen. Für Anlegerinnen und Anleger mit einem höheren Vermögen ist ihre Anlagelösung tendenziell besser auf ihre Bedürfnisse abgestimmt als für jene mit einem tieferen Vermögen. Andererseits: ob die Anlagelösung für die eigenen finanziellen Verhältnisse als geeignet beurteilt wird, ist unabhängig vom Alter der befragten Investorinnen und Investoren sowie unabhängig vom Anlagetyp (Selbstentscheider, Beratungskunde, Vermögensverwaltungskunde)[1].

Dementsprechend schreiben Anlegerinnen und Anleger ihrer Bank mehrheitlich eine hohe Anlagekompetenz zu. Zwei Drittel der befragten Investorinnen und Investoren sind mit der Anlagekompetenz ihrer Bank zufrieden, siehe Abbildung 1 (rechts). Frauen sind mit der Anlagekompetenz ihrer Bank zufriedener als Männer. Und Beratungskunden schätzen die Anlagekompetenz ihrer Bank deutlich höher ein als Selbstentscheider oder Vermögensverwaltungskunden (VV-Kunden).

Abbildung 1: Wie gut ist Ihre aktuelle Anlagelösung mit Ihren finanziellen Verhältnissen, Ihrem Anlagehorizont und Ihren Anlagezwecken abgestimmt? (links) Wie zufrieden sind Sie mit der Anlagekompetenz Ihrer Bank? (rechts)

Worin liegen die Gründe für die hohe Zufriedenheit?

- Investorinnen und Investoren schätzen es, dass die Anlagelösung im Verlaufe eines umfassenden Anlagegesprächs massgeschneidert festgelegt wird. Die Anlagestrategie ist das Ergebnis eines informierten Entscheides und wird auf solider Datengrundlage durch die Kundin oder den Kunden getroffen. Darum stehen die Anlegerinnen und Anleger auch in Zeiten eines schwierigen Börsenumfelds hinter ihrer Anlagelösung.

- Investorinnen oder Investoren schätzen die Anlagekompetenz ihrer Bank umso höher ein, je häufiger sie sich von ihr ein Bild machen können. Beratungskunden schreiben ihrer Bank dementsprechend eine höhere Anlagekompetenz zu. Sie haben mehr anlagenbezogene Berührungspunkte als Kundinnen und Kunden, die sich für einen anderen Anlagetyp entschieden haben.

- Mit der Anlagekompetenz ihrer Bank weniger zufrieden als die Beratungskunden sind die VV-Kunden. Diese haben in der Regel nicht nur weniger Kontaktpunkte als die Beratungskunden, ihnen erscheint die konkrete Umsetzung der Anlagestrategie oft auch als intransparent. Sie erkennen, dass das Portfoliomanagement in der Regel nicht vom Berater selbst, sondern innerhalb der Bank zentral durchgeführt wird. Für sie ist es deshalb wichtig, dass der Berater in der Lage ist, ihre Interessen gegenüber bankinternen Spezialisten möglichst gut zu vertreten.

Verbindliche Vorgaben für die Anlageberatung stärken das Vertrauen in die Banken

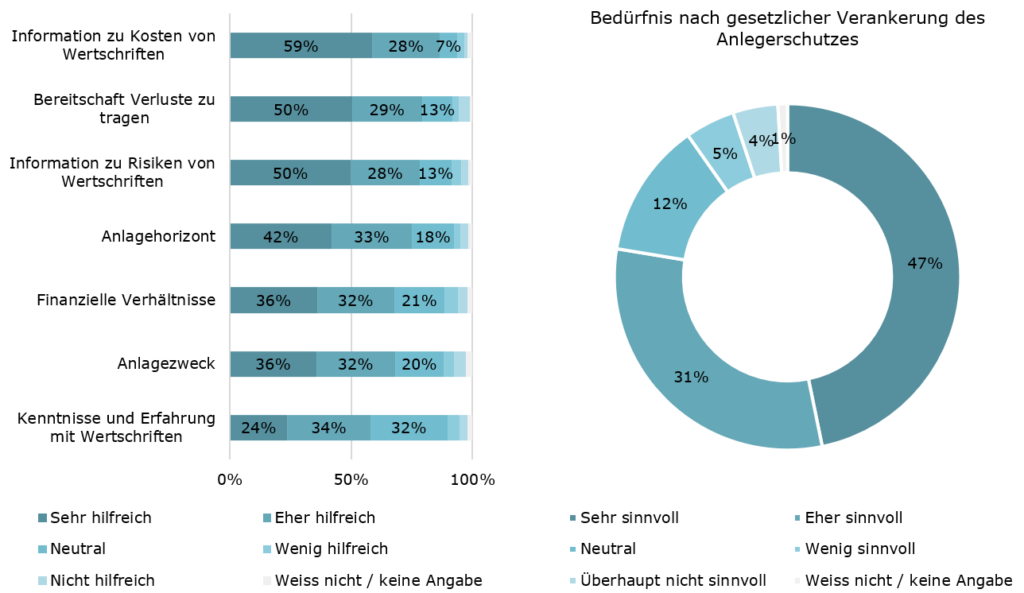

Obwohl die Privatinvestorinnen und -investoren mehrheitlich mit der Anlageberatung durch Banken zufrieden sind, befürworten sie überwiegend eine gesetzliche Fundierung des Anlegerschutzes, wie er im FIDLEG normiert wird: Im FIDLEG sind verschiedene Informations- und Abklärungspflichten enthalten, die Banken als Teil einer Anlageberatung zu erfüllen haben. Jede dieser Pflichten wird von deutlich mehr als der Hälfte der Privatinvestorinnen und -investoren als «sehr hilfreich» oder «eher hilfreich» beurteilt, siehe Abbildung 2 (links). Bei Frauen sowie Beratungs- und VV-Kunden ist der Wunsch nach einem Anlegerschutz besonders ausgeprägt. Ebenfalls ein erhöhtes Bedürfnis besteht in drei Altersgruppen:

- Investorinnen und Investoren in jungen Jahren (von 20 bis 29),

- Investorinnen und Investoren in der Mitte des Lebens (von 40 bis 49),

- Investorinnen und Investoren an der Schwelle zum dritten Lebensabschnitt (von 60 bis 69).

Aufgrund dieser Ergebnisse ist es auch nicht weiter verwunderlich, dass es fast 80 Prozent der befragten Personen begrüssen, wenn die Banken in der Anlageberatung auf eine Risikoabklärung verpflichtet werden, siehe Abbildung 2 (rechts). Besonders gross ist die Zustimmung bei Frauen, jenen Anlegerinnen und Anlegern, die an der Schwelle zum dritten Lebensabschnitt stehen, weniger vermögenden Investorinnen und Investoren sowie bei Beratungs- und VV-Kunden.

Abbildung 2: Wie hilfreich erachten Sie es, wenn die folgenden Punkte mit der Anlageberaterin oder dem Anlageberater besprochen und dokumentiert werden? (links) Wie sinnvoll finden Sie es, wenn Banken verpflichtet werden, in der Anlageberatung auf eine Risikoabklärung besonders zu achten? (rechts)

Was sind mögliche Gründe für die breite Zustimmung zur verbindlichen Regelung des Anlegerschutzes?

- Investorinnen und Investoren, die sich aufgrund geringer Kenntnisse und Erfahrungen unsicher und der Bank ausgeliefert fühlen, gibt der Anlegerschutz Sicherheit, dass die Bank in ihrem Interesse handelt.

- Investorinnen und Investoren schätzen den Anlegerschutz in seiner heutigen Form aber auch deshalb, weil sie sich dadurch kaum eingeschränkt fühlen. Als Selbstentscheider können sie nämlich die Einschränkungen des Anlegerschutzes jederzeit reduzieren.

- Beratungs- und VV-Kunden hingegen entscheiden sich bewusst für eine kostenpflichtige Beratung durch die Bank. Sie wollen deshalb sicher sein, dass diese eine gewisse Mindestqualität aufweist. Sie begrüssen den Anlegerschutz als Qualitätsgarantie.

- Einige Investorinnen, bzw. Investoren schätzen den Anlegerschutz vor allem in solchen Lebensphasen, in denen sie sich üblicherweise Gedanken über den nächsten Lebensabschnitt machen. In diesen Lebensphasen besteht ein stärkeres Bedürfnis nach einer umfassenden und persönlichen Anlageberatung und damit verbunden auch die Gewähr für einen gewissen Professionalitätsstandard.

- Schliesslich gibt eine gesetzliche Regelung den Investoren «ein besseres Gefühl»: Sie sichert verlässlich die Interessenkongruenz zwischen Bank und Investorinnen bzw. Investoren und stärkt via verbindliche Vorgaben das Anlegervertrauen in die Bank.

Fazit

Eine Anlageberatung, die sich entlang verbindlicher Vorgaben vertieft mit den Anlagezielen, der Risikofähigkeit und dem Anlagehorizont der Kundinnen und Kunden auseinandersetzt, führt nicht nur zu einer Anlagelösung, die auf deren Bedürfnisse abgestimmt ist. Sie steigert auch das Vertrauen in die Bank, die Identifikation mit der gewählten Anlagelösung und trägt zu «einem guten Gefühl» bei. Folgt aus dieser Erkenntnis, dass Privatinvestorinnen und -investoren einen gesetzlich regulierten Anlageschutz auch im Bereich der sogenannten «nachhaltigen Anlagen» mehrheitlich befürworten würden? Diese Frage beantworten wir in unserem nächsten Blog-Beitrag.

Möchten Sie das Thema vertiefen? Dann nehmen Sie am Webinar «Wie denken Privatinvestoren über den Anlegerschutz durch Schweizer Banken?» vom 10. April 12:00-12:45 teil, hier geht’s zur Anmeldung (Link).

Und noch für Kurzentschlossene: Die Schweizer FinTech-Branche hat 2023 einen neuen Rekord aufgestellt. Neben dem Wachstum des Sektors zeigen sich aber auch gewisse Abkühlungstendenzen. Die Details erfahren Sie an der IFZ FinTech Konferenz vom 7. März. https://www.hslu.ch/de-ch/wirtschaft/agenda/veranstaltungen/2024/03/07/ifz-fintech-konferenz/

[1] Selbstentscheider treffen den Anlageentscheid selbständig und unabhängig von der Bank. Die Bank führt lediglich den Auftrag aus.

Beratungskunden holen persönliche Empfehlungen bei der Bank ein, treffen den Anlageentscheid danach aber selbst.

Vermögensverwaltungskunden (VV-Kunden) delegieren den Anlageentscheid vollständig an die Bank.

Kommentare

1 Kommentare

Ralph Kleeb

4. März 2024

falsche Titelaussage: "Anlagelösungen sind gut auf die Bedürfnisse abgestimmt" widerspricht den Erfahrungen aus meiner täglichen Arbeit. Die empfohlenen Lösungen sind oft marketing-/margengetrieben und decken die Kundenbedürfnisse nur unzureichend ab. Durch die "Sales-Schulung", welche die Berater durchlaufen, kommt des den meistern Kunden so vor, dass die Beratung gut und individuell erfolgt. Die Studie hat nur dieses Sentiment ermittelt, nicht jedoch die Qualität der Beratung.

Danke für Ihren Kommentar, wir prüfen dies gerne.