15. April 2019

Wie Julius Bär auf die digitalen Herausforderungen reagiert

Von Prof. Dr. Andreas Dietrich

Privatbanken waren bislang im Bereich der Digitalisierung nicht speziell innovativ. Die Bank Julius Bär hat nun aber mit der «Digital Advisory Suite» eine interessante erste Antwort gefunden, wie sie auf die Herausforderungen der zunehmenden regulatorischen Anforderungen, der (zu) geringen Effizienz und der zunehmenden auch digitalen Kundenanforderungen reagieren möchte.

Die Privatbanken-Branche steht seit einiger Zeit verstärkt unter Druck und ist in einem tiefergreifenden Wandel. Bei vielen Privatbanken haben sich über die letzten Jahre viele Kennzahlen verschlechtert. Auch die Anzahl der Institute hat sich in den letzten 15 Jahren um rund 35 Prozent reduziert. Einerseits müssen sich diese Banken mit verschiedenen neuen Anforderungen im Bereich der Regulierung auseinandersetzen. Andererseits müssen sich die Privatbanken auch verstärkt den Themen der Digitalisierung und den veränderten Kundenerwartungen annehmen. So hat beispielsweise eine Studie der LGT aufgezeigt, dass der Generationen-Gap in der Nutzung von Online Kanälen zusehends schwindet. Auch die älteren Kundengenerationen nutzen digitale Kanäle intensiv(er) (vgl. LGT Studie, 2018).

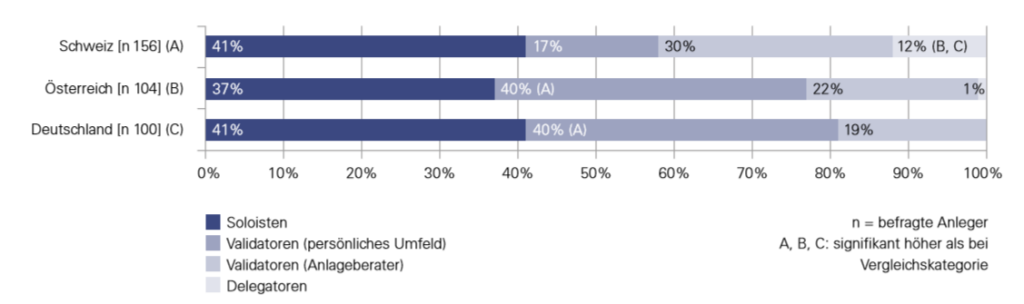

Mit diesen Entwicklungen sieht sich auch die Bank Julius Bär konfrontiert. Klar scheint aber, dass das Beratungsgeschäft («Advisory») ein zentraler Bestandteil der Bank bleibt. Dies ist auch vor dem Hintergrund der verschiedenen «Entscheidungstypen» ihrer Kunden nachvollziehbar. In der Schweiz treffen 47 Prozent der im Rahmen der LGT-Studie befragten Private Banking Kunden die Anlageentscheidungen zusammen mit anderen Personen aus dem persönlichen Umfeld oder dem Anlageberater (sogenannte «Validatoren», vgl. Abbildung 1). 41 Prozent treffen in der Regel die Anlageentscheidungen ganz eigenständig («Soloisten») und ein Anteil von 12 Prozent überlässt die Anlageentscheidungen komplett dem Anlageberater («Delegatoren»).

Vor diesem Hintergrund hat sich die Bank Julius Bär im Jahr 2017 entschieden, die sogenannte «Digital Advisory Suite» für ihre Kundenberater selber zu entwickeln.

Die Digital Advisory Suite der Bank Julius Bär

Mit der Digital Advisory Suite (DiAS) werden grundsätzlich drei Ziele verfolgt:

- Compliance: Als erstes soll die DiAS bei der Bewältigung der regulatorischen Komplexität helfen, indem es als regulatorischer Navigator durch die verschiedenen Prozesse führt.

- Automatisierung: Durch die Konsolidierung mehrerer Advisory-Tools soll die DiAS die Prozesse stärker automatisieren und den Verwaltungsaufwand reduzieren.

- Personalisierung: Durch Data Analytics und Machine Learning sollen Anlageinhalte und die Beratung auf der Grundlage von Kundenpräferenzen noch stärker personalisiert werden.

Ich werde nachfolgend auf diese drei Aspekte vertieft eingehen.

Compliance Checks

Der Startpunkt und auch die anfängliche Legitimation für das Aufsetzen dieses umfangreichen und kostenintensiven Projekts war vor allem der regulatorische Druck durch MiFID und MiFID II. Durch den Einsatz von digitalen Hilfsmitteln sollte das Einhalten der (auch grenzüberschreitenden) Compliance-Richtlinien erleichtert und der Kundenberater entlastet werden.

Der sogenannte «Regulatory Navigator» orientiert sich dabei am typischen Arbeitsablauf eines Kundenberaters («Workflow-gesteuert»). Abhängig vom regulatorischen Umfeld (MiFID II, Fidleg, Regulierungen ausserhalb der EU) sehen die Prozess-Schritte dabei entsprechend etwas anders aus. Es werden aber beispielsweise jeweils Pre-Trade Checks (Eignungsprüfungen vor einem Wertpapierkauf), Pre-Trade Dokumente, der Trade selbst und die Dokumentation nach einem Trade (sogenannter «Suitability Report») durch den digitalen Helfer unterstützt. Der Vorteil einer solchen Lösung ist, dass die Regulierung immer im Kundenkontext angewendet werden kann und regulatorische Neuerungen schnell und ziemlich einfach adaptiert werden können.

Eine solche Lösung ist für eine Privatbank mit komplexen regulatorischen Anforderungen, vor allem auch im grenzüberschreitenden Geschäft, enorm wichtig. Insgesamt kann man die im Rahmen von der DiAS angewandte Lösung aber wohl einfach als «State of the Art» bezeichnen.

Automation der Administration

Die Digitalisierung von nicht differenzierenden Prozesse ist in einem Umfeld mit fallenden Margen und hohen Cost-Income Ratios (Julius Bär hatte im Jahr 2018 eine Cost-Income Ratio von 70.6%) zentral. Entsprechend wichtig war für die Bank auch die im Zuge des DiAS Projekts getroffene Entscheidung, die verschiedenen Advisory-Tools in ein einziges System zu integrieren. Zuvor mussten die Kundenberater für verschiedene regulatorische Abfragen die oftmals gleichen Eingaben in mehreren voneinander unabhängigen Tools vornehmen und deren Resultate danach zusammenführen.

Die Integration in ein System und die Digitalisierung vieler kleiner Prozesse hat daher zu einem beträchtlichen Effizienzsprung geführt. Gemäss Peter Stampfli, Program Manager der Digital Advisory Suite, ist ein Kundenberater in Bezug auf den administrativen Aufwand heute um 90 Prozent effizienter als noch vor der Einführung der DiAS. Zudem wird das Leben eines Kundenberaters natürlich ganz generell erleichtert, wenn er nur noch mit einem einzigen Tool arbeiten muss.

Personalisierung der Investment Ideen dank Data Analytics und Machine Learning

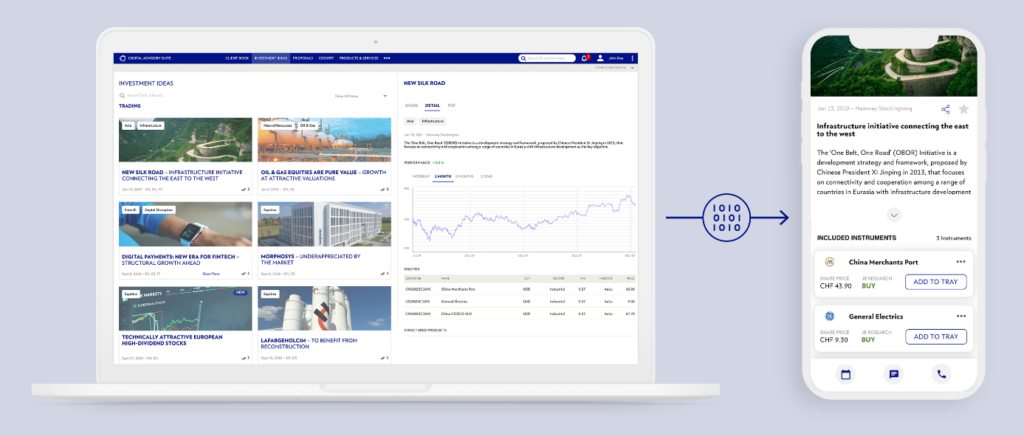

Die interessanteste Neuerung im Rahmen der DiAS ist aus meiner Sicht die Personalisierung der Investment-Ideen. Durch Data Analytics und Machine Learning sollen – unter Berücksichtigung der Eignung, der Interessen und des individuellen Risiko-Rendite-Profils des Kunden – die richtigen Inhalte und Investment-Ideen zum richtigen Zeitpunkt an die richtigen Kunden gelangen. Es sollen also personalisierte Investment-Vorschläge automatisiert zu den Kunden gelangen (vgl. Abbildung 2). Durch diese Massnahme wird der Inhalt von Seiten des Research-Teams viel stärker verzahnt mit der Front-Einheit. Damit dies funktioniert, musste zuerst ein «Data Warehouse» praktisch auf der grünen Wiese aufgebaut werden.

Der Kundenberater kann selber darüber entscheiden, ob er die entsprechenden Vorschläge an seine vom Algorithmus vorgeschlagenen Kunden zusenden soll. Entscheidet er sich per Mausklick für den Versand des Vorschlags, wird dem Kunden die Idee automatisch, mit dem für ihn passenden Instrumenten und in seiner Sprache, auf dem vom Kunden gewünschten Kanal zugespielt (eMail, im E-Banking, Push Nachricht via Mobile App, oder Printversion).

Wichtig an diesem Konzept ist auch, dass ein Feedback-Loop existiert und das System durch die verschiedenen Erfahrungen dazulernen und sich verbessern kann. Bislang weiss die Bank nicht vollumfänglich, welche Kunden welche Research-Berichte und Investment-Vorschläge lesen. Zukünftig soll das Kundenverhalten stärker analysiert werden. Es soll beispielsweise auch eruiert werden, warum eine Idee schlussendlich vom Kunden nicht umgesetzt worden ist, ob die Informationen der falschen Zielgruppe zugestellt wurde, oder ob die «Investment-Geschichte» zu lang und komplex war. Ich gehe auch davon aus, dass durch die verstärkte Relevanzmessung der Investment-Ideen auch die (aus Bankensicht teuren) «Investment-Geschichten» noch etwas kundenfreundlicher und personalisierter aufbereitet werden. Ganz generell haben derzeit viele Research-Berichte zwar eine inhaltlich hohe Qualität, werden aber nicht immer adressatengerecht verpackt.

Wie reagieren die Kundenberater auf DiAS?

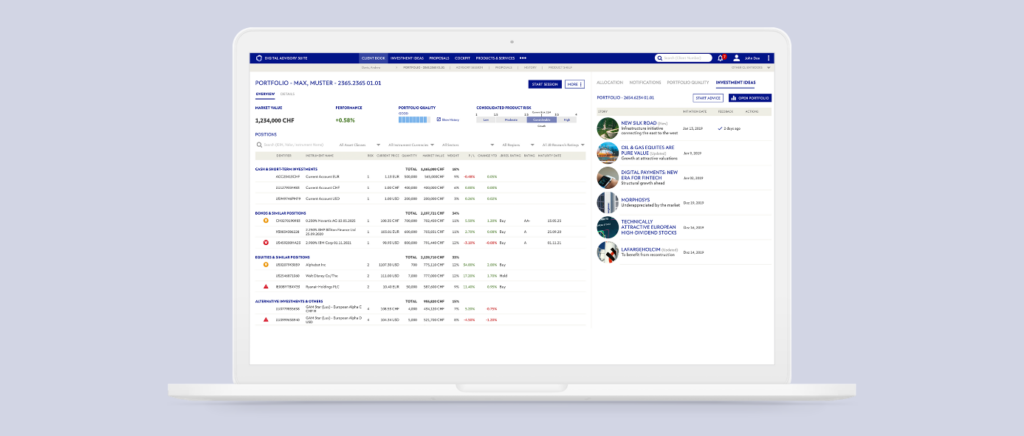

Aus Sicht der Kundenberater ist die neue Digital Advisory Suite positiv, da der Zugriff auf nur noch ein Management System und die stärkere Automatisierung die Arbeit erleichtert und die Compliance-Checks schnell und effizient gemacht werden können. Auch die – vergleicht man es mit Release-Zyklen von Kernbankensystemen – vergleichsweise schnellen Release-Zyklen von rund einem Monat kommen bei den Kundenberatern gut an. Zudem ist – so finde ich das zumindest– das neue Portal deutlich übersichtlicher und einfacher zu bedienen als das alte «Expertensytem» (siehe Abbildung 3).

Bislang können die Kundenberater ausschliesslich selbst steuern, ob sie die vom Algorithmus erstellten Vorschläge tatsächlich ihren entsprechenden Kunden zustellen wollen. Es ist aber zu erwarten, dass künftig gewisse Informationen auch direkt zum Kunden gelangen.

Bisherige Entwicklung und nächste Ausbauschritte

Die DiAS ist bislang bei der Bank Julius Bär in Grossbritannien und den EU-Ländern im Einsatz. In der Schweiz wurde die DiAS bislang bei rund zwei Drittel der Kundenberater eingeführt. Bis Ende Mai sollen hierzulande alle Kundenberater mit DiAS arbeiten. Des Weiteren soll DiAS im Mittleren Osten und Monaco bis Mitte Jahr und in den asiatischen Märkten im Jahr 2020 eingeführt werden. Volumenmässig werden bislang rund CHF 140 Milliarden Assets durch DiAS betreut.

Neben dem Ausrollen der Lösung auf weitere Märkte, soll auch eine Kunden-App erstellt werden, welche die entsprechenden Vorschläge direkt zum Kunden bringt.

Fazit

Die DiAS der Bank Julius Bär führt innerhalb der Bank zu einigen interessanten und auch wichtigen Entwicklungsschritten. Zum einen scheint mir die digitale Unterstützung in Bezug auf die Compliance-Richtlinien zentral. Für einmal war der regulatorische Druck wohl sogar mitverantwortlich, dass Systeme zusammengeführt und sich das ganze Projekt später auch in Richtung stärkerer Kundenorientierung und engerer Verzahnung zwischen den Research-Inhalten und den Kunden weiterentwickeln konnte. Zum anderen sind digitalisierte Prozesse in einem Umfeld mit hohen Kosten zentral. Die Entwicklung von personalisierten Investment-Ideen ist eine zentrale Herausforderung eines solchen Offerings und erfordert neben einem tiefen Verständnis des maschinellen Lernens und der regulatorischen Gegebenheiten (Suitability-Tests) auch Kenntnisse von Kundenwünschen und Kundenerwartungen. Man wird nun viele Erfahrungen sammeln müssen, welche Daten und welche Zusammenhänge die Bereitstellung welcher Empfehlungen bedingt. Ich begrüsse es aber sehr, dass Machine Learning und Data Analytics auch im Private Banking Eingang finden.

PS: Die Digital Advisory Suite der Bank Julius Bär wird auch im Rahmen der Konferenz «Innovationen im Banking» am 18. Juni vorgestellt. Es lohnt sich auch sonst, an diese Konferenz zu kommen. Weitere Themen und Fragestellungen: Lohnt sich der Einsatz von Business Analytics im Banking? Welche Use Cases sind speziell erfolgsversprechend? Sind Kunden bereit, Hypotheken über einen Vermittler und per Smartphone abzuschliessen? Wie können Virtual und Augmented Reality im Banking eingesetzt werden? Wie entwickeln sich Hypothekarplattformen? Zusätzliche Informationen finden Sie hier

Kommentare

0 Kommentare

Danke für Ihren Kommentar, wir prüfen dies gerne.