13. Mai 2019

Valiant startet mit Kreditautobahn

Von Dr. Urs Blattmann

Wie in diesem Blog schon berichtet, ist im Kreditbereich die Digitalisierung in vollem Gange. Sowohl bankintern (vgl. dazu den Beitrag über den Beratungsprozess bei der Bank Thalwil) als auch bei den Sourcinganbietern (siehe Beiträge über die Glarner Kantonalbank und die Kreditfabrik AG) wird an der Optimierung der Prozesse gearbeitet. Vor kurzem hat auch die Valiant die Ziele und den aktuellen Stand ihres Digitalisierungsprojektes im Kreditbereich interessierten Bankenvertretern vorgestellt. Wir waren dabei und fassen hier die wichtigsten Punkte zusammen.

Zielsetzung von Valiant

Die Ausgangslage stellte sich für Valiant zu Beginn des Projektes wie folgt dar: Die Bedienung in der bisherigen Lösung war wenig intuitiv, die Berater an der Front hatten Angst, Fehler zu machen und im Back Office ärgerte man sich über mangelhaft dokumentierte Geschäfte, die man den Front-Mitarbeitenden zur Nachbearbeitung oftmals zurücksenden musste.

Mit der neuen Lösung Credit Highway von Axon.fintech wird deshalb in erster Linie eine Entlastung der Berater an der Front angestrebt. Daten sollen nur noch einmal erfasst werden, Umsysteme sollen vom Kundenberater als solche gar nicht mehr wahrgenommen werden, Weisungen und Kompetenzordnung werden im Tool integriert sein. Auf diese Weise, so die Zielsetzung der Geschäftsleitung, sollte es möglich sein, die Krediterfassung, welche derzeit im Schnitt rund 60 Minuten dauert, auf 30 Minuten zu reduzieren. Zusammen mit einer besseren Sicherheit für die Kundenberater sowie einem sofortigen Kreditentscheid für gewisse Geschäfte, soll die Kundenbetreuung verbessert und die Reibungen mit dem Back Office reduziert werden.

Mit ihrem Digitalisierungsprojekt will die Bank zudem sämtliche Prozesse im Hypothekarbereich vollständig digital und hoch effizient gestalten. Im Gegensatz zur Mehrzahl der vergleichbaren Projekte, die wir im Markt beobachten, geht es hier also nicht darum, nur einen Prozess für eine Kundengruppe, beispielsweise den Abschluss einer Neuhypothek für Privatkunden, herauszugreifen und diesen zu optimieren. Vielmehr soll mit einem ganzheitlichen Ansatz die Prozessabwicklung bei der Finanzierung von Wohneigentum und Liegenschaften sowie in der Unternehmensfinanzierung umfassend auf den neuesten Stand der Technik gebracht werden.

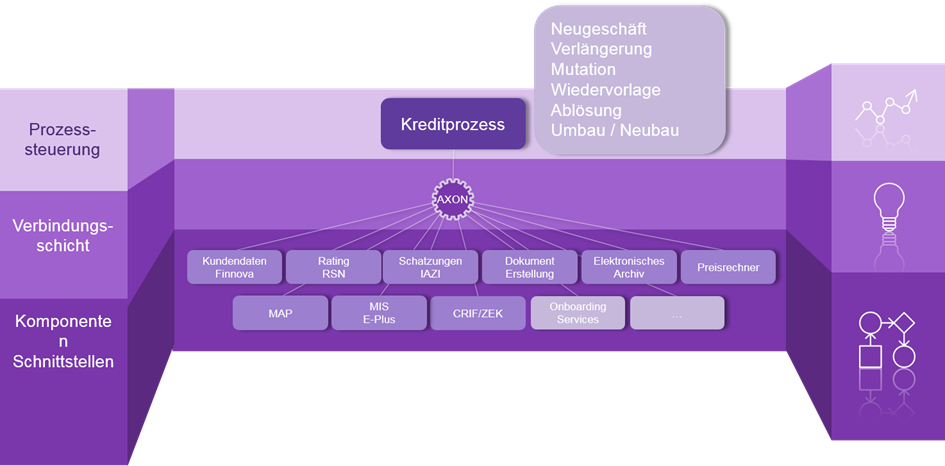

Architekturanforderung: Nur eine Oberfläche an der Front

Um die gesetzten Ziele, namentlich das einmalige Erfassen der Daten erreichen zu können, ist es unabdingbar, dass nur auf einer Oberfläche gearbeitet wird und diese dafür besorgt ist, dass die entsprechenden Informationen an die benötigten Hilfs- oder Umsysteme wie die Liegenschaften-Schätzungen, das Risiko-Rating oder den Preisrechner weitergegeben und deren Ergebnisse wieder entgegengenommen werden. Die Valiant hat deshalb folgende Architektur entworfen:

Standardisierung als Voraussetzung für Effizienzsteigerung

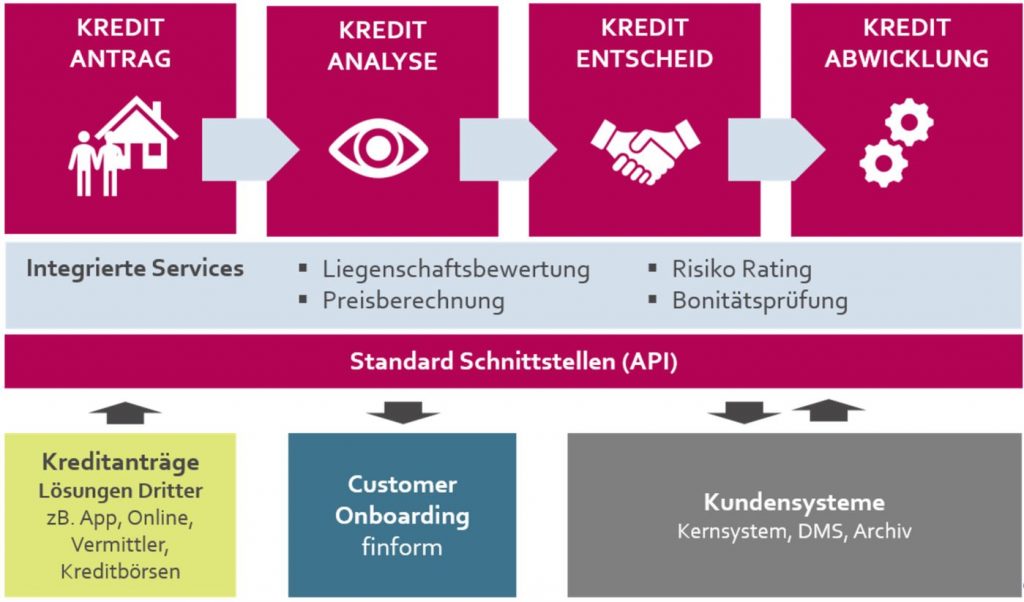

Der Wunsch, alle Prozesse zu digitalisieren hat im Rahmen des Projektes dazu geführt, dass bei der Entwicklung der optimalen Prozesse eine grundsätzliche Vereinheitlichung oder Standardisierung stattgefunden hat. Dabei mussten auch einige über viele Jahre praktizierte Vorgehensweisen über Bord geworfen werden. Der Standardprozess für die Kreditautobahn wird wie folgt dargestellt:

Im Rahmen dieses Standardprozesses wird auch ein Ampelsystem verwendet, dessen Parametrisierung durch die Bank selbst vorgenommen werden kann. Die sogenannt ‘grünen Fälle’ werden dabei durch das System selbst entschieden und freigegeben. Bei den gelben Fällen wird je nach Sachlage der Vorgesetzte oder das Kreditoffice eingeschaltet. Interessant ist, dass der Vorgesetzte via E-Mail kontaktiert wird und dieser so rasch reagieren kann, um beispielsweise Sonderkonditionen zu genehmigen. Dass die ‘roten Fälle’ derzeit noch wie die Gelben behandelt und vom Kredit Officer überprüft werden, scheint der Vorsicht bei der Einführung geschuldet. Längerfristig sind nach meiner Ansicht die Paramater so zu justieren, dass rote Fälle direkt abgelehnt und nicht weiterbearbeitet werden. Dies vor allem deshalb, weil eine Bank nicht Ressourcen mit aussichtslosen Geschäften binden sollte.

Positiv beurteile ich hingegen den Umstand, dass nicht versucht wurde, jeden Spezialfall im Tool abzubilden. Wenn 95 Prozent der Geschäfte im Tool bearbeitet werden können, so können die Spezialisten die verbleibenden Fälle manuell bearbeiten und wo nötig die fehlenden Felder direkt im Kernbankensystem ergänzen.

Business Case sieht 50% Einsparungen an der Front vor

Wie oben bereits erwähnt soll an der Front die Hälfte der administrativen Arbeiten wegfallen; zudem sind auch im Back Office Einsparungen von 30 Prozent vorgesehen. Konkret sollen Zeit und Kosteneinsparungen aufgrund der folgenden Vorteile der neuen Lösung realisiert werden:

- Mit dem Wegfallen von Doppel- und Dreifacherfassungen aber auch dem Wechseln zwischen dem Haupt- und den verschiedenen Umsystemen sowie dem von der Kreditautobahn geführten Erfassungsprozess und den pro Feld bereitgestellten Auswahllisten, verkürzt sich die Zeit für die administrative Tätigkeit an der Front erheblich.

- Gleichzeitig wird die Qualität der bearbeiteten Geschäfte verbessert, so dass die Rückfragen zwischen Verarbeitung und Vertrieb abnehmen sollten.

- Die Automatisierung von standardisierten Geschäftsfällen, insbesondere bei der Verlängerung, wo die Abwicklung entfällt, sollte zu weiteren Einsparungen führen.

- Infolge der besseren Datenqualität entfallen Abstimm- und Abklärungstätigkeiten.

- Aufgrund der intuitiven Prozessführung reduziert sich der Schulungsaufwand.

All diese Einsparungen sollen schliesslich genutzt werden, um mehr Zeit mit den Kunden zu verbringen, was hoffentlich zu zusätzlichen Erträgen führen wird. Ob der Business Case sich in der Zukunft auch tatsächlich so rechnet, kann heute noch nicht beurteilt werden.

Going live mit Verlängerungen, weitere Schritte bis Ende Jahr

Als erstes startet Valiant mit den Verlängerungen von Hypothekarkrediten. Danach sind pro Quartal weitere Inbetriebnahmen von Teilstücken der Kreditautobahn vorgesehen, so dass die Bank per Ende Jahr über eine vollständig digitalisierte Kreditabwicklung verfügen soll. Darüber hinaus sind auch schon weitere Schritte, wie etwa die Einbindung in den eigentlichen Beratungsprozess und die Einführung einer Online-Lösung, das Anbinden von Hypothekarvermittlern oder die Abwicklung für Dritte angedacht.

Dass die vorliegende Lösung nicht direkt im Beratungsprozess einsetzbar ist, war von Valiant von Anfang so beabsichtigt. Nach meiner Einschätzung ist dies aber ein Nachteil, der möglichst bald behoben werden sollte. Mit andern Worten es ist wünschenswert, dass schon bald ein Front-End zur Verfügung steht, welches, wie die andern Umsysteme, mit der Kreditautobahn kommuniziert und es dem Kundenbetreuer ermöglicht, dem Kunden ein gutes Erlebnis im Beratungsprozess zu vermitteln (vgl. Blog zu Bank Thalwil).

Fazit

Mit der Einführung des neuen, digitalen Verlängerungsprozesses hat die Valiant einen ersten Schritt zur Erreichung ihres Zieles einer umfassenden Digitalisierung der Finanzierungsprozesse erreicht. Sie wird damit voraussichtlich ab diesem Sommer erste Einsparungen realisieren können. Mit der geplanten Einführung der nächsten Schritte werden zusätzliche Einsparungen folgen. Ob die gesetzten Ziele erreicht werden können und ob sich der Business Case tatsächlich so rechnet, wird man voraussichtlich erst gegen Ende des nächsten Jahres beurteilen können.

Kommentare

0 Kommentare

Danke für Ihren Kommentar, wir prüfen dies gerne.