12. Januar 2022

Andere Retail Banking Institute,

Banken beim Kundendatenmanagement erst am Anfang

Daten sind in vielen Branchen zu einem der wichtigsten Erfolgsfaktoren geworden. Je höher die Quantität und die Qualität der Kundenstammdaten eines Unternehmens sind, desto gezielter kann es seine Produkte entwickeln und das Marketing personalisieren. In immer mehr Branchen gilt, wer mehr Daten hat, hat einen entscheidenden Wettbewerbsvorteil. Doch gilt dieser Sachverhalt auch für Banken? Und wenn ja, wie weit sind die grössten Banken der Schweiz, Deutschlands und Österreichs bereits, wenn es um das Thema Kundenstammdatensammlung und -management geht?

Das Institut für Finanzdienstleistungen Zug (IFZ) wollte das herausfinden und hat dazu, zusammen mit BSI (Business Systems Integration AG), Dun&Bradstreet sowie Finnova und msg GillardonBSM, von Mai 2021 bis September 2021 eine grosse Studie in der Schweiz, Deutschland und Österreich durchgeführt. Befragt wurden die grössten 70 Banken des DACH-Raums.

Ziel dieser Untersuchung war es zu analysieren, wie gut Banken auf die kommenden Herausforderungen im Kundenmanagement und den anstehenden Technologiesprung vorbereitet sind. Dabei sollten der Zusammenhang zwischen der Datenhaltung und den daraus resultierenden Möglichkeiten, den Geschäftserfolg von Banken nachhaltig und automatisiert zu steigern, analysiert werden. Andererseits sollten die Herausforderungen und Chancen für die Banken, die sich durch qualitativ und quantitativ exzellente Datenhaltung ergeben, eruiert werden.

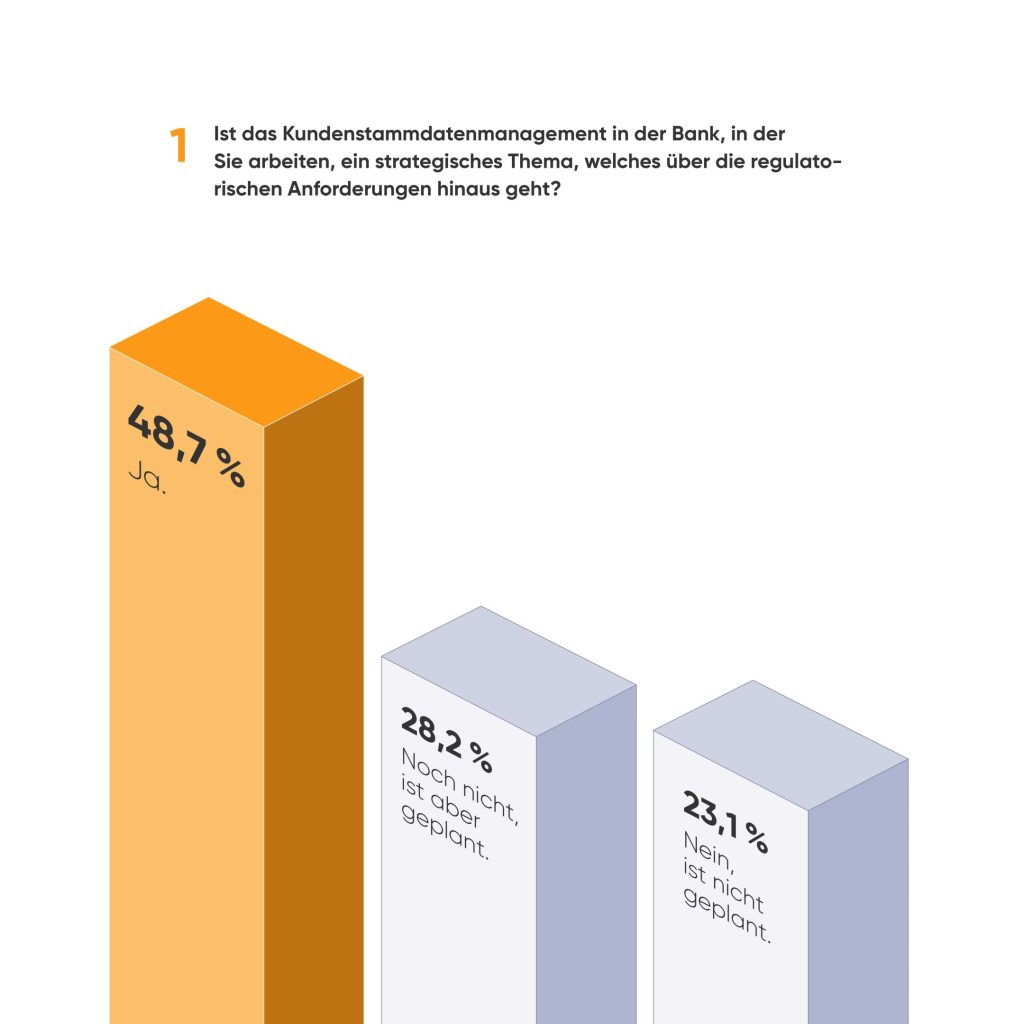

Die Studie hat gezeigt, dass Datenquantitäts- und -qualitätsmanagement ein hochgradig relevantes Thema ist. Gleichzeitig geben viele Banken an, dass sie sich zu diesem Thema nicht äussern, da sie dadurch zu viel über ihre Geschäftstätigkeit preisgeben würden. Betrachtet man die Grösse der teilnehmenden Banken, so stellt man fest, dass einerseits kleine Banken, andererseits sehr grosse Banken dedizierte Teams für das Kundenstammdatenmanagement unterhalten. Dies kann daran liegen, dass gerade mittelgrosse Institute noch nicht die Notwendigkeit für eine konsequente datengestützte Bewirtschaftung des Kundenstamms als Erfolgsfaktor sehen. Gleiches gilt für eine Verankerung des Stammdatenmanagements in der Unternehmensstrategie, wie die Abbildung unten zeigt.

«Da der spezifische Nutzen einer hohen Datenquantität und -qualität sich durch erhöhtes Cross- und Up-Selling und damit durch eine höhere Produktdurchdringung erst mit der Zeit zeigt, gehen wir davon aus, dass Banken in der DACH-Region gerade erst damit beginnen, grundlegende Zusammenhänge zwischen Wissen (in Form von Daten) und Können (in Form erfolgreicher Kampagnen) zu verstehen.» so Studienleiter Prof. Dr. Nils Hafner vom IFZ.

Interessant dabei ist, dass Banken nur zu einem Teil bemerken, wenn sich bei Ihrer Kundschaft etwas ändert. So geben etwa ein Viertel der Befragten Unternehmen an, dass es auch nicht geplant sei, Veränderungen im Leben der Kunden systematisch zu erkennen und besipielsweise als Lead an die Berater auszuspielen.

Geht es darum, konkrete Empfehlungen für Bankinstitute aus der vorliegenden Studie abzuleiten, so orientieren sich diese nicht zwingend an den Entwicklungen innerhalb der Branche. Gerade im Kontext der Teilhabe und Gestaltung von Ökosystemen sind Banken häufig nicht in der Position des Orchestrators eines solchen Ökosystems. Diese werden häufig von kundennäheren Branchen wie dem Einzelhandel geprägt. Um hier dem Netzwerk-Orchestrator auf Augenhöhe begegnen zu können, sollten Banken dringend das Wissen um die Erhebung, Ablage und Analyse der wichtigsten Kundendatenkategorien erhöhen. Das bedeutet im Einzelnen:

- Banken sollten sich Gedanken über die strategische Bedeutung von Kundenwissen und damit über Erhebung, Ablage und Analyse von Kundenstammdaten für ihr eigenes Geschäftsmodell machen. Das beinhaltet eine Analyse des Ist-Zustandes, also ein Customer Data Quality Assessment, und eine Ableitung von Massnahmen, um die Quantität zu steigern und die Qualität der Daten auf ein akzeptables Niveau zu bringen. Dabei essentiell ist die Formulierung strategischer Prinzipien zur Datenhaltung wie dem Anspruch an eine vollständige 360°-Kundensicht, dem Prinzip der fehlerfreien Erfassung «First Time Right», der Etablierung eines «Single Source of Truth» oder des «Golden Records» und der Idee von «Zero Maintenance» durch einen hohen Automatisierungsgrad beim Qualitätsmanagement des Kundenstammdatenbestandes.

- Gerade im Kontext des ersten Prinzips einer vollständigen 360°-Kundensicht ist es wichtig, althergebrachte Prioritäten in der Touchpoint- und Kanalbetrachtung der Finanzinstitute zu verlassen. Die Studie zeigt hier deutlich auf, dass Banken immer noch den «physischen Kunden» über Telefon und Filiale und den «Online-Kunden im Netz» unterscheiden. Eine ganzheitliche Kundensicht kann aber nur dann hergestellt werden, wenn die «klassisch-physische» Beobachtung des Kundenverhaltens mit dem «digitalen» Klickverhalten des Kunden bei E-Mail-Kampagnen oder im Netz ergänzt wird. Nur so kann die Interessen der Kundschaft ganzheitlich analysiert werden.

- Gesamthaft müssen Finanzinstitute im Verständnis des Lebens ihrer Kunden schneller und besser werden. Gerade im Vergleich zur Assekuranz oder dem Retail-Handel sind sie häufig nicht in der Lage, Veränderungen im Leben ihrer Kunden in Echtzeit und vollautomatisiert festzustellen und darauf zu reagieren. So sind sie auch mittelfristig nicht fähig, Kundenpotentiale für Cross- und Up-Selling zu analysieren und zu heben. Sollte dies aber den erwähnten anderen Branchen gelingen, werden diese den klassischen Banken einiges an Geschäftsvolumen abnehmen.

Schlussendlich kann festgestellt werden, dass Banken noch auf einem erstaunlich tiefen Reifegrad im Kundendatenmanagement verharren und sich entsprechend dringend entwickeln sollten, wollen sie im Wettbewerb in einer zunehmend digitalisierten Welt erfolgreich sein. Hinweise dazu, wie dies gelingen kann, gibt diese Studie, die es hier zum Download gibt, zuhauf.

Kommentare

0 Kommentare

Danke für Ihren Kommentar, wir prüfen dies gerne.