2. Mai 2016

Eigenkapitalquoten der Schweizer Banken im historischen Kontext

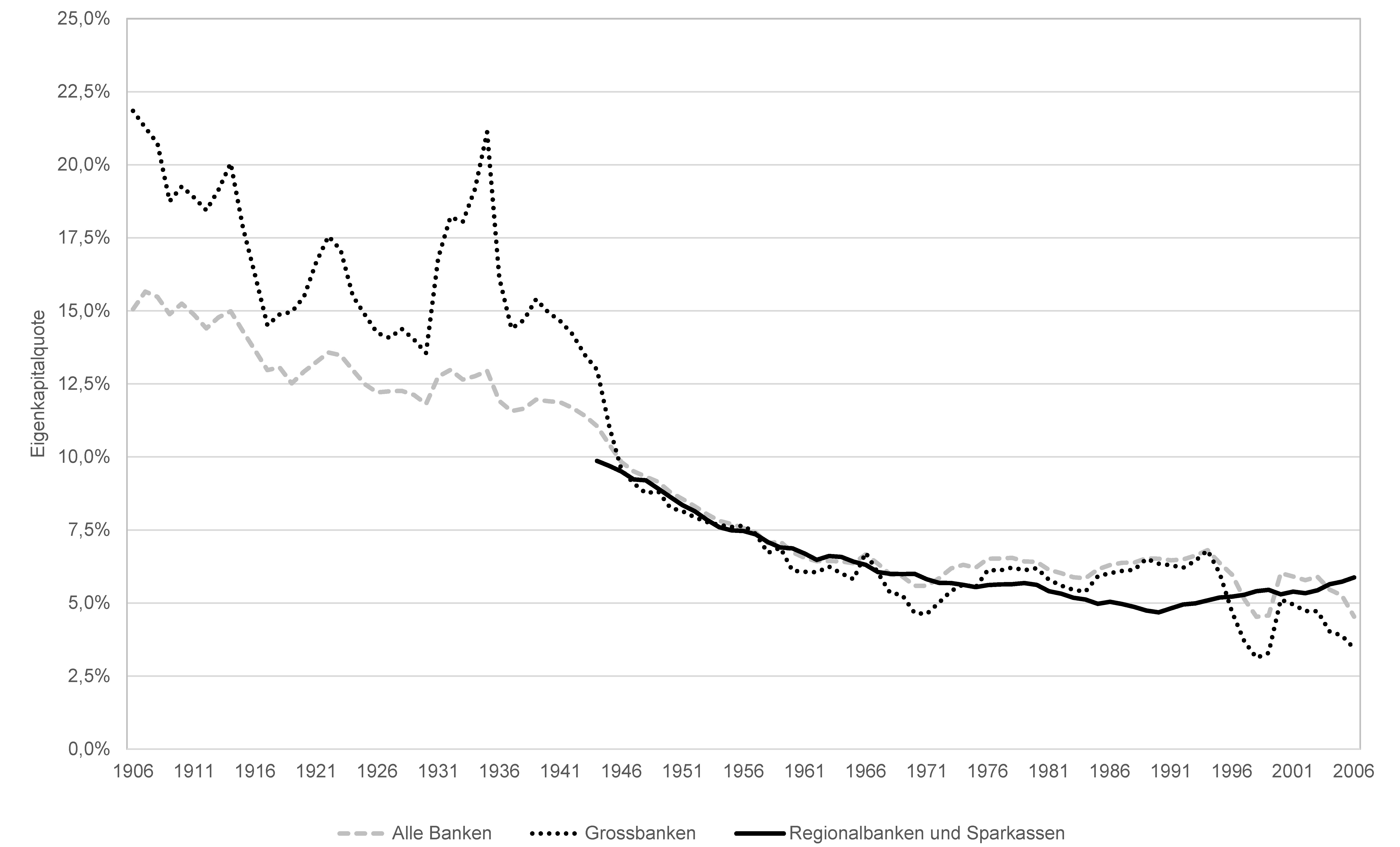

Die Einführung der Leverage Ratio ist eine der zentralen Massnahmen der schweizerischen Too Big To Fail-Regulierung. Doch wie hat sich diese Kennzahl in der Vergangenheit entwickelt? Und wie aussagekräftig sind die verfügbaren Zahlen dazu? Der nachfolgende Artikel zeigt auf, dass die Eigenkapitalquote der Schweizer Banken in den letzten 110 Jahren massiv gesunken ist. Dies auch unter Einbezug von stillen Reserven und aus einer „risikogewichteten“ Sicht.

Eigenkapitalquote: 30 Prozent – oder doch eher 5 Prozent?

Wieviel Kapital braucht eine Bank? Die Antwort auf diese Frage kann – je nach Standpunkt – sehr unterschiedlich ausfallen. Prominente Ökonomen wie beispielsweise Martin Hellwig und Adnat Admati [1] oder Wirtschaftsnobelpreisträger Eugene Fama [2] votieren für Eigenkapitalquoten (Eigenkapital gemessen an der ungewichteten Bilanzsumme) in der Grössenordnung von 20 bis 30 Prozent. Andy Haldane, Chefökonom der Bank of England, hat in einem Artikel argumentiert, dass wohl die meisten Grossbanken die letzte Finanzkrise mit einer Eigenkapitalquote von mehr 7 Prozent unbeschadet überstanden hätten.[3] Und selbst Alan Greenspan spricht sich für markant höhere Eigenkapitalquoten aus und sieht in diesen einen Ausweg für die immer komplexer werdende Regulierung von Banken.[4] Auf der anderen Seite warnen Banken regelmässig vor der Verteuerung von Krediten und somit volkswirtschaftlichen Folgen von höheren Kapitalanforderungen. Aus Regulierungssicht haben die zwei Schweizer Grossbanken ab 2019 eine Leverage Ratio von mindestens 3.5 Prozent in hartem Kernkapital, beziehungsweise 5 Prozent insgesamt (inkl. Tier-1 Anleihen) zu erreichen.[5]

Zweck des Eigenkapitals

Rein hypothetisch liesse sich argumentieren, dass Banken erst einmal gar kein Eigenkapital benötigen. Das Kerngeschäft einer klassischen Bank basiert auf dem „Geld anderer Leute“: Nämlich dem Entgegennehmen von Einlagen und der Verleihung dieser Gelder als Kredite. Fallen jedoch bei den Aktiven Verluste an, so müssen diese durch das Eigenkapital der Bank, bestehend aus Aktienkapital, Reserven und Gewinn/Verlustvorträgen, gedeckt werden. Je höher das Eigenkapital, desto besser ist die Solvenz einer Bank. Daneben hat das Eigenkapital jedoch auch eine zentrale vertrauensbildende Komponente. Sind sich Einleger der Rolle des Eigenkapitals als „Risikodämpfer“ bewusst, so kann dies die Wahrscheinlichkeit von Bank-Runs und somit Illiquidität reduzieren. Wenig überraschend wurde das Eigenkapital somit in den Anfangszeiten der Schweizerischen Banken im 20. Jahrhundert oftmals als Sicherheit für die Einleger gesehen. Die Einführung der Einlageversicherung durch das Bankengesetz im Jahr 1934 hat diese Funktion zu einem gewissen Teil in Frage gestellt und dadurch auch Fragen im Zusammenhang mit Moral Hazard aufgeworfen.

Historische Entwicklung des Eigenkapitals

Die Eigenkapitalquote der schweizerischen Banken ist seit 1906 markant gesunken. Lag der Wert bei allen Schweizer Banken im Jahr 1906 noch bei knapp über 15 Prozent, so kam er im Jahr 2006 bei 5 Prozent zu liegen (siehe Abbildung 1). Ende des 19. Jahrhunderts lagen die Werte sogar noch höher. Die beiden damaligen Grossbanken Kreditanstalt und Bankverein wiesen beispielsweise Eigenkapitalquoten von über 30 Prozent aus.

Der Verlauf der Eigenkapitalquote stellt sich primär als langfristigen Trend nach unten dar, unterbrochen durch die Zwischenkriegsjahre von 1918 bis 1939. Spannenderweise stabilisiert sich die Quote ab den 1970er Jahren. Und dies, obwohl die Bilanzsummen der Banken nach dem Ende der Bretton Woods Ära in den frühen 70ern regelrecht explodiert sind. Lag die Bilanzsumme der Schweizerischen Banken im Jahr 1971 noch bei CHF 230 Milliarden, so überschritt der Wert die Billionengrenze im Jahr 1990. Im Jahr 1998 war die Summe aller Aktiven bereits über zwei Billionen, und im Jahr 2006 bei drei Billionen (bei einem Bruttoinlandprodukt der Schweiz von 538 Milliarden [6]). Vor diesem Hintergrund ist es erstaunlich, dass die Eigenkapitalquoten trotz des massiven Bilanzwachstums nicht noch stärker gesunken sind.

In den Zwischenkriegsjahren sind die durchschnittlichen Eigenkapitalquoten interessanterweise insgesamt angestiegen. Während aber in den 1920er Jahre, als in der Schweiz hohe Wirtschafts-Wachstumsraten verzeichnet wurden, die Eigenkapitaldecke noch gesunken ist, ist sie während der Weltwirtschaftskrise in den 1930ern sogar angestiegen (siehe insbesondere Anstieg der Quote bei den Grossbanken). Grund für dieses Wachstum der Eigenmittel im Verhältnis zu den Bilanzsummen sind primär Kreditausfälle, welche vor allem bei den Grossbanken zu einem Rückgang der Bilanzsumme führte. Gleichzeitig wurden die entsprechenden Verluste durch die Auflösung von stillen Reserven aufgefangen. Dadurch blieb das Eigenkapital bei den meisten Banken stabil. Durch den Rückgang der Summe der Aktiven sind jedoch die Eigenmittelquoten angestiegen. Dieser Effekt steht in einem starken Gegensatz zur letzten Finanzkrise, bei der Verluste (insbesondere der Grossbanken) direkt zu einem Rückgang des Eigenkapitals führten.

Wie hoch ist das Eigenkapital wirklich?

Dieses Beispiel zeigt, dass die Aussagekraft der Eigenkapitalquote primär von der Validität der damals von den Banken publizierten Daten abhängt. Insbesondere hohe stille Reserven dürften dazu geführt haben, dass die effektiven Eigenkapitalquoten deutlich höher waren als öffentlich dargestellt. Über das Ausmass der stillen Reserven bei Schweizer Banken im historischen Kontext gibt es jedoch keine Analysen. Untersuchungen von Britischen Banken für den Zeitraum 1920 bis 1968 zeigen, dass das „effektive“ Eigenkapital – also inklusive stille Reserven – im Durchschnitt etwa 60 Prozent über dem publizierten Eigenkapital lag.[7] Für die Schweiz gibt es in diesem Bereich nur eine Analyse von Tobias Straumann, welcher aufgezeigt hat, wie die Swiss Re (Schweizerische Rückversicherungs-Gesellschaft) während den 1930ern die stillen Reserven praktisch vollständig aufgelöst hat und den publizierten Gewinn so stabil halten konnte.[8]

Fazit

Die Eigenkapitalquoten der Schweizer Banken sind in den letzten 110 Jahren von rund 15 Prozent auf 5 Prozent (alle Banken), respektive von 22 Prozent auf 4 Prozent (Grossbanken) massiv gesunken. Berücksichtigt man die in früheren Jahren noch höheren stillen Reserven, war dieser Rückgang sogar noch stärker.

Zu beachten ist, dass die Eigenkapitalquote die Risiken einer Bankbilanz nicht berücksichtigt. Bei der Analyse der Kennzahl werden die Eigenmittel also nicht ins Verhältnis zu den risikogewichteten Aktiven gesetzt werden. Dieser Ansatz wurde auf internationaler Ebene mit der Einführung von Basel I 1988 erstmals verfolgt und wurde danach zur zentralen Steuerungsgrösse der Bankenregulierung. Historische Simulationen mit Risikogewichten für die einzelnen Bilanzpositionen zeigen jedoch, dass die risikogewichteten Aktiven im Verhältnis zum Eigenkapital sogar noch zugenommen haben. Das Eigenkapital hat also auch im Verhältnis zu den Risiken markant abgenommen.

Stark verändert hat sich im 20. Jahrhundert übrigens auch die Wahrnehmung, was eine „adäquate“ Eigenkapitalquote ist. Noch Anfang des 20. Jahrhunderts hat beispielsweise die Kreditanstalt (heute Credit Suisse) eine Zielgrösse beim Eigenkapital im Verhältnis zu den Aktiven von etwa 25 Prozent gehabt. Dies wurde mit Verweis auf die das risikobehaftete Geschäft der Bank (primär Finanzierung von Handel, Industrie, Finanzierung von Infrastrukturbauten) begründet. In der Konsequenz war die Eigenkapitalquote bei Grossbanken denn auch höher als beispielsweise bei den damaligen Sparkassen. Dieses Verhältnis hat sich jedoch verändert. Obwohl das Geschäft der Grossbanken wohl weiterhin mit hohen Risiken behaftet ist, liegt deren Kapitalisierung insbesondere in den letzten 20 Jahren deutlich unter derjenigen der Regionalbanken und Sparkassen, Kantonalbanken oder Raiffeisenbanken (siehe dazu auch die Auswertung der Leverage Ratios von Retail Banken per Ende 2015 in der IFZ Retail Banking Studie, Berechnung der Leverage Ratio ist vereinfacht und somit abweichend zu Finma Definition).

Fussnoten:

[1] Admati, A. R., & Hellwig, M. (2014). The Bankers’ New Clothes What’s Wrong with Banking and What to Do about It. Princeton: Princeton University Press.

[2] NZZ, Banken brauchen mindestens 25 Prozent Eigenkapital (2013). Interview mit dem Nobelpreisträger Eugene Fama (Online: 09.11.2013): http://www.nzz.ch/banken-brauchen-mindestens-25-prozent-eigenkapital-1.18182213

[3] Haldane, A. G., & Madouros, V. (2012). The dog and the frisbee. In Speech presented at the Federal Reserve Bank of Kansas City’s Jackson Hole economic policy symposium.

[4] Greenspan, A. (2015, August 17). More capital is a less painful way to fix the banks. Financial Times.

[5] Schweizerische Eidgenossenschaft. (online). Bundesrat legt Eckwerte zur Anpassung der „Too-big-to-fail“-Bestimmungen fest. Retrieved April 27, 2016, from https://www.admin.ch/gov/de/start/dokumentation/medienmitteilungen.msg-id-59185.html

[6] Staatssekretariat für Wirtschaft, Schweizerische Eidgenossenschaft. (2016). Daten Bruttoinlandprodukt. Retrieved April 27, 2016, from https://www.seco.admin.ch/seco/de/home/wirtschaftslage—wirtschaftspolitik/Wirtschaftslage/bip-quartalsschaetzungen-/daten.html

[7] Billings, M., & Capie, F. (2007). Capital in British banking, 1920–1970. Business History, 49(2), 139–162.

[8] Straumann, T. (2014). The Discreet Charm of Hidden Reserves: How Swiss Re Survived the Great Depression. In Piet. Clement, H. James, & H. van der Wee (Eds.), Financial Innovation, Regulation and Crises in History (pp. 55–64). London: Pickering & Chatto.

Kommentare

5 Kommentare

Sebastian Fleer

2. Mai 2016

Ich hätte vermutet, dass das Gewinnmaximierungsstreben der Menschen und somit das Ausnutzen des FK-Hebels über die Zeit konstant ist ;)

Simon Amrein

2. Mai 2016

Vielen Dank für die Rückmeldung. Sie sprechen die Kernfrage hinter dem Artikel an: Was sind die Gründe für den hohen Leverage bei Banken? Ich denke es gibt eine Vielzahl von Treibern - unter anderem gehören die von Ihnen genannten sicherlich dazu. Zusammenfassen würde ich es unter den folgenden Themen: - Moral Hazard (Themen Einlageversicherung, TBTF, Lender of Last Resort) - Starkes Wachstum der Spargelder sowie auf der Assetseite enormes Wachstum der Hypotheken - besseres Risikomanagement, bessere Diversifizierung Bei sämtlichen Faktoren, muss man auch immer die Zeitachse betrachten. Technologische Veränderungen sowie "mathematization" der Finanzliteratur greifen z.B. erst etwa ab den 1970ern. Zu diesem Zeitpunkt war die Leverage Ratio bereits sehr tief. Und zu guter letzt darf wohl auch der trivialste Grund nicht vergessen gehen: Je tiefer die Eigenkapitalquote, desto höher der Return on Equity. Zwar war der ROE in der ersten Hälfte des 20. Jahrhunderts den Banken noch kein Begriff. Der Zusammenhang war den Banken aber schon von Anfang an klar. In der Vergangenheit wurde einfach über hohe Dividenden gesprochen und nicht explizit über den ROE. Solche Debatten zu Eigenkapital, Gewinn, Ausschüttungen und damit einhergehende Risiken finden in England übrigens bereits in den 1830er Jahren. Das Thema ist also nicht ganz neu.

Rudy Tanner

2. Mai 2016

Betr. "in den 1930ern sogar angestiegen" - ist der Zuwachs nicht auch durch Gelder aus Deutschland erklärbar, oder ist dieser Anteil unbedeutender als wie in den 90er Jahren geschrieben wurde?

simonamrein

2. Mai 2016

Vielen Dank für die Rückmeldung. Der Anstieg der Eigenmittelquoten hat nichts mit Geldzuflüssen von Personen aus dem Ausland zu tun. Bei Kundengeldern handelt es sich um Fremdkapital. Ein Zufluss von Fremdkapital würde zu einer Reduktion der Eigenkapitalquote führen, nicht zu einem Anstieg.

Sebastian Fleer

2. Mai 2016

Spannende deskriptive Auswertung! Mich würde jetzt insbesondere interessieren, wie Sie diese Verringerung der Eigenkapitalquoten erklären. Auf die schnelle würde ich vermuten, dass die Verringerung im Zusammenhang steht mit: 1) Einem starken Wachstum der Spareinlagen und Transaktionskonten, welche der Bank eine kostengünstigere Finanzierung bieten als beispielsweise Eigenkapital. Die Zugänglichkeit von Konten und Bankdienstleistungen für "Jedermann" ist meines Erachtens der grösste Treiber. Dies im Zusammenspiel mit der Einlagesicherung ermöglicht das senken der Kapitalquoten. Problematisch wird es jedoch bei Creditfreezing im Interbankengeschäft, wo solche Versicherungen nicht vollumfänglich greifen. 2) Die Hoffnung auf die Zentralbank als Lender of Last Resort, welches der Nährboden für excessive Risktaking ist. 3) Dem Glauben durch mathematische Modelle Risiken besser einschätzen zu können. In diesem Zusammenhang steht natürlich auch die Entwicklung der IT, welche ein besseres Risikomanagement gewährleisten kann. Ich freue mich auf Ihre Einschätzungen und verbleibe mit Besten Grüssen Sebastian Fleer PS: Etwas mehr Content zum Thema Eigenkapital-/ Eigenmittelregulierung http://www.vividbanking.com/analyse-der-leverage-ratio-ist-assetsubstitution-schaedlich-fuer-das-finanzsystem/ http://www.vividbanking.com/3-effiziente-optimierungsansaetze-fuer-den-solvabilitaetskoeffizienten/

Danke für Ihren Kommentar, wir prüfen dies gerne.