25. November 2025

Multibanking für Retail Banken ist endlich da – aber wird das auch genützt?

Mit der neu lancierten Multibanking-Funktion erhalten Retailkundinnen und -kunden in der Schweiz erstmals die Möglichkeit, ihre Konten verschiedener Banken in einer gemeinsamen Übersicht zusammenzuführen. Dies kann einzelnen Nutzergruppen helfen, eine bessere Finanzübersicht zu erhalten. Im heutigen Blog mache ich eine Einschätzung zur künftigen Nutzung von Multibanking in der Schweiz und ich zeige auf, warum sich mit diesem Schritt neue Perspektiven für Geschäftsmodelle eröffnen, die weit über das Multibanking hinausgehen.

Mit der Multibanking-Funktion wird ein weiterer Schritt in Richtung Open Banking vollzogen – auch wenn heute erst ausgewählte Banken diese Funktion unterstützen und das Angebot somit noch nicht flächendeckend verfügbar ist.

Im Folgenden wird zunächst dargestellt, wie Multibanking in der Schweiz ausgestaltet ist und welchen Nutzen es aus Sicht der Kundschaft bietet. Um das Marktpotenzial und die mögliche Durchdringung in der Schweiz besser einschätzen zu können, werden Erfahrungen aus Deutschland und Grossbritannien präsentiert, wo vergleichbare Lösungen bereits etabliert(er) sind. Anschliessend werden die weitergehenden Implikationen beleuchtet, die sich aus der Verfügbarkeit einer standardisierten digitalen Schnittstelle ergeben – etwa für die Entwicklung neuer Produkte oder Partnerschaften zwischen Banken und Drittanbietern.

Nutzen von Multibanking

Für Kundinnen und Kunden bietet Multibanking einen einfachen, zentralen Überblick über alle Finanzbeziehungen – unabhängig davon, bei welchen Banken sie ihre Konten führen. Dadurch lassen sich Einnahmen, Ausgaben und allenfalls zu einem späteren Zeitpunkt auch Vermögenswerte leichter überwachen, Budgets effizienter planen und Doppelspurigkeiten vermeiden. Besonders für Personen mit mehreren Konten – etwa für Haushalts-, Spar- oder Anlagezwecke – entsteht so ein Transparenzgewinn.

Für Banken eröffnet Multibanking die Chance, ihre Kundenbindung weiter zu stärken. Ein integriertes Multibanking-Angebot führt dazu, dass Kundinnen und Kunden ihr Finanzleben bevorzugt über das E- oder Mobile Banking jener Bank steuern, die ihnen diese umfassenden Übersichten bieten. Dadurch steigt die Relevanz und Nutzungsintensität der eigenen digitalen Touchpoints. Mit dem Multibanking entsteht zugleich die Grundlage für eine künftig holistischere Kundenberatung und -betreuung – sowie für die Nutzung der aggregierten Daten für Analysen und personalisierte Angebote.

Multibanking Schweiz: Was jetzt möglich ist – und wie stark es genutzt werden wird

Der aktuelle Stand im Multibanking Schweiz ist wie folgt:

Teilnehmende Banken – und die grossen Abwesenden:

- Aktuell ermöglichen acht Banken in der Schweiz ihren Kundinnen und Kunden, Konten verschiedener Institute direkt in der eigenen App zu aggregieren – und damit Multibanking aktiv zu nutzen. Es sind dies UBS, PostFinance, Zürcher Kantonalbank, Valiant, Luzerner Kantonalbank, Bank CIC, BCV und die Hypothekarbank Lenzburg.

- Darüber hinaus stellen über 30 Banken (inkl. sämtliche 21 Clientis-Institute) bereits Daten zur Verfügung, die von anderen Multibanking-Lösungen genutzt werden können, ohne selbst ein eigenes Multibanking-Angebot bereitzustellen. Zusätzlich gibt es 24 Esprit-Netzwerkbanken, die aktuell nur Fintechs Zugriff auf Kundendaten gewähren. Sie wollen ihre Daten erst dann auch anderen Banken zur Verfügung stellen, wenn sie selbst ein Multibanking-Angebot anbieten und damit Service User werden.

- Diese Banken können also Daten liefern respektive Kontoinformationen über eine API bereitstellen.

- Zu den derzeit fehlenden grossen Retail-Playern zählen Raiffeisen und die Migros Bank. Die Abwesenheit von Raiffeisen ist für das gesamte Ökosystem spürbar – und aus Kundensicht schwer nachvollziehbar. Auch bei der Migros Bank erstaunt das Fehlen, gilt doch das Thema «Ökosystem» als strategisch zentral. Im Private Banking sind zudem Institute wie Julius Bär und Vontobel bislang nicht angeschlossen. In der Romandie zeigt sich insgesamt bislang eine eher verhaltene Beteiligung. Lediglich die BCV ist dabei, die BCJ agiert bisher lediglich als Datenanbieter.

Funktionalität und Datenumfang von Multibanking

- „Read-only“-Zugriff bei vielen Banken: Derzeit sind bei den meisten Banken keine Transaktionen oder Zahlungsaufträge von der Hauptbank über verknüpfte Fremdbanken möglich. Im LUKB E-Banking kann also beispielsweise (noch) kein Zahlungsauftrag über ein UBS-Konto ausgelöst werden. Es lässt sich lediglich der aktuelle Kontostand und die Kontobewegungen bei UBS einsehen. Durch die Einbettung im Finanzassistenten besteht aber die Möglichkeit, alle Transaktionen der verknüpften Banken in die Übersichten, wie zum Beispiel die Ausgabenanalyse- und -kategorisierung, einzubeziehen.

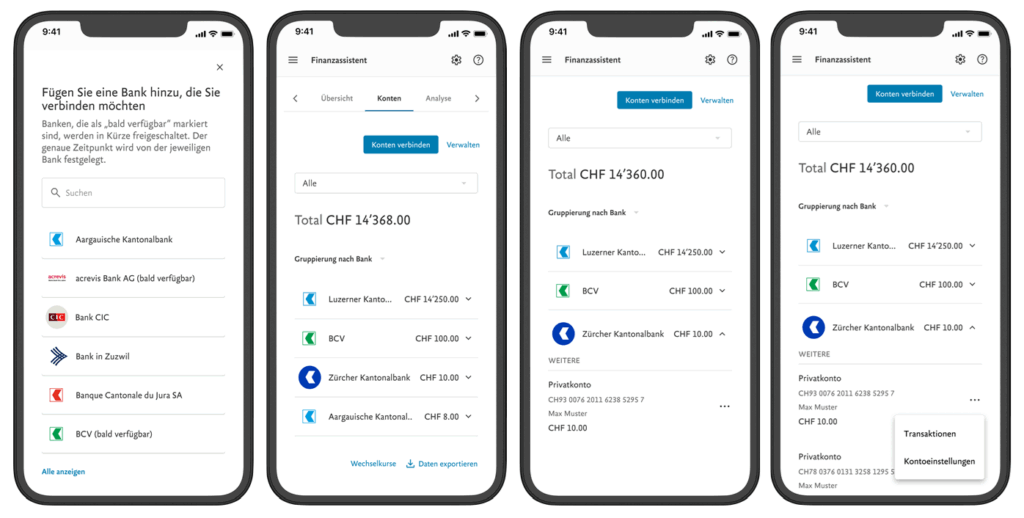

- Aktuell sind nur Kontoinformationen abrufbar (Saldo, Transaktionen, teilweise Kreditkarten). Depot- und Vermögensdaten sind nicht integriert – dafür braucht es künftig die Nutzung des Open Wealth-Standard. Auch Hypotheken sind derzeit nicht Teil des Multibanking-Umfangs. Abbildung 1 zeigt am Beispiel der Luzerner Kantonalbank, wie das Multibanking in der Mobile-Banking-App umgesetzt ist – dargestellt anhand mehrerer Screenshots der Benutzeroberfläche.

Abbildung 1: Multibanking bei der Luzerner Kantonalbank

Technische Umsetzung:

- Die Plattform bLink ist das technologische Herzstück des Multibanking-Ökosystems in der Schweiz und ermöglicht über standardisierte APIs für Finanzdaten den sicheren Austausch von Bank- und Kontoinformationen zwischen Instituten. Während 2020 erst zwei Banken an die Plattform angeschlossen waren, sind es heute bereits 62 Institute, die Daten zur Verfügung stellen. Insgesamt nutzen 93 Unternehmen bLink. Zahlreiche weitere Banken wie auch FinTechs befinden sich derzeit im Onboarding und haben eine Teilnahme ab 2026 angekündigt.

- Die Synchronisation erfolgt in der Regel in Echtzeit – die Kontostände und -bewegungen sind also so aktuell wie bei der jeweiligen Bank selbst.

- Die Kundenberaterinnen und Kundenberater haben (zumindest bei derzeit) keinen Zugriff auf die im Multibanking aggregierten Daten. Nur der Kunde oder die Kundin selbst kann diese einsehen.

- Die Daten werden derzeit (noch) nicht bei allen Banken ins Data Warehouse der Bank übernommen. Es ist also bei vielen Banken noch eine reine Sichtfunktion im Frontend.

- Die Kosten für den Datenaustausch werden in bilateralen Vereinbarungen festgelegt.

- Ein zentrales Nutzungshindernis liegt derzeit aus meiner Sicht noch im Consent-Prozess: Obwohl die meisten (jüngeren) Kundschaft ihr Digital Banking über Mobile Apps nutzen, erlauben viele Banken die Freigabe (Consent) nur im E-Banking-Browser. Dadurch müssen Nutzerinnen und Nutzer aus der App in den Webbrowser wechseln und sich dort erneut anmelden – teils sogar mit zweitem Gerät für Mosaic-Scan oder 2FA. Einige Banken gestatten die Consent-Erteilung ausschliesslich am Desktop-Computer, was die User Experience schwächt und die Adaption von Multibanking erheblich bremst. Bei einigen Banken, zum Beispiel die Luzerner Kantonalbank, funktioniert das «Onboarding» aber auch direkt in der Mobile Bank App mit einer einmaligen Freigabe (2FA), was den Prozess deutlich vereinfacht.

Wie viele Personen werden in der Schweiz Multibanking nutzen?

Ausgangspunkt für die Beantwortung dieser Frage ist eine Analyse, wie viele Bankkonten eine durchschnittliche Schweizerin beziehungsweise ein durchschnittlicher Schweizer besitzt. Multibanking – beziehungsweise die damit verbundene Kontoaggregation – ist nur für jene Kundinnen und Kunden relevant, die mindestens zwei Bankbeziehungen pflegen.

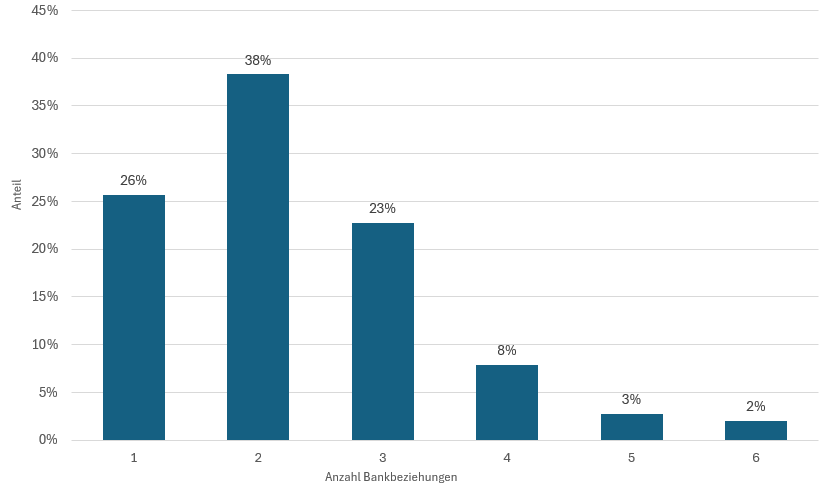

Daher zeigt Abbildung 2 zunächst, wie viele Bankbeziehungen Schweizerinnen und Schweizer aktuell unterhalten und wie gross somit das potenzielle Nutzersegment für Multibanking grundsätzlich ist.

Abbildung 2: Anzahl Bankbeziehungen von Privatkundinnen und Privatkunden in der Schweiz (Quelle: IFZ, 2022, n=1’021)

In der Schweiz verfügen Privatkundinnen und -kunden gemäss unserer Umfrage im Durchschnitt über rund 2.2 Bankbeziehungen. Lediglich etwa ein Viertel der Bevölkerung hat nur eine Hauptbank.

Die meisten Teilnehmer (38%) haben zwei Bankbeziehungen. 26 Prozent geben an, lediglich eine Bankbeziehung zu haben. 31 Prozent haben drei oder vier Bankbeziehungen und fünf Prozent unterhalten Beziehungen zu fünf oder mehr Banken. Das theoretische Marktpotenzial für Multibanking liegt somit bei rund 75 Prozent.

Wieviele dieser Multi-Bankkonto-Nutzer werden Multibanking nun tatsächlich nutzen? Zur Beantwortung dieser Frage lohnt sich ein Blick ins Ausland – insbesondere nach Deutschland und Grossbritannien, wo Multibanking-Angebote bereits seit mehreren Jahren bestehen und die Entwicklung daher als Indikation dienen kann.

Multibanking gewinnt in Grossbritannien und Deutschland an Bedeutung

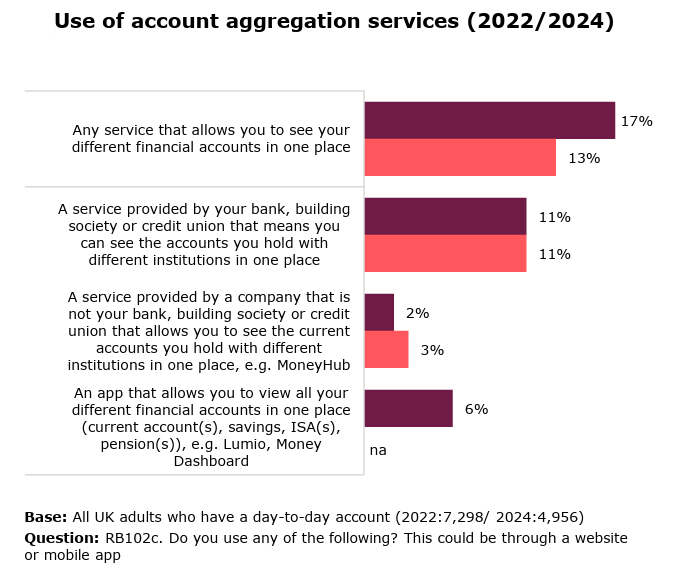

In Grossbritannien hat die Nutzung von Multibanking- bzw. Kontoaggregationsdiensten in den letzten Jahren nach einem eher «langsamen Start» spürbar zugenommen. Im Jahr 2024 nutzten 17 Prozent der Erwachsenen mit einem Alltagskonto einen Dienst, der es ihnen ermöglicht, ihre verschiedenen Finanzkonten an einem Ort zu überblicken – ein Anstieg um vier Prozentpunkte gegenüber 2022 (vgl. Abbildung 3, FCA, 2025). Besonders verbreitet sind dabei Lösungen, die direkt von Banken oder Kreditinstituten angeboten werden (11 %), während nur ein kleiner Anteil (2–3 %) auf unabhängige Drittanbieter-Apps wie MoneyHub oder Lumio zurückgreift. Dies deutet darauf hin, dass viele Kundinnen und Kunden dem Multibanking innerhalb ihrer Hausbank mehr Vertrauen entgegenbringen als externen FinTech-Anbietern.

Abbildung 3: Nutzung von Kontoaggregationsdiensten in Grossbritannien, 2022 und 2024 (Anteil der Erwachsenen mit einem Alltagskonto, die ihre verschiedenen Finanzkonten in einer Übersicht zusammenführen können, in %; Quelle: FCA, 2025)

In Deutschland unterhalten rund 70 Prozent der Menschen Konten bei mehr als einer Bank. Im Durchschnitt bestehen Geschäftsbeziehungen zu zwei Instituten (Bitkom Research, 2024). Derzeit nutzen 32 Prozent dieser Mehrbank-Kundschaft die Möglichkeit, ihre Konten unterschiedlicher Banken gemeinsam zu verwalten (vgl. Abbildung 4). Auf die Gesamtbevölkerung gerechnet entspricht das rund 22 Prozent der Deutschen, die Multibanking nutzen. Bemerkenswert ist zudem, dass sich weitere 33 Prozent der Mehrbank-Kundinnen und -Kunden die Nutzung von Multibanking vorstellen können.

Abbildung 4: Nutzung der Multibanking-Funktion in Deutschland 2024 (Quelle: bitkom)

Ein Unterschied zur Schweizer Lösung gegenüber der EU liegt übrigens in der Handhabung der Kundeneinwilligung („Consent“): In der Schweiz bleibt diese bis auf Widerruf gültig. Nutzerinnen und Nutzer müssen also ihr Einverständnis zum Datenaustausch nicht regelmässig erneuern. In der EU hingegen verfällt die Zustimmung nach 90 Tagen (gemäss PSD2-Regulierung), was bedeutet, dass Kundinnen und Kunden ihr Einverständnis regelmässig erneuern müssen, um weiterhin auf Multibanking- oder PFM-Funktionen zugreifen zu können. Dieses wiederkehrende „Refresh“ gilt als nutzerunfreundlich und hemmt teilweise die Verbreitung von Multibanking-Anwendungen. Die Schweizer Lösung ist in dieser Hinsicht deutlich pragmatischer – und erleichtert eine dauerhafte Nutzung datenbasierter Funktionen, solange die Kundschaft aktiv zustimmt.

Was lässt sich daraus für die Schweiz ableiten?

Ich gehe davon aus, dass sich die Entwicklung des Multibankings in der Schweiz nicht sprunghaft und schnell, sondern – ähnlich wie in Deutschland oder Grossbritannien – schrittweise vollziehen wird. Es wird Zeit brauchen, bis das Angebot breiter bekannt ist und von Kundinnen und Kunden aktiv genutzt wird. Ich gehe auch davon aus, dass sich die Akzeptanz für Multibanking-Dienste vor allem dann einstellen wird, wenn diese direkt von etablierten Banken angeboten werden.

Kurzfristig (1-3 Jahre) erwarte ich eine Marktdurchdringung von rund 5 bis 10 Prozent, wobei die tatsächlichen Werte eher am unteren Rand dieser Spanne liegen dürften, solange wichtige Player wie Raiffeisen oder die Migros Bank im Ökosystem noch fehlen und die Banken ihre Lösungen nicht mit Payment-Services erweitern (Beschränkung auf «Read only»). Sollte das Angebot künftig auch Vermögenswerte und weitere Produktbereiche umfassen, Transaktionen über Drittbanken direkt bei der Hauptbank möglich sein und das Multibanking flächendeckend in der Schweiz verfügbar werden, halte ich eine Durchdringung von etwa 10 bis 20 Prozent in einer langfristigen Perspektive in der Schweiz für realistisch.

Multibanking ist nur der Anfang: Der Zugang zu Kundendaten wird möglich

Hinter dem Multibanking-Use Case steckt jedoch mehr als die blosse Kontoaggregation. Wichtig zu verstehen ist, dass mit der neuen Lösung erstmals eine digitale Schnittstelle geschaffen wurde, über die – mit Einwilligung der Kundschaft – systematisch auf Kontodaten zugegriffen und die Daten genutzt werden können. Damit ist die technische Grundlage gelegt, um künftig innovative datenbasierte Produkte und Dienstleistungen zu entwickeln.

Vom Multibanking-Angebot profitieren bereits heute nicht nur Banken, sondern auch Nicht-Banken. Erste Drittanbieter wie BlueBudget oder die App Liquid greifen – mit Zustimmung der Kundinnen und Kunden – auf Kontodaten verschiedener Banken zu und bieten darauf basierende Finanzübersichts- und Budgetlösungen an. Zudem kann ich mir vorstellen, dass dieses Angebot und der Zugriff auf Kontodaten auch für Anbieter wie zum Beispiel Viac, Kaspar& oder Finpension potenziell hoch relevant ist – etwa für eine integrierte Sicht auf Vermögen und Vorsorgegelder. Des Weiteren eröffnet sich auch im Kontext von Open Pension ein grosses Potenzial, da sich Vorsorge- und Pensionskassendaten künftig nahtlos in digitale Finanzlösungen (natürlich auch bei Banken) einbinden lassen könnten.

In Grossbritannien haben bislang 19 Prozent der Befragten bereits einem Unternehmen den Zugriff auf ihre Bank-, Spar- oder Kreditkontodaten gestattet, um personalisierte Auswertungen oder Empfehlungen zu erhalten. Besonders häufig geschieht dies im Rahmen von Bonitätsprüfungen oder individuellen Kredit- und Zinsvergleichen (16 %). Nur wenige Nutzerinnen und Nutzer gewähren hingegen bislang den Zugriff für weitergehende Angebote, etwa zur Zinsoptimierung (2 %) oder persönlichen Finanzanalysen (5 %).

Fazit

Multibanking markiert einen wichtigen Einstieg in die Welt des Open Banking in der Schweiz. Die technische Infrastruktur über bLink steht und ermöglicht einen sicheren, standardisierten Datenaustausch zwischen Banken und Drittparteien.

In meiner Einschätzung wird Multibanking in der Schweiz kein Massenphänomen, aber durchaus eine relevante Ergänzung im digitalen Banking sein. Je nach Zeitpunkt und Weiterentwicklung der Funktionalitäten dürfte die Nutzung bei rund 5 bis 20 Prozent der Kundschaft liegen. Um die obere Schwelle von 20 Prozent zu erreichen, ist jedoch entscheidend, dass auch Raiffeisen und die Migros Bank dem Ökosystem beitreten und die Funktionalität ausgebaut werden (u.a. nicht nur Read-only, Integration von Vermögen und Hypotheken und weiteren Produktbereichen). Ich erwarte zudem keine schnelle Adaption, sondern eine allmähliche Verbreitung über mehrere Jahre hinweg – ähnlich wie in anderen europäischen Märkten.

Spannend wird vor allem die Frage, was mit dem neu geschaffenen Zugang zu den Privatkonten der Schweizer Kundschaft künftig möglich sein wird. Denn Multibanking ist weit mehr als nur eine technische Kontoaggregation: Es eröffnet neue datenbasierte Opportunitäten für Drittanbieter wie Viac oder Finpension oder auch für neue Anbieter, die damit integrierte oder personalisierte Angebote entwickeln könnten. Darüber hinaus könnten sich auch neue Themenfelder ergeben, etwa im Bereich Loyalty, personalisierte Finanzplanung oder datengetriebene Mehrwertdienste.

PS: Falls Sie es noch nicht getan haben: Ich würde mich sehr freuen, wenn Sie den Blog (weiterhin) abonnieren – und gerne auch weitersagen, dass man ihn abonnieren kann. Einmal pro Woche erhalten Sie neue Beiträge mit News, Produktvorstellungen, Insights aus Studien und vielen weiteren Einblicken aus der Welt des Retail Bankings.

Kommentare

5 Kommentare

Jonny

3. Februar 2026

Ich persönlich würde Multibanking gerne benutzen, wenn es denn all jene Banken anbieten würden, bei denen ich Kunde bin. Dies ist zur Zeit nicht der Fall. Doch mir genügen die reine Darstellung der Kontosalden oder -Bewegungen nicht. Wenn, dann will ich von einer "Hausbank" aus alle Bankgeschäfte auf allen Instituten ausführen können. Ansonsten wird dies nichts. ABER: Ich bin ganz und gar nicht damit einverstanden, dass dann so meine "Hausbank" Zugriff auf meine (Konto)Daten bei der "Fremdbank" erhält. Das lehne ich ab und werde es auch in Zukunft nie erlauben.

Banking der Zukunft in der Schweiz: Was die neue IFZ Retail Banking Trend-Map 2026 zeigt - IFZ Retail Banking Blog

19. Januar 2026

[…] Finance gewinnt an GeschwindigkeitDas jüngst eingeführte Multibanking-Angebot einiger Banken (vgl. Blog vom 25. November 2025) markiert erst den Auftakt im Retail Banking. Neue Use Cases und zusätzliche Dienstleistungen, […]

Schweizer Retailbanken 2026: Woran sie jetzt denken sollten - IFZ Retail Banking Blog

5. Januar 2026

[…] Banking wurde im November 2025 ein weiterer wichtiger Schritt in Richtung Open Banking vollzogen (ich habe im Blog ausführlich darüber berichtet). Aktuell unterstützen jedoch erst ausgewählte Banken diese Funktion, weshalb das Angebot noch […]

Die zehn meistgelesenen Blog-Artikel im Jahr 2025 - IFZ Retail Banking Blog

22. Dezember 2025

[…] Multibanking für Retail Banken ist endlich da – aber wird das auch genützt? […]

Lars

26. November 2025

Ich bin mir nicht sicher, ob sich das in der Schweiz so rasch durchsetzt. Es gibt gute Usescases wie KMU und Vereine. Aber die (Cyber-) Risiken werden nicht erwähnt. Und wollen die Kunden, dass ihre Daten zusammengeführt werden und dann für Marketingzwecke genutzt werden. Ich jedenfalls nicht. Wieso haben die Kunden mehrere Bankbeziehungen? Diversifikation.

Danke für Ihren Kommentar, wir prüfen dies gerne.