13. März 2019

Neuerungen im E-Banking und Mobile Banking bei UBS

Vor sechs Jahren lancierte die UBS ihr neues E-Banking und Mobile Banking. Noch immer gilt dieses Angebot in Bezug auf Funktionalität und Design als Referenzmodell für viele andere Schweizer Banken. Umso interessanter ist nun die neue Stossrichtung der UBS hin zu einer stärkeren und vereinfachten Integration von Drittanbietern und die Abbildung ganzer Customer Journeys im E- und Mobile Banking. Im heutigen Blog werde ich diese Entwicklungen anhand von ersten konkreten Anwendungsfällen genauer beleuchten.

Das Online- und zunehmend auch das Mobile-Banking entwickeln sich neben dem Filialgeschäft zu tragenden Säulen des Privatkundengeschäfts. Es ist davon auszugehen, dass Bankkunden zukünftig einen noch grösseren Anteil ihrer Geschäfte via Online- und Mobile Banking erledigen werden. Entsprechend ist es zentral, dass diese Kanäle sowohl in Bezug auf das Design, die Funktionalitäten und die Performance gut abschneiden. Ebenso ist zu hoffen, dass künftig vermehrt Interaktionen und zusätzliche Produktabschlussmöglichkeiten über das Online Banking möglich sind.

Die UBS hat im Jahr 2013 das neue Online Banking lanciert (Schon damals habe ich das auf meinem Blog festgehalten. Wer diese kleine Zeitreise mitmachen möchte, kann das hier nochmals nachlesen). Seither hat sie immer wieder verschiedene Verbesserungen eingeführt, wie zum Beispiel ein neues Login-Verfahren oder die Möglichkeit von personalisierbaren Einstellungen im Bereich der Sicherheit (hier zum Nachlesen).

Nun wird die Grossbank bald weitere Neuerungen ankündigen. Neben den Anpassungen in der Architektur möchte ich nachfolgend, basierend auf ersten konkreten Anwendungsfällen der UBS, vor allem auf die Themen «Plattform-Ökonomie» resp. «Aufbau eines Ökosystems» und auf das Abbilden von Customer Journeys im E-Banking eingehen.

Anpassung in der Architektur

Das UBS E-Banking ist nach aussen hin immer noch modern. Die bisherige Architektur im Hintergrund war aber eher komplex und schwerfällig. Teilweise führten auch kleinere Änderungswünsche zu aufwändigen und teuren Projekten. Um die Agilität und Anpassungsfähigkeit zu erhöhen, hat sich die Bank dazu entschieden, neu einen sogenannten „Application Integration Layer“ zur Bündelung aller Services aus Nutzerperspektive zu bauen. Dies sollte helfen, allen Kanälen die jeweils gleichen Informationen und Funktionen zu liefern. Auch kanalübergreifende Funktionen (z.B. Einscannen von Einzahlungsscheinen via Mobile Banking und Weiterverarbeitung in einem anderen Kanal) sind dadurch einfacher möglich. Wichtig ist auch, dass potenziell neue Kundenkanäle (z.B. die Nutzung von Alexa) einfacher und kostengünstiger zur Verfügung gestellt werden. Diese Anpassungen in der Architektur und das Erstellen der entsprechenden Bausteine des E- und Mobile Bankings wird für Kunden nicht ersichtlich sein, ist aber für schnellere und kostengünstigere Erweiterungen im E-Banking und Mobile Banking von Bedeutung.

Mit dieser neuen Ausgangslage hat sich die UBS dazu entschieden, den ersten Schwerpunkt der nun schrittweise stattfindenden Renovationen auf die etablierten Kanäle E-Banking und Mobile Banking zu legen. In einem ersten Schritt wird der Zahlungsverkehr angepasst. Ab März oder April 2019 werden die neuen Funktionalitäten für erste Kundengruppen zugänglich sein.

Neuigkeiten im Bereich des Zahlungsverkehrs

Das Ziel von UBS ist es grundsätzlich, den Zahlungsverkehr für den Kunden weiter zu vereinfachen. Derzeit nimmt die Navigation gerade im Zahlungsverkehr noch einen relativ grossen Raum ein und wirkt dadurch eher unübersichtlich. Externe Anbieter, wie zum Beispiel die E-Rechnung (oder neu eBill), müssen bislang (wie bei allen anderen Banken auch) noch über eigene Menü-Punkte aufgerufen werden. Aus Kundensicht wäre es hingegen einfacher, wenn diese vollkommen integriert wären. Ebenso ist zum Beispiel die Unterscheidung zwischen roten und orangen Einzahlungsscheinen für den Kunden eher mühsam.

Konkret hat UBS die folgenden Funktionen ergänzt:

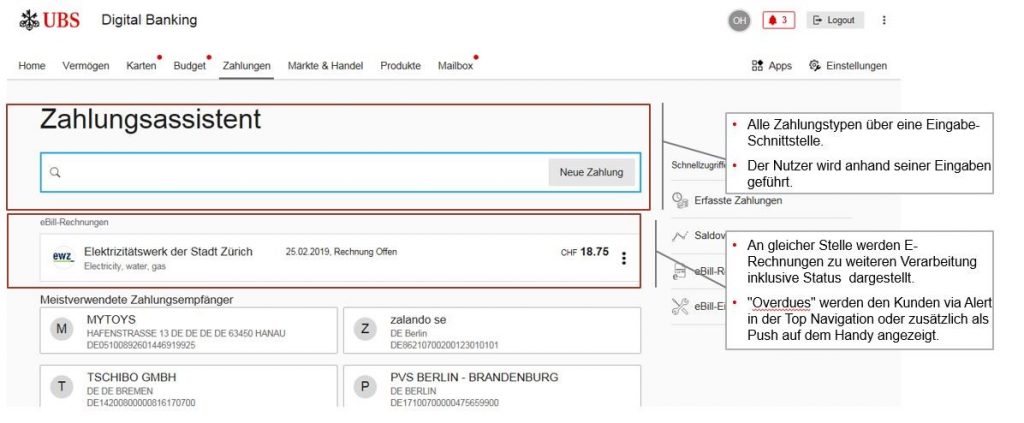

- Zahlungs-Assistent: Der Zahlungs-Assistent umfasst nun alle Arten von Zahlungen (vgl. Abbildung 1). Der Kunde muss nicht mehr wählen, ob er einen roten oder orangen Einzahlungsschein vor sich hat. Weiter sind auch die eBill-Rechnungen direkt im Tool integriert, wobei alle offenen Rechnungen konsolidiert angezeigt werden.

- Alerts: Zukünftig gibt es zusätzliche Einsatzmöglichkeiten für Alerts. Beispielsweise können die pendenten Zahlungen als Push-Nachricht angezeigt werden. Da die eBill-Rechnungen in der UBS-Welt nun stark integriert sind, können auch diesbezüglich entsprechende Alerts eingerichtet werden. Gelangt eine neue Rechnung via eBill ins E-Banking, kann sich der Kunde einen Alert aufs Handy schicken lassen. Der Kunde kann diesen Alerts genau so einstellen, wie er es von anderen Benachrichtigungen gewohnt ist.

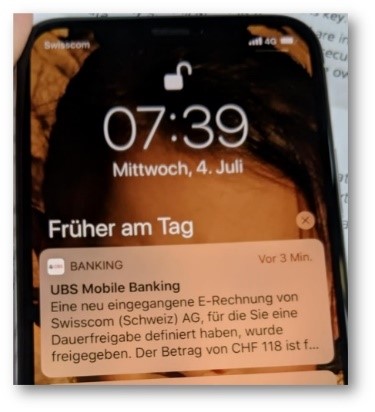

- Dauerfreigabe: Spannend finde ich persönlich die neue Möglichkeit der «Dauerfreigabe» von eBills mit Push Benachrichtigungen (siehe Abbildung 2). Konkret kann man festlegen, dass beispielsweise eine Swisscom Rechnung immer direkt ausgelöst resp. bezahlt wird, wenn der Betrag unter einer festgelegten Summe wie beispielsweise CHF 100 ist. Diese Dauerfreigaben können zeitlich terminiert und in Bezug auf den Betrag und den Rechnungssteller festgelegt werden. Die Rechnungsbegleichung und auch die anschliessende Archivierung der Rechnung im Safe erfolgt automatisch (inkl. Nachricht).

Stärkere Integration von Drittanbietern

Aus meiner Sicht bietet die starke Integration von eBill ein spannendes Anschauungs-Beispiel, wie Banken sich verstärkt als Plattformen positionieren können. Um ein möglichst gutes Ökosystem zu haben, scheint es sinnvoll, die verschiedenen Partner nicht nur oberflächlich einzubinden. Aus Kundensicht bietet dies aus meiner Sicht oftmals viele Vorteile (siehe UBS Beispiel oben).

Interessante Beispiele gibt es diesbezüglich auch aus England. Erwähnenswert ist die Zusammenarbeit von Barclays oder der Challenger Banken Starling Bank (ca. 400’000 Kunden) oder Monzo (derzeit 1.5 Millionen Kunden) mit dem britischen Startup Flux. Flux hat eine Technologieplattform für Banken und Händler aufgebaut, um digitale Belege (Quittungen) und vieles mehr zu betreiben. Sobald Bankkunden ihr Konto mit dem Service verknüpft haben, liefert Flux digitale Quittungen (und wenn verfügbar Loyalitätspunkte) nach getätigten Transaktionen bei (den derzeit noch wenigen) Flux-Handelspartnern. Damit entfällt das lästige Suchen und Aufbewahren von Quittungen. Monzo arbeitet zudem mit weiteren Anbietern wie Emma, Deliveroo oder Moneybox zusammen.

Denken in Journeys auch im E-Banking – am Beispiel der Säule 3a

Seit geraumer Zeit hat die Idee der «Customer Journey» (Kundenreise) auch bei Banken Einzug gehalten. Durch die zahlreichen Informationsquellen im Internet und die jederzeit verfügbaren digitalen Endgeräte hat sich nicht nur das Kundenverhalten verändert, sondern auch die Komplexität aus Sicht der Banken erhöht. Entsprechend suchen Finanzinstitute Wege, sich dieser neuen Realität anzupassen und die Kundenbedürfnisse stärker in den Mittelpunkt zu stellen. Bislang wurden die entsprechenden Journeys fast ausschliesslich auf Webseiten durchgespielt. Die UBS bildet nun mit der digitalen Beratung für das Säule 3a-Sparen mit Wertschriften eine erste Journey direkt im E-Banking ab. Für Kunden, welche sich für eine entsprechende Vorsorgelösung mit Wertschriftenanlagen interessieren, war es bei der UBS zuvor nicht möglich, dieses Konto online zu eröffnen.

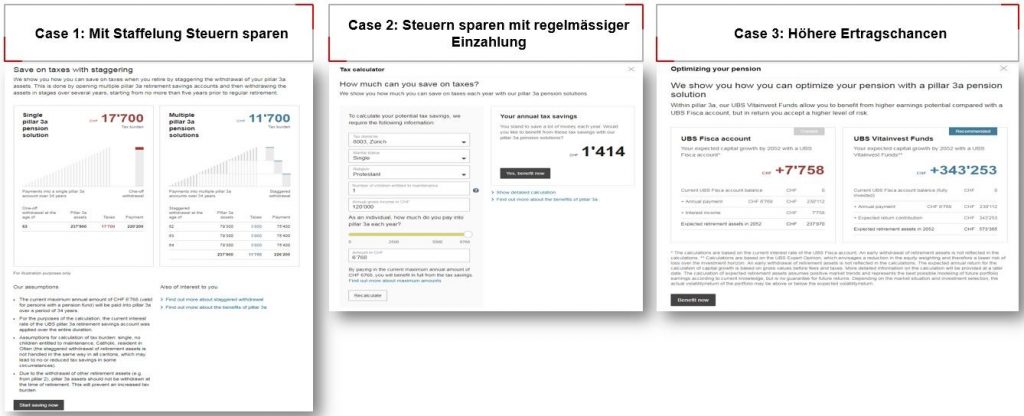

Im «neuen» Prozess wird der Kunde zuerst und unabhängig vom Startpunkt (Produktseite im E-Banking, Werbung auf dem Mobile Banking oder via Webseite www.ubs.com/vorsorge) auf die entsprechende E-Banking Seite geleitet. Innerhalb des E-Bankings erfolgt danach ein digitaler Beratungsprozess. Anhand von zwei Fragen und den bereits bekannten Kundendaten erhalten die Kunden verschiedene Produktevorschläge (vgl. Abbildung 3). Beispielsweise wird gewissen Personengruppen vorgeschlagen, ein zweites Säule 3a Konto zu eröffnen, damit eine Staffelung bei der Auszahlung möglich ist (Steuerersparnis). Eher jüngeren Personen wird empfohlen, monatlich automatisch einen Betrag auf das Säule 3a Konto zu überweisen, um von den entsprechenden Steuererleichterungen profitieren zu können. Des Weiteren wird gewissen Kunden empfohlen, vom reinen Sparkonto auf ein wertpapierbasiertes Sparen zu wechseln (mit potenziell höheren Ertragschancen, bei allerdings auch höheren Kosten und Risiken). Für jedes Personenprofil gibt es im Hintergrund einen individuellen Produktevorschlag mit 10 verschiedenen Vorschlägen. Der Kunde erhält zum Schluss eine Produktzusammenfassung und kann die Einzahlung auf die eröffneten Vorsorgelösungen direkt vornehmen.

Fazit

Das Online- und zunehmend auch das Mobile-Banking entwickeln sich neben dem Filialgeschäft zu tragenden Säulen des Privatkundengeschäfts. Es ist daher zentral, dass man diese stets weiterentwickelt, neue Funktionalitäten ergänzt und auch Partner stärker einbindet. Die oben vorgestellten Entwicklungen der UBS sind aus Kundensicht sicherlich nicht so revolutionär wie das komplette Redesign im Jahr 2013. Beide oben beschriebenen Stossrichtungen – das vermehrte Denken und Abbilden von Customer Journeys im E-Banking und die starke Integration von Partnern – gehen aus meiner Sicht aber in die richtige Richtung.

Kommentare

5 Kommentare

Stephan Wick

13. März 2019

UBS und ZKB sind die beiden einzigen Banken, welche eBill in ihr E-Banking integriert haben. Die anderen Banken verlinken aus ihrem E-Banking auf das eBill-Portal der SIX.

Prof. Dr. Andreas Dietrich

13. März 2019

Besten Dank für den Hinweis!

Martin Müller

13. März 2019

Also Dauerfreigabe von eBill Zahlungen und Zahlungsassistent sind nichts Neues. Zahlungsassistent hat jede CLX Bank. Auch Journeys sind mittlerweile verbreiteter als man denkt. UBS ist halt sehr gut im Marketing und sie sind mehr im Focus als andere Banken. Auch über Integration von Partner denken fast alle Banken nach.

Raoul

13. März 2019

Scheint mir copy/paste von der ZKB zu sein. Diese hat solche Funktionen und diesselbe Architektur schon seit geraumer Zeit. Sieht man aber in der Innerschweiz wohl nicht.

Prof. Dr. Andreas Dietrich

13. März 2019

Ich habe nicht gesagt, dass das noch niemand hat. Die eBill-Integration in dieser Form habe ich aber tatsächlich noch nie gesehen. Hat das die ZKB auch?

Danke für Ihren Kommentar, wir prüfen dies gerne.