5. Dezember 2022

Erbschaftsberatung bei der Zürcher Kantonalbank neu auch mit digitalen Elementen

Von Prof. Dr. Andreas Dietrich

Die Nachlassplanung und Erbteilung ist aus volkswirtschaftlicher, gesellschaftspolitischer aber auch aus Bankensicht ein sehr relevanter Vorgang. Am Beispiel der Zürcher Kantonalbank zeige ich im heutigen Blog auf, wie und warum die Bank einerseits sämtliche Kundenberater:innen auf diesem Thema ausbildet. Andererseits werde ich erläutern, welche digitalen Selbstbedienungs-Elemente auf der Webseite und im E-Banking die Bank auch im Bereich der Nachlassplanung anbietet.

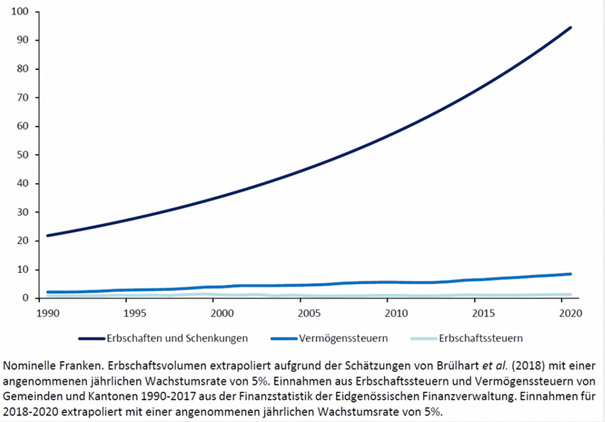

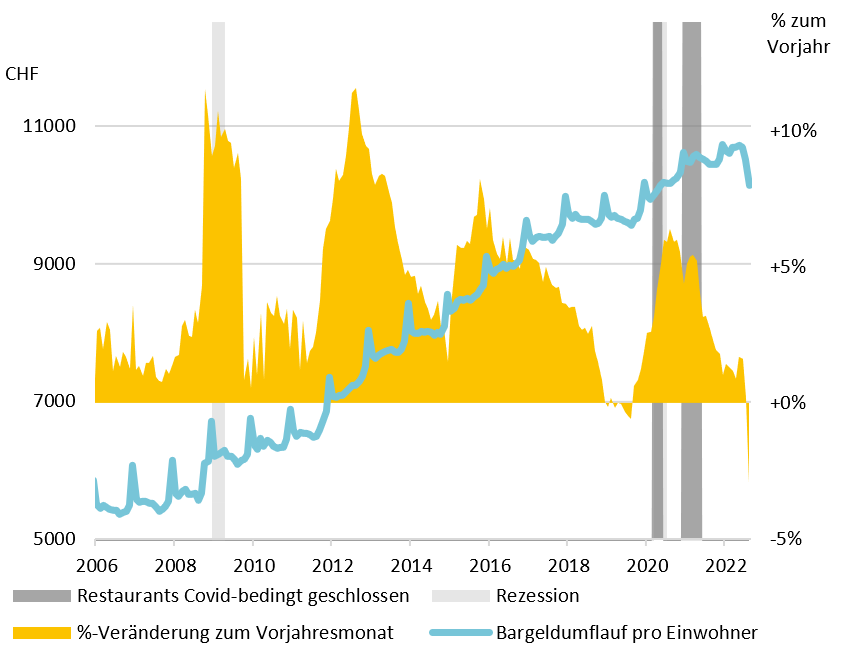

In der Schweiz werden jährlich etwa CHF 95 Milliarden vererbt, wie eine Studie von Brülhart (2019) zeigt (vgl. Abbildung 1). Das Volumen der Erbschaften nahm zudem in der Vergangenheit jährlich zu. Jeder zweite «Vermögensfranken» in der Schweiz ist damit geerbt. Der Median-Nachlass liegt gemäss einer Studie von Morger und Stutz (2017) bei schätzungsweise CHF 170’000.

Abbildung 1: Erbschaften in der Schweiz 1990-2020 (in Mrd. CHF)

Ein Markt, auf dem jedes Jahr rund CHF 90 Milliarden «umgesetzt» werden, ist natürlich auch für Finanzdienstleister äusserst attraktiv. Es erstaunt daher nicht, dass sowohl Banken als auch Beratungsfirmen in den letzten Jahren ihre Werbeanstrengungen in diesem Bereich verstärkt haben. Für eine Bank ist dieses Thema aus mindestens zwei Gründen relevant: Als erstes gibt es bei allen Banken einen signifikanten Geldbetrag, welcher infolge von Todesfällen neu geregelt werden muss und welcher möglicherweise auch von der Bank wegfliesst. Dies versucht eine Bank natürlich zu vermeiden. Gerade bei Banken, bei welchen mehr als 25 Prozent der Kundinnen und Kunden älter als 70 Jahre sind, ist das Thema hochrelevant. Als zweites ist das Thema «Nachlassplanung und Erbe teilen» komplex und viele Kundinnen und Kunden benötigen hierfür eine Erbschaftsberatung. Hier gibt es aus Sicht der Bank durch entsprechende Beratungsdienstleistungen Ertragschancen.

Das Angebot der Zürcher Kantonalbank

Nachdem die Zürcher Kantonalbank bereits ihre Pensionierungsplanungsberatung mit verschiedenen digitalen Elementen kombiniert hat, hat sie sich nun in einem zweiten Schritt im Bereich der Vorsorge auf das Thema «Nachlassplanung und Erbteilung» fokussiert.

Die Customer Journey beinhaltet dabei drei wesentliche Schritte. In einem ersten Schritt werden vonseiten der ZKB Dienstleistungen im Bereich «Wahrnehmen und Informieren» für (potenzielle) Kund:innen zur Verfügung gestellt (Selbstbedienung auf zkb.ch). In einem zweiten Schritt wird die Kundschaft für das Thema sensibilisiert und durch Expert:innen und Kundenberater:innen der ZKB zum Thema beraten. In einem dritten Schritt geht es um das Umsetzen und Begleiten. Dieser Schritt beinhaltet sowohl persönliche als auch digitale Leistungen. Nachfolgend werde ich diese drei Schritte etwas genauer aufzeigen.

Schritt 1: Selbstbedienung für Wahrnehmung und Information

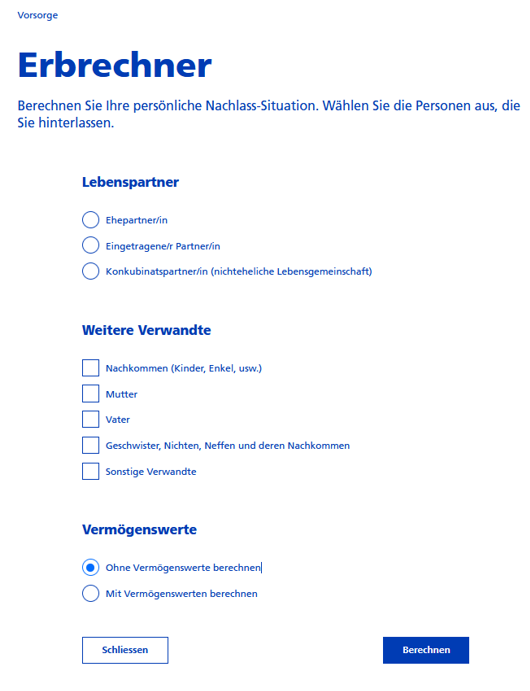

Die Zürcher Kantonalbank stellt ihren Kund:innen und Nicht-Kund:innen auf der Webseite zahlreiche Dokumente, Checklisten und Formulare für die Vorsorge als erste Informationsquelle zur Verfügung. So findet man im Bereich der Nachlassplanung beispielsweise einen kostenlosen Erbrechner (siehe Abbildung 2) oder eine Vorlage für ein Erbvorbezugs-Dokument. Aber auch Ratgeber für Erbschaften, für das Einrichten von Stiftungen oder für Bankgeschäfte im Erbfall sind verfügbar.

Abbildung 2: Selbstbedienungs-Tool Erbrechner auf zkb.ch

Diese Hilfsmittel sind aus meiner Sicht nützlich, um sich einen ersten Überblick über die gesetzlichen Möglichkeiten zu schaffen und «einfache» Dokumente selbstständig zu erstellen. Gleichzeitig lassen die gesetzlichen Bestimmungen in güter- und erbrechtlichen Belangen aber einen ziemlich grossen Spielraum, um mit individuellen Regelungen persönliche Wünsche zu berücksichtigen.

Schritt 2: Sensibilisieren und Beraten

Insofern werden einige Personen eine Beratung benötigen, um ihre Bedürfnisse korrekt abzubilden. Die Berater:innen können dabei insbesondere die Lücke zwischen passiver (gesetzliche Erbteilung) und aktiver (z.B. Testament oder Ehevertrag) Nachlassregelung aufzeigen.

Mögliche Dienstleistungen in diesem Bereich sind güter- und erbrechtliche Beratung, ein Testament-Check (bestehendes Testament durch einen Spezialisten prüfen, ob das Testament korrekt abgefasst ist und dem letzten Willen entspricht), ein Erbteilungsmandat, Willensvollstreckermandate (Bank übernimmt den letzten Willen des Erblassers bei der Erbteilung), die Aufbewahrung von Testamenten und Erbverträgen oder gar die Gründung und Geschäftsführung von gemeinnützigen (Familien-)Stiftungen.

Die ZKB hat sich nun entschieden, dass neu nicht nur Spezialisten güter- und erbrechtliche Beratungen durchführen, sondern sämtliche Kundenbetreuer:innen der ZKB den Kundinnen und Kunden die gesetzliche Ausgangslage sowie den Handlungspielraum und Umsetzungsmöglichkeiten aufzeigen können («ZKB Erbschaft-Check»). Für die entsprechenden Schulungen der Kundenbetreuer:innen hat die Bank viele Ressourcen aufwenden müssen (Theorie; Art der Gesprächsführung, etc.).

Im kostenlosen, persönlichen Beratungsgespräch mit digitaler Unterstützung (vgl. Abbildung 3) werden zuerst die persönliche Ausgangslage respektive die Nachlass-Situation der (Ver-)Erbenden aufgezeigt. So können die Erben oder die Vererbenden sich dem Thema annähern. Der Fokus dieses Erbschaft-Checks bei Vererbenden liegt vor allem darin, die testamentarischen Möglichkeiten aufzuzeigen. Dazu werden verschiedene relevante Fragestellungen in einem begleiteten Prozess diskutiert: Wie gross ist das Vermögen? Welche Wünsche und Ziele verfolgt man? Welche Möglichkeiten bestehen? Wer erbt wieviel? Wieviel bleibt für den überlebenden Ehegatten oder die überlebende Ehegattin übrig bei einer Familiensituation mit Kindern? Wer setzt den letzten Willen um? Wie kann ich den digitalen Nachlass regeln?. Durch das Aufzeigen der familiären Erbsituation lernt die Bank natürlich auch die Kunden und deren Familien besser kennen und verstehen.

Abbildung 3: Printscreen Beratungsgespräch «Wünsche und Ziele»

Grundsätzlich haben die Vererbenden zwei Möglichkeiten, den eigenen Willen umzusetzen. Sie treffen keine Regelung, weil die gesetzlich vorgesehene Verteilung für sie in Ordnung ist («ohne Regelung»). Oder sie regeln ihr Erbe im Rahmen der gesetzlichen Möglichkeiten entsprechend ihren eigenen Wünschen («mit Regelung»). Vor allem in Situationen mit Immobilienbesitz und (minderjährigen) Kindern besteht vielfach der Wunsch von Ehegatten, sich gegenseitig mittels Ehevertrag und Testament bestmöglich zu begünstigt (durch einen Ehevertrag kann festgehalten werden, dass die ganze Errungenschaft an den überlebenden Ehegatten geht. Mit dem Testament können die Kinder auf den Pflichtteil gesetzt werden).

Schritt 3: Umsetzen und Begleiten durch digital unterstützte Beratung

Seit Neustem bietet die ZKB zusätzlich gewisse Online- und Self-Service-Angebote rund um die Nachlassplanung an. Nach dem Gespräch mit den Kundenberater:innen finden die Kund:innen alle Beratungsresultate im E-Banking. Diese Funktionen im E-Banking werden nur jenen Kund:innen zugänglich gemacht, welche zuvor ein erstes Gespräch mit der Bank hatten. Des Weiteren sehen die Kund:innen den persönlichen Massnahmenplan mit einer Auflistung (auf einer Timeline), was der Kunde respektive die Kundin als nächstes machen sollte.

Interessant ist, dass für Eigenheimbesitzer mit minderjährigen Kindern die Nachlassregelung – mit dem Ziel dem überlebenden Ehegatten bestmöglichst abzusichern – als Self-Service im E-Banking umgesetzt werden kann. Mit der Dienstleistung ZKB Erbschaftsplaner Family können per Mausklick Ehevertrag und Testament generiert und Klauseln für Wiederverheiratung, Demenz oder Pflegefall dazugewählt werden. Das Ehevertrags-Dokument muss danach öffentlich beurkundet werden. Das Testament hingegen muss noch vom Erblasser handschriftlich abgeschrieben werden.

Das Gespräch bei den Kundenberater:innen (nicht aber bei den Expert:innen) ist kostenlos für die Kunden und dauert ca. 30 bis 45 Minuten. Die Umsetzung des ZKB Erbschaftsplaner Family im E-Banking kostet dann aber CHF 200.

Wie erfahren Kund:innen von diesem Angebot?

Ein gutes Angebot allein nützt noch nichts. Die Kund:innen müssen auch wissen, dass die ZKB ein solches Angebot hat. Wie kann man die Kund:innen aber darauf aufmerksam machen? Einerseits über Standardgefässe wie Events oder das Kundenmagazin. Als zweites sollen Kundenberatende wissen, für welche Kund:innen eine solche Beratung ein Thema sein könnte. Sie können dadurch aktiv auf die entsprechenden Kund:innen zugehen. Schliesslich hilft auch der Erbrechner im Web, gewisse Leads zu erhalten. Ein guter Aufhänger in den nächsten Monaten ist zudem die Erbrechts-Revision. Das revidierte Erbrecht tritt auf den 1. Januar 2023 in Kraft. Mit dem neuen Recht können Erblasserinnen und Erblasser künftig über einen grösseren Teil ihres Nachlasses frei verfügen.

Fazit

Das Thema «Nachlassplanung» ist sehr wichtig. Gleichzeitig ist es aber auch eine Angelegenheit, welche von uns Menschen gerne etwas verdrängt wird und welches aus fachlicher Sicht eine gewisse Komplexität aufweist.

Grundsätzlich braucht es für eine aktiv geregelte Nachlassplanung für die meisten Menschen ein Beratungsgespräch. Eine Nachlassplanung ohne jegliche persönliche Begleitung – das heisst eine rein digitale Lösung – wäre aus meiner Sicht für die meisten Kund:innen wenig sinnvoll. Zwar kann man den Vorsorgeauftrag oder eine Patientenverfügung durchaus als Selbstbedienungs-Elemente anbieten. Eine Nachlassplanung und das Erbrecht selber sind aber deutlich komplexer.

Gleichzeitig gibt es aus Expertensicht viele Standardfälle, für welche nicht unbedingt absolute Fachexpert:innen benötigt werden. Für die Anliegen solcher Personen können die Kundenberater:innen gut ausgebildet werden.

Interessant an der Lösung der Zürcher Kantonalbank finde ich den Versuch, einzelne Prozessschritte von Nachlass-Standardfällen zu digitalisieren und auch im Bereich der Nachlassplanungen einen gewissen Selbstbedienungsgrad zu erreichen. Meines Wissens ist die Zürcher Kantonalbank die erste Schweizer Bank, welche in diesem Thema eine solche digitale Unterstützung anbietet (welches über einen Rechner hinausgeht). Das Projekt ist dadurch aber natürlich sowohl für die Zürcher Kantonalbank als auch für Bankkund:innen herausfordernd. Für die Bank, weil der fachliche Aufbau von Wissen für die Beratenden anspruchsvoll und aufwändig ist. Damit verbunden ist aber der Anspruch und das strategische Ziel der Zürcher Kantonalbank eines «ganzheitlichen» Beratungsansatzes. Die Kundenberater:innen sollen nicht «nur» Beratungen im Bereich Anlegen und Finanzieren, sondern vermehrt auch im Vorsorge- und im Bereich der Nachlassplanung machen können. Aus Sicht vieler Bankkund:innen ist die Nachlassplanung ein eher unangenehmes und komplexes Thema. Sie müssen zudem wissen, dass man entsprechende Dienstleistungen von der Bank beziehen kann.

Aus Business Sicht lohnt sich das Projekt bei einer «engen» Betrachtung nicht. Wenn die Zürcher Kantonalbank beispielsweise jährlich 1’000 mal die Dienstleistung ZKB Erbschaftsplaner Family vertreiben kann, ist der entsprechende Umsatz damit «nur» CHF 200’000, womit die Projektkosten nicht gedeckt werden können. Mit einer breiteren Perspektive kann sich das Projekt aber durchaus lohnen. Einerseits kann sich die Bank noch stärker in diesem insgesamt grossen und lukrativen Markt behaupten. Als zweites gibt es durch den gewählten Ansatz die Möglichkeit, die Erben frühzeitig kennenzulernen und so möglicherweise zu verhindern, dass das Geld abfliesst. Als Drittes können die Expert:innen der ZKB entlastet werden von «Standardfällen». Diese können sich stattdessen auf komplexere und auch lukrativere Aufgaben (z.B. Willenvollstreckungsmandate) fokussieren. Zukünftig gilt es sicherlich zu prüfen, ob weitere solche „Standardfälle“, z.B. die Nachlassregelung für Konkubinatspaare, als Self-Service Dienstleistungen konzipiert werden können.

Ich bin der Überzeugung, dass das Thema weiter an Bedeutung gewinnen wird und auch andere Banken entsprechende Lösungen lancieren werden. In diesem Bereich liegt noch ein grösseres Potenzial brach und die demographische Entwicklung wird das Volumen der Erbmasse weiter erhöhen.

28. November 2022

IFZ und Luzerner Kantonalbank im Metaverse – ein (auch persönlicher) Erfahrungsbericht

Von Prof. Dr. Andreas Dietrich und Sophie Hundertmark

Immer öfter hören wir den Begriff «Metaverse» auch im Zusammenhang mit Banken. Wir wollten nun mit einem konkreten Anlass herausfinden, ob sich das «Metaverse» bereits für Schweizer Banken und Bankkund:innen eignet. Gemeinsam mit der Luzerner Kantonalbank (LUKB) und ausgewählten Kund:innen der Bank haben wir Mitte November einen Kundenanlass im Metaverse organisiert. Wie fanden die Kund:innen diesen Anlass? Was sind unsere persönlichen Eindrücke? Und welche Learnings ziehen die LUKB und wir aus diesem neuartigen Eventformat? Im heutigen Blog erfahren Sie es.

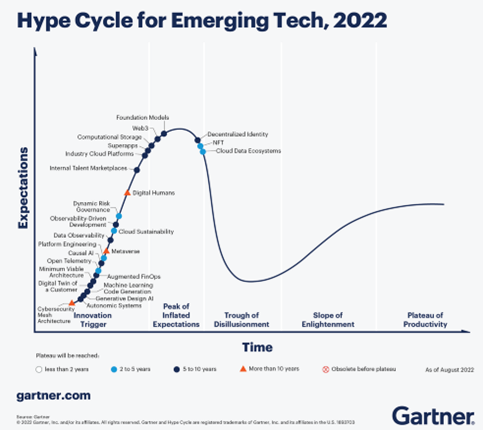

Im neusten Gartner Hype 2022 for Emerging Tech erscheint das Metaverse erstmals. Der Hype Cycle geht davon aus, dass die Reise zu einem ausgereiften Metaverse noch mehr als 10 Jahre dauern wird (vgl. Abbildung 1).

Abbildung 1: Gartner Hype Cycle for Emerging Tech

Was ist das Metaverse?

Der Begriff Metaverse ist an sich nicht klar definiert. Es gibt auch nicht DAS Metaverse. Vielmehr ist Metaverse ein Begriff für ein Ökosystem auf einer virtuellen Plattform, auf welcher sich Menschen treffen, miteinander kollaborieren und auch digitale Waren und Dienstleistungen wirtschaftlich handeln können. Ein Metaverse ist zwar virtuell, hat aber teilweise fliessende Übergänge in die physische Welt.

Oder anders erklärt: Das Metaverse ist eine andere Art ins Internet zu gehen. Indem man sich als Figur («Avatar») durch virtuelle Welten bewegt und mit anderen Personen (oder Unternehmen) interagiert, wird das Internet «dreidimensionaler».

Luzerner Kantonalbank und Metaverse – die Vorbereitung

Wir vom IFZ wollten nun herausfinden, ob und wie Banken das Metaverse bereits heute für Kundenevents oder Beratungsaktivitäten einsetzen können. Als Partner für unseren «Versuch» konnten wir die Luzerner Kantonalbank (LUKB) gewinnen. Als Umsetzungspartner für den technologischen Teil haben wir mit PlaynVoice zusammengearbeitet – eine Firma mit Fokus auf den Bereich Conversational AI und Voice. Beide Technologien werden relevant im Metaverse sein, insbesondere die Sprachsteuerung zur Navigation in den virtuellen Welten.

Als «Use Case» für unseren ersten Metaverse-Anlass haben wir einen Kundenanlass zum Thema Säule 3a definiert. Normalerweise finden diese Anlässe via Zoom oder im klassischen Format vor Ort statt. Wir wollten nun einen entsprechenden Anlass im virtuellen 3D-Raum – dem Metaverse – organisieren (als Metaverse-Plattform haben wir Workrooms verwendet). Der Anlass fand am 14. November mit ausgewählten Privatkund:innen der Luzerner Kantonalbank statt. Das Thema des Anlasses war das neue LUKB-Produkt im Bereich der Säule 3a (fluks). Das fachliche Produktreferat wurde ergänzt mit Referaten zum Metaverse und deren möglichen Anwendungsbereiche. An dieser Stelle ist anzumerken, dass nur ein kleiner ausgewählter Kundenkreis (14 Personen) mit VR-Brillen ausgestattet und auch vor Ort bei der LUKB war. Die restlichen Kundinnen und Kunden sassen zu Hause vor dem Desktop Computer und haben das Event ähnlich wie einen gewöhnlichen Video-Call verfolgt.

Schon während den Vorbereitungsarbeiten haben wir bemerkt, dass ein «richtiger» Metaverse-Anlass, bei welchem alle Kund:innen mit Brille von Zuhause aus dem Anlass beiwohnen, derzeit wahrscheinlich noch nicht funktionieren würde. Daher haben wir uns für diese eher untypische Lösung entschieden und die Kund:innen sassen schlussendlich mit den Brillen auf dem Kopf nebeneinander in einem Raum und haben am Ende sogar den physischen Apero zusammen genossen. Der Grund für die Beschränkung der Platzzahl ist auf die technischen Voraussetzungen zurückzuführen. Derzeit brauchen Events im Metaverse noch eine sehr hohe Bandbreite, was mit mehr Brillen vor Ort nicht möglich gewesen wäre.

Technisch hat alles einwandfrei funktioniert. Gleichzeitig war es aber tatsächlich notwendig, dass die Kund:innen vor Ort Support erhalten haben, da es einige Unklarheiten in der Bedienung der VR Brillen gegeben hat.

Der Anlass – einige persönliche Erfahrungen

Auch wir persönlich haben den ganzen Anlass im Metaverse verbracht – und fanden es eine interessante und gute Erfahrung. Man ist enorm schnell in einer fremden Welt (bei uns: in einer Location am Meer), die Stimme des Referenten kommt von der «richtigen» Seite, egal wo man sitzt (man kann während des Referats den Platz «virtuell» wechseln, was viele auch tatsächlich regelmässig gemacht haben) und es war sehr still im Raum (kein Geschwätz mit dem virtuellen Nachbarn, da dieser ja nicht physisch neben einem sitzt). Der Reiz, etwas rumzuspielen mit all den Gadgets ist aber natürlich hoch, was ein gewisses Ablenkungspotenzial hat.

Des Weiteren war der knapp 60-minütige Aufenthalt im Metaverse auch etwas anstrengend (anstrengender als ein physisches Meeting) und ermüdend. Auch Kund:innen haben angegeben, dass es für sie lang war und sie aktiver eingebunden hätten werden sollen.

Video: LUKB Anlass im Metaverse

Weitere Learnings

Durch das Projekt und auch die Kundenumfrage haben wir einige Learnings mitgenommen, welche wir nachfolgend teilen möchten:

- Das Feedback der Kund:innen war positiv bis sehr positiv, keiner der eingeladenen Gäste sah den Abend als eine Zeitverschwendung an.

- Alle vor Ort eingeladenen Gäste waren sich einig, dass sie in einem Beratungsgespräch die persönliche Nähe zu einem Berater oder einer Beraterin schätzen. Diese ist im Metaverse aufgrund der Nutzung von Avataren nicht gegeben. Folglich würden die Kund:innen derzeit eine Video-Beratung mit echtem Video (und echter «Mimik») einem bilateralen Gespräch im Metaverse eher vorziehen.

Abbildung 2: Impressionen vom Metaverse Anlass

- Das Metaverse funktioniert unseres Erachtens nur im dreidimensionalen Raum. Ein Besuch im Metaverse via Laptop (2D) ist ein ganz anderes Erlebnis und lohnt sich wenig. Für die Kund:innen, die von zu Hause aus teilgenommen haben, war das Erlebnis eher ernüchternd und hat kaum Ergänzungen zu einem klassischem Videocall geboten. Entsprechend war auch das Feedback der «Laptop-Besucher» deutlich schlechter als jenes derjenigen Personen, die sich im 3D-Raum befanden mit der Brille.

- Mit einer Ausnahme können sich alle Personen (welche mit einer VR-Brille am Anlass teilgenommen haben) vorstellen, bald wieder einmal an einem Anlass im Metaverse teilzunehmen.

- Wenn Banken ihre Kunden wirklich im Metaverse beraten wollen, müssen sie die passenden Zielgruppen ansprechen und auch die Mehrwerte nutzen. Vorteile des Metaverse wäre beispielsweise auch die «Nähe» zu anderen Akteuren, wie beispielsweise Versicherungs-Partnern. Passende Zielgruppen könnten solche sein, die das Metaverse oder das «Aufhalten in virtuellen Welten» bereits aus anderen Lebensbereichen wie z.B. dem Gaming, gewöhnt sind.

- Für Banken gibt es aktuell noch technische und rechtliche Restriktionen, die das Metaverse als Beraterarbeitsplatz unattraktiv machen. Es gibt für die Kundschaft keine Möglichkeit, einen Bankvertrag abzuschliessen bzw. ein Bankprodukt im Metaverse zu kaufen. Nach einer Beratung im Metaverse findet also ein unschöner Medienbruch statt.

- Interessant wäre es, wenn man künftig die dreidimensionalen Möglichkeiten auch für Darstellungen von Zusammenhängen (oder Immobilien) nutzen könnte und das Metaverse dadurch auch inhaltlich etwas bieten kann, was via Screen oder auch in der Filiale so nicht möglich sind.

- Keiner der eingeladenen Gäste hat eine eigene VR-Brille. Und mit einem Preis von CHF 600-900 scheinen die Brillen derzeit auch so teuer, dass nur ausgewählte Bürger sich diese leisten (wollen). Damit mehr Kunden eine Brille besitzen und eigene Erfahrungen sammeln können, müssten sie preislich wohl eher im Segment einer Amazon Alexa (z.B. ca. CHF 50-100) liegen.

- Die gesamte technische Organisation hat im Voraus viel Zeit, Ressourcen und Vorwissen benötigt. Es gab Hürden wie die Internetgeschwindigkeit (500 Mbits haben nur knapp für 14 VR-Brillen ausgereicht), oder Leistungsfähigkeit der Rechner welche zuerst überwunden werden mussten. Es ist also nicht zu unterschätzen, welche Vorbereitungszeit ein solcher Event beinhaltet.

- Vermutlich wäre es aktuell noch nicht möglich einen solchen Event mit allen Gästen von zu Hause aus zu veranstalten. Nur wenige Schweizer:innen besitzen derzeit eine VR-Brille und einige Gäste hatten auch Mühe mit der Installation und den Einstellungen der Brillen. Entsprechend ist eine Unterstützung bei First Time User noch nötig, auch wenn die Oculus eigentlich schon ziemlich einfach funktionieren.

Fazit

Es sind spannende Fragen und faszinierende Perspektiven, die das Metaverse bietet. Entscheidend ist aber schlussendlich, wann die Technologie ausgereift ist, zu welchem Zeitpunkt die Kundinnen und Kunden auch in der Breite solche Möglichkeiten nutzen werden (Brillen!) und wie Banken sich nicht nur in der regulierten realen Welt, sondern auch im Metaverse bewegen (können). Derzeit ist man wohl noch einige Jahre davon entfernt, dass das Metaverse fest im Alltag verankert ist.

Gleichwohl: Die ersten Erfahrungen gemeinsam mit Bankkund:innen stimmen optimistisch. Es gibt durchaus und bereits heute interessante Anwendungsfälle. Und es lohnt sich aus unserer Sicht, sich frühzeitig mit diesem Thema auseinanderzusetzen.

Wir möchten das Thema auch vom IFZ her weiter vorantreiben – wenn Sie als Bank Interesse an einem ähnlichen Event oder anderen Metaverse-Projekten haben, würden wir uns über eine Kontaktaufnahme sehr freuen (andreas.dietrich@hslu.ch).

Hier ein paar Ideen, die während dem Abend oder in Anschluss-Diskussionen zwischen IFZ Team und Teilnehmer:innen entstanden sind:

- Ein Anlass speziell für junge Leute mit dem Fokus auf Startup Gründer. Wir vermuten, dass diese Zielgruppen am ehesten Erfahrungen mit dem Metaverse haben und deshalb auch am ehesten eine Teilnahme mit eigenen Brillen von zu Hause aus möglich wäre. Banken würden hier v.a. von ihren Startup Paketen oder Produkten für Berufseinsteiger berichten.

- Bau einer virtuellen Filiale, welche an einem spezifischen Abend unter der Woche geöffnet ist und in welcher Kund:innen individuell beraten werden können.

- Eins-zu-eins Beratungsgespräche im Metaverse, welche im Voraus von den Kunden gebucht werden können. In einem ersten Piloten finden die Gespräche nur in einem fix-definierten Zeitrahmen (max. 1 Woche statt). Bei Bedarf kann das Projekt jederzeit verlängert werden.

- Neujahrs Anlass mit Anlageprognosen bzw. Tipps für 2023 und optional mit einem virtuellem Ski-Springen. Für diesen Event empfiehlt sich zunächst vermutlich wieder ein hybrides Format, wie es bei dem Event mit der LUKB der Fall war.

Natürlich dürfen Sie auch Ihre eigenen Ideen mit uns teilen und wir diskutieren und planen gern die konkrete Umsetzung mit Ihnen und Ihrer Bank.

Kommentare

3 Kommentare

Lukas

1. Dezember 2022

Ich finde die Ansprache aller Geschlechter in einem Blog der HSLU keine Anbiederung sondern eine Notwendigkeit, die mir beim Lesen dieses interessanten Artikels gar nicht aufgefallen ist.

Oliver

1. Dezember 2022

"Notwendig" :-) Wozu genau?

Oliver

29. November 2022

Interessanter Berich. Störend sind allerdings die hässlichen Gender-Doppelpunkte, die den Lesefluss jedesmal unnötig unterbrechen. Besonders zumal die Genderei dann auch nicht konsequent durchgezogen wird. Das zeigt, wie künstlich der Versuch der Anbiederung doch bleibt.

Danke für Ihren Kommentar, wir prüfen dies gerne.

24. November 2022

Andere Retail Banking Institute,

Regionalbanken und Sparkassen,

IFZ Retail-Banking Studie: Smartphone-Banken machen klassischen Banken das Geschäft streitig

Von Prof. Dr. Andreas Dietrich, Prof. Dr. Simon Amrein, Prof. Dr. Christoph Lengwiler und Prof. Dr. Marco Passardi

Bereits jede zehnte Person nutzt in der Schweiz eine Smartphone-Bank. Solche Neo-Banken werden zwar bisher lediglich als Zweit- und Drittbanken genutzt, könnten künftig den etablierten Banken aber auch den Status als Hausbank streitig machen. Das zeigt unsere neuste IFZ Retail Banking-Studie.

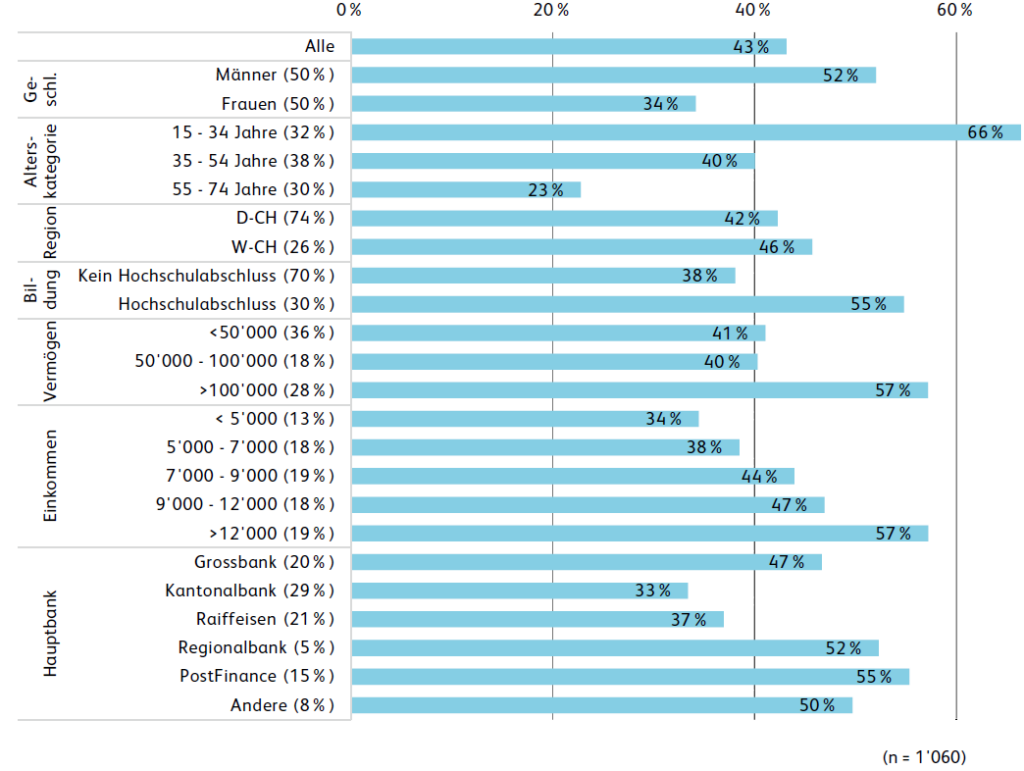

Smartphone-Banken sind meist junge Technologie-Firmen, welche in einem ersten Schritt Basisdienstleistungen sehr günstig und ohne Filiale anbieten. Eine repräsentative Bevölkerungsbefragung zeigt, dass rund zehn Prozent der Schweizer Bevölkerung bereits Smartphone-Banken nutzen – das sind bis zu 900’000 Menschen in der Schweiz. Auch der Bekanntheitsgrad dieser Banken ist bereits hoch. 43 Prozent der befragten Personen kennen mindestens eine Smartphone-Bank. Am bekanntesten ist dabei das britische FinTech Revolut, gefolgt von Neon und Zak.

Abbildung 1 zeigt die Bekanntheit von Smartphone-Banken nach demographischen Merkmalen der befragten Personen. Vor allem Männer, jüngere Personen und besser gebildete Menschen kennen Smartphone-Banken. Personen mit höherem Lohn und höherem Vermögen kennen solche Marktteilnehmer eher als Personen aus tieferen Einkommens- und Vermögensschichten.

Die Apps der Smartphone-Banken sind mittlerweile also in der Bevölkerung angekommen. Sie werden in der Zwischenzeit auch weit mehr als nur für Zahlungstransaktionen in den Ferien benutzt. So öffnen mehr als ein Drittel aller Nutzenden eine entsprechende App mindestes einmal pro Tag.

Die Verbreitung von Smartphone-Banken stellt die etablierten Banken vor Herausforderungen. Denn die Kundschaft von Smartphone-Banken empfiehlt diese viel häufiger weiter als ihre Hausbank. Die Kundenbasis wächst somit rasch. Bisher wurden Smartphone-Banken in der Regel als Zweit- oder Drittbank genutzt und sind somit eine Ergänzung und kein Ersatz für bestehende Bankbeziehungen. Die Umfrage hat aber gezeigt, dass sich viele Nutzende von Smartphone-Banken vorstellen können, künftig ihre Hauptbankbeziehung bei Anbietern wie Neon, Zak oder Yuh zu haben statt zum Beispiel bei Regionalbanken, Raiffeisenbanken oder Kantonalbanken.

Weshalb Schweizerinnen und Schweizer (nicht) anlegen

In der Schweiz legt jeder zweite Haushalt in Wertschriften an. Dies zeigt eine repräsentative Bevölkerungsbefragung zum Thema «Anlegen». Die subjektiv wahrgenommene wirtschaftliche Situation (Einkommen, Vermögen), sowie Angst und Unwissen sind wesentliche Ursachen, weshalb sich Menschen dazu entscheiden, ihr Geld nicht anzulegen. Unter den anlegenden Personen ist der Anteil Frauen (40 Prozent) deutlich tiefer als derjenige der Männer (60 Prozent). Personen mit höherem Einkommen und Vermögen, höherem Bildungsabschluss sowie in der Deutschschweiz wohnhafte Personen investieren zudem häufiger.

Jede fünfte nicht-anlegende Person in der Schweiz kann es sich vorstellen, künftig zu investieren. Dies entspricht einem Potenzial von rund 550’000 bis 600’000 Personen in der Schweiz. Damit Personen zunehmend anlegen, müssten gemäss den Studienautoren aber auch die Finanzkenntnisse der Schweizer Bevölkerung verbessert werden.

Nachhaltige Bank-Finanzierungen – wo das Potenzial liegt

Das Kreditvolumen der Schweizer Banken von 1.3 Billionen Franken entspricht fast dem Doppelten des Schweizer Bruttoinlandproduktes. Bankkredite tragen daher wesentlich zur Finanzierung der Schweizer Wirtschaft bei – und finanzieren die Umweltbelastung von Unternehmen und Privatpersonen mit. Gemäss den Studienautoren ist es für Retailbanken, welche Nachhaltigkeit strategisch verankert haben, deshalb wichtig, neben nachhaltigen Anlagen den Fokus zunehmend auf die nachhaltige Finanzierung zu legen. Dabei sei es einerseits zentral, die Nachhaltigkeit der Kreditnehmenden ganzheitlich zu beurteilen, indem neben dem Sicherungsmittel auch der Verwendungszeck bewertet wird. Andererseits sei es von grosser Bedeutung, zu analysieren, welche konkreten Nachhaltigkeitsmassnahmen Kreditrisiken einschränken können und welche vorwiegend von Wertvorstellungen getrieben sind. Mit Blick auf die Effektivität von Zinsvergünstigungen seien gezielte Preisnachlässe sinnvoll, beispielsweise auf dem Kreditbetrag, welcher für den Ersatz fossiler Energiesysteme durch erneuerbare Energieträger eingesetzt wird.

Kleinbanken weiterhin mit sehr guten finanziellen Kennzahlen

Wie jedes Jahr wurden auch die Jahresabschlüsse von 90 Retailbanken untersucht. Basierend auf neun Kennzahlen wurde die aus finanzieller Sicht beste Retailbank ermittelt. Insgesamt sind die meisten Kennzahlen stabil und die finanzielle Verfassung der Schweizer Retailbanken kann als gut bezeichnet werden. Insbesondere kleine Banken weisen weiterhin sehr gute Werte auf, was sich auch im Ranking niederschlägt. Die Banken auf den ersten drei Plätzen haben Bilanzsummen zwischen lediglich 280 und 565 Millionen Franken (die Liste der 15 Banken mit den besten Kennzahlen findet sich hier). Abbildung 2 zeigt die besten drei Banken innerhalb von fünf Grössenklassen (gemessen an der Bilanzsumme). Ebenfalls ersichtlich ist der Rang im Gesamtranking aller 90 Banken.

Mit Blick auf die Marktregionen der Banken zeigen sich teilweise deutliche regionale Unterschiede. So haben Banken in der Genfersee-Region die höchsten Zinsmargen und die beste Profitabilität, derweil Banken in der Zentralschweiz vergleichsweise überdurchschnittliche Effizienz-Kennzahlen ausweisen.

Frauenanteil steigt in den Verwaltungsräten der Banken

Die Frauenanteile in den Verwaltungsräten der Banken steigen weiter an. Unter den 518 VR-Mitgliedern waren per Juni 2022 141 Frauen (Vorjahr 132). Die Tatsache, dass bei den seit 2015 neu gewählten 349 VR-Mitgliedern der Frauenanteil im Durchschnitt bei 34 Prozent lag, lässt einen weiteren Anstieg des Anteils der Frauen in Verwaltungsräten von Retailbanken erwarten.

Wie die Analyse der seit 2015 neu gewählten VR-Mitglieder weiter zeigt, verlassen rund zehn Prozent aller Neugewählten innerhalb von drei Jahren das Verwaltungsratsgremium wieder. Die kann ein Hinweis sein, dass die optimale Personalauswahl für den Verwaltungsrat eine Herausforderung darstellt.

Studienbestellung

Die 230-seitige «IFZ Retail Banking-Studie 2022» kostet 290 Franken und kann unter ifz@hslu.ch bestellt werden. Sammelbestellungen kosten ab 3 Exemplaren CHF 240.- pro Exemplar, ab 5 Exemplaren CHF 190.- und ab 10 Exemplaren CHF 140.- CHF pro Exemplar. Hier finden Sie das Inhaltsverzeichnis.

Wir danken den folgenden Sponsoren und unserem Partner für die Unterstützung:

Sponsoren:

Partner:

Kommentare

2 Kommentare

Mark Flückiger

21. Dezember 2022

Danke für die Möglichkeit, Ihren Vorschlag zu kommentieren. Ich unterstütze Ihren Vorschlag mit Nachdruck. Während meiner Schulzeit (Abschluss B-Matur an der Kantonsschule Zürich) habe ich absolut nichts über Geld/Finanzen/Aktien/Obligationen und auch nichts über Versicherungen, AHV, Pensionskassen erfahren. Erst anl. meines Aufenthaltes in den USA, wo viel lockerer über Geld gesprochen wird, habe ich mir die wesentlichsten Informationen geholt. In diesem Zusammenhang erachte ich die Möglichkeit des Vorbezugs von Pensionskassenkapital für den Kauf eines Eigenheims als nicht zielführend. Dies führt einfach zu einem höheren Liegenschaftenpreis, weil mehr Geld zur Verfügung steht. Liegenschaftenpreise kennen keine Obergrenze. Pensionskapital dient der finanziellen Sicherung des Lebensabends. Ebenfalls kontraproduktiv ist die Möglichkeit des Kapitalbezugs zum Zeitpunkt der Pensionierung. Viele Rentner, gerade jene, die eher wenig angespart haben, sind in Sachen Kapitalanlagen und Umgang mit grösseren Summen unerfahren. Entsprechend verlockend ist es dann, das plötzliche Vermögen zu konsumieren und später den Staat um Ergänzungsleistungen oder gar Sozialhilfe zu bitten, wohlgemerkt auf Kosten jener Steuerzahler, die sich bemühen, mit den eigenen Ressourcen haushälterisch umzugehen. Auch derartige Gedanken sollten den Schülern spätestens in höheren Schulen oder während der Lehre vermittelt werden.

Walter GRIMM

12. Dezember 2022

Es wäre dringend und wichtig, dass sich die Finanzwelt aktiv Gedanken und Lösungen erarbeitet, wie das Finanzwissen in der Bevölkerung stark auch in der Breite angehoben werden kann um auch vermehrt den Leuten den Sinn/Nutzen/Vorteil aufzuzeigen. Mit den Instituten, den Verbänden, Hochschulen etc. gilt es da CH-weit zeitnah was zu realisieren "Umgang mit Geld", Schulungen mit Modulen, Weitervermittlungen in Städten/Orten etc. um das zeitnah zu erreichen. Ggf. auch mit SNB, Co-Partnering etc. Good luck... Any comment about it?

Danke für Ihren Kommentar, wir prüfen dies gerne.

14. November 2022

Entwicklung von Bancomaten und Bargeld in der Schweiz

Von Prof. Dr. Andreas Dietrich und Dr. Reto Rey

Bargeld ist in der Schweiz zwar immer noch wichtig, verliert aber seit einigen Jahren stark an Bedeutung. Was bedeutet diese Entwicklung für die beliebteste Bezugsquelle von Bargeld – den Bancomaten (Geldausgabeautomat)? Wie hat sich das Bancomaten-Netz in der Schweiz in den vergangenen Jahren entwickelt? Wieviel CHF hebt ein Schweizer respektive eine Schweizerin durchschnittlich ab (mehr als Sie denken!)? Und wie entwickelt sich der Umlauf von Bargeld seit 2005? Im heutigen Blog zeigen wir mit vielen Statistiken einige wichtige Entwicklungen auf.

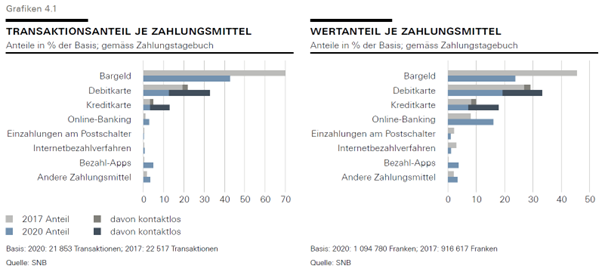

Bargeld ist noch immer sehr wichtig in der Schweiz. Gemäss der im Jahr 2020 von der SNB durchgeführten Zahlungsmittelumfrage bleibt Bargeld gemessen an der Anzahl Transaktionen mit einem Anteil von 43% das von der Schweizer Bevölkerung am häufigsten eingesetzte Zahlungsinstrument (vgl. Abbildung 1). Gleichzeitig kann festgehalten werden, dass in Bezug auf die Anzahl Transaktionen der Bargeldanteil im Vergleich zu 2017 stark rückläufig war (minus 27 Prozentpunkte). Die Debitkarte und die Mobile-Payment-Anbieter spielen dabei eine zunehmend wichtigere Rolle. Die Debitkarte hat das Bargeld in Bezug auf den Wertanteil sogar von der Spitze abgelöst.

Abbildung 1: Relevanz von Bargeld

Trotzdem werden wir wohl auch mittel- bis langfristig nicht in einer völlig bargeldlosen Schweiz leben. Der Zugang zu Bargeld soll entsprechend weiterhin gewährleistet bleiben, trotz der abnehmenden Bedeutung von Bargeld als Zahlungsmittel.

Entwicklung des Bancomaten-Netzes

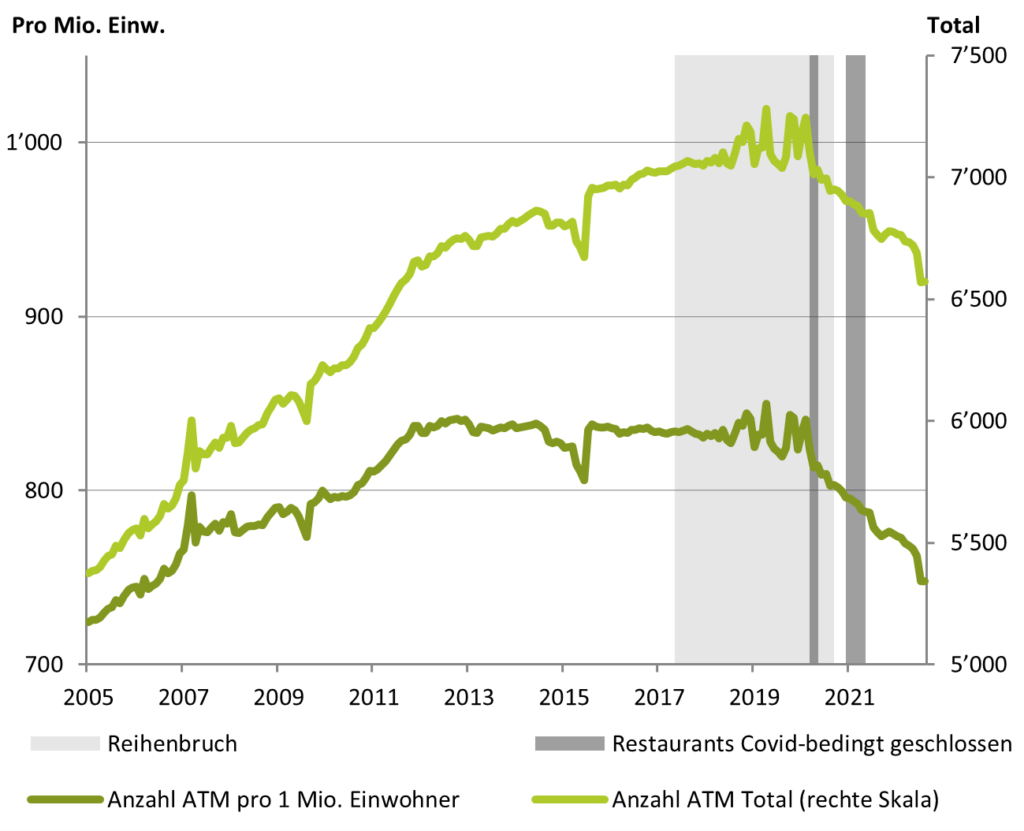

Die Bancomaten bleiben die beliebteste Bezugsquelle für Bargeld in der Schweiz. Analysiert man die Entwicklungen der Anzahl Bancomaten stellt man fest, dass sich die Zahl der Bancomaten gemäss SNB-Statistik zwischen 2005 und 2019 stetig erhöht hat. Seit 2020 nimmt die Zahl hingegen wieder etwas ab. Waren im Februar 2020 über 7’240 Bancomaten im Einsatz, hat sich dieses Angebot um fast 10 Prozent reduziert auf 6’570 (August 2022). Bei einer längeren Betrachtung kann aber festgehalten werden, dass die Anzahl von Bancomaten im Jahr 2022 gegenüber 2005 um 22 Prozent gestiegen ist. Setzt man die Bancomaten ins Verhältnis zur Einwohnerzahl, sieht die Situation etwas anders aus (siehe dunkelgrüne Linie in Abbildung 2). In Bezug auf die Bancomaten pro Einwohner:in sind wir in der Zwischenzeit wieder auf dem Stand von Juni 2006.

Abbildung 2: Anzahl Bancomaten und Anzahl Bancomaten pro Einwohner

Gibt es noch genügend Bancomaten?

Gemäss der SNB Zahlungsmittelumfrage 2020 scheinen die Befragten mit den Möglichkeiten zur Bargeldabhebung in der Schweiz zufrieden zu sein. Eine grosse Mehrheit (92%) ist der Ansicht, dass es genügend Optionen gibt, um Bargeld zu beziehen. Weiter geben drei Viertel die Einschätzung ab, dass sich die Möglichkeit, Bargeld abzuheben, in den letzten zwei Jahren nicht verändert oder gar erhöht hat.

Gemäss der Swiss Money Map beträgt der durchschnittliche Weg zum nächsten Geldautomaten in der Schweiz 1’138 Meter (durchschnittliche Distanz zur nächsten Bankfiliale: 1’624 Meter). Die Zahlen variieren aber natürlich stark, abhängig davon, ob jemand in einer Stadt oder in eher ländlichen Gegenden wohnhaft ist. Im Vergleich zu anderen europäischen Ländern gehört die Schweiz gemäss Trütsch (2022) zum oberen Drittel der Länder in Bezug auf die Anzahl an Geldautomaten pro Kopf. Deutschland, Österreich oder Italien haben aber beispielsweise eine höhere Bancomatendichte pro Kopf.

Wie werden die Bancomaten genutzt?

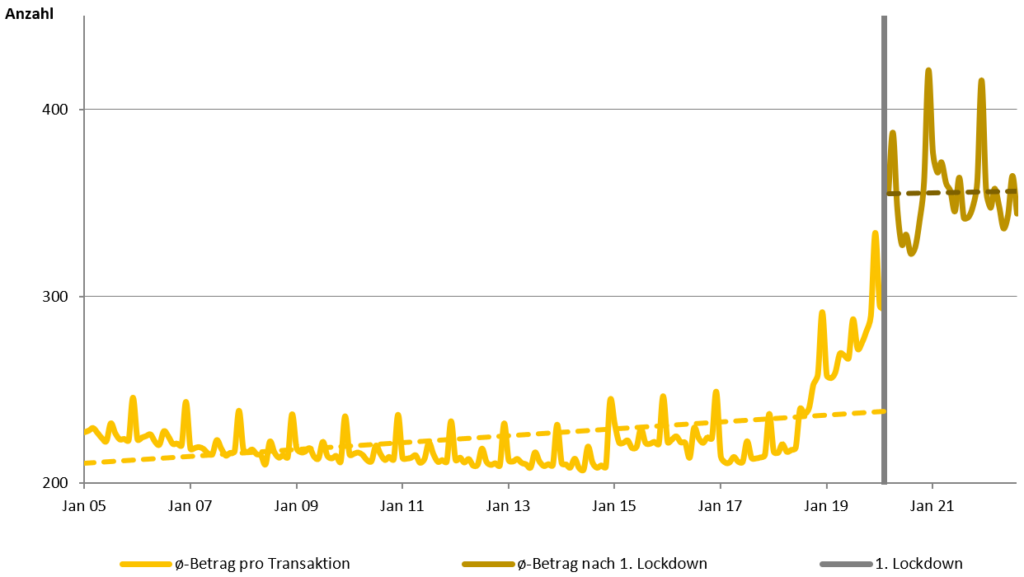

In Abbildung 3 finden sich Angaben zu den Bargeldbezügen. Wichtig zu wissen ist, dass es zwei grössere Strukturbrüche in den SNB-Daten gab und sich die Daten in einer langen Frist nur schlecht vergleichen lassen. So wurden zwischen Mai 2017 und September 2020 Bancomaten auf eine einheitliche Software migriert (ATMfutura). Dadurch enthält die Reihe „Bargeldbezüge mit inländischen Debitkarten im Inland“ in diesem Zeitraum schrittweise zusätzlich Bargeldbezüge, die an bankeigenen Bancomaten mit Maestro, V Pay, Debit Mastercard oder Visa Debit getätigt wurden. Entsprechend ist die höhere Anzahl an Bezügen nach 2020 gegenüber dem Start des Reihenbruchs von 2017 mit viel Vorsicht zu geniessen.

Was hingegen etwas besser verglichen werden kann, sind die durchschnittlichen Beträge pro Bargeldabhebung (vgl. Abbildung 3). Lange Zeit (2005 bis 2014) lag dieser Wert bei rund CHF 200 bis 240. Vor dem Lockdown im März 2020 lag dieser Wert bei knapp CHF 300. Seither liegen die durchschnittlichen Abhebungsbeträge im Mittel bei über CHF 350. Im Weihnachtsmonat Dezember wurden 2020 und 2021 im Durchschnitt gar eindrückliche CHF 421 bzw. 415 abgehoben.

Abbildung 3: Bargeldbezüge vor und nach dem 1. Corona-Lockdown

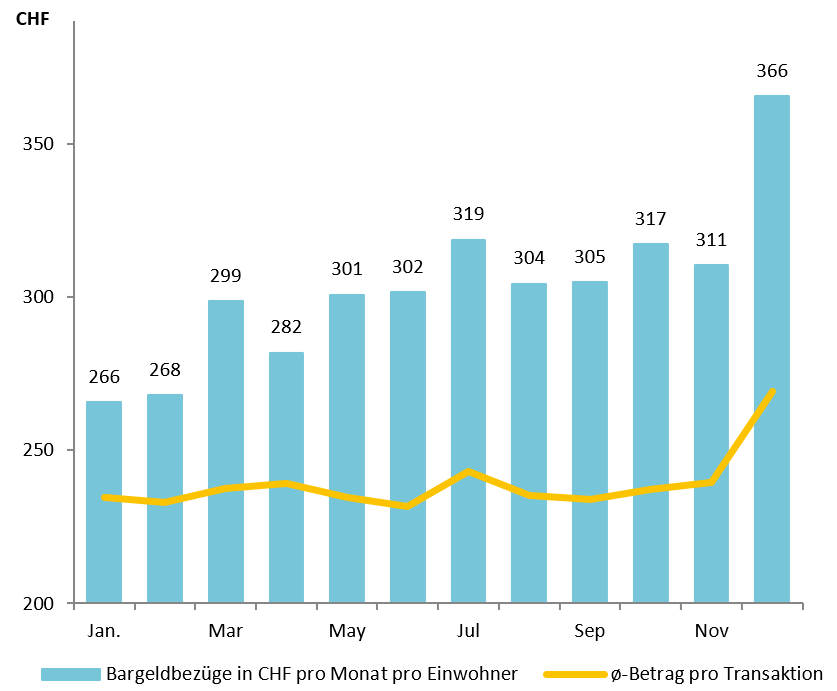

Wie Abbildung 4 zeigt, kann generell festgestellt werden, dass die durchschnittlichen Bargeldbezüge nach Monat sehr unterschiedlich sind. Im Weihnachtsmonat Dezember steigen die Bargeldbezüge deutlich. Umgekehrt werden in den Monaten Januar und Februar jeweils deutlich geringere Beträge im Durchschnitt abgehoben.

Abbildung 4: Durchschnittliche Bargeldbezüge nach Monat (Zeitraum: 2005-2021)

Doppelt so viel Bargeld im Umlauf wie vor der Finanzkrise

Obwohl Bargeld im Alltag an Bedeutung verliert, hat sich der Umlauf von Bargeld seit 2005 mehr als verdoppelt. Pro Einwohner gerechnet stieg die Summe aller Noten und Münzen von gut CHF 5’300 auf über CHF 10’000 (vgl. Abbildung 5). In absoluten Zahlen sank die Summe im August 2022 zum ersten Mal seit 2005. Bereinigt um die Einwohnerzahl war der Bargeldumlauf in der ersten Hälfte 2019 leicht rückläufig. Deutlich sichtbar ist, dass Bargeld insbesondere in Zeiten von wirtschaftlicher Unsicherheit, wie beispielsweise in der Rezession nach der Finanzkrise stark gefragt war. Diese erhöhte Bargeld-Nachfrage ist aber weniger auf erhöhte Zahlungsaktivitäten zurückzuführen. Vielmehr nimmt Bargeld in Zeiten von wirtschaftlicher Unsicherheit die Funktion eines sicheren Hafens ein. Eine erhöhte Nachfrage zeigte sich so in den Jahren 2011, 2015, 2018 sowie 2020 – alles Jahre, in denen das reale BIP in mindestens einem Quartal rückläufig war.

Abbildung 5: Noten- und Münzumlauf in CHF pro Einwohner (Daten: SNB)

Fazit

Die Retailbanken müssen in Anbetracht des Kostendrucks und des veränderten Kundenverhaltens auch in Bezug auf die Anzahl Bancomaten eine Antwort finden. Dabei muss einerseits sowohl die Anzahl der Bancomaten als auch die (Effizienz der) Bewirtschaftung kritisch hinterfragt werden. Ein Gerät dieser Art kostet einmalig und abhängig von den Funktionalitäten (inklusive Einbau) etwa CHF 40’000 bis CHF 90’000. Danach fallen wiederkehrend rund CHF 15’000 bis CHF 40’000 Unterhalt pro Jahr an. Nehmen die Transaktionsvolumina in Zukunft ab, führt dies aufgrund der hohen Fixkosten einer Bargeld-Infrastruktur zu steigenden operativen Kosten pro Transaktion.

Wie oben aufgezeigt, haben Kartenzahlungen in den letzten Jahren deutlich an Wichtigkeit gewonnen. Die Banken scheinen dem Wandel bereits Rechnung zu tragen, denn: Seit zwei Jahren ist die Anzahl der Bancomaten rückläufig. Das überrascht nicht. Bemerkenswert ist es aber vor dem Hintergrund, dass in diesen zwei Jahren zahlreiche Banken ihre Schalterangebote abgeschafft haben und zahlreiche Kund:innen vieler Banken heute kein Bargeld mehr am Schalter abheben können, sondern neu (auch) auf Bancomaten zurückgreifen müssen.

Die SNB ist aktuell an den Erhebungen für die Zahlungsmittelumfrage 2022. Wir erwarten, dass die Debitkarten und auch mobile Bezahlmethoden auf Kosten des Bargelds weiterhin an Bedeutung gewonnen haben.

PS: Die Themen Zahlungsverhalten, Bancomaten-Netze oder Mobile Payment werden neben vielen anderen Aspekten auch im Rahmen des CAS Digital Banking ausführlich diskutiert. Der nächste Start des Lehrgangs ist am 2. Februar 2023. Mehr Infos finden Sie hier.

Kommentare

0 Kommentare

Danke für Ihren Kommentar, wir prüfen dies gerne.

7. November 2022

Ist das IT-Sourcing für Retailbanken im Umbruch?

Von Dr. Felix Buschor

Seit vielen Jahren hat eine grosse Zahl der Retailbanken einen wesentlichen Teil der IT-Leistungen an Dritte ausgelagert. Die entsprechenden Sourcing-Strategien der Banken haben sich bewährt und sind weitgehend identisch. Technische Entwicklungen und Geschäftsanforderungen scheinen nun aber zu einem Wendepunkt zu führen. Vor diesem Hintergrund wird in diesem Blog die These zur Diskussion gestellt, dass das IT-Sourcing für Retailbanken im Umbruch begriffen ist.

Seit Jahren gehört das Outsourcing von IT-Services zu den Spitzenreitern in der alljährlichen IFZ Sourcing Studie. In der aktuellen Studie[1] geben 94% der Banken an, IT-Leistungen von Dritten zu beziehen. Bezogen werden in erster Linie der Betrieb der Bankanwendungen (mehr als 90% der Banken), die Bewirtschaftung der Arbeitsplatzinfrastruktur (rund zwei Drittel der Banken) und Leistungen zur Entwicklung von Bankanwendungen (rund 60% der Banken). Der damit verbundene hohe Grad an Outsourcing wirft die Frage auf, wie die IT-Sourcing Strategien aussehen und wie sie sich weiterentwickeln könnten.

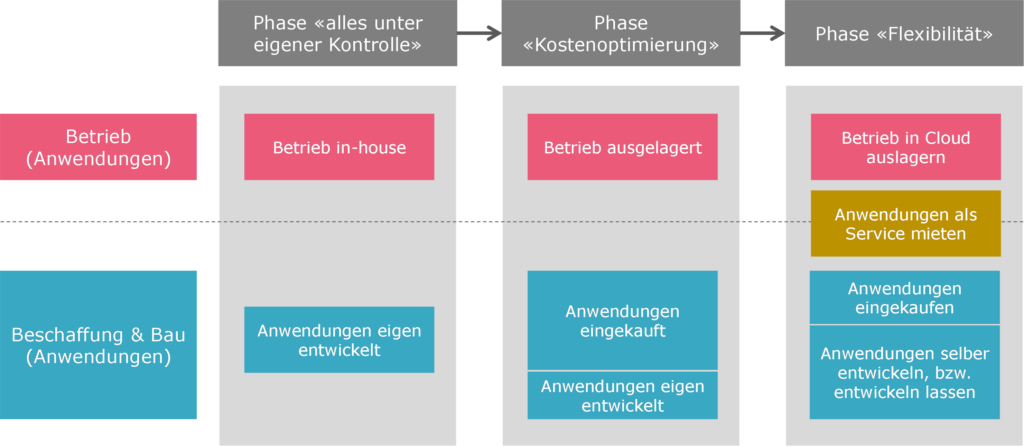

Die Retailbanken haben über viele Jahre – meist im Rahmen von Kooperationen mit anderen Banken – IT-Anwendungen selbst gebaut und in-house betrieben. Damit hatte man die IT-Entwicklung und den Betrieb der Anwendungen fast vollständig unter Kontrolle (siehe Abbildung). Hohe und steigende Kosten haben Ende der Nullerjahre dazu geführt, dass Banken die Informatik weitgehend ausgelagert haben (siehe Abbildung 1): Bankanwendungen, im Wesentlichen Kernbankensysteme mit ergänzenden Umsystemen, wurden bei Softwarehäusern lizenziert. Der Betrieb der Bankanwendungen wurde an spezialisierte Provider übergeben. Durch Standardisierung und Skaleneffekte konnten die erwarteten Kosteneinsparungen in den meisten Fällen realisiert werden. Und noch heute kann davon ausgegangen werden, dass diese Strategie eines hohen Outsourcing-Grads, der auf einige wenige nationale Provider konzentriert ist, bei vielen Retailbanken erfolgreich gelebt wird.

Abbildung 1: Entwicklung der IT-Sourcing Strategien für Retailbanken

Neue Technologien und Geschäftsanforderungen führen dazu, dass die bisherige IT-Sourcing Strategie, die im Wesentlichen rund um das Kernbankensystem mit seinen Umsystemen angelegt ist, vermehrt kritisch hinterfragt wird.

- Die Cloud-Technologie führt zu neuen Möglichkeiten, Bankanwendungen zu betreiben. Auch wenn dies noch nicht für alle Kernbankensysteme der Fall ist, so ist doch davon auszugehen, dass in absehbarer Zeit der Betrieb der Bankanwendungen aus der Cloud nicht nur möglich, sondern Standard sein wird. Dabei kann der Schritt in die Cloud so weit gehen, dass im Rahmen von SaaS-Lösungen[2] über Betriebsleistungen hinaus ganze Bankanwendungen als Service aus der Cloud bezogen werden. In diesem Fall werden Bankanwendungen nicht mehr wie gewohnt lizenziert und installiert, sondern als Gesamtpaket, das die Anwendung und den Betrieb umfasst, gemietet.

- Im Zuge der Digitalisierung hat die strategische Bedeutung der Informatik für die Banken deutlich zugenommen. Die Bankanwendungen haben sich von einem Arbeitsmittel der Bankmitarbeitenden zu einem Selfservice- und Erlebniskanal für die Kundschaft entwickelt. Die IT-Anwendungen werden so zu einer wichtigen Visitenkarte für die Banken. Dadurch ergeben sich neuartige Geschäftsanforderungen an die Informatik. Auch wenn die Kosten wichtig bleiben, so wird von der Informatik doch mehr Innovation, mehr Tempo in der Umsetzung und insgesamt mehr Flexibilität verlangt. Für das Sourcing-Modell bedeutet dies, dass vermehrt diskutiert wird, ob Anwendungen an der Kundenschnittstelle nicht mehr als Produkte bei Dritten eingekauft, sondern entweder durch die Bank selbst oder im Auftrag der Bank durch Dritte entwickelt werden sollen.

Zukünftige IT-Sourcing Strategie: Mehr Eigenleistung, mehr Auslandbezug, mehrere Sourcing-Partner und mehr Verzahnung mit der Geschäftsstrategie

Was bedeuten nun neue Geschäftsanforderungen und der Einsatz von Cloud-Technologien für die IT-Sourcing Strategien der Banken?

Erstens verschiebt das Bedürfnis nach mehr Flexibilität der Informatik den Schnitt zwischen Make-or-Buy. Bankanwendungen an der Kundenschnittstelle werden vermehrt massgeschneidert gebaut und weniger ab Stange gekauft. Der damit verbundene Softwarebau kann entweder durch die Bank selbst oder im Auftrag der Bank durch einen Dritten erfolgen. Unabhängig vom gewählten Ansatz wird die Flexibilität erhöht. Um auch die Kosten unter Kontrolle zu halten, kann es sinnvoll sein, den Softwarebau im Rahmen einer Kooperation gemeinsam mit gleich gesinnten Banken vorzunehmen. Jedoch, wird der Bau von Software selbst an die Hand genommen, sind auch einige Herausforderungen zu bewältigen, beispielsweise:

- Vermehrte Individualentwicklung erfordert einen entsprechenden Bebauungsplan, der im Rahmen einer IT-Architektur festzulegen ist.

- Die Entwicklung von Software ist anspruchsvoll und kaum standardisierbar und zwar unabhängig davon, ob dies als Eigen- oder als Auftragsentwicklung erfolgt. Dies erfordert qualifizierte Softwareingenieure.

- Die Sicherheitsstandards sind über den ganzen Lebenszyklus der Software durchzusetzen.

- Der Software-Lebenszyklus ist mit der Entwicklung nicht abgeschlossen, sondern das Produkt ist während der Nutzungsphase weiterzuentwickeln und zu warten. Es empfiehlt sich, frühzeitig zu klären, wer dies übernimmt.

Zweitens ist davon auszugehen, dass das Sourcing in Zukunft nicht mehr vollständig aus dem Inland erfolgt, sondern einen Auslandbezug aufweist. Im Falle der Sofwareentwicklung stellt sich die Frage, ob diese im Rahmen eines Near- oder Offshoring – in der Regel über einen Dritten – ganz oder teilweise ins Ausland verlagert wird. Nutzt man für den Betrieb die Dienste eines der grossen Hyperscaler Amazon, Google oder Microsoft dann kann in mehrfacher Hinsicht ein Auslandbezug entstehen. Sämtliche Hyperscaler sind ausländisch beherrscht, speichern die Daten allenfalls im Ausland und Mitarbeitende haben möglicherweise aus dem Ausland Zugriff auf die Daten.[3] Die damit verbunden Risiken, beispielsweise in den Bereichen Informationssicherheit und Privacy sind zu beurteilen und gemäss dem Entwurf des neuen Finma-Rundschreibens «Operationelle Risiken und Resilienz» allenfalls sogar von der Oberleitung der Bank zu genehmigen.[4]

Drittens werden die aktuell weit verbreiteten Single-Sourcing Strategien je länger je mehr durch Multi-Sourcing Strategien abgelöst. Bei vielen Banken konzentriert sich das IT-Outsourcing bis heute auf einen, allenfalls zwei Provider. Künftig ist davon auszugehen, dass Banken mit mehreren ganz unterschiedlichen Providern zusammenarbeiten. Ergänzend zu den bisherigen Betriebsprovidern kommen allenfalls vermehrt Partner für die Softwareentwicklung dazu. Und werden SaaS-Lösungen eingesetzt, dann befindet sich die Bank schnell in einer Multi-Cloud Umgebung, indem sie über Softwareprovider mit mehreren Hyperscalern zusammenarbeitet. Insgesamt resultiert ein vielfältiges Multi-Sourcing, dessen Steuerung und Koordination, beispielsweise in Sicherheitsthemen oder im Falle einer Störung entsprechend aufwändig und anspruchsvoll ist.

Viertens schliesslich wird sich die IT-Sourcing-Strategie einer Bank vermehrt an der Geschäftsstrategie ausrichten müssen. In der Vergangenheit wurden IT-Services als geeignet fürs Outsourcing angesehen, da nicht Kernkompetenz der Bank. Der Beitrag, den die IT mit ihrer Sourcing Strategie zum Erfolg der Bank leisten konnte, war eine optimale Kostenstruktur. Gewinnen Geschäftsanforderungen wie Innovation und Time-to-Market vermehrt an Gewicht, so wird das konsequenterweise dazu führen, dass die IT-Sourcing Strategie zum Bestandteil der Geschäftsstrategie der Bank wird.

Fazit

Cloud Technologien und der Ruf nach mehr Flexibilität in der IT führen dazu, dass die Banken ihre Sourcing-Strategien überdenken müssen. In der Softwareentwicklung ist das Verhältnis zwischen Produkteinkauf und Individualentwicklung neu festzulegen. Die Nutzung einer Public Cloud sowie eine allfällige Auftragsentwicklung können es mit sich bringen, dass die bezogenen Leistungen in irgendeiner Form einen Auslandbezug haben. Und schliesslich ist davon auszugehen, dass zukünftig vermehrt Multi-Provider Strategien zu implementieren sind. Dies alles zusammen macht die IT-Sourcing Strategie zu einem Thema, das als Teil der Geschäftsstrategie zu diskutieren und festzulegen ist.

Möchten Sie das Thema mit uns vertiefen? Dann nehmen Sie mit uns Kontakt auf (felix.buschor@hslu.ch). Sind Sie an vertiefenden Ausführungen zum Thema IT-Sourcing Strategien interessiert? Dann melden Sie sich für das IFZ Bank-IT Forum «Sourcing Strategien» vom 1. Dezember an (IFZ Forum Bank-IT: Sourcing Strategien | Hochschule Luzern (hslu.ch))

[1] Siehe Banking Services – Institut für Finanzdienstleistungen Zug IFZ (hslu.ch).

[2] SaaS steht für Software as a Service, das heisst Softwareprodukte, die vom Softwarehersteller in der Cloud betrieben und vom Nutzer als Gesamtpaket gemietet werden.

[3] Der Auslandbezug und das damit verbundene Risikomanagement sind im folgenden Blog-Beitrag beschrieben: Ist die Nutzung von Public Cloud-Diensten für Banken möglich? – IFZ Retail Banking Blog (hslu.ch)

[4] Siehe vor allem den Erläuterungsbericht zum Rundschreiben «Operationelle Risiken und Resilienz», S. 12, 20220510_rs_operat_risiken_anhoerung_eb.pdf (finma.ch).

Kommentare

1 Kommentare

Stefan Hirzel

8. November 2022

Lieber Felix Besten Dank für die stichhaltige These sowie deren profunden Herleitung. Ich teile deine Sichtweise voll und ganz. Weitereführende Faktoren bestärken diesen Wandel zusätzlich: OpenFinance, Arbeitsmarkt, leistungsstärkere Ökosysteme bei den Sourcing Partner, etc. "Change is changing". Fakt ist, dass die IT längst nicht mehr nur Treiber von Business Effektivität oder Türöffner neuer Geschäftsfelder ist, sondern Quelle neuer Produkte, Services oder gar Geschäftsmodellen ist. Deswegen ist die IT-Sourcing Strategie inherenter Bestandteil einer modernen Geschäftsstrategie. Beste Grüsse Stefan

Danke für Ihren Kommentar, wir prüfen dies gerne.

31. Oktober 2022

Risiko und Rendite im Crowdlending-Segment: Lohnen sich Investitionen im Crowdlending-Markt?

Von Prof. Dr. Andreas Dietrich, Prof. Dr. Simon Amrein und Nadine Berchtold

Seit rund vierzehn Jahren gibt es Crowdlending in der Schweiz. Im Jahr 2021 wurden insgesamt 3’055 Kredite im Gesamtwert von rund CHF 607 Millionen vermittelt. Lohnt sich die Kreditvergabe für Investor:innen? Wie hoch sind die Renditen bei welchem Risiko? Der nachfolgende Blog zeigt Zahlen zum Schweizer Markt auf.

Risiko- und Renditezahlen können mit verschiedenen Ansätzen berechnet werden. Die Swiss Marketplace Lending Association SMLA hat eine standardisierte Methode zur Messung von Risiko und Rendite entwickelt. Alle SMLA-Mitglieder melden die Daten nach der gleichen Methodik, mit dem Ziel, die Transparenz des Marktes und der Anlageklasse zu erhöhen. Die detaillierte Berichterstattung auf der Ebene der einzelnen Kreditjahrgänge geht dabei über die Informationen hinaus, welche klassische Banken veröffentlichen.

Konservative Berechnungsmethode der SMLA

Das Risiko der Kredite wird anhand der Ausfallquote gemessen. Dabei ist ein Kredit in Verzug, wenn die Zinszahlung und/oder die Rückzahlung des Kapitalbetrags mehr als 120 Tage überfällig ist. Für die Berechnung der Rendite zieht die SMLA den Internal Rate of Return IRR («interner Zinsfuss») bei. Auf der Grundlage der IRR-Methode wird die Rendite für jedes einzelne Darlehen nach Abzug der Gebühren berechnet und nach dem Darlehensvolumen gewichtet. Wenn der Cashflow eines Kredits (Zinssatz und Rückzahlung) mehr als 120 Tage überfällig ist oder die Plattform davon ausgeht, dass die Zahlungen innerhalb der nächsten 120 Tage ausbleiben, werden alle erwarteten zukünftigen Cashflows für die IRR-Berechnung auf Null gesetzt. Somit verfolgt die SMLA einen sehr konservativen Ansatz bei der Berechnung der Renditezahlen und lässt potenzielle Kreditrückflüsse ausser Acht (selbst bei Darlehen mit Sicherheiten), solange diese nicht eintreten. Wenn solche Rückflüsse eintreten oder die Kreditnehmer ihre Zahlungen wieder aufnehmen, können sich die Renditen aber entsprechend wieder verbessern.

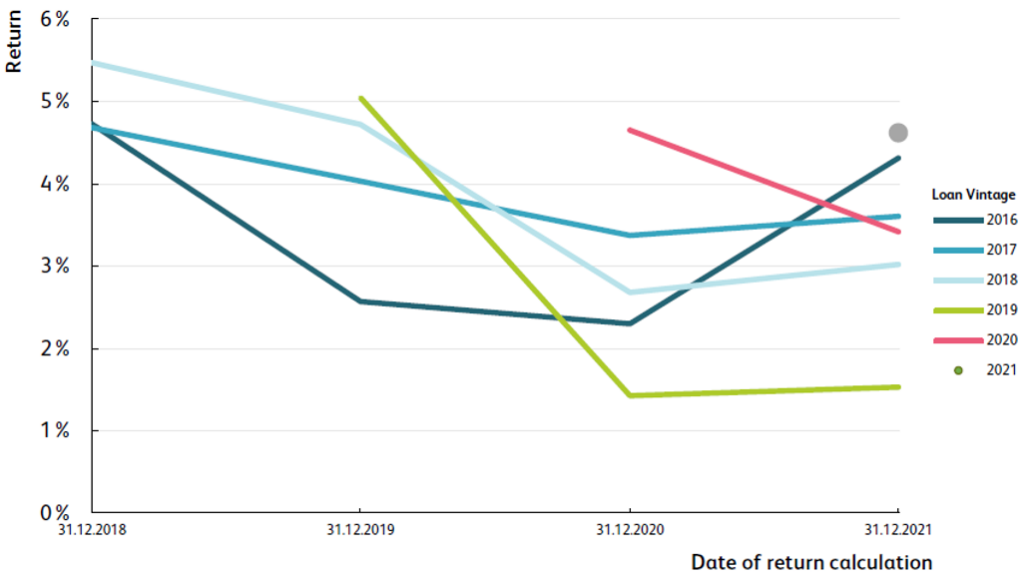

Renditen im Schweizer Crowdlending

Abbildung 1 zeigt die Renditen von sechs verschiedenen Darlehensjahrgängen (von 2016 bis 2021 ausgegebene Darlehen) basierend auf den Daten der SMLA-Mitglieder. Die x-Achse zeigt das Datum der Renditeberechnung. Die Renditen pro Jahrgang sind anfänglich hoch (da in der Regel im ersten Jahr noch keine Zahlungsschwierigkeiten zu verzeichnen sind) und nehmen dann im Laufe der Zeit (und zunehmend überfälligen Krediten) ab. Die tatsächliche Rendite pro Jahrgang nach Ausfällen und Rückflüssen ergibt sich erst, wenn alle Darlehen der jeweiligen Jahrgänge zurückbezahlt sind.

Abbildung 1: Renditen von Crowdlending-Darlehen (KMU- und Konsumkredite) nach sechs Darlehens»jahrgängen», 2018-2021

Im Jahr 2017 wurden insgesamt CHF 74.4 Mio. an Konsumenten- und KMU-Krediten vergeben. Der Kreditjahrgang 2017 konnte bis Ende 2018 eine Rendite von 4.7% aufweisen. Die Rendite sank aber Ende 2019 auf 4.0% und fiel danach – nach dem Start der Pandemie – sogar auf 3.4% per Dezember 2020. Der Grund für die sinkende Rendite sind die ausfallenden Darlehen (wie oben erwähnt, werden Zahlungsverzögerungen von mehr als 120 Tagen in dieser Statistik als Ausfälle betrachtet). Danach steigen die Renditen wieder auf 3.6% an, weil offenbar einige Kreditnehmer:innen ihre Zahlungen wieder aufgenommen haben. Ende 2021 waren lediglich noch 6.2% des gesamten Kreditvolumens vom Jahrgang 2017 ausstehend. Die adjustierten Renditen bewegen sich dabei also im Bereich von guten 3.6%.

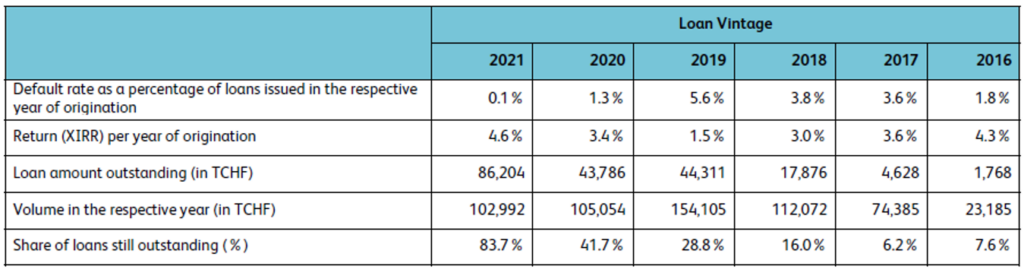

Die Tabelle 1 zeigt die Risiko- und Ertragszahlen für die Kreditjahrgänge 2016 bis 2020 (KMU- und Konsumentenkredite) per Dezember 2021. Viele Darlehensjahrgänge hatten infolge der COVID-19-Krise einen erheblichen Rückgang der Renditen im Jahr 2020 zu verzeichnen. Gewisse Zahlungen wurden danach aber wieder aufgenommen, so dass sich das Rendite-Bild wieder leicht verbessert hat. Insgesamt lagen die Renditen für Konsum- und KMU-Kredite bisher zwischen 1.5% und 4.6%.

Tabelle 1: Risiko/Rendite-Profil von Crowdlending Krediten (Konsum- und KMU-Kredite) in der Schweiz nach Kreditjahrgang (per 31.12.2021)

Die durchschnittlichen Renditen für das KMU-Segment lagen Ende 2021 zwischen 2.7 % und 4.5 % (je nach Jahrgang). Im Konsumkredit-Segment lagen die durchschnittlichen Renditen der Kreditjahrgänge zwischen 1.4% und 4.5% per Ende Dezember 2021.

Ein Vergleich der von der SMLA veröffentlichten Risiko-/Renditezahlen mit den Daten der traditionellen Banken ist schwierig. Erstens liegen von traditionellen Banken keine Daten vor, die mit den von der SMLA veröffentlichten Daten vergleichbar wären. Zweitens kann die Art der Kredite in einem Crowdlending-Portfolio vom Kreditbuch einer Bank abweichen. So sind KMU-Darlehen über Banken beispielsweise in der Regel besichert, während dies bei Crowdlending KMU-Krediten nur selten der Fall ist.

Fazit

Die Covid-19-Krise hatte einen signifikanten Einfluss auf die Zahlungsausfälle in der Schweiz und kann als erster Stress-Test für die Crowdlending-Plattformen bezeichnet werden. Trotz erhöhter Ausfallraten kann festgehalten werden, dass die Renditen sowohl im Konsumkredit- als auch im KMU-Segment im Branchendurchschnitt positiv blieben und sich im Jahr 2021 wieder erholten. Insgesamt – und auch vor dem Hintergrund der Covid-19 Krise – erscheint das Risiko/Rendite-Profil als angemessen und noch immer ziemlich attraktiv. Die aktuelle Situation bleibt angesichts der hohen Inflation und der steigenden Zinsen aber natürlich eine Herausforderung für die Finanzmärkte und damit auch die Plattformen.

Eine einfache Börsenweisheit lautet: Ohne Risiko kein Ertrag. Wie viel Risiko muss ich nun aber eingehen, um mein Rendite-Ziel zu erreichen? Anleger:innen können bereits mit kleinen Beträgen in solche Crowdlending-Kredite investieren. Dabei liegt das Risiko einer Zahlungsunfähigkeit des Schuldners aber bei den Investor:innen. Insofern scheint es für potenzielle Investor:innen wichtig, dass sie einen Totalverlust verkraften können. Empfehlenswert ist es auch, in möglichst viele verschiedene Kreditnehmer:innen, unterschiedliche Risikoklassen und unterschiedliche Laufzeiten zu investieren. Des Weiteren sollte nur ein kleiner Teil des gesamten Anlagevermögens auf diese Art und Weise investiert werden.

Die oben gezeigten Werte basieren auf den Kreditvergaben aller Plattformen, welche Mitglieder der SMLA sind. Die detaillierten Risko/Rendite-Kennzahlen finden Sie im Marketplace Lending Report 2022, welche von der SMLA zusammen mit der Hochschule Luzern – Wirtschaft herausgegeben wurde. Sie können die Studie hier herunterladen.

Die folgenden Plattformen sind Mitglied der SMLA und haben somit zur Aufbereitung der Zahlen beigetragen:

Kommentare

0 Kommentare

Danke für Ihren Kommentar, wir prüfen dies gerne.

24. Oktober 2022

Wie wichtig sind Bankkredite für KMU noch?

Von Prof. Dr. Andreas Dietrich, Dr. Reto Rey und Nadine Berchtold

Kleine und mittlere Unternehmen (KMU) mit weniger als 250 Beschäftigten tragen massgeblich zur Schweizer Wirtschaft und zum nationalen Wohlstand bei. Hierzulande gibt es über 591‘000 KMU, die 99.7 Prozent der Unternehmen bilden und 67 Prozent aller Arbeitsplätze stellen. Wie wichtig sind Bankfinanzierungen heute für diese KMU in der Schweiz? Wie sind diese Resultate im Vergleich zu unseren Nachbarländern zu werten? Welche KMU haben derzeit Bankfinanzierungen? Und warum haben (welche?) KMU keine Bankkredite? Im heutigen Blog zeigen wir die Ergebnisse unserer repräsentativen Umfrage auf.

Ausgangslage

Im Auftrag des Staatssekretariats für Wirtschaft SECO hat das Institut für Finanzdienstleistungen Zug IFZ die Finanzierungssituation bei Schweizer kleinen und mittelgrossen Unternehmen (KMU) im Rahmen einer repräsentativen Umfrage untersucht. Insgesamt haben wir 2’712 Schweizer KMU zu ihrem Finanzierungsbedarf sowie ihren Finanzierungsarten, -quellen und -bedingungen befragt. Daneben gab es bei der Befragung zwei Sonderteile zu den beiden Themen «Auswirkungen der Corona-Krise auf die KMU» und «Mobilien und immaterielle Vermögenswerte als Kreditsicherheiten». Im heutigen Blog vertiefen wir das Thema der Bankkredite.

Wie wichtig sind Bankkredite noch?

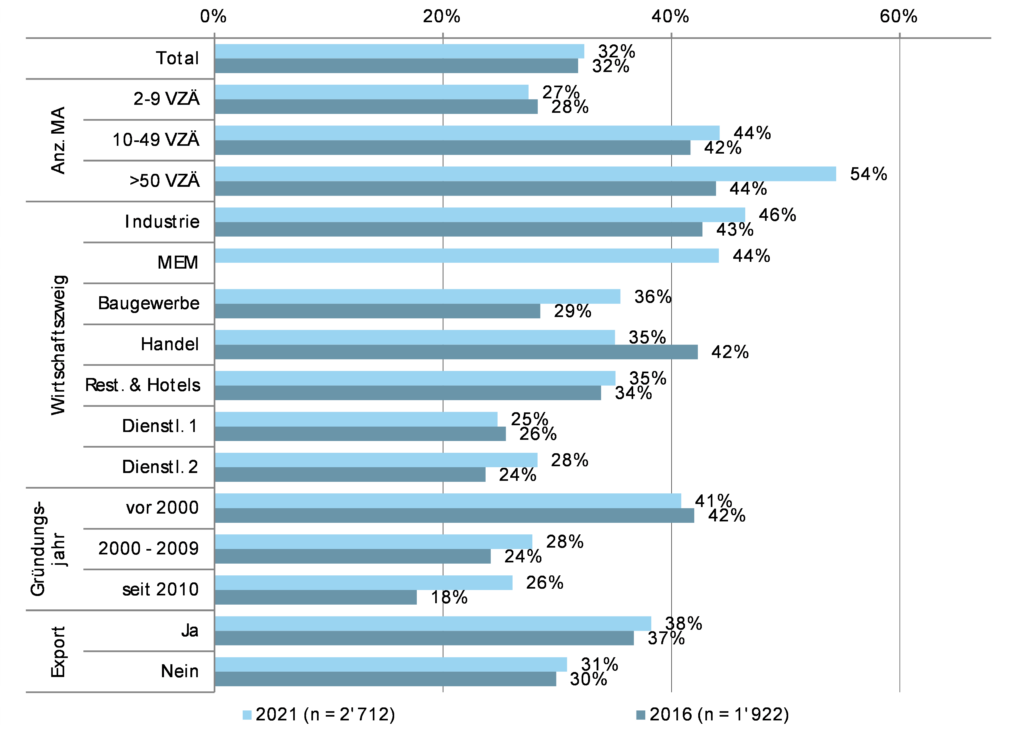

In unserer Untersuchung klassifizieren wir Hypotheken, Kontokorrentkredite, Bankkredite und Exportfinanzierungen als Bankfinanzierung. Covid-19-Kredite werden zwar auch durch Banken vergeben, werden aber in diesem Blog nicht separat untersucht. Dadurch sind die Untersuchungsergebnisse aus den Jahren 2021 und 2016 besser vergleichbar. Insgesamt verfügten im letzten Jahr 32 Prozent aller befragten KMU über eine Bankfinanzierung, was demselben Wert entspricht wie bei der vergangenen Befragung im Jahr 2016 (siehe Abbildung 1). Auch in den früheren Studien aus den Jahren 2010 und 2009 waren die Werte auf demselben Niveau, einzig 2012 war der Wert mit 35 Prozent temporär leicht höher (Dietrich, Wernli & Duss, 2017).

Teilt man die Antworten nach Unternehmensgrösse auf, wird ersichtlich, dass sich der Anteil an Unternehmen mit Bankfinanzierung bei KMU mit 2-9 Beschäftigten seit 2016 geringfügig reduziert hat. Hingegen haben die Bankfinanzierungen bei Firmen mit 50-249 Mitarbeitenden an Bedeutung gewonnen. Verfügten im Jahr 2016 noch 44 Prozent dieser KMU über Bankkredite, hat sich deren Anteil im Jahr 2021 auf 54 Prozent erhöht. Generell verfügen Mikrounternehmen (2-9 VZÄ) deutlich seltener über einen Bankkredit als die grösseren KMU. Während nur gut jedes vierte Mikrounternehmen einen Bankkredit hat (27 Prozent), finanziert sich über die Hälfte (54 Prozent) der mittleren Unternehmen (50-249 VZÄ) mit einem Bankkredit. Auch im Euroraum ist dieser Zusammenhang ersichtlich, auch wenn nicht ganz so ausgeprägt.

Während der Anteil KMU in der Schweiz mit Bankfinanzierung in den Wirtschaftszweigen Industrie, Baugewerbe, Restaurants/Hotels und Dienstleistungen 2 verglichen mit 2016 zunahm, konnte eine gegenteilige Entwicklung in den Zweigen Handel und Dienstleistungen 1 beobachtet werden. Hier hat der Anteil Unternehmen mit Bankfinanzierung abgenommen. Die Wichtigkeit der Bankkredite unterscheidet sich stark von Wirtschaftszweig zu Wirtschaftszweig. Insgesamt finanziert sich beinahe die Hälfte der Industrie-KMU (inkl. den MEM-Unternehmen) mit Bankkrediten. Bei den Dienstleistungs-KMU sind es lediglich rund ein Viertel.

Abbildung 1: Anteil KMU mit Bankfinanzierung 2021 mit Vergleich zum Jahr 2016

In Abbildung 1 wurde zusätzlich eine Unterteilung nach Gründungsjahr und Exportaktivitäten vorgenommen. Dabei zeigt sich, dass das Unternehmensalter ein deutliches Differenzierungsmerkmal ist in Bezug auf die Nutzung einer Bankfinanzierung. Der Anteil KMU mit Bankfinanzierung ist mit dem Unternehmensalter deutlich ansteigend. So haben 41 Prozent aller vor dem Jahr 2000 gegründeten Unternehmen einen Bankkredit, während dieser Anteil bei den seit 2010 gegründeten KMU mit 26 Prozent deutlich tiefer ist.

Ein Vergleich mit unseren Nachbarländern

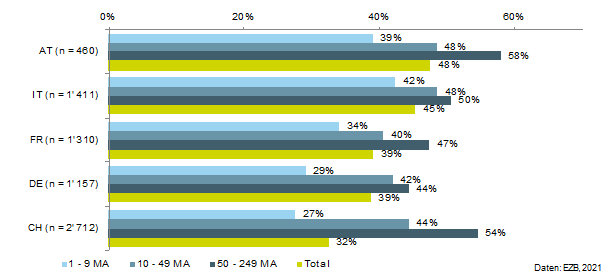

Der Anteil von total 32 Prozent bankfinanzierten KMU ist tiefer als jener der Nachbarländer, wo der Anteil KMU, die sich durch die Bank finanzieren, zwischen 39 Prozent (Deutschland, Frankreich) und 48 Prozent (Österreich) liegt (siehe Abbildung 2). In Frankreich und Italien sind es 39 beziehungsweise 45 Prozent.[1] Gut erkennbar ist hier auch, dass in der Schweiz deutlichere Unterschiede zwischen den Unternehmensgrössen vorzufinden sind als in den Nachbarländern.

Abbildung 2: Anteil KMU nach Grösse mit bestehender Bankfinanzierung in Nachbarländer

Warum haben die anderen KMU keine Bankfinanzierung?

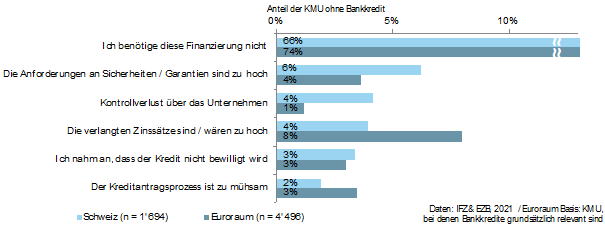

Nachfolgend wird der Fokus auf jene KMU gelegt, für welche Bankkredite grundsätzlich relevant sind, jedoch aktuell keinen nutzen. Insgesamt haben 68 Prozent aller befragten KMU keine Bankfinanzierung «im engeren Sinn» (also ohne Covid-19-Kredite). Diese Teilgruppe wurde nach den Gründen gefragt, die gegen eine Finanzierung mittels Bankkredit sprechen. Wie in Abbildung 3 dargestellt, konnten die Unternehmen aus acht verschiedenen Erklärungen wählen, wobei Mehrfachnennungen möglich waren.

Insgesamt zwei von drei Schweizer KMU geben an, dass sie keine Bankkredite benötigen, im Euroraum sind es drei Viertel. Mit deutlichem Abstand folgen Begründungen, welche insbesondere mit dem Kreditvergabe-Prozess oder der Kreditpolitik der Bank zusammenhängen. 6 Prozent der Schweizer KMU gibt an, dass die geforderten Sicherheiten zu hoch waren, im Euroraum waren es 4 Prozent. Der Kontrollverlust über das Unternehmen wird in der Schweiz deutlich häufiger genannt als im Euroraum (4% gegenüber 1%). 4 Prozent der Schweizer KMU wird auch von der Angst von zu hohen Zinskosten abgeschreckt (Euroraum: 8%). 2 Prozent haben in der Schweiz angegeben, dass sie keinen Kreditantrag stellten, weil sie eine Ablehnung des Kredits erwartet haben, verglichen mit 3 Prozent im Euroraum.

Abbildung 3: Gründe gegen Bankfinanzierung

Fazit

Bankfinanzierungen sind trotz eines sich verstärkt abzeichnenden Desintermediationstrends noch immer die zentrale Fremdfinanzierungsform von Schweizer KMU. Das Gesamtvolumen für inländische Unternehmenskredite von Banken in der Schweiz hat sich (vor allem infolge des steigenden Hypothekarvolumens) seit 2015 von CHF 325 Milliarden um 28 Prozent auf CHF 416 Milliarden per Juni 2021 erhöht. Rund 87 Prozent des Gesamtvolumens (oder rund CHF 362 Milliarden) per Juni 2021 fallen dabei auf KMU mit weniger als 250 Beschäftigten.

In den umliegenden Ländern verfügen zwischen 39 Prozent (Deutschland) und 48 Prozent (Österreich) aller KMU über einen Bankkredit. In Frankreich und Italien sind es 39 beziehungsweise 45 Prozent. Dies sind deutlich mehr als die 32 Prozent der KMU, welche in der Schweiz über eine Bankfinanzierung verfügen. Insbesondere kleinere und jüngere KMU sind hierzulande – auch im europäischen Vergleich – unterdurchschnittlich oft mit Bankkrediten finanziert. Anforderungen an Sicherheiten und Garantien sind bei diesen Firmen öfters ein Hindernis. Es kann festgestellt werden, dass der Anteil an KMU mit Bankfinanzierungen im Vergleich zur Umfrage im Jahr 2016 unverändert geblieben ist (32 Prozent der KMU haben einen Bankkredit). Ein Blick auf die verschiedenen Finanzierungsquellen zeigt aber, dass hierzulande öfter Kapital von Nichtbanken zu KMU fliesst.

[1] Diese Werte sind ohne Berücksichtigung von Zuschüssen oder subventionierten Bankkrediten («Grants or subsidised bank loans“). Berücksichtigt man auch diese Bankkredite liegen die Werte bei zwischen 45% und 59%.

Kommentare

0 Kommentare

Danke für Ihren Kommentar, wir prüfen dies gerne.

17. Oktober 2022

IFZ Sourcing Studie 2022 – eine Zusammenfassung

Von Dr. Felix Buschor, Dr. Urs Blattmann, Florian Estermann und Joël Ettlin

In der IFZ Sourcing Studie 2022 zeigt das Institut für Finanzdienstleistungen Zug IFZ erstmals die Auswirkungen der digitalen Transformation, beispielsweise in Form von Cloud-Lösungen oder Open Banking, auf die Zukunft der Wertschöpfungsmodelle im Schweizer Retailbanking im Allgemeinen und das Sourcing im Speziellen auf. Im heutigen Blog-Beitrag sind die wichtigsten Erkenntnisse der Studie, welche im August 2022 erschienen ist, zusammengefasst.

Das Retailbanking in der Schweiz befindet sich aufgrund zahlreicher parallel laufender Entwicklungen in einem grundlegenden Transformationsprozess. Die neue IFZ Sourcing Studie 2022 vermittelt dazu eine Vielzahl von Fakten, Einschätzungen und Denkanstössen. Hier die wichtigsten vier Erkenntnisse:

- Die digitale Transformation zwingt die Banken, ihre Sourcing Strategie zu überdenken

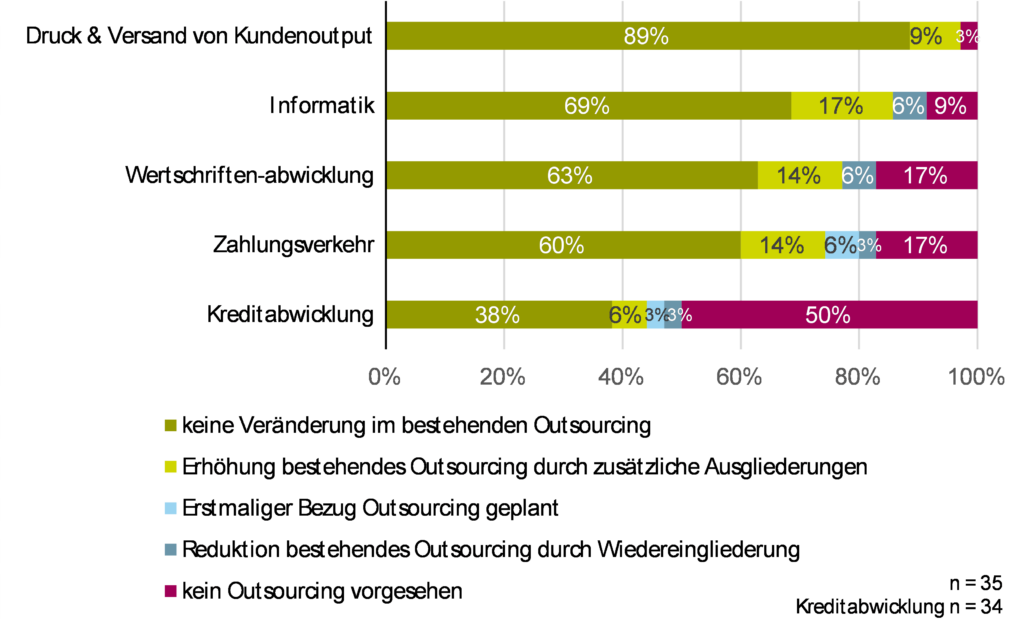

Banken bieten ihrer Kundschaft Produkte und Dienstleistungen an. Wie diese Produkte und Dienstleistungen hergestellt werden, entscheidet die Bank, indem sie die Wertschöpfungskette gestaltet und dabei insbesondere festzulegen hat, was sie selbst macht und was fremdbezogen wird. In den meisten Fällen haben Retailbanken ihre Wertschöpfungskette langfristig organisiert. Dies lässt sich auch in Abbildung 1 daran erkennen, dass rund 80 Prozent der Banken keine Notwendigkeit sehen, ihr Sourcing anzupassen. Die restlichen 20 Prozent möchten vor allem Optimierungen des bestehenden Sourcings vornehmen.

Abbildung 1: Absicht der Banken in Bezug auf Outsourcing (in den nächsten drei Jahren).

Neu treffen nun die eingespielten Wertschöpfungsketten der Retailbanken aber vermehrt auf die Möglichkeiten der digitalen Transformation: Cloud Computing bietet neue Formen des Sourcings von Dienstleistungen der Informatik. Open Banking ermöglicht es Banken, die Wertschöpfungskette völlig neu zu gestalten. Und Ökosysteme stellen die Banken vor die Frage, ob und in welcher Form sie ihre Produkte und Dienstleistungen in eine umfassendere, unternehmensübergreifende Wertschöpfungskette einbringen wollen. Die Autoren der Studie sind überzeugt, dass die Retailbanken im Rahmen ihres Strategieprozesses gefordert sind, diese neuen Möglichkeiten, die Wertschöpfung zu gestalten, zu überprüfen und dann festzulegen, welche davon die Bank in Zukunft wie nutzen möchte. Mit anderen Worten: Die digitale Transformation zwingt die Banken, ihre Sourcing Strategie grundsätzlich zu überdenken.

- Die digitale Transformation wird auch das BPO grundlegend verändern

Neben dem Fremdbezug von Informatikdienstleistungen ist das Outsourcing von Geschäftsprozessen, beziehungsweise das Business Process Outsourcing (BPO) traditionell die am meisten verbreitete Form des Sourcings. Von den Banken häufig genannte Beispiele sind Pflege des Valorenstamms (91%), Financial Messaging (80%) oder Abwicklung von Wertschriftentransaktionen (79%). Tätigkeiten in diesen Bereichen werden jedoch nicht nur von den Banken, sondern auch von den Sourcing Providern zwar systemunterstützt, aber dennoch weitgehend manuell abgewickelt. Mit der digitalen Transformation gewinnt die vollständige Automatisierung von Prozessen ohne manuelle Eingriffe massiv an Bedeutung. Dies wird nach Einschätzung der Autoren nicht nur bei den Banken zu Veränderungen führen, sondern auch den Charakter des BPO wesentlich verändern. Die traditionellen BPO Provider werden zunehmend in die lückenlose Automatisierung ihrer Prozesse investieren müssen, um so manuelle Arbeiten zu ersetzen. Damit werden mehr oder weniger variable Personalkosten durch fixe Kapitalkosten ersetzt. Dies hat zur Konsequenz, dass es wirtschaftlich attraktiv ist, wenn einige wenige Sourcing-Anbieter die Investitionen tätigen und diese dann von vielen Kunden respektive von der gesamten Finanzbranche genutzt werden können. Im Umkehrschluss wird es für Banken zunehmend unattraktiv, in Nicht-Kernprozesse zu investieren.

Während die Digitalisierung von den traditionellen BPO Providern verlangt, die betreuten Prozesse weitgehend zu automatisieren, ist als weiteres Szenario auch denkbar, dass spezialisierte Anbieter lediglich abgegrenzte, einfach standardisierbare Prozessausschnitte automatisieren oder durch künstliche Intelligenz signifikant verbessern. Die Wertschöpfungskette der Banken wird so an verschiedenen Stellen aufgebrochen und die Kontrolle für einen Prozessausschnitt an einen spezialisierten Anbieter übergeben, der die Kontrolle nach der Ausführung des Service an die Bank zurückgibt.

Die Autoren gehen davon aus, dass in der Praxis beide Szenarien vorkommen werden, das heisst Automatisierung durch bestehende Anbieter sowie neue Anbieter von qualitativ und effizienzmässig stark verbesserten Prozessausschnitten. In beiden Szenarien werden die Anbieter mittelfristig, die Services über standardisierte APIs aus der Cloud zur Verfügung stellen. Für die Banken wiederum bedeutet dies, dass die Nutzung solcher Formen des BPO sowohl Cloud Computing als auch Open Banking voraussetzt.

- Neue Wertschöpfungsmodelle durch konsequent kombinierte Nutzung neuer Technologien

Die vorliegende Studie zeigt eindrücklich, dass mit der digitalen Transformation auch für Retailbanken neue Wertschöpfungsmodelle möglich werden. Verwaltungsrat und Geschäftsleitung tun deshalb gut daran, dies auf ihre strategische Agenda zu setzen. Die Studie zeigt aber auch, dass diese neuen Geschäftsmodelle die Bereitschaft erfordern, sich gegen Aussen zu öffnen, sich mit mehreren Technologien nicht nur zu befassen, sondern diese auch zu beherrschen und konsequent einzuführen. Die Public Cloud ist die Basistechnologie, auf der die anderen aufbauen. Zukünftig werden Softwareservices in erster Linie aus der Public Cloud zu beziehen sein. Für die Mehrzahl der Banken führt dies wohl zu einem Multicloud-Betrieb. Die Softwareservices sind mit anderen Services und Anwendungen zu verbinden und sei es nur mit dem Kernbankensystem. Diese Anbindungen werden zukünftig über Standard APIs erfolgen, was für die Banken den Einstieg ins Open Banking erfordert. Auf dem Fundament bestehend aus Cloud Computing und Open Banking können dann beispielsweise BPO Services angeboten oder Ökosysteme gebaut werden. Insgesamt lässt sich erahnen, wie durch die geschickte Kombination und konsequente Nutzung neuer Technologien die Chance entsteht, ganz neue Formen der Zusammenarbeit und Wertschöpfung umzusetzen. Voraussetzung für all diese Technologien ist jedoch, dass sich die Banken gegenüber neuen Partnern öffnen.

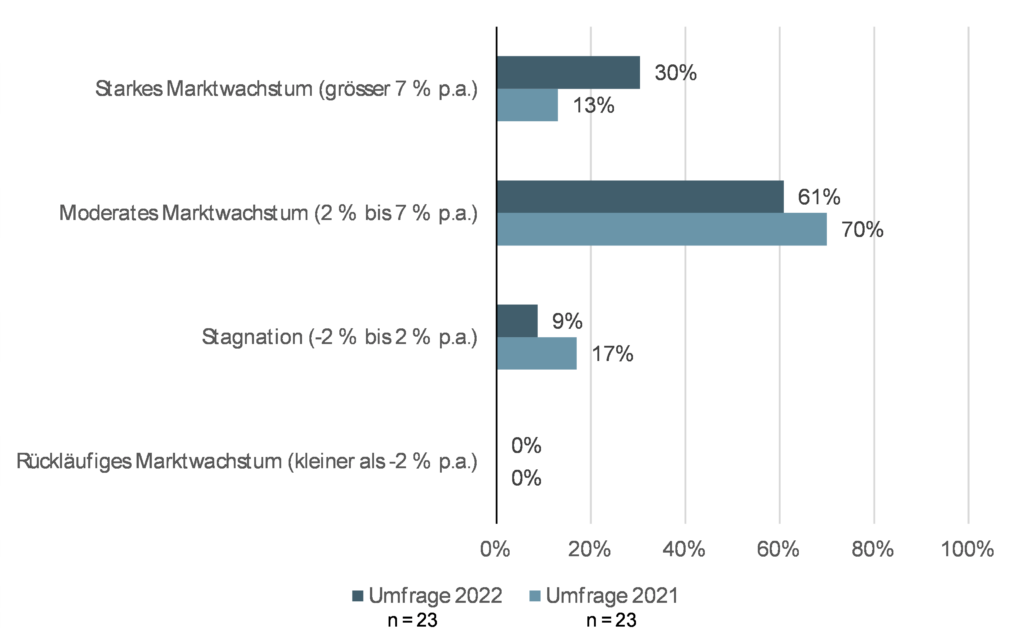

- Der Sourcing Markt wird in Zukunft stärker wachsen und die Struktur wird sich verändern

Die Autoren schätzen das aktuelle Volumen des Sourcing Marktes auf rund CHF 2.1 Milliarden. Es wird angenommen, dass davon rund 80 Prozent auf Informatikdienstleistungen entfallen. In den letzten Jahren wurde das Wachstum des Sourcing Marktes auf jeweils etwa 3 Prozent geschätzt. Mit den neuen Möglichkeiten des Sourcing, die sich durch die digitale Transformation eröffnen, gehen die Autoren in Übereinstimmung mit der grossen Mehrheit der Anbieter mit knapp fünf Prozent von einer wachsenden Dynamik und einem stärkeren Wachstumspotenzial des Sourcing aus (siehe Abbildung 2).

Abbildung 2: Von Anbietern erwartetes Wachstum des Sourcing Marktes für Retailbanken in den nächsten drei Jahren.

Ein wesentlicher Treiber dieses Wachstums wird der verstärkte Fremdbezug von Dienstleistungen in der Informatik sein. Darüber hinaus erwarten die Autoren, dass sich die Struktur des Sourcing Marktes durch die digitale Transformation verändern wird. Traditionelle IT-Infrastrukturleistungen und BPO-Leistungen werden auf Kosten von Cloud-Computing und Automatisierungen verlieren. Dazu kommen vermehrt neue Services in den Bereichen Open Banking oder der Auftragsentwicklung von Software.

Thesen und Ausblick

Im Sinne eines Ausblicks haben die Autoren der Studie basierend auf diesen Erkenntnissen die folgenden drei Thesen zur Zukunft des Sourcings im Schweizer Retailbanking formuliert:

- Der Sourcing Markt wird in Zukunft stärker wachsen als in den letzten Jahren. Treiber des Wachstums ist die digitale Transformation, allen voran Cloud Computing, Automatisierung und Open Banking.

- Die neuen Möglichkeiten, welche durch die digitale Transformation geschaffen werden, zwingen die Banken, ihre Sourcing Strategie grundsätzlich zu überdenken.

- Die digitale Transformation bietet Chancen für neue Sourcing Anbieter. Die etablierten Anbieter sind gefordert, ihre Art der Leistungserstellung und allenfalls das Leistungsportfolio umfassend zu erneuern.

Die IFZ Sourcing Studie 2022 ist hier kostenlos verfügbar: Banking Services – Institut für Finanzdienstleistungen Zug IFZ (hslu.ch).

Ein herzliches Dankeschön gilt unseren Platinsponsoren Finastra, Inventx, Swisscom und unseren Goldsponsoren atpoint, avobis, bitubi, incore Bank und Trendcommerce Group, deren Unterstützung die Studie erst möglich gemacht hat.

Möchten Sie die Themen mit uns vertiefen? Dann nehmen Sie mit uns Kontakt auf (felix.buschor@hslu.ch oder urs.blattmann@hslu.ch).

Kommentare

0 Kommentare

Danke für Ihren Kommentar, wir prüfen dies gerne.

13. Oktober 2022

Warum Banken 18.5 Milliarden Franken Kreditvolumen verpassen

Von Prof. Dr. Andreas Dietrich, Prof. Dr. Simon Amrein und Nadine Berchtold

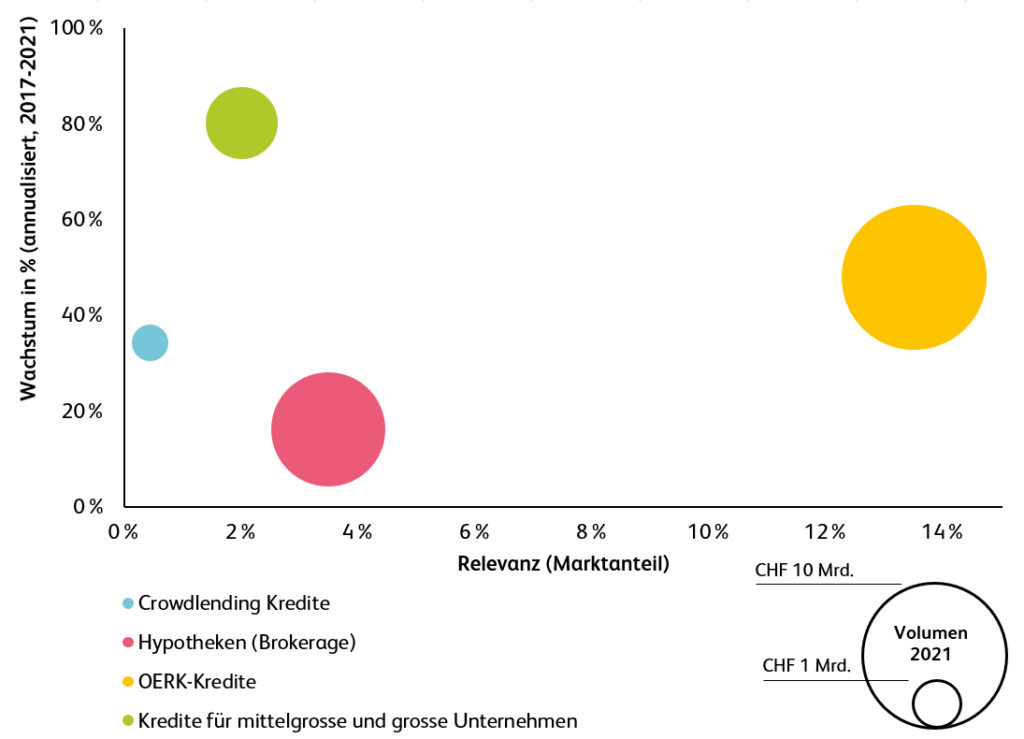

In den Bilanzen der Banken befanden sich Ende 2021 ausstehende Kredite an Privatpersonen, Unternehmen, sowie öffentlich-rechtliche Körperschaften mit einem Volumen von CHF 1’302 Milliarden. Von der Öffentlichkeit weitgehend unbemerkt hat sich in den letzten Jahren aber ein Teil dieses Fremdkapitalmarktes auf Online-Plattformen verschoben. Sogenannte Marketplace Lending Plattformen vermitteln Kredite direkt zwischen Geldsuchenden und Geldgebenden – ohne den Einbezug von Banken. Nachfolgend zeigen wir das im vergangenen Jahr in der Schweiz über Plattformen vermittelte Volumen auf und wagen eine Prognose, wie sich dieser Markt weiterentwickeln könnte.

Direkt zum Download der Studie

Das Institut für Finanzdienstleistungen Zug IFZ der Hochschule Luzern – Wirtschaft hat gemeinsam mit der Swiss Marketplace Lending Association (SMLA) zum zweiten Mal den Marketplace Lending Report Switzerland 2022 veröffentlicht. Die Studie analysiert die Fremdkapital-Finanzierung von Schweizer Unternehmen, öffentlich-rechtlichen Körperschaften und Privatpersonen über Plattformen im Internet.

Im Gegensatz zu Banken nehmen Marketplace Lending Plattformen keine Einlagen entgegen und vergeben selbst auch keine Kredite über eine eigene Bilanz. Die Plattformen treten als (zumindest teilweise) Online-Vermittler auf. Kreditgeber solcher Finanzierungen sind Privatpersonen oder professionelle und institutionelle Investoren, wie zum Beispiel Versicherungen, Fonds, Pensionskassen, Banken oder Family Offices. Ein Merkmal dieser Kredit-Marktplätze ist zudem, dass mehr als ein möglicher Investor ein Kredit-Angebot abgeben kann. Online-Vertriebsplattformen mit lediglich einer Geldgeberin im Hintergrund (z.B. eine Bank) werden in unseren Analysen entsprechend nicht berücksichtigt.

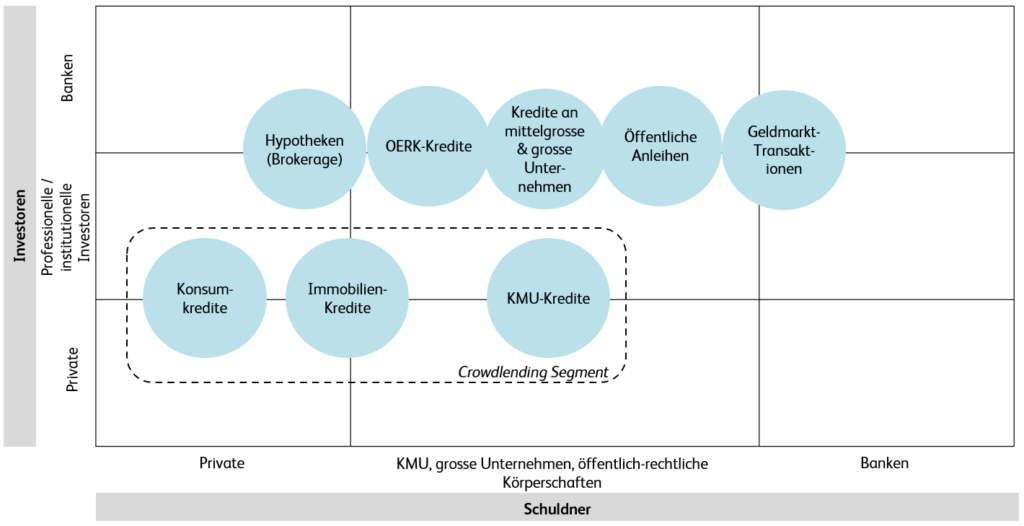

Online-Fremdkapitalmarkt mit acht Segmenten

Insgesamt gibt es in der Schweiz acht Fremdkapital-Segmente, bei welchen Transaktionen über Online-Plattformen abgewickelt werden (vgl. Abbildung 1):

- Hypotheken (Brokerage): Hypothekar-Kredite für selbstbewohnte und teilweise auch für Renditeimmobilien können von professionellen Investoren über Plattformen finanziert werden.

- OERK-Kredite: Hierbei handelt es sich um Kredite an öffentlich-rechtliche Körperschaften (OERK). Dies sind zum Beispiel Gemeinden, Städte und Kantone, aber auch staatsnahe Betriebe (Spitäler, etc.).

- Kredite an mittelgrosse und grosse Unternehmen: Mittelgrosse und grosse Unternehmen können Kreditangebote über Plattformen einholen.

- Öffentliche Anleihen: Vereinzelt werden auch Anleihen über Plattformen herausgegeben und anschliessend kotiert.

- Geldmarkt-Transaktionen: Diese Transaktionen sind in der Regel sehr kurzfristig (maximale Laufzeit von einem Jahr) und dienen dem Liquiditätsmanagement von Unternehmen, Banken und institutionellen Anlegern.

- Konsumkredite: Privatpersonen können Konsumkredite über Plattformen aufnehmen. Kapitalgeber können professionelle Investoren oder auch Privatpersonen sein.

- Immobilienkredite: In diese Kategorie fallen kurzfristige Finanzierungen für Immobilienunternehmen sowie Hypotheken an Privatpersonen.

- KMU-Kredite: Kredite an kleine und mittelgrosse Unternehmen (KMU) können ebenfalls über Plattformen finanziert werden.