19. April 2022

Erreichbarkeit von Banken-Hotlines: Eine Untersuchung bei 56 Schweizer Banken

Von Prof. Dr. Andreas Dietrich und Prof. Dr. Simon Amrein

In den vergangenen Jahren haben wir auf diesem Blog mehrmals die eher tiefen Verfügbarkeiten von Online Banking Helpdesks der Banken diskutiert. Nach einer zweijährigen Pause haben wir die Erreichbarkeiten wieder neu untersucht. Im heutigen Blog zeigen wir auf, welche Banken am längsten erreichbar sind und welche Banken ihre Verfügbarkeitszeiten gegenüber der letzten Untersuchung reduziert haben.

Das Online Banking und das Mobile Banking haben eine zentrale Bedeutung für die Schweizer Banken. 89 Prozent der Schweizerinnen und Schweizern benutzen gemäss einer von uns am IFZ gemeinsam mit ti&m durchgeführten Studie das E-Banking (Stand 2019). Zwei Drittel der Personen schauen sich den Kontostand wöchentlich an. Durch die Pandemie hat die Bedeutung von digitalen Kanälen noch weiter zugenommen. Im Mai 2020 haben wir im Blog aufgezeigt, dass infolge des Lockdowns die Anzahl Anrufe deutlich zugenommen hatten.

Wie sieht die Erreichbarkeit der Help Desks von Banken im Jahr 2022 aus?

Vorgehen

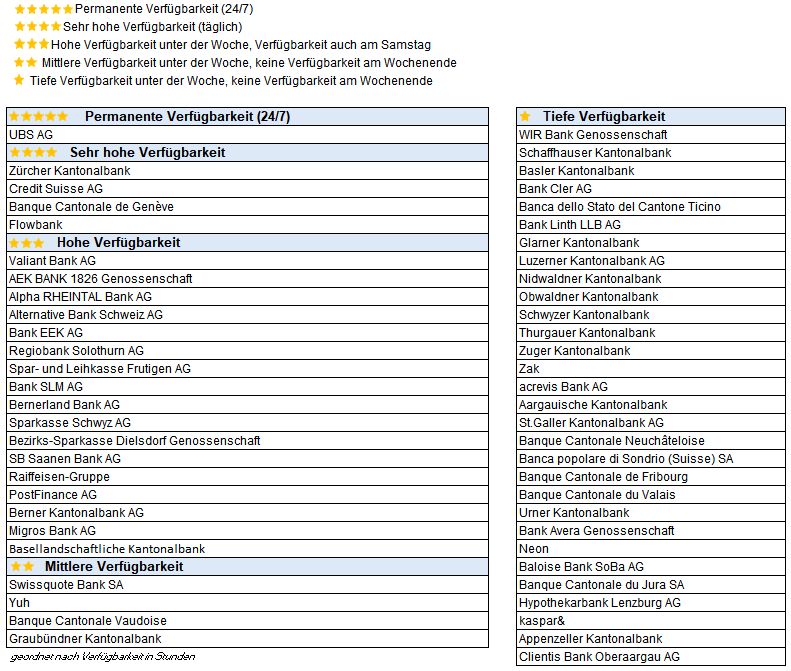

Wie in den vorgängigen Untersuchungen haben wir auch dieses Mal wieder die 50 grössten Banken im Schweizer Retailgeschäft untersucht. Dazu haben wir die Digitalbanken Flowbank, Neon, kaspar&, Yapeal, Yuh, Zak sowie Swissquote in den Analysen ergänzt. Die Messung der Erreichbarkeit von Helpdesks lässt zwar keine Rückschlüsse auf die Beratungsqualität einer Bank zu, die Verfügbarkeit kann aber durchaus als ein Faktor der Kundenfreundlichkeit betrachtet werden. Die entsprechenden Daten zu den Verfügbarkeiten der Helpdesks haben wir im Februar 2022 erhoben. Ähnlich wie bei einer Produktbewertung haben wir die Verfügbarkeit mit einem bis fünf Sternen bewertet:

- Permanente Verfügbarkeit (5 Sterne)

- Sehr hohe Verfügbarkeit, täglich, inkl. Samstag und Sonntag (4 Sterne)

- Hohe Verfügbarkeit unter der Woche, Verfügbarkeit auch am Samstag (3 Sterne)

- Mittlere Verfügbarkeit unter der Woche, keine Verfügbarkeit am Wochenende (2 Sterne)

- Tiefe Verfügbarkeit unter der Woche, keine Verfügbarkeit am Wochenende (1 Stern)

Verfügbarkeit der Banken

Die UBS ist die einzige Bank, die an sieben Tagen, während 24 Stunden erreichbar ist. Diese maximale Erreichbarkeit hatte die Bank bereits bei unserer ersten Erhebung im Jahr 2014. Die Zürcher Kantonalbank, die Credit Suisse sowie die Banque Cantonale de Genève haben ebenfalls eine sehr hohe Verfügbarkeit. Sie sind an sieben Tagen der Woche erreichbar, jedoch nicht rund um die Uhr. Mit der Flowbank haben wir auch eine Digitalbank in der 4-Sterne-Kategorie eingeordnet. Sie ist an insgesamt 120 Stunden pro Woche erreichbar, was dem zweithöchsten Stundenwert entspricht. Jedoch ist die Hotline nur von Sonntagabend um 22.00 Uhr bis Freitagabend um 22.00 Uhr erreichbar.

17 Banken haben eine hohe Verfügbarkeit unter der Woche und sind zusätzlich am Samstag erreichbar.

Vier Banken sind zwar ausschliesslich an Werktagen erreichbar, jedoch mit stark ausgedehnten Öffnungszeiten. Darunter sind auch Swissquote und Yuh. Die Digitalbank Yuh entstammt einer Zusammenarbeit von PostFinance und Swissquote. Die Erreichbarkeit von Yuh ist dabei identisch mit jener von Swissquote.

30 Banken haben eine tiefe Verfügbarkeit und sind somit nur zu «Bürozeiten» erreichbar.

Mit Blick auf die Digitalbanken ergibt sich ein gemischtes Bild. Währenddessen die Flowbank sowie Yuh auch an Randzeiten erreichbar sind, verfügen Zak, Neon und kaspar& lediglich über eine Hotline zu «Bürozeiten». Yapeal bietet telefonischen Support lediglich für Kartensperrungen sowie Verlust des Mobiltelefons an und ist nicht in der Liste aufgeführt.

Gegenüber unserer letzten Erhebung im Jahr 2020 haben nur zwei Banken ihre Verfügbarkeit erhöht. Die Banque Cantonale de Genève bietet gegenüber der letzten Erhebung ihren telefonischen Support nun auch am Sonntag an. Die Bank Avera schliesst ihre Hotline eine halbe Stunde später als noch im Jahr 2020. Auf der anderen Seite haben vier Banken ihre telefonische Verfügbarkeit gesenkt. So können die Kunden der Basler Kantonalbank die Hotline neu nur noch wochentags erreichen. Die Bank Cler schliesst den telefonischen Support zwei Stunden früher und die Migros Bank eine Stunde früher (und hat am Wochenende etwas reduziert).

Etwas speziell ist die Situation bei PostFinance: Derzeit steht PostFinance ihren Kunden für gewisse Anliegen noch immer an sieben Tagen pro Woche 24 Stunden zur Verfügung. In der Nacht (20.00 Uhr bis 08.00 Uhr) und am Sonntag bearbeitet das Finanzinstitut aber «nur» die aus Kundensicht dringendsten Use-Cases wie Kartensperrung und das Zurücksetzen von Passwörtern im Online-Banking. Diese «Notfallsituation» haben wir bei der Erreichbarkeit von PostFinance nicht berücksichtigt, was zu einem starken Rückgang der Erreichbarkeit führte (ansonsten hätte PostFinance auch 5 Sterne erhalten). In Abbildung 1 werden die Erreichbarkeiten in der einfachen Übersicht dargestellt. Detaillierte Angaben zu den Öffnungszeiten finden Sie hier. Innerhalb der einzelnen Kategorien haben wir die Banken nach Anzahl erreichbarer Stunden sortiert.

Fazit

Der steigende Selbstbedienungsgrad wirkt sich auf der Kostenseite für die Banken positiv aus. Ein höherer Selbstbedienungsgrad führt aber oftmals zu zusätzlichen Kundenanliegen und dadurch zu mehr Anrufen in Contact Center. In Bezug auf die Öffnungszeiten der Contact Center bewegt sich im Schweizer Banking aber seit Jahren praktisch nichts bzw. die Öffnungszeiten nehmen sogar leicht ab. Ist das ein Widerspruch? Aus Bankensicht ist zentral, dass der Balanceakt zwischen «Kundenzufriedenheit» (rasche Problemlösung durch ständige Verfügbarkeit), «Effizienz» (Kostenreduktion) und «Potenzialeinschätzung» für Mehrwertkontakte mit Kundinnen und Kunden mit komplexeren Anliegen möglichst gut gelingt. Daher stehen oftmals zusätzliche Automatisierungsbemühungen, zum Beispiel über Chat- und Voicebots, im Zentrum vieler Bemühungen. Wie man dies umsetzen kann und ob Kundinnen und Kunden solche Angebote auch nutzen, erfahren Sie im nächsten Blog. Dann schauen wir Nutzungsdaten und Strategie von PostFinance im Bereich Call Center genauer an.

11. April 2022

Sourcing der Kreditadministration als Kooperation von zwei Regionalbanken

Von Dr. Urs Blattmann

Die Regiobank Männedorf hat im Sinne einer strategischen Kooperation die Kreditadministration an die Bank Zimmerberg ausgelagert. Der Betrieb läuft seit rund anderthalb Jahren effizient, störungsfrei und kostengünstig.

Im Rahmen einer strategischen Analyse ist die Regiobank Männedorf, eine Bank mit 10 Mitarbeitenden und etwas mehr als CHF 400 Mio Bilanzsumme, zum Ergebnis gekommen, dass eine Differenzierung in der Kreditadministration nicht möglich ist, sondern dass diese über die Beratungsqualität erfolgen muss. Aufgrund eines langjährigen persönlichen Kontakts und der so entstandenen Vertrauensbasis hat der Bankleiter André Häberling bei seinem Pendant von der Bank Zimmerberg, Oliver Jaussi, den idealen Kooperationspartner gefunden. Die beiden Banker haben rasch festgestellt, dass sie beide über dieselbe Kreditadministration verfügen, dieselben Geschäfte abwickeln und auch dieselbe Software einsetzen.

So haben sie in der Folge eine in der Schweizer Bankenwelt wohl einzigartige Kooperation begründet, bei der die Bank Zimmerberg die Kreditadministration für die Regiobank Männedorf übernimmt, und zwar nota bene zu Selbstkosten. Ziel ist es nicht, zu Lasten der kleineren Bank Gewinne zu erzielen, sondern so zusammenzuarbeiten, dass beide die Herausforderungen der Zukunft besser meistern können.

Vorteile für die auslagernde Bank

Dass bei einer solchen Konstellation die Bank, welche die Kreditadministration abgibt, Vorteile erlangt, liegt auf der Hand: Zum einen profitiert sie vom grösseren Volumen der Partnerbank, zum andern muss sie nicht Personalreserven vorhalten oder teure Stellvertretungslösungen umsetzen. Mit einem einfachen E-Mail werden die Operations-Mitarbeitenden des Kooperationspartners darüber informiert, dass ein neues Kreditgeschäft abzuwickeln ist, worauf sich diese Mitarbeitenden ins System der Regiobank Männedorf einloggen und dort die Bearbeitung vornehmen. Diese Bearbeitung umfasst die Aufgaben, die vorher von Mid Office und Operations erledigt wurden, d.h. die vollständige Erfassung der notwendigen Daten des Kreditgeschäftes sowie die Ablage der erforderlichen Dokumente. Das so vollständig aufbereitete Geschäft steht nun bereit, so dass bei der Bank in Männedorf der Kreditentscheid und der Druck der Vertragsunterlagen erfolgen können.

Vorteile für den Anbieter der Kreditadministration

Für Oliver Jaussi, CEO der Bank Zimmerberg, rechnet sich der Case, auch wenn er seine Leistungen zu Selbstkosten anbietet und damit keinen Gewinnbeitrag erwirtschaftet: «Mit der eingegangenen Kooperation können wir längerfristig die Mitarbeitenden auslasten, die wir mit der Einführung der neuen Kreditsoftware möglicherweise hätten abbauen oder ihnen neue Aufgaben zuteilen müssen, um die entsprechenden Kosteneinsparungen zu realisieren. Zudem profitieren auch wir vom zusätzlichen Volumen und können so die Gewaltentrennung und die Stellvertretung viel einfacher umsetzen.» Als weiteren Vorteil sieht er die Möglichkeit, dass er gegebenenfalls andere Leistungen zu Selbstkosten an seinen Kooperationspartner auslagern kann.

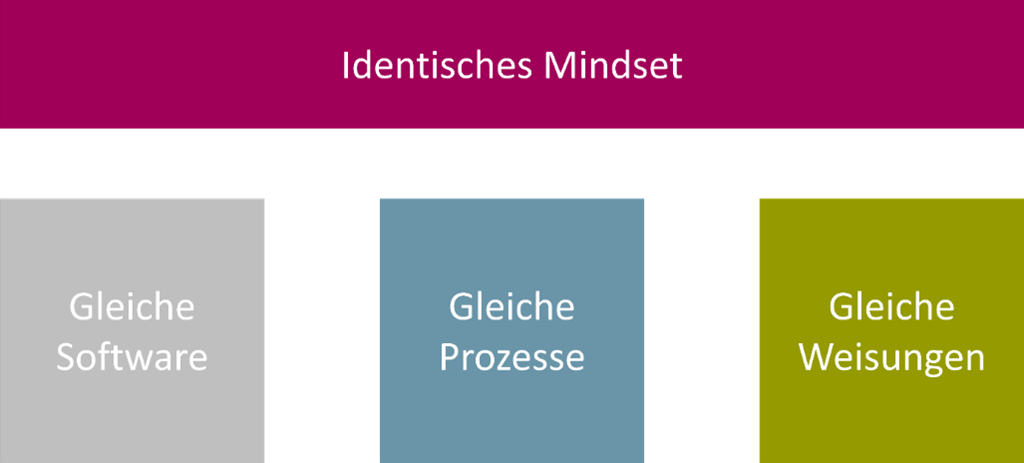

Erfolgsvoraussetzungen und Einsparpotenzial

Die Bankleiter der beiden Kooperationspartner stimmen darin überein, dass für den Erfolg einer solchen Kooperation folgende Voraussetzungen zwingend gegeben sein müssen:

Die wohl wichtigste Voraussetzung ist, in beiden Instituten und auf allen Ebenen denselben Mindset zu haben. Unzählige Kooperationsvorhaben sind daran gescheitert, dass zwar auf der obersten Führungsebene Einigkeit darüber herrschte, dass die Synergien zu nutzen sind, auf den nachgelagerten Fachebenen aber dann jede Bank ihre eigenen Lösungen durchdrücken wollte, so dass am Ende keine Synergien realisiert werden konnten. Gleicher Mindset bedeutet deshalb, dass nicht nur die Chefs ihr «Ego» zu Gunsten einer echten Win-Win-Situation hintanstellen müssen, sondern auch sämtliche Fachverantwortlichen. Denn ohne diese Bereitschaft wird es nicht möglich sein, eine Lösung zu realisieren, welche auf dem gleichen technischen System basiert, welche in denselben Prozessen abläuft und der dieselben Weisungen zu Grunde liegen.

Mit diesem Höchstmass an Harmonisierung haben es die beiden Banken geschafft, ihre Kosten gemäss eigenen Angaben gegenüber Marktpreisen für die Kreditverarbeitung, wie sie etwa von spezialisierten Anbietern verlangt werden, um mehr als 50 Prozent zu senken. Dies zeigt, welches enorme Einsparpotenzial Banken noch brachliegen lassen, nur weil sie nicht über den eigenen Schatten springen und akzeptieren können, dass die Abwicklung eines Hypothekargeschäftes gemäss den Vorgaben eines anderen Institutes genau so gut erledigt werden kann.

Eigene Einschätzung und Fazit

Den beiden Banken ist es offensichtlich gelungen, eine echte Kooperation zu begründen. Während die Theorie schon seit Jahrzenten davon spricht, dass mit Kooperationen grosse Einsparpotenziale realisiert werden können, stellen Praktiker immer wieder fest, dass nur minimale oder gar keine Einsparungen resultieren. Dies ist aber nur deshalb so, weil es die Kooperationspartner in den allermeisten Fällen nicht verstehen, Systeme, Prozesse und Weisungen derart zu harmonisieren, dass sie faktisch identisch sind. Somit scheitern Kooperationen im Grunde an der Schwäche der Führung: Dem Management gelingt es weder ihre Mitarbeitenden auf das gemeinsame Ziel einzuschwören noch zu verhindern, dass die eigenen Vorstellungen der zukünftigen Lösung über die Harmonisierung von Weisungen, Prozessen und Systemen gestellt werden.

Die Regiobank Männedorf und die Bank Zimmerberg zeigen mit ihrer Partnerschaft auf Augenhöhe einen strategischen Weg in die Zukunft auf, welcher insbesondere kleineren Instituten im Rahmen der Digitalisierung neue Chancen eröffnet. Denn die Zielsetzungen der beiden Institute gehen über die gemeinsame Kreditabwicklung hinaus: Letztlich wollen die beiden CEO’s ihre Bank fit für die Zukunft, die Digitalisierung und neue Geschäftsmodelle machen. Da bleibt keine Zeit lange zu diskutieren, ob effiziente Prozesse nun so oder anders ablaufen sollen oder ob die Kreditweisungen noch etwas schöner formuliert werden könnten. Kundinnen und Kunden habe davon keinen Mehrwert.

PS: Anlässlich der IFZ Sourcing Konferenz vom 24. August 2022 werden die beiden Banken das Projekt im Detail vorstellen und auch für Fragen zur Verfügung stehen. Infos und Anmeldung hier.

PPS: Am Nachmittag des 12. Mai findet die Konferenz «Innovationen im Banking» in Rotkreuz statt. Wir werden unter anderem eine Studie zum Thema «Open Banking» vorstellen, uns mit dem Goldhandel über das Smartphone beschäftigen (UBS) und die Geschäftsmodelle von neuen Smartphone Banken wie Flowbank oder kaspar& besser kennenlernen. Dazu werde ich wieder das Ranking veröffentlichen, welche Schweizer Bank im Bereich Retail Banking (Privatkundengeschäft) am digitalsten ist. Eine Anmeldung lohnt sich ?

Kommentare

1 Kommentare

Rückblick auf die IFZ Sourcing Konferenz 2022 - IFZ Retail Banking Blog

5. September 2022

[…] Die Regiobank Männedorf hat im Sinne einer strategischen Kooperation die Kreditadministration an die Bank Zimmerberg ausgelagert. Der Betrieb läuft seit rund zwei Jahren effizient, störungsfrei und kostengünstig. Die beiden Referenten berichteten über die Vor- und Nachteile beider Banken und die Voraussetzungen für diese beispiellose Kooperation in der schweizerischen Bankenlandschaft. Auf diese Kooperation wurde schon in einem früheren Blogbeitrag eingegangen, siehe hier. […]

Danke für Ihren Kommentar, wir prüfen dies gerne.

4. April 2022

Wird die Zukunft von Bankdienstleistungen auf dem Metaverse beruhen?

Von Prof. Dr. Andreas Dietrich

Das Metaverse ist in aller Munde. Und das zurecht. Schliesslich denkt man mit dem Metaverse über das «neue Internet» nach. Bereits heute gibt es interessante Fragestellungen zum Thema. Warum kauft beispielsweise jemand ein virtuelles Grundstück für 500’000 Dollar? Welche bedeutenden Technologieunternehmen sind heute aktiv dabei – und warum? Und vor allem (für diesen Blog relevant): Was bedeuten diese Entwicklungen für Banken? Warum hat JP Morgen eine virtuelle Filiale im Metaverse eröffnet? Welche anderen Banken sind heute schon aktiv im Metaverse? Im heutigen Blog versuche ich diese Fragen zu beantworten und das Thema Metaverse auch im Kontext von Schweizer Retailbanken zu beleuchten.

In den letzten Monaten ist ein richtiggehender Hype um das Thema «Metaverse» entstanden. So hat Microsoft das Metaverse als Mitgrund für die Übernahme des Spieleentwicklers Activision Blizzard für USD 68.7 Milliarden angegeben. Mark Zuckerberg setzt ebenfalls auf das Metaverse und hat sogar sein Konzern «Facebook» in Meta umbenannt, um die Ambitionen und die Vision des Unternehmens zu unterstreichen. Und Google und Apple arbeiten schon seit einigen Jahren an Technologien für das Metaverse. Warum ist das Thema so präsent? Und was ist das Metaverse überhaupt?

Was ist das Metaverse?

Der Begriff Metaverse ist an sich nicht klar definiert. Es gibt auch nicht DAS Metaverse. Vielmehr ist Metaverse ein Begriff für ein Ökosystem auf einer virtuellen Plattform, auf welcher sich Menschen treffen, miteinander kollaborieren und auch digitale Waren und Dienstleistungen wirtschaftlich handeln können. Ein Metaverse ist zwar virtuell, hat aber teilweise fliessende Übergänge in die physische Welt.

Oder anders erklärt: Das Metaverse ist eine andere Art ins Internet zu gehen. Indem man sich als Figur («Avatar») durch virtuelle Welten bewegt und mit anderen Personen (oder Unternehmen) interagiert, wird das Internet «dreidimensionaler». Es hat aber einen klaren Bezug zur realen Welt. Gerade in der Gaming-Industrie sieht man schon erste solche Entwicklungen.

Das Metaverse ist eigentlich eine logische Weiterentwicklung des Webs. Während im Web 1.0 vor allem statische Websites existiert haben, die man besuchen konnte, wurde das Web 2.0 «sozialer». Auch Nicht-Experten können im Web 2.0 Inhalte generieren und vielen Menschen einfach und unkompliziert zur Verfügung stellen (Stichwort «Social Media»). Metaverse könnte das Web in eine virtuelle Welt weiterentwickeln. Dabei dürfte die Blockchain-Technologie oder der Einsatz von Non-Fungible Tokens (NFT) an Bedeutung gewinnen.

Wie relevant Metaverses in zehn Jahren sein werden, ist ungewiss. Das Metaverse könnte aber die Rolle des Internets neu definieren und verspricht dadurch auch neue Einnahmemöglichkeiten. Gemäss Goldman Sachs liegt das langfristige Umsatz-Potenzial von Metaverse zwischen 2.6 bis 12.5 Billionen USD.

Was der Rapper Snoop Dogg mit dem Metaverse zu tun

Die neuen Geschäfts-Möglichkeiten des Metaverses hat auch der Rapper Snoop Dogg entdeckt. Mit dem Snoopverse kreiert er derzeit seine eigene virtuelle Welt. Offiziell macht er dies, um auf neuen Wegen mit den Fans in Kontakt treten zu können. Dahinter steckt aber vor allem auch eine interessante Geschäfts-Idee. Angeboten werden unter anderem exklusive Partys und Konzerte. So gibt es beispielsweise 1’000 private Pässe für jeweils etwa USD 5’700 Dollar, die Nutzer:innen kaufen können, um „in Snoop Doggs Lebensstil einzutauchen“. Mit diesen Pässen erhalten die Nutzer:innen Zugang zu einer privaten virtuellen Party und die Möglichkeiten, mit Snoop Dogg (zumindest virtuell) zu feiern und möglicherweise sogar mit ihm zu sprechen.

Ein Video zu dieser etwas speziellen Welt finden Sie auf Twitter hier.

Auch wenn das auf den ersten Blick vielleicht erstaunt: Das Modell scheint zu funktionieren. Neben ausverkauften Partys begann Anfang Dezember 2021 auch ein Verkauf von Ländereien in der virtuellen Welt von Snoop Dogg. Nach wenigen Tagen zahlte der NFT-Sammler “P-Ape” USD 450’000 (!!), um ein virtuelles Grundstück neben Doggs virtuellem Anwesen zu erwerben. Dadurch zieht der NFT-Sammler in die Nachbarschaft des bekannten Rappers – allerdings nur virtuell.

Was hat Snoop Dogg nun aber mit Banken zu tun? Nun: Es zeigt als erstes, dass der Verkauf von virtuellen Immobilien – so schwer vorstellbar dies für Otto Normalverbraucher ist – derzeit in die Höhe schiesst. Offenbar wurden 2021 rund 100’000 virtuelle Immobilien im Wert von USD 500 Millionen gekauft. Und wo es um Immobilien geht, kommen auch Banken ins Spiel.

Weshalb Metaverse für Banken spannend sein könnte

Für die klassische Finanzindustrie stellt sich mit den neuen Möglichkeiten rund um Metaverse die Frage, welche Chancen und Gefahren sich in Bezug auf Kundenschnittstelle, Touchpoints und Geschäftsmodell ergeben. Einige Gedanken und Ideen dazu:

- Wie oben aufgezeigt, erwerben Menschen auch im Metaverse Immobilien. Als erstes kann man sich vorstellen, dass gewisse Personen eine Hypothek aufnehmen für den Erwerb einer virtuellen Liegenschaft. Aus Bankensicht sind Metaverse-Kreditvergaben für Immobilien, die auf Spekulationen von steigenden Landpreisen beruhen, nicht interessant (auch wenn die Preise für Metaverse-Immobilien 2021 um 700% gestiegen sind). Spannender sind aber Kreditvergaben im Geiste von «gewerblichen» Immobilienkrediten für Personen oder Unternehmen, die im Metaverse Geld verdienen, also einen realen Cashflow aus der virtuellen Welt erzielen. Dieser Umsatz kann beispielsweise von Spielen oder Events im Metaverse kommen. Als zweites könnten Banken möglicherweise auch im Metaverse ähnliche Dienstleistungen wie in der physischen Welt anbieten (Mietverträge, Bewertungen von Immobilien und Geschäftsideen).

- Auch im Kauf/Verkauf von realen Immobilien könnte das Metaverse helfen. Ergänzt um Virtual- und Augmented-Reality-Elemente könnte die Hausbegehung eines Interessenten hybrid und in Echtzeit erfolgen (virtuelle Tour mit einem Immobilienmakler).

- Treffen in virtuellen Bankfilialen mit Kundinnen und Kunden können einerseits den Banken eine interessante Möglichkeit bieten, persönlichere und gefühlt «physischere» Treffen (anstelle von Telefonaten oder Videoberatungen) abzuhalten und die (digitalen) Beziehungen zu vertiefen. Als zweites sind möglicherweise gewisse sehr digital und NFT-affine Kundengruppen je länger je stärker im Metaverse zu finden. Für solche Kundinnen und Kunden können Kontaktmöglichkeiten im Metaverse durchaus relevant werden.

- Banken können die Rolle übernehmen, eine möglichst nahtlose Verbindung zwischen der physischen und der virtuellen Welt herzustellen und beispielsweise Anbieter von Spieleplattformen mit Banking-Produkten zu bedienen.

- Vorstellbar ist auch, dass auch Bank-Veranstaltungen im Metaverse stattfinden (ähnlich wie Partys oder Konzerte von Snoop Dogg).

Diese Banken sind heute schon im Metaverse

Es gibt heute schon einige Banken, welche in einem Metaverse zu finden sind und mit dem Thema experimentieren. Folgende Beispiele sind mir bekannt:

BNP Paribas

BNP Paribas hat bereits in mehreren Geschäftsbereichen der Bank, darunter Retail Banking, Immobilien und Versicherungen, verschiedene auf Virtual Reality basierende Dienstleistungen eingeführt. Vor kurzem hat die Bank eine VR-basierte App auf den Markt gebracht, die ihren Kundinnen und Kunden einen Vorgeschmack auf das Bankgeschäft von morgen geben soll und der Kundschaft die Möglichkeit bietet, VR-Techniken in ihre Bankgeschäfte einzubinden. Beispielsweise hat BNP Paribas Real Estate ein Tool entwickelt, die es Kaufinteressenten ermöglicht, sich in eine Wohnung oder in ein im Bau befindliches oder zum Verkauf stehendes Gebäude zu begeben und es in 3-D zu betrachten.

KB Kookmin Bank

Die KB Kookmin Bank ist eine der grössten Banken in Südkorea und mit dem KB Financial Town in der virtuellen Welt präsent. Kunden erhalten als Avatare Zugang zur Bank in einem Metaverse. Hier können zum Beispiel einfache Transaktionen an einem (virtuellen) Schalter abgewickelt werden. Möglich ist auch, dass die Kunden das Risiko-Rendite-Profil mithilfe eines Mitarbeiter-Avatars analysieren oder Finanzierungsportfolios erstellen lassen. Auch andere südkoreanische Banken versuchen, das Metaverse für den Unternehmenseinsatz zu erforschen. Beispielsweise plant die NH Nonghyup Financial Institution, eine Nachbildung der Insel Dokdo in einem Metaverse zu schaffen, in dem Gäste Videospiele spielen und Immobilien kaufen können.

JP Morgan

JPMorgan ist mit einer virtuellen Bankfiliale, der Onyx-Lounge, in das Metaversum eingestiegen. Wahnsinnig viel sieht man als Besucher:in der Lounge – ausser einem herumlaufenden Tiger (@Nils Hafner – bist Du das?) – noch nicht. Generell bieten virtuelle Filialen aber durchaus interessante Opportunitäten, wie man mit Kundinnen und Kunden in einer dreidimensionalen Welt in Kontakt kommen kann.

Fazit

Es dauerte rund 20 bis 30 Jahre, bis sich das Internet im Retail Banking in der Breite auch bei Kundinnen und Kunden durchsetzen konnte. Im Bereich des Mobile Bankings war die Durchdringung nach rund 10 Jahren gelungen. Wird das Metaverse wirklich das Web 3.0? Und wie lange braucht es, bis sich das Metaverse im Banking durchsetzen wird? Wie sehen Bankgeschäfte in einer virtuellen 3D-Welt aus?

Es sind spannende Fragen und faszinierende Perspektiven, die das Metaverse bietet. Entscheidend ist aber schlussendlich, wann die Technologie ausgereift ist, zu welchem Zeitpunkt die Kundinnen und Kunden auch in der Breite solche Möglichkeiten nutzen werden und wie Banken sich nicht nur in der regulierten realen Welt, sondern auch im Metaverse bewegen (können). Beim Metaverse geht es zudem nicht nur um die Technologie als vielmehr um die Fähigkeit, Netzwerke zu nutzen und zu aktivieren.

Es wird sich auch zeigen, ob virtuelle Bankfilialen (vgl. JP Morgan) wirklich der «richtige» Weg für Banken ist. Im derzeitigen Stadium können solche Initiativen zwar Lerneffekte und positive Markenwerte generieren. Die Metaverses sind derzeit aber noch ziemlich leer und die «Städte» befinden sich erst «im Bau». Auch der künftige Übergang von der mobilen Banking App zu einer virtuellen Filiale ist noch unklar. Für welche Anwendungsfälle bleibt der Kunde und die Kundin künftig in der zweidimensionalen Welt der Banking-App? Wann möchte er die Bankenvertreter:innen physisch treffen? Und wann und warum geht man (falls überhaupt) ins Metaverse? Und wird Banking im Metaverse nur „embedded“ sein?

Kommentare

0 Kommentare

Danke für Ihren Kommentar, wir prüfen dies gerne.

28. März 2022

Tinder im Banking: Eine Analyse der Matching-Plattform FinFinder.ch

Von Prof. Dr. Andreas Dietrich

Im Oktober 2021 wurde mit der Firma FinFinder.ch eine Matching-Plattform für Finanzberater:innen lanciert. Das Ziel dieser Plattform ist es, Kundinnen und Kunden bei der Suche und Auswahl von Finanzberater:innen zu unterstützen. Im heutigen Blog erläutere ich das Geschäftsmodell und zeige auf, welche Finanzberater:innen und welche Kund:innen das Angebot bislang nutzen.

Im Internet finden sich in der Zwischenzeit für jegliche Art von Produkten und Dienstleistungen Vermittlungsplattformen. Im Bereich der Vorsorge- und Finanzberatung hat es eine solche Vermittlungsplattform aber lange Zeit nicht gegeben. Wie ich kürzlich in einem Blog-Beitrag geschrieben habe, beinhaltet seit Ende Januar 2022 das Modell von freeME der Glarner Kantonalbank eine solche «Matching-Funktion» im Rahmen von Freizügigkeitsleistungen. Das junge Startup FinFinder.ch setzt diesbezüglich an einem etwas anderen Ort an und fokussiert derzeit auf die Vorsorge- und Finanzplanung. Dank FinFinder.ch sollen gemäss der Idee der beiden Gründer erste Schritte in Richtung Finanzberatung ermöglicht und die «Einstiegshürde» für Beratungsdienstleistungen gesenkt werden. Derzeit ist die Plattform nur in der Deutschschweiz aktiv und als Webapplikation verfügbar (noch keine eigene App).

So funktioniert’s

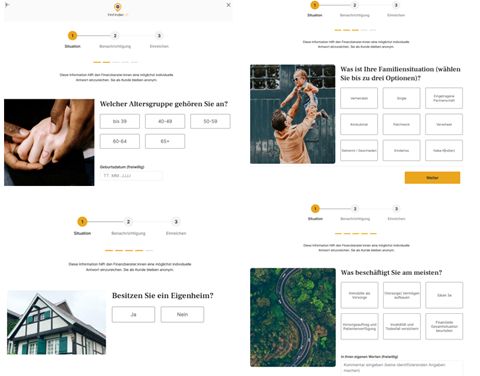

Auf der Webseite FinFinder.ch müssen die Interessent:innen mit Klicks zuerst einige einfache Fragen zur allgemeinen Situation beantworten (siehe Abbildung 1).

Die Interessent:innen müssen keine exakten Zahlen angeben. Nichtsdestotrotz sollte sich aus Sicht der beiden Gründer mit diesen wenigen Fragen und mittels vorgeschlagener Ziele bereits ein Bild vom Kunden oder der Kundin ergeben.

Nach Beantwortung dieser Fragen (und auch möglicher Zusatzangaben wie dem Haushaltseinkommen, der Berufstätigkeit oder dem Vermögen der Säule 3a), können sich passende Finanzberater oder einer Finanzberaterin beim Interessenten bewerben. Auch Banken und Versicherungen können einzelne Personen auf FinFinder.ch «anbieten». Durch einen – derzeit noch eher einfach gehaltenen – Matching-Algorithmus schlägt die Plattform verschiedene Finanzberater:innen vor, die nicht nur fachlichen Anforderungen gerecht werden, sondern auch die passende Persönlichkeit und Lebenserfahrung mitbringen. Aus Sicht der Kund:innen ist es sicherlich positiv, dass sie ihren Berater selbst auswählen können und diesen nicht einfach zugeteilt erhalten. Interessant ist, dass die Plattform aktuell nur Finanzplanerinnen und -planer mit eidgenössischem Fachausweis oder einem höheren Abschluss akzeptiert (unabhängig davon, ob die Person selbständig ist oder bei einem Finanzinstitut arbeitet). In der Schweiz erfüllen derzeit nur wenige Finanzberaterinnen und -berater dieses Kriterium. Zudem haben Kundinnen und Kunden die Möglichkeit, ihre Kontakte auf FinFinder.ch zu bewerten. Diese Bewertungen sollen zu einem weiteren Auswahlkriterium für die Kundschaft werden.

Die Finanzberater:innen sehen zuerst nur den Vornamen und die Anfrage der Kundinnen und Kunden. Nachname und E-Mail-Adresse werden weder angezeigt noch weitergegeben. Der Kunde und die Kundin entscheiden allein, wen Sie kontaktieren möchten und mit wem sie ihre Kontaktdaten teilen. Interessant ist, dass die Finanzberater:innen als «Menschen» im Vordergrund stehen und weniger die dahinterstehende Banken respektive Firmen. Zentral ist auch, dass die Plattform selbst nur die Vorstellung und Verknüpfung macht (reine «Match Making Rolle»).

Preismodell

Das Preismodell ist sehr einfach gestaltet. Für Privatpersonen ist die Nutzung der Plattform kostenlos. Hingegen bezahlen Finanzberater:innen einen fixen Betrag, um bei FinFinder.ch teilnehmen zu können. Abhängig von der Grösse der Firma (oder einzelnen Beratenden) sind die Kosten zwischen CHF 49 und CHF 89 pro Monat. Die Plattform erhält keine Abschlussprovision und ist auch nicht am Erfolg der einzelnen Finanzberater:innen beteiligt.

Derzeit sind rund 100 Beraterinnen und Berater auf der Plattform und zahlen durchschnittlich rund CHF 70 pro Monat. Das Ziel von FinFinder.ch ist es, per Ende 2022 ca. 200 Finanzplaner:innen auf der Plattform zu haben. Gemäss meiner (einfachen) Schätzung wäre der Break-even (inkl. einer angemessenen Vergütung für die beiden Gründer) bei etwa 500 Beratenden auf der Plattform. Mit einem Fokus auf «nur» Finanzplanung ist dieses Ziel möglich, aber herausfordernd. Nimmt man zusätzliche Themen dazu (z.B. das Thema «Anlegen»), was von den Gründern angedacht ist, könnte das Modell aber auch schneller aufgehen.

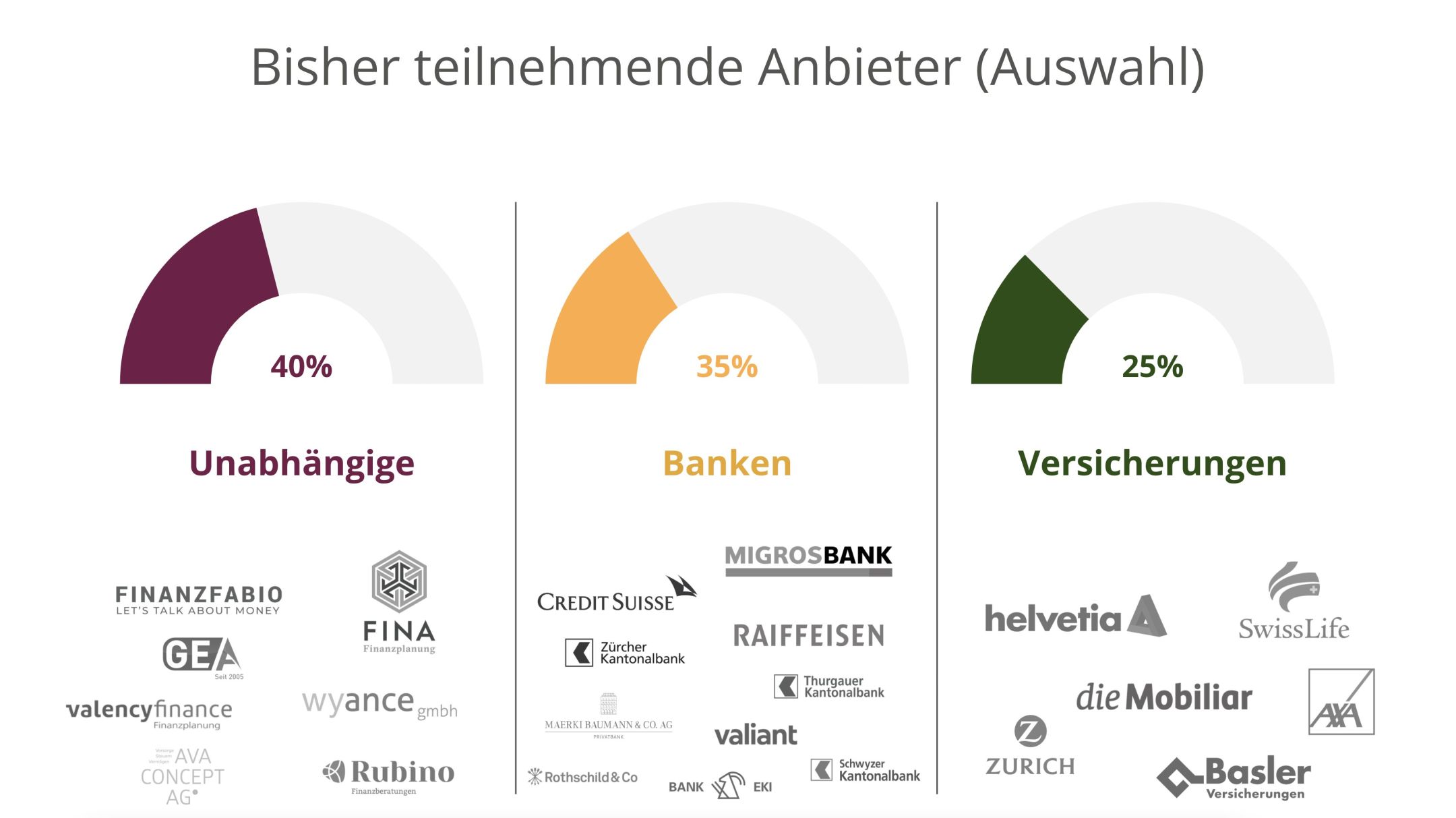

Diese Berater:innen sind bislang auf FinFinder

Die sich auf der Plattform befindlichen Vorsorgeberater:innen haben unterschiedliche Profile und arbeiten auch für unterschiedliche Unternehmen (vgl. Abbildung 1). Rund 41 Prozent der Berater:innen sind selbstständig. Es gibt aber auch verschiedene Banken (u.a. Migros Bank, Raiffeisen, Zürcher Kantonalbank, Credit Suisse) und grosse Versicherungskonzerne (u.a. Helvetia, Mobiliar, Swiss Life), welche die Plattform «ausprobieren» und einzelne Berater:innen auf die Plattform stellt. Das Angebot (gut CHF 800 pro Jahr) ist günstig und kann sich aus Sicht dieser Unternehmen lohnen. Gewinnt man dank FinFinder.ch einen bis zwei Neukunden im Jahr, hat sich die Investition schon ausbezahlt.

Die Beraterinnen und Berater, welche derzeit auf der Plattform sind, decken noch nicht alle Regionen gleich gut ab. In der Westschweiz, im Tessin, in Graubünden oder im Jura ist die regionale Abdeckung noch mangelhaft oder inexistent. Hingegen ist die «Berater-Abdeckung» in Zürich oder dem Kanton Aargau schon ziemlich gut.

Welche Kundinnen und Kunden nutzen bislang das Angebot?

Für diesen Blog-Artikel wurden mir auch erste Daten in Bezug auf die bisherige Kundenstruktur zur Verfügung gestellt.

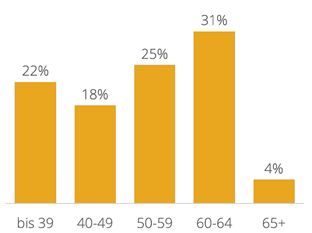

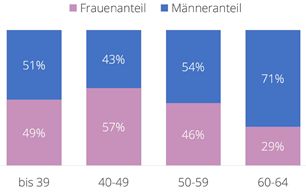

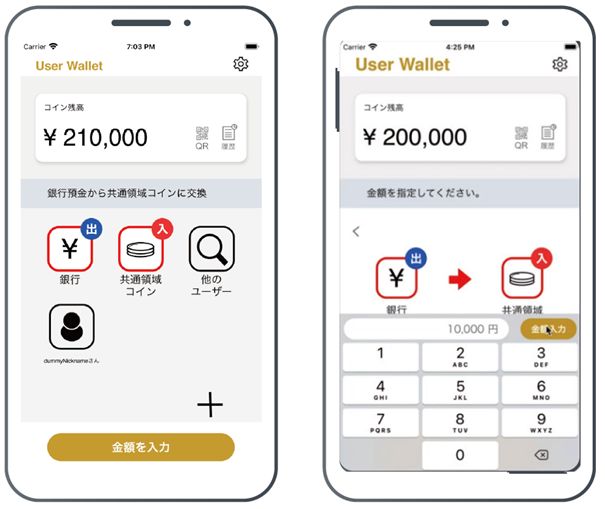

- Die Altersverteilung der bisherigen Kunden ist in Abbildung 3 ersichtlich. Es zeigt sich, dass immerhin 22 Prozent der Kundinnen und Kunden noch unter 40 Jahre alt sind. 40 Prozent der bisherigen FinFinder.ch Kundschaft ist jünger als 50 Jahre.

- 45 Prozent der Kundinnen und Kunden besitzen ein Eigenheim, 55 Prozent sind Mieter.

- Eine kurze Vorstellung der Beraterinnen und Berater via Video scheint wichtig zu sein für die Kundschaft. Zwar setzen bislang «nur» 35 Prozent der Finanzberatenden eine Video-Bewerbung ein. Alle bisherigen Vermittlungen kamen aber für Berater:innen mit Video-Bewerbungen zustande.

- Das Geschlechterverhältnis ist erstaunlich ausgeglichen. Von vielen anderen Innovationen im Finanzbereich wissen wir, dass vor allem Männer zu den ersten Nutzern gehören. Bei FinFinder.ch hingegen stammen bislang immerhin 43 Prozent der Anfragen von Frauen. Die Verteilung nach Geschlecht und Alter findet sich in Abbildung 4.

- Vergleich man die Geschlechter der Interessenten mit dem «Angebot» an Beraterinnen und Beratern, ergibt sich das Bild gemäss Abbildung 5. Den 43 Prozent Interessentinnen stehen derzeit nur 16 Prozent an Finanzplanerinnen gegenüber.

- Die häufigsten Ziele der Kundschaft für ein Gespräch sind (in dieser Reihenfolge) die «Beurteilung der finanziellen Gesamtsituation», die Frage, ob eine «Frühpensionierung möglich» ist und Informationen zur «Steueroptimierung».

- Generell haben schon (für mich) erstaunlich viele Kundinnen und Kunden FinFinder.ch benutzt. Offenbar vertrauen die Kunden auch einem «No Brand» schon sehr früh. Zudem hilft, dass es in diesem Bereich derzeit noch keine weiteren Konkurrenten gibt.

Fazit

Die Matching-Plattform FinFinder.ch ist im Oktober 2021 gestartet und gut aus den Startblöcken gekommen. Die Plattform ist einfach verständlich und intuitiv bedienbar. Ich sehe zwar noch verschiedene Optimierungspotenziale und Erweiterungsmöglichkeiten (z.B. Ausweitung vom Vorsorgebereich auf den Anlagemarkt). Es macht aber Sinn, das Modell zuerst einmal auszuprobieren und allfällige Optimierungen später vorzunehmen.

Ich finde die Idee spannend, auch im Bereich der Vorsorge- und Finanzberatung eine Vermittlungsplattform anzubieten. Ob die Plattform in der Schweiz auch wirklich skalieren kann, ist noch unklar – die ersten Indikatoren sind aber durchaus ermutigend.

Aus Sicht von Banken kann die Plattform durchaus interessant sein für die Neukundengewinnung – auch über das angestammte Marktgebiet hinaus. Die Kosten für die Partizipation an der Plattform sind gering. Ein «Ausprobieren» kann sich lohnen.

PS: Das Modell von FinFinder.ch wird auch im Rahmen der Konferenz «Innovationen im Banking» vorgestellt. Die Konferenz findet am Nachmittag des 12. Mai in Rotkreuz statt. Neben FinFinder.ch werden wir unter anderem eine Studie zum Thema «Open Banking» vorstellen, uns mit dem Goldhandel über das Smartphone beschäftigen (UBS) und die Geschäftsmodelle von neuen Smartphone Banken wie Flowbank oder kaspar& besser kennenlernen. Dazu werde ich wieder das Ranking veröffentlichen, welche Schweizer Bank im Bereich Retail Banking (Privatkundengeschäft) am digitalsten ist. Eine Anmeldung lohnt sich ?

Kommentare

0 Kommentare

Danke für Ihren Kommentar, wir prüfen dies gerne.

21. März 2022

Zehn Gründe, weshalb Sie die Konferenz «Innovationen im Schweizer Banking» besuchen sollten

Von Prof. Dr. Andreas Dietrich

In den letzten zehn Jahren hat sich die Geschwindigkeit der Digitalisierung von Prozessen und Dienstleistungen im Schweizer Banking deutlich erhöht. Was sind die wichtigsten Entwicklungen? Wer hat im Wettbewerb um digitale Neuentwicklungen die Nase vorn? Kann ein Institut die Kundenschnittstelle allein verteidigen oder braucht es dazu zwingend Ökosysteme? Muss sich eine Bank stärker öffnen? Und welche Neobank wird den zunehmend harten Wettbewerb überstehen? Diese und weitere Entwicklungen werden wir im Rahmen der Konferenz «Innovationen im Banking» am Nachmittag des 12. Mai 2022 in Rotkreuz anschauen. Dazu werde ich aufzeigen, welche Bank im Schweizer Retail Banking derzeit «am digitalsten» ist.

Das sind die Inhalte:

1. Welches sind die digitalsten Banken der Schweiz?

In einem ersten Referat werde ich anhand unserer neusten Studie aufzeigen, welches die digitalsten Schweizer Banken im Privatkundenbereich sind. Mehr als 40 Banken und Neobanken wurden untersucht. Sind auch Sie neugierig, welche Banken im Ranking ganz oben stehen?

2. UBS Gold Handel über Mobile Banking

Die UBS ermöglicht es ihren Kunden als erste Bank in der Schweiz, physisches Gold über die Mobile Banking App zu handeln. Die Kombination von physischem Gold und der digitalen Welt finde ich spannend. Insbesondere ist dieses Angebot interessant, weil auch fraktioniertes Gold («fractional Gold») gekauft und verkauft werden kann. Dazu wird mit der Blockchain-Technologie experimentiert.

3. MiniBank der St. Galler Kantonalbank

Die St. Galler Kantonalbank setzt auf die Jugend. Schon Primarschüler sollen in der App «MiniBank» ihr Sackgeld selbst verwalten können. Warum die Bank dies macht und wie das Produkt ausgestaltet ist, erfahren Sie in diesem Referat.

4. Flowbank – Investieren leicht gemacht

Flow One ist eine Smartphone Bank, die sich vor allem im Bereich des Tradings positioniert. Die Plattform soll Investoren ein nie dagewesenes Online-Handelserlebnis bieten. In der Deutschschweiz ist die in Genf beheimatete Bank noch wenig bekannt. Zeit, dies zu ändern und zu lernen, warum Flowbank künftig an Relevanz gewinnen dürft

5. Kaspar& Zahlen, Aufrunden, Anlegen – alles im Alltag

Mit Kaspar& wurde kürzlich eine weitere Smartphone Bank lanciert. Interessant am Modell ist, dass Kaspar& keine «klassische» Neo-Bank ist mit typischen Alltagsbanking-Dienstleistungen im Mittelpunkt. Stattdessen fokussiert das St. Galler Startup auf die Vermögensverwaltung für die breite Masse. Die verschiedenen Alltagsbanking-Komponenten wie das Bankkonto und die Karte sind eine Ergänzung in der App – haben aber eine wichtige Funktion: Weil bei jeder Zahlung mit der Karte der aufgerundete Betrag gespart und automatisch investiert wird, sollen die Hürden für (Nicht-)Anleger:innen reduziert werden. Erfahren Sie mehr über das Modell und die Ambitionen bei diesem Referat.

6. FinFinder: Matching-Plattform für Finanzberater:innen

Im Oktober 2021 wurde mit der Firma FinFinder.ch eine Matching-Plattform für Finanzberater:innen lanciert. Das Ziel dieser Plattform ist es, Kundinnen und Kunden bei der Suche und Auswahl von Finanzberater:innen zu unterstützen. Lernen Sie mehr über das interessante Geschäftsmodell und die bisherige Nutzung.

7. Open Banking – eine Bestandesaufnahme

Im Rahmen einer breit angelegten Studie zeigen die beiden IFZ Dozenten Felix Buschor und Urs Blattmann auf, wie sich Open Banking bislang entwickelt hat, welche Anwendungsbereiche heute bereits relevant sind und welche zukünftige Entwicklung zu erwarten ist. Zudem geht die Studie auf die strategischen Handlungsfelder ein und zeigt die Auswirkungen auf die IT auf.

8. Open Finance aus Sicht von Swiss Fintech Innovations (SFTI)

Das SFTI ist eine unabhängige Vereinigung von Schweizer Finanzinstituten, die sich für die Zusammenarbeit und digitale Innovationen in der Finanzdienstleistungsbranche einsetzt. Ein zentrales Projekt ist Open Finance. Die Präsidentin vom SFTI, Stephanie Wickihalder, wird aus Verbands- und Branchensicht aufzeigen, wie sie die aktuellen und zukünftigen Entwicklungen einschätzt.

9. ReceiptHero: Digitaler Kassenbeleg als Ökosystem in der Schweiz

Geht es nach ReceiptHero sollten Kassenbelege bald nicht mehr im Portemonnaie, der Jackentasche, im Rucksack oder in einem Abfall landen. Stattdessen sollen diese in der Banking App sicher verwaltet werden und rasch zur Hand sein, wenn man sie mal wieder braucht. Aus dem Kassenbeleg soll zudem ein Kommunikationskanal für eine Konversation mit der Kundschaft für den Verkäufer gemacht werden – und mit dem digitalen Beleg sollen Kundinnen und Kunden auch Umtausche oder Garantiefälle rascher erledigen können. Auch für Sie interessant? Finden Sie es heraus.

10. Der einfache, regulierte Zugang zu Digital Assets: Wie Banken auf die Erwartungen der Kunden antworten können

Sygnum hat das Ziel, Digital Assets im traditionellen Banking zu etablieren. Daraus abgeleitet wurden neue Plattformen für Kunden entwickelt. Erfahren Sie, wie das gemacht wird.

Die Konferenz «Innovationen im Banking» findet am 12. Mai von 13:20-18:00 Uhr in Rotkreuz statt. Anmelden können Sie sich hier.

Der detaillierte Programmablauf ist wie folgt:

13.20-13.50 Begrüssung und Vorstellung der Studie «Die digitalsten Retail Banken der Schweiz»

- Prof. Dr. Andreas Dietrich, Hochschule Luzern – Wirtschaft

13.50-14.40 Neue Angebote auf dem Smartphone

13.50-14.20 UBS Gold Beta – Gold Handel über Mobile Banking

- Sebastian Meyer, UBS

14.20-14.40 Mini Bank der SGKB

- Nils Reimelt, St. Galler Kantonalbank

14.40-15.00 Pause

Neue Modelle im Bereich Anlegen

15.00-15.20 FlowBank – Investieren leicht gemacht

- Wenzel Müller, Flowbank

15.20-15.40 Zahlen, Aufrunden, Anlegen – alles im Alltag

- Jan-Philip Schade, Kaspar&

15.40-16.00 Matching-Plattform für Finanzberater:innen

- Ati Tosun, FinFinder

16.00-16.20 Pause

Open Banking

16.20-16.35 Open Banking – eine Bestandesaufnahme

- Felix Buschor und Dr. Urs Blattmann, Hochschule Luzern – Wirtschaft

16.35-16.50 SFTI – ein starker Partner um Open Finance in der Schweiz zu treiben

- Stephanie Wickihalder, Präsidentin SFTI

16.50-17.05 Podiumsgespräch

Weitere Innovationen

17.05-17.25 Digitaler Kassenbeleg als Ökosystem in der Schweiz

- Mikko Rieger, Receipt Hero

17.25-17.45 Der einfache, regulierte Zugang zu Digital Assets: Wie Banken auf die Erwartungen der Kunden antworten können

- Eric Bade, Sygnum

17.45 Zusammenfassung und Ausblick

Anschliessend Apéro

Ich würde mich sehr freuen, Sie an der Konferenz begrüssen zu dürfen!

Sponsor:

Partner:

Kommentare

1 Kommentare

Contact Center, Chatbot und Co: Wie PostFinance Kundenanfragen lenkt | IFZ Retail Banking Blog

25. April 2022

[…] des 12. Mai hat es nur noch 4 freie Plätze. Baldiges Anmelden lohnt sich. Hier finden Sie Informationen zum Programm und hier die […]

Danke für Ihren Kommentar, wir prüfen dies gerne.

14. März 2022

Warum Stablecoins auch für Schweizer Retailbanken hoch relevant sind

Von Prof. Dr. Andreas Dietrich

Um die digitale Transformation voranzutreiben, braucht es auch eine Zahlungsverkehrsinfrastruktur, die sicher, zuverlässig, schnell, kostengünstig und stets verfügbar sein muss. Durch das Whitepaper von Libra im Jahr 2019 wurden die Diskussionen rund um «Kryptogelder» und «Stablecoins» beschleunigt und der Handlungsdruck für Nationalbanken, Politik und Behörden erhöht. Für Schweizer Banken scheinen Diskussionen um «Stablecoins» auf den ersten Blick abstrakt und «weit weg». Wie ich nachfolgend aber aufzeigen werde, sind diese Diskussionen auch für die hiesigen Banken wichtig, da abhängig von der Ausgestaltung einer künftigen digitalen Währung auch die Rolle von Banken als Finanzintermediäre in Frage gestellt wird. Im heutigen Blog erkläre ich das Konzept von Digitalwährungen (inkl. Stablecoins), zeige auf, welche Entwicklungen im Ausland beobachtet werden können, für welche Anwendungsfälle programmierbares Geld überhaupt relevant ist und wie Banken darauf reagieren könnten.

Privatwirtschaftliche Innovationen wie beispielsweise die auf Basis der Distributed Ledger Technology (DLT) generierten Kryptogelder wie Bitcoin oder Ethereum generieren nicht zuletzt durch ihre stark volatile Preisentwicklung schon seit mehreren Jahren viel öffentliche Aufmerksamkeit. Durch das Whitepaper von Libra im Jahr 2019 mit der Mission «eine einfache, globale Währung und eine finanzielle Infrastruktur bereitzustellen, die das Leben für Milliarden von Menschen leichter machen» wurden die Diskussionen rund «Stablecoins» aber massiv beschleunigt. Die Idee von Libra war (in seiner ersten Fassung) die Schaffung einer auf verschiedenen Referenzwährungen basierenden privaten digitalen Währung («Stablecoin»). Das überzeugende Konzept hatte das Potenzial, den Finanzdienstleistungsmarkt zu verändern, indem es unter anderem auch grenzüberschreitende Multi-Währungs-Zahlungstransaktionen schneller und kostengünstiger abwickeln könnte. Der Druck von Seiten verschiedener Länder war aber offensichtlich (zu) gross angesichts der Bedrohung für die Finanzintermediäre und die Zentralbanken. Das Projekt ist gescheitert, die Idee eines programmierbaren Digitalgeldes verknüpft mit den traditionellen Funktionen von Geld als Wertaufbewahrungsmittel, Tauschmittel und Rechnungseinheit, hat seither aber zu vielen Forschungsarbeiten und auch Lösungsansätzen geführt.

Begrifflichkeiten rund um das Thema «Digitales Geld»

Das Thema «Digitales Geld» beinhaltet viele technisch anspruchsvolle Eigenheiten und zahlreiche Begrifflichkeiten. Nachfolgend werden einige für diesen Blog-Artikel wichtige Begriffe vorgestellt.

Zu unterscheiden sind als erstes privat herausgegebenes Digitalgeld – sei es in Form von «Stablecoins» oder von Kryptowährungen (z.B. Bitcoin) – und digitales Zentralbankgeld.

Das privat herausgegebene Digitalgeld unterscheidet sich grundlegend vom digitalen Zentralbankgeld. Staatliche Behörden haben grundsätzlich keine Hoheit über private digitale Währungen. Sie können privat lancierte Kryptowährungen und Stablecoins jedoch regulieren. Private Kryptowährungen wie Bitcoin basieren auf der Distributed Ledger Technologie, sind generell nicht durch Werte gedeckt und haben dadurch keinen «intrinsischen» Wert. Die teilweise starken Wertschwankungen, die fehlende Akzeptanz im Alltagsleben und die Ineffizienz als Tauschmittel haben bisher den Aufbau von privaten Kryptowährungen im Alltag noch verhindert. Viele digitale Zahlungsmethoden, die von privaten Unternehmen angeboten werden, sind in ihrer Interoperabilität oft eingeschränkt, da sie darauf abzielen, ihren eigenen Wirtschaftsbereich zu erweitern und die Kundenbindung innerhalb des Wirtschaftsbereichs zu fördern. Um das Problem der starken Wertschwankungen zu mindern, wurde privates Digitalgeld lanciert, welches in Form von «Stable Coins» mit etablierten FIAT-Währungen oder Edelmetallen unterlegt und damit wertstabil ausgestaltet wurde. Ein bekanntes und heute auch in Bezug auf die Marktkapitalisierung relevantes Beispiel hierfür ist Tether mit einer Marktkapitalisierung von rund 70 Mrd USD. Ein Beispiel für einen Stablecoin in der Schweiz ist der DCHF von Sygnum, ein digitaler Token der an den Schweizer Franken gebunden und vollumfänglich mit Franken unterlegt ist.

Digitales Zentralbankgeld (Central Bank Digital Currency CBDC) kann unterteilt werden in Retail CBDC und Wholesale CBDC. Beim Retail CBDC gewährt die Zentralbank der breiten Bevölkerung Zugang zur digitalen Währung. Es ist dadurch eine Ergänzung zu den bereits bestehenden Formen von Zentralbankgeld und ein gesetzliches Zahlungsmittel wie Banknoten. Beim Wholesale CBDC ist das digitale Zentralbankgeld – ähnlich den heutigen Sichtguthaben auf den SNB-Girokonten – nur für einen beschränkten Benutzerkreis, nämlich den Geschäftsbanken und anderen Finanzmarktakteuren, zugänglich. Damit sollen beispielsweise Verbesserungen bei der Abwicklungseffizienz im Interbankenmarkt erreicht werden.

Aktuelle Entwicklungen im Ausland

Als erste Nation weltweit haben die Bahamas im Oktober 2020 offiziell den «Sand Dollar» als Retail CBDC eingeführt. Weitere Länder planen eine Retail CBDC als Alternative zu Bargeld. Namentlich China und Schweden sind bereits weit fortgeschritten und führen Testläufe durch. Im Rahmen des chinesischen Projekts wurde im ersten Quartal 2021 die erste Business-to-Business-Transaktion über den e-RMB abgewickelt. In Schweden wird eine Entscheidung hinsichtlich der Einführung der e-Krone noch in diesem Jahr erwartet. In den USA gibt es bislang noch keine entsprechenden Aktivitäten. Kürzlich hat aber auch das Fed in einem Paper Stellung zu den Stablecoins und deren möglichen Entwicklung genommen («Stablecoins: Growth Potential and Impact on Banking»). Zusätzlich zu den Retail CBDC Bemühungen können verschiedene Aktivitäten rund um die Wholesale CBDC beobachtet werden (z.B. in Thailand oder Singapur).

In der Schweiz wird derzeit aus Sicht der SNB vor allem das Thema Wholesale CBDC ausgelotet. So haben im Juni 2021 die SNB, die Banque de France und der BIS Innovation Hub ein Experiment zur Abwicklung von grenzüberschreitenden Transaktionen angekündigt, dass sie gemeinsam mit einem privatwirtschaftlichen Konsortium (mit u.a. UBS und Credit Suisse) durchführen. In Bezug auf Retail CBDC war die Schweizerische Nationalbank bisher zurückhaltend resp. hat sogar Andeutungen gemacht, dass sie den Privatsektor in der Pflicht sieht, gewisse Innovationen voranzutreiben (vgl. Maechler und Moser, 2021).

Wo programmierbares Geld in der Wirtschaft künftig relevant sein wird

Ich gehe davon aus, dass in der Zukunft sowohl die DLT-Technologie als auch der Einsatz von Smart Contracts im Alltagsleben relevant(er) werden, verschiedene zukünftige Geschäftsmodellen programmierbares Digitalgeld voraussetzen und der Handel von Digital Assets bedeutender wird.

Nachfolgend zeigen wir einige konkrete Beispiele auf, wo programmierbares Digitalgeld eingesetzt werden könnten:

- Digitale Märkte: Programmierbares Digitalgeld (z.B. in Form von Stablecoins) kann für den Handel mit digitalen Vermögenswerten («Digital Assets») verwendet werden und dient als stabile Brücke von etablierten Fiat-Währung zu digitalen auf der Blockchain befindlichen Vermögenswerten. Auch für die Tokenisierung der Finanzmärkte ist programmierbares Digitalgeld relevant. Sie ermöglichen den Erwerb eines fraktionalen Anteils an einzelnen tokenisierten Anlagen (Immobilien, Edelmetalle, aber auch Aktien).

- Zahlungen: Programmierbares Digitalgeld kann auch verwendet werden, um schnelle Peer-to-Peer-Zahlungen auszulösen. Vor allem im Bereich der grenzüberschreitenden Zahlungen sind entsprechende Zahlungen attraktiv, da sie schneller und günstiger sind. Instant Payment Lösungen haben zwar ähnliche Stärken. Programmierbares Digitalgeld hat aber auch das Potenzial für neue Zahlungsinnovationen, da es eben programmierbar ist. Auch für eine Wirtschaft, welche verstärkt mit «Smart Contracts» operiert, sind Stablecoins (oder generell digitale Währungen) zentral. Dank Smart Contracts werden Dienstleistungen direkt und automatisch nach der «Pay-per-use-«-Logik bei Erfüllung des Vertrags bezahlt (Machine-to-Machine Payment). Auch im Kontext von Entwicklungen wie dem Internet 3.0 und Metaverse werden programmierbare und integrierte Online-Zahlungssysteme relevanter werden (vgl. Micropayments in der Gaming-Industrie). In einer solchen Welt ist die Verfügbarkeit von vertrauenswürdigem und programmierbarem Digitalgeld eine wichtige Voraussetzung.

- Decentraliced Finance (DeFi): Die Programmierbarkeit von Stablecoins oder Retail CBDC unterstützt auch die Entwicklung von dezentralisierten Finanzdienstleistungen (z.B. besicherte P2P Kreditvergaben).

- Management von Liquiditätsrisiken: Stablecoins erleichtern den Geldtransfer innerhalb eines Konzerns und ermöglichen eine effizientere und einfachere Bewegung von internem Bargeld zur Steuerung des Liquiditätsrisikos.

Vor dem Hintergrund dieser Entwicklungen, werden digitale Währungen relevanter und vor allem Stablecoins scheinen hierfür vielversprechend. Derzeit stecken Stablecoin-Technologien noch in den Kinderschuhen. Sie weisen aber ein sehr hohes Innovationspotenzial auf und können beeindruckende Wachstumszahlen ausweisen in den letzten Jahren (vgl. Abbildung 1).

Wie oben erwähnt, können Anbieter von digitalen Währungen sowohl Teilnehmer aus der Privatwirtschaft (z.B. BigTechs) als auch Zentralbanken sein. Es stellt sich die Frage, ob man aus volkswirtschaftlicher Sicht nicht einen gewissen Abwehrmechanismus gegen eine «Digital Dollarization» oder die «Digital BigTech Coins» aufbauen soll, bevor die Volkswirtschaft mit pan-nationalen Stablecoins oder ausländischen Retail CBDC durchdrungen wird. Eine entsprechende Durchdringung könnte dazu führen, dass die geldpolitischen Instrumente und die Steuerung der Geldmenge über die Leitzinsen nicht mehr effektiv funktionieren.

Grosse Herausforderungen auch für Retail Banken

Digitale Geldformen bergen aber auch Risiken für das Finanzsystem. Beispielsweise könnte die breite Verwendung eines privaten Stablecoin nicht nur die Wirksamkeit der Geldpolitik untergraben, sondern auch die Relevanz von Banken im Alltagsbanking reduzieren. Gilt eine tokenbasierte private digitale Währung als gleichwertige Ergänzung zum Bargeld, bietet aber zusätzliche Funktionalitäten und ist möglicherweise sogar noch günstiger in der Abwicklung, ist sie für Privatpersonen und Unternehmen attraktiv und droht, gewisse Bankeinlagen zu verdrängen respektive eine wichtige Refinanzierungsquelle für Banken zu versiegen. Würden Bankkundinnen und -kunden im grösseren Stil Bankeinlagen in Stablecoin-Guthaben «umwandeln», könnte dies ein Risiko für die Finanzstabilität darstellen.

Möglicher Lösungsansatz: Ausgabe von Stablecoin von Banken

Es ist entscheidend, dass ein digitaler Franken die Robustheit des Finanzsystems nicht untergräbt. Um sicherzustellen, dass die Einlagenbasis der Banken nicht destabilisiert wird, ist die Beibehaltung des zwei-stufigen Bankensystem aus meiner Sicht ein sinnvoller Weg. Gemäss der Einschätzung des Fed oder dem WhitePaper des Digital Curreny Forums aus Japan, könnte ein breit akzeptierter Stablecoin im heutigen (zweistufigen) Bankensystem voraussichtlich ohne negative Auswirkungen auf die Kreditintermediation eingeführt werden. Dabei könnten Stablecoins als Geschäftsbankeinlagen gehalten werden, wodurch die Kreditvergabe und die Fristentransformations-Funktion von Banken nach wie vor gewährleistet würden. Die digitalen Währungen würden von den Banken als Verbindlichkeiten ausgegeben, ähnlich wie die heutigen Bankeinlagen. Dadurch würde die durch die Regulierung, Aufsicht und Einlagensicherung gebotene Sicherheit und Solidität von Bankeinlagen weiterhin gewährleistet (u.a. AML Thematik).

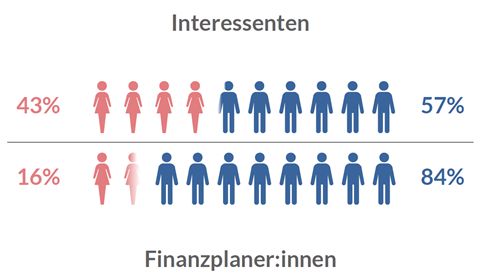

Bankeinlagen sollten auf einfache Art und Weise in die digitale Währung umgewandelt werden. Die digitale Währung wird geprägt, indem vom Bankkonto des Nutzers Geld abgehoben und der Gegenwert auf das digitale Währungskonto übermittelt wird (vgl. Abbildung 2).

In meiner Einschätzung würde ein Retail CBDC, der dem breiten Publikum einen direkten Zugang zu einem Konto bei der SNB gibt, in Bezug auf die Finanzstabilität und auch in Bezug auf die Ausführung komplexer sein. Gleichzeitig scheint

Fazit

Digitalgeld und insbesondere digitales Zentralbankgeld (CBDC) bietet einen potenziell grossen sozialen und wirtschaftlichen Mehrwert. Es ist deshalb aus meiner Sicht nicht eine Frage, ob, sondern nur wann und in welcher Form es eingeführt wird. In einer zukünftigen Welt, in der die Verwendung von programmierbarem Digitalgeld alltäglich sein wird, werden die Wirtschaftsakteure nicht auf dessen Verwendung verzichten, nur weil die Schweizerische Nationalbank keine CBDC anbietet. Daher sind aus Sicht der Nationalbank die Entwicklungen genau zu beobachten, weil abhängig von den Entwicklungen auch die monetäre Souveränität in Frage gestellt werden könnte. Dazu ist die Ausgestaltung von Digitalgeld und die Einführung von digitalem Zentralbankgeld auch für Retail Banken hochrelevant, weil es potenziell disruptive Auswirkungen haben könnte und schlussendlich auch die Einlagenbasis der Banken von dieser Entwicklung abhängt. Derzeit sind viele Fragen zur Ausgestaltung von digitalem Geld noch offen, und wir stehen noch ganz am Anfang der Entwicklungen. Es ist derzeit auch noch unklar, wie die regulatorischen Rahmenbedingungen ausgestaltet werden müssten. Wenn Geschäftsbanken einen Stablecoin einführen wollten, scheint aber klar, dass dies nur mit voller Unterstützung der SNB vonstattengehen könnte.

Mir scheint wichtig, dass sich neben den Banken auch die Wirtschaft und die Behörden intensiv Gedanken zum Thema «Digitale Währung» und insbesondere zur möglichen Einführung von digitalem Zentralbankgeld machen.

Kommentare

1 Kommentare

Jörg Eugster

18. März 2022

Kompliment. Sehr guter Artikel über Blockchain und Kryptos. Selten aus dem Bankenumfeld einen so guten Artikel über Kryptos gelesen. Die Tokenisierung von realen Gütern kommt hier etwas zu kurz. Die Sygnum Bank in Zürich hat kürzlich einen Picasso tokenisiert und in 1000 Tokens aufgeteilt. Der Picasso ist über 4 Mio. CHF wert. So können sich Leute an Kunstgegenständen beteiligen, die sich selber keinen solchen Schatz leisten können oder wollen. https://eugster.info/2021/tokenisierung-eines-picassos/ Hier sehe ich ein riesiges Potential. So kann man auch z.B. Immobilien tokensieren. Statt sich an einem Immobilien-Fonds zu beteiligen, kauft man Token und ist Miteigentümer.

Danke für Ihren Kommentar, wir prüfen dies gerne.

9. März 2022

FinTech in der Schweiz: Weniger Firmen, mehr Volumen

Von Prof. Dr. Thomas Ankenbrand und Dr. Denis Bieri

Die Anzahl Schweizer FinTech-Unternehmen ist im Jahr 2021 zum ersten Mal seit dem Jahr 2015 geschrumpft. Eine genauere Analyse des Sektors zeigt jedoch: Die bestehenden Firmen sind gewachsen. Die diesjährige FinTech-Studie der Hochschule Luzern gibt Einblicke in den dynamischen FinanzTechnologie-Markt.

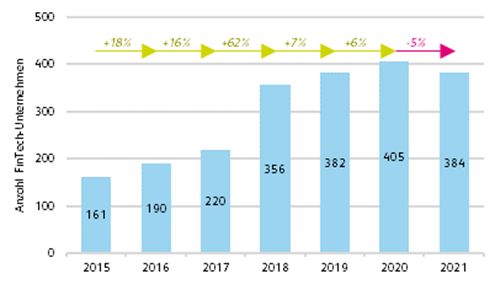

Die Entwicklung des Schweizer FinTech-Sektors kannte in den letzten Jahren nur eine Richtung: nach oben. Nachdem in der Vergangenheit die Grösse des Sektors, gemessen an der Anzahl aktiver Schweizer FinTech-Unternehmen, Jahr für Jahr zunahm, ist nun für das Jahr 2021 zum ersten Mal ein Rückgang zu verzeichnen. Per Ende 2021 beheimatete die Schweiz 384 FinTech-Unternehmen, was im Vergleich zum Vorjahr einem Rückgang von 21 Unternehmen entspricht, oder aus relativer Sicht einem Minus von rund fünf Prozent (siehe Abbildung 1).

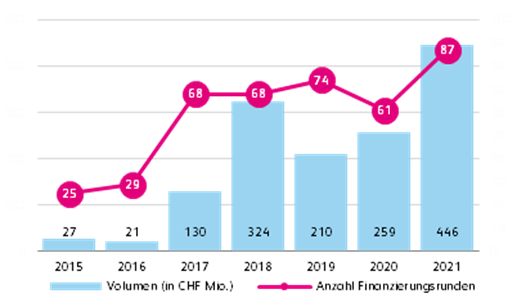

Trotz dieser auf den ersten Blick negativen Entwicklung zeigen sich in Bezug auf die Geschäftsmodelle der Unternehmen auch positive Tendenzen. Beispielsweise ist der Medianwert der Anzahl Mitarbeitenden wie auch jener der Gesamtfinanzierung bei Schweizer FinTech-Unternehmen im letzten Jahr angestiegen. Dies, nachdem diese Kennzahlen im letzten Jahr stagnierten, beziehungsweise sich sogar rückläufig entwickelten. Zudem erreichte die Risikokapitalaktivität im Schweizer FinTech-Sektor im Jahr 2021 ein Rekordniveau, sowohl bei der Anzahl der Finanzierungsrunden als auch beim Volumen (siehe Abbildung 2).

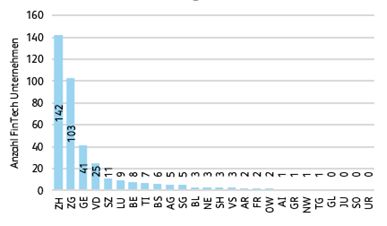

In Bezug auf die Risikokapitalaktivitäten zeigt sich zudem, dass die grössten Kantone gemessen an der Anzahl ansässiger FinTech-Unternehmen auch die grössten Kantone in Bezug auf die absorbierten Investitionsvolumen sind. Am meisten Unternehmen sind dabei im Kanton Zürich ansässig, gefolgt vom Kanton Zug (siehe Abbildung 3). Im Kanton Genf und der Waadt sind am dritt- und viertmeisten Unternehmen ansässig.

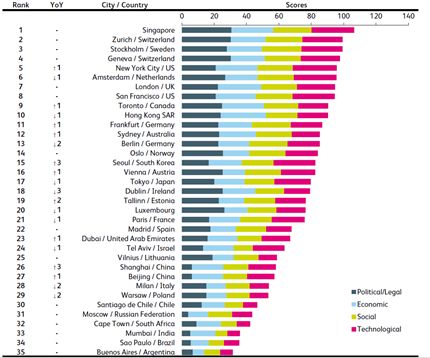

Gutes Umfeld mit Verbesserungspotenzial

Das Umfeld für Schweizer FinTech Unternehmen ist generell gut, was aus dem FinTech Hub Ranking hervorgeht, welches die Qualität der Rahmenbedingungen von ausgewählten Standorten für FinTech Unternehmen evaluiert. Die Schweizer Städte Zürich und Genf, als Repräsentanten der Deutsch- und Westschweizer FinTech Cluster, schneiden dabei auf Platz zwei und vier von insgesamt 35 Standorten auf den vordersten Rängen ab. Der erste Platz wird, wie in der letztjährigen Auswertung, wieder von Singapur eingenommen (siehe Abbildung 4).

Eine tiefergehende Analyse zeigt, dass die Schweizer Städte im politischen Umfeld gut abschneiden, während jedoch bei den ökonomischen, sozialen und technologischen Rahmenbedingungen noch ein gewisses Verbesserungspotenzial besteht. Im technologischen Umfeld haben sich die beiden Schweizer Standorte aber im Vergleich zur Vorjahresanalyse verbessert.

Analytics, künstliche Intelligenz und Big Data sind mehr als Modewörter

Im Laufe der Jahre haben immer mehr Schweizer FinTech-Unternehmen diese technologischen Konzepte übernommen. Dies steht im Gegensatz zu anderen Technologien, bei denen die Zahl der FinTech-Unternehmen im letzten Jahr rückläufig war. Die Bedeutung von Analytics-Aktivitäten dürfte in Zukunft weiter zunehmen, auch weil das Potenzial der Nutzung von Daten im Finanzsektor zunehmend erkannt, aber noch nicht ausreichend abgeschöpft wird, da es den traditionellen Instituten teilweise noch an entsprechenden Kompetenzen mangelt. FinTech-Unternehmen dürften daher auch zukünftig als Zulieferer von entsprechenden Dienstleistungen agieren.

Eine internationale Strategie zahlt sich aus

Die Tendenz der FinTech-Unternehmen, sich auf B2B-Geschäftsmodelle zu konzentrieren, hat im letzten Jahr weiter zugenommen. Neben dem verstärkten Fokus auf Geschäftskunden, wie beispielsweise Banken oder andere Finanzdienstleister, sind Schweizer FinTech-Unternehmen vorwiegend international ausgerichtet. Der wachstumsschwache Schweizer Heimmarkt ist für wachstumshungrige FinTech-Unternehmen oftmals zu klein. Der Erfolg einer internationalen Ausrichtung zeigt sich auch in der Kursentwicklung der börsennotierten FinTech-Unternehmen weltweit. Seit 2015 ist deren Performance im Vergleich zu national ausgerichteten FinTech-Unternehmen besser. Das Gleiche gilt für Unternehmen, die sich auf Geschäftskunden konzentrieren, im Vergleich zu Unternehmen, die (auch) Privatkunden bedienen (siehe Abbildung 5).

Nachhaltigkeit wird das neue Normal

Die Berücksichtigung von Umwelt-, Sozial- und Governance-Kriterien bei finanziellen Entscheidungen ist dabei, zur neuen Normalität zu werden. Im Schweizer FinTech-Sektor haben aktuell relativ wenige Unternehmen einen dedizierten strategischen Nachhaltigkeitsfokus. Die meisten dieser Unternehmen konzentrieren sich auf den Bereich der Vermögensverwaltung und zielen auf alle drei Nachhaltigkeitsdimensionen (ESG: Environmental, Social, Governance) ab.

Ohne breites Adoptieren von Standards kein Open Finance im Wealth Management

Auf dem Schweizer Finanzplatz zeichnet sich ein Trend in Richtung offener Finanzökosysteme (Stichwort «Open Finance») ab. Insbesondere im Bereich des Wealth Management bietet Open Finance gute Erfolgschancen. Die Gründe dafür sind laut den Studienautoren die globale Marktgrösse und der Schweizer Marktanteil. Zudem haben gemäss der in der Studie durchgeführten Umfrage die Schweizer Banken das Potenzial von Finanzökosystemen als zukünftiges Geschäftsmodell bestätigt. Um dieses Potenzial zu realisieren, ist jedoch ein breites Adoptieren gemeinsamer Standards notwendig, mit der sich die Banken und FinTech-Unternehmen derzeit schwertun, auch wenn entsprechende Initiativen und skalierbare Plattformen in der Schweiz bereits vorhanden und in Betrieb sind.

Verhilft das Metaverse der Blockchain-Technologie zum Durchbruch?

Das Metaverse, welches, einfach ausgedrückt, als Weiterentwicklung des Internets zu einer dreidimensionalen virtuellen Welt beschrieben werden kann, wird von der Spieleindustrie sowie von BigTech- und Blockchain-Unternehmen vorangetrieben. Auch wenn die Motive und Ziele unterschiedlich sind, zeichnet sich eine Stärkung der Eigentums- und Verfügungsrechte an Daten durch dezentrale Strukturen ab. Die Blockchain-Technologie kann hierbei eine zentrale Rolle spielen. Einen ersten Vorgeschmack darauf konnte der im letzten Jahr beobachtete Hype um Non-Fungible-Token (NFTs) geben.

IFZ FinTech Study – 2022

Wir danken den Sponsoren der IFZ FinTech Studie 2022:

Kommentare

0 Kommentare

Danke für Ihren Kommentar, wir prüfen dies gerne.

28. Februar 2022

(K)Eine weitere Neobank: Warum Kaspar& anders ist als andere Smartphone Banken

Von Prof. Dr. Andreas Dietrich

Mit Kaspar& wird heute eine weitere Smartphone Bank lanciert. Interessant am Modell ist, dass Kaspar& keine «klassische» Neo-Bank ist mit typischen Alltagbanking-Dienstleistungen im Mittelpunkt. Stattdessen fokussiert das St. Galler Startup auf die Vermögensverwaltung für die breite Masse. Die verschiedenen Alltagsbanking-Komponenten wie das Bankkonto und die Karte sind eine Ergänzung in der App – haben aber eine wichtige Funktion: Weil bei jeder Zahlung mit der Karte der aufgerundete Betrag gespart und automatisch investiert wird, sollen die Hürden für (Nicht-)Anleger reduziert werden. Im heutigen Blog stelle ich das Modell und die Differenzierungsfaktoren von Kaspar& vor.

Revolut, Wise, N26 oder auch Neon, Zak, Yuh, Yapeal, Flowbank, Fea Money und CSX: Der Neo-Banken Markt in der Schweiz ist stark umkämpft. Die meisten Neo-Banken fokussieren vor allem auf die klassischen Alltagsbanking-Dienstleistungen wie Konto, Karte und Zahlungsverkehr. Dazu bieten gewisse Anbieter noch weitere Services an (z.B. Wertschriften-Handel oder Versicherungsdienstleistungen). Mit Kaspar& tritt eine weitere Smartphone Bank (App Only-Lösung) in den Markt ein. Das Geschäftsmodell differenziert sich aber in einzelnen Aspekten gegenüber den bisherigen Anbietern.

Wer steckt hinter Kaspar&?

Kaspar& wurde im August 2020 von vier Absolventen der HSG und ETH gegründet. Das Team besteht in der Zwischenzeit aus zehn Personen (sieben davon sind Entwickler). Im vergangenen Frühling hat Kaspar& eine erste Seed-Finanzierungsrunde in der Höhe CHF 1.6 Millionen durchgeführt. Mit Thierry Kneissler (Ex-Twint), Ralph Mogicato (vielfacher Verwaltungsrat), Andy Waar (Ex-Yapeal) und Matthias Bossardt (KPMG) sind auch einige bekannte FinTech-Namen im Verwaltungsrat oder Advisory Board dabei.

Mit dem Namen Kaspar soll an einer der beiden Gründer (Caspar Schulthess) der ältesten noch existierenden Schweizer Privatbank Rahn Bodmer erinnert werden (die Bank steht aber nicht in Beziehung zu Kaspar&). Mit Kaspar& möchten sie die Tradition der Vermögensverwaltung in eine «zeitgemässe» Form bringen. Das «&» Zeichen bei Kaspar& ist für die Kundinnen und Kunden «reserviert». Wenn ich Kunde von Kaspar werde, steht beispielsweise auf der Kreditkarte «Kaspar& Andi».

Das Angebot und Geschäftsmodell von Kaspar&

Kundinnen und Kunden von Kaspar& bekommen ein Anlageportfolio, ein Bankkonto (wie Neon ist dieses bei der Hypothekarbank Lenzburg) und eine Prepaid Mastercard. Durch die Zusammenarbeit mit der Hypothekarbank Lenzburg verfügt Kaspar& auch über eine Einlagensicherung. Im Bereich des Alltagsbankings ist das Dienstleistungsangebot von Kaspar& derzeit aber noch eher schmal. So kann man beispielsweise über Kaspar& (noch) keine Rechnungen bezahlen. Gemäss Aussagen von Jan-Philip Schade (Co-Founder Kaspar&) sollen zusätzliche Funktionalitäten (Säule 3a, Microinsurances) aber zu einem späteren Zeitpunkt dazukommen.

Eine der entscheidenden Innovationen von Kaspar& ist, dass Investieren und Bezahlen kombiniert wird. Bei jeder Zahlung mit der Kaspar&-Karte wird automatisch auf den nächsten Franken aufgerundet und das resultierende Wechselgeld wird automatisch an den Finanzmärkten investiert (man kann also aufrunden aber auch fixe Beträge wählen pro Zahlung). Bezahlt ein Kunde beispielsweise CHF 5.20 für einen Café, wird das «Wechselgeld» in der Höhe von 80 Rappen direkt auf sein Anlagekonto investiert (vgl. Abbildung 2). Pro Monat fliessen bei Vielnutzung der Karte rund CHF 50 bis 60 in den «Anlagetopf».

Investiert wird basierend auf dem Risikoprofil des Kunden. Der Kunde kann zudem seine Anlage-Strategie bis zu einem gewissen Grad auch mitbestimmen (z.B. Wahl von Themenfonds wie Nachhaltigkeit, Biotech, künstliche Intelligenz,…). Grundsätzlich bietet Kaspar& die Möglichkeit, verschiedene Anlagestrategien ab einem Franken zu eröffnen. Auch monatliche Sparpläne und das Führen von mehreren Anlagetöpfen sind möglich.

Findet die Kundin die entsprechenden Investitionen gut, können natürlich auch grössere Einzahlungen getätigt werden. Dadurch wird der Kunde in die eigentliche Vermögensverwaltung überführt.

Derzeit nutzt Kaspar& rund 20 Fonds und 10 ETF von Swisscanto und Blackrock. Die Firma ist aber an keinen Anbieter gebunden. Als Anlageklassen werden Aktien, Obligationen, Immobilien und Gold angeboten. Kryptoanlagen sind derzeit kein Thema.

Kaspar& hat in einem aufwändigen Verfahren als erstes Schweizer FinTech eine Vermögensverwaltungslizenz der FINMA erhalten.

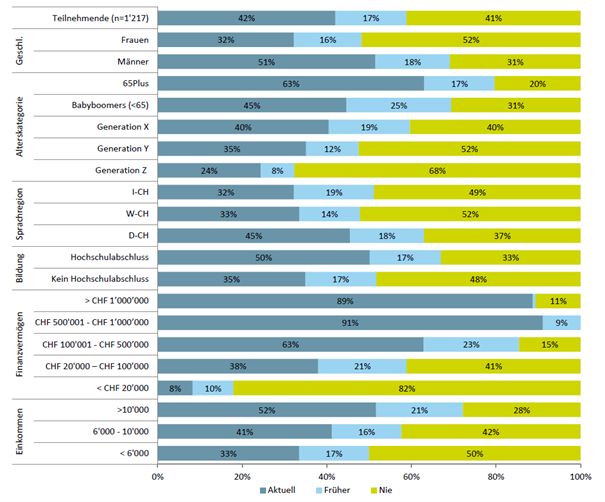

Warum Kaspar&

Wie eine von uns in Zusammenarbeit mit Raiffeisen und Vontobel auf Basis einer repräsentativen Befragung erstellte Studie gezeigt hat, ist die Quote an Personen ,die derzeit nicht an den Finanzmärkten investiert sind, hoch (vgl. Abbildung 3) . Gemäss unserer Studie gaben 41 Prozent der Teilnehmenden an, noch nie in Wertschriften investiert zu haben, wobei der Anteil von «Nicht-Investoren» bei den Frauen (52%) deutlich höher ist als bei den Männern (31%). Die restlichen 59 Prozent der Befragten, die wir als «Investoren» bezeichnen, haben entweder früher investiert (17%) oder besitzen aktuell Wertschriften (42%). Der Entscheid, nicht zu investieren, wird von den Befragten mehrheitlich mit fehlendem Kapital (47%) und/oder mangelndem Interesse (44%) begründet.

Vor diesem Hintergrund ist der Versuch von Kaspar&, die Einstiegshürden für Investitionen an Finanzmärkten zu reduzieren, ein interessanter und begrüssenswerter Ansatz. Die entsprechenden Microinvestments könnten helfen, die breite Masse dazu zu bringen, ohne grosse Hürde erste Investitionen tätigen zu lassen (eine Hürde besteht aber natürlich darin, ein Konto bei Kaspar& zu eröffnen). Kaspar& ist im Gegensatz zu Yuh oder Flowbank nicht als Trading-Plattform für Execution-only Kunden konzipiert und der Handel von Einzeltiteln steht nicht im Fokus. Stattdessen ist Kaspar& als Vermögensverwalter aufgestellt.

Kaspar& erhebt eine All-in-Gebühr von 0.85 Prozent auf das verwaltete Vermögen (mit Kostendeckel). Darin sind alle Kosten (Produktkosten, Stempelsteuer, Transaktionskosten, Fremdwährungs-Gebühren, Depotführung, Verwaltung) enthalten. Karte und Kontoführung sind kostenlos. Für Zahlungen im Ausland mit der Kaspar&-Karte gelten gemäss Aussage von Kaspar& die gleichen (tiefen) Gebühren wie bei Neon.

Zielgruppe

Oft wird davon ausgegangen, dass hauptsächlich kostensensitive und für Banken eher unattraktive Retail-Kunden die Services von Neobanken nutzen. Wie eine gemeinsam von ti&m und uns publizierte Studie aber aufgezeigt hat, sind Neobanken-Nutzerinnen und -Nutzer jünger, überdurchschnittlich gut gebildet und im Durchschnitt einkommensstärker als Nicht-Nutzer von Neobanken. Das Durchschnittsalter eines Neo-Banken Nutzers ist derzeit 41 Jahre.

In Bezug auf das Segment zielt Kaspar& gemäss dem Mitgründer Jan-Philip Schade vor allem auf die breite Mittelschicht von Kundinnen und Kunden mit einem Vermögen von ca. CHF 50’000 bis CHF 300’000. Solche Kunden für ein Vermögensverwaltungsmandat zu gewinnen ist schwierig. Über die spielerische Methode und der Kombination von Bezahlen und Investieren hofft man aber, dass man diese Kundinnen vom Angebot überzeugen kann.

Nicht einfach stelle ich mir die Gewinnung von Neukunden und Neukundinnen vor. Wie kann man diese heissumworbene Kundschaft in einem hartumkämpften Markt gewinnen? Kaspar& versucht verschiedene Ansätze. Neben Social Media-Aktivitäten und verschiedenen kleineren Kooperationen versuchen sie auch Zusammenarbeitsprogramme mit Unternehmen zu machen, mit dem Argument, dass diese über Kaspar& die Financial Wellness ihrer Mitarbeitenden fördern können (B2B2C Strategie).

Fazit

Das Angebot an Smartphone Banken in der Schweiz ist bereits sehr gross – und niemand hat auf ein weiteres Angebot im Bereich des Alltagsbankings gewartet. Die Berechtigung und der Differenzierungsfaktor von Kaspar& ist aber die Kombination von «Payment» und «Vermögensverwaltung». Der Versuch von Kaspar& über die (hierzulande innovativen) Microinvestments die Einstiegshürden für Investitionen an Finanzmärkten zu reduzieren, die Kundschaft über Karten und Alltagszahlungen zu gewinnen und den ersten Schritt auf dem Weg zu «Investoren» zu vereinfachen halte ich für einen begrüssenswerten Ansatz. Anlegen wird in den Alltag integriert und ohne grosse Startsumme beginnt die Kaspar&-Kundschaft mit Investieren.

Das Ziel von Kaspar& ist es, in fünf Jahren 60’000 Kundinnen und Kunden zu haben. Dieses Ziel ist an sich realistisch – die Neukundengewinnung ist aber im hart umkämpften Markt eine sehr grosse Herausforderung.

PS: Das Modell von Kaspar& wird auch im Rahmen der Konferenz «Innovationen im Banking» – neben vielen weiteren spannenden Referaten von z.B. UBS oder FlowBank – vorgestellt. Die Konferenz findet am Nachmittag des 12. Mai in Rotkreuz statt.

Kommentare

3 Kommentare

Juerg Rieben

24. November 2023

Ich nutze seit es Neon gibt die Neonkarte, auch eine Prepaidkarte. Was genau soll nun das Problem sein damit? Oder welchen Unterschied gibt es denn zu einer Debitkarte wie zB von Yuh? Ich hatte noch nirgends ein Problem mit der Neonkarte (ja, auch die Yuhkarte funktioniert bestens).

Michael Wicki

28. Februar 2022

An sich eine gute Idee und Möglichkeit für Kleininvestoren. Aber dass es «nur» eine Prepaid Mastercard gibt, finde ich bedenklich. Einem Konto mit Deckung eine Prepaid Kreditkarte anzuhängen, macht für mich nicht nur wenig Sinn, sondern erweckt mir auch stark den Eindruck, dank Interchange Fees noch eine zusätzliche Einnahmequelle zu haben. Natürlich wieder einmal zum Leidwesen der KMUs. In Zeiten von den neuen Mastercard und Visa Debit Karten, wäre eine solche doch bei weitem die bessere Wahl gewesen? Es ist mir bewusst, dass ich eine Minderheit bin, der sich mit den ganzen Interchange Gebühren auskennt. Aber ich meide es, Unternehmen zu unterstützen, welche nur noch solche «Gratiskarten» ausstellen, bei denen die Kosten (und vermutlich noch einiges darüber hinaus) dann halt einfach an den Händler abgewälzt werden. Von mir also ganz klar (noch) keine Empfehlung. Zumindest nicht, wer mit der Karte dann im Alltag bezahlen will.

Fabian Stoll

28. Februar 2022

Ich frage mich schon lange, wann die Händler endlich ein eigenes System auf die Beine stellen oder anfangen Crypto zu akzeptieren. Die Händler jammern ständig, aber ändern nichts.

Danke für Ihren Kommentar, wir prüfen dies gerne.

21. Februar 2022

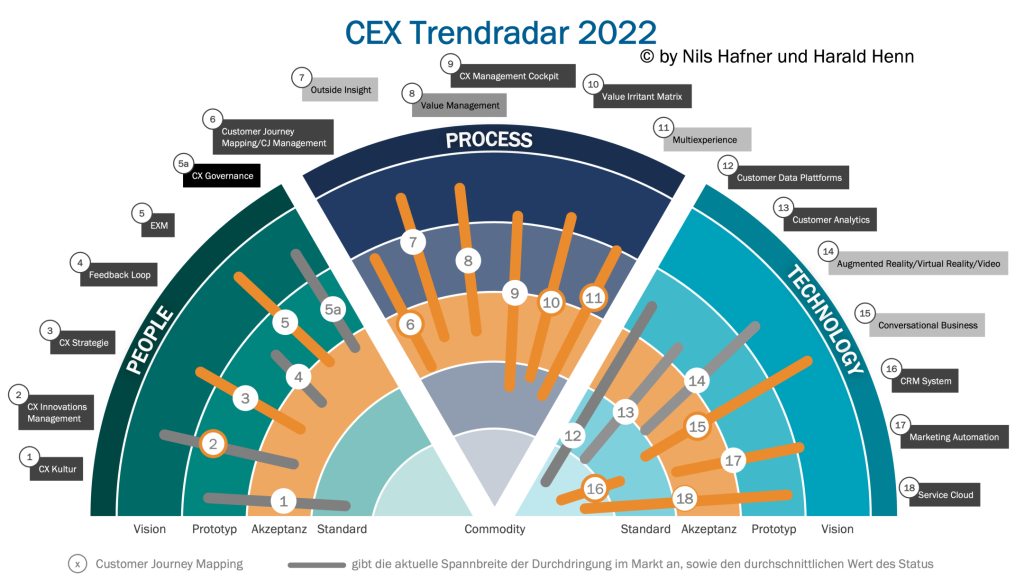

Das Kundenmanagement-Cockpit – Die Schalt- und Steuerungszentrale für Customer Experience

Von Prof. Dr. Nils Hafner

Ende Januar haben wir den CEX Trendradar veröffentlicht. Dabei handelt es sich um qualitative Studie über den Reifegrad der 19 wichtigsten Trends im Customer Experience Management über verschiedene Branchen. Die Übersicht über die Entwicklung der Trends zeigt die Abbildung unten. In diesem Zusammenhang haben mein Co-Autor Harald Henn und ich auch viele Gespräche mit Führungskräften von Banken in Deutschland, Österreich und der Schweiz geführt.Interessant ist dabei, dass viele Banken gerade hohe Beträge investieren, um neue Customer Experience Abteilungen zu gründen oder WOW-Momente für Ihre Kunden zu gestalten. Interessanterweise werden in diesem Zusammenhang häufig teure Strategie-Berater engagiert, um eine CX Strategie zu entwickeln. Und das ohne nennenswerte Effekte, da gleichzeitig an anderer Stelle – z.B. im Customer Service – gespart wird und die Auswirkungen der ergriffenen CX Massnahmen nicht gemessen werden (können). Abhilfe soll hier eine Implementation eines Kunden Management Cockpits schaffen (Trend 9 – CX Management Cockpit).

Die Mehrheit der befragten Banken misst die klassischen strategischen Kennzahlen wie z.B. den Net-Promotor-Score (NPS), Mitarbeiter- und Kundenzufriedenheit, sowie einige Institute im Bereich Kundenservice den Customer Effort Score. Auch messen Banken zum Teil auf der operativen Ebene der Marketing-, Vertriebs- und Customer-Service-Abteilungen die Anzahl der Beratungen, die Erfolgsrate der Offerten, die Erstlösungsquote oder den Service Level im Contact Center oder die Kündigungswahrscheinlichkeit. Das mag für die einzelnen Abteilungen eine gute Orientierungshilfe zur Steuerung ihrer Ziele sein, hilft aber nicht, der Bank ein gemeinsames Bild für die Steuerung der Customer Experience Strategie zu vermitteln, da der Zusammenhang beispielsweise zwischen Erstlösungsquote (FCR) und Kundenzufriedenheit, sowie Mitarbeiterzufriedenheit und Kundenzufriedenheit und der Effekt auf Profitabilität und Wachstum (den die übergeordnete Instanz der Geschäftsleitung interessiert) nicht transparent gemacht werden kann.

Um im Customer Experience erfolgreich zu sein – und damit Kundenorientierung nicht nur als Lippenbekenntnis zu leben -, müssen also Schlüsselkennzahlen nach Prioritäten geordnet – aus Hunderten von Zahlen die wichtigsten herausgefiltert – und in einen Bezug zum Beitrag der Unternehmens-Strategie gesetzt werden. Die Führung mit strategischen Kennzahlen wie der Anzahl wertschöpfender Kundenkontakte, der Self-Service-Quote, der Erstlösungsquote oder der Servicekosten pro Kunde ist immer noch nicht sehr weit verbreitet. Auch ist im Banking meistens nicht bekannt, wie sich beispielsweise ein Werbefranken investiert in die unterschiedlichen Kommunikationsmöglichkeiten und Medien (Kampagnen, Werbung, Sponsoring) rentiert und auf das positive Kundenerlebnis einzahlt. Diese Kennziffern sind es, die einen sehr guten Aufschluss über die strategische mittel und langfristige Entwicklung des Kundenmanagements im Hinblick auf eine differenzierende CX und eine kosteneffiziente Service-Excellence geben.

Für eine effektive CX-Steuerung wäre wünschenswert, dass Kennziffern nicht nur Touchpoint-bezogen, sondern auch Customer-Journey-bezogen sind. Da Kunden die Customer Journey gesamthaft beurteilen, ist ein Customer Journey-Messverfahren wichtig – möglichst in Echtzeit, um zeitnah reagieren zu können. Solche CX Management Cockpits spielen dann eine zentrale Rolle, die CX- und Unternehmensziele zu erreichen, wenn die Bewertungen der Kunden und deren Einfluss auf die Umsätze und Kosten verbunden werden. Ein ideales CX Cockpit steigert die Unternehmensergebnisse, indem es allen involvierten Mitarbeitern zeigt, wie die verbesserten Umfragewerte (z.B. Kundenzufriedenheit) mit einem Rückgang der Anrufe im Contact Center korrelieren. Wenn dann noch die damit verbundenen Kosteneinsparungen aufgezeigt werden, dürften die Verantwortlichen den Wert von Customer Experience besser einschätzen.

Dabei ist es für Unternehmen, die einen hohen Reifegrad anstreben, wichtig, Investitionen, Prozesskennzahlen, Kundenfeedback und Geschäftsresultate intelligent miteinander zu verknüpfen. Hier möchten wir 2022 mit einem Forschungsprojekt ansetzen. Wenn Sie an einer Kooperation interessiert sind, melden Sie sich doch bei mir unter nils.hafner@hslu.ch, den gesamten CEX Trendradar können Sie hier herunterladen.

Kommentare

0 Kommentare

Danke für Ihren Kommentar, wir prüfen dies gerne.

14. Februar 2022

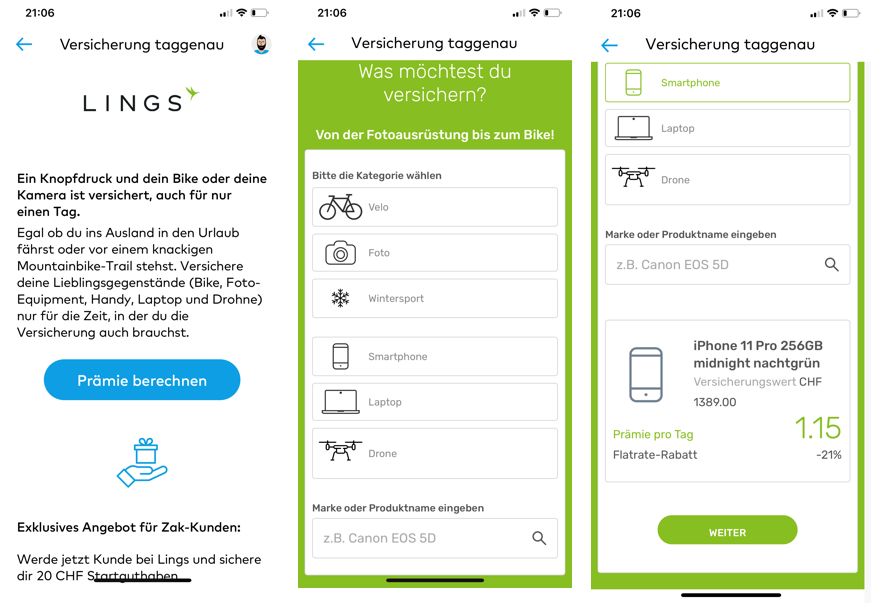

Von der App zum Ökosystem – die Pläne von Zak

Von Prof. Dr. Andreas Dietrich

Die Smartphone Bank Zak hat den weiteren Ausbau von Partnerschaften als eines ihrer fundamentalen Ziele festgelegt. Langfristig will Zak so ein Ökosystem aufbauen. Im heutigen Blog zeige ich auf, welche drei Arten von strategischen Kooperationen Zak bisher eingegangen ist, mit welchen Partnern zusammengearbeitet wird und wie die entsprechenden Angebote bislang genutzt werden.

Im Februar 2018 hat die Bank Cler die erste Schweizer Smartphone Bank Zak lanciert. Bereits vor drei Jahren hatte ich Zak erstmals getestet und in einem Blog-Artikel ausführlich darüber berichtet. In meinem letzten Artikel über Zak hatte ich vor einem Jahr über verschiedene Zahlen und Fakten geschrieben. Der heutige Blog fokussiert auf die verschiedenen Zusammenarbeitsmodelle von Zak.

Zusammenarbeitsmodelle