20. Februar 2019

Andere Retail Banking Institute,

Paradigmen-Wechsel im Anlagegeschäft? Die Thurgauer Kantonalbank setzt als erste Schweizer Bank auf zielbasiertes Investieren

Von Prof. Dr. Andreas Dietrich

Gerade in turbulenten Marktzeiten wie heute sind Tipps und Ratschläge zum Thema Geldanlagen besonders gefragt. Der Weg, wie Banken dies machen, ist heute aber nicht nur aus akademischer Sicht teilweise umstritten. Ein zwar nicht neuer, in der vergangenen Zeit aber vor allem im angelsächsischen Raum wieder entdeckter Ansatz ist das „Goal-based-Investing“ – das zielbasierte Investieren (ZBI). Als meines Wissens erste Bank in der Schweiz setzt die Thurgauer Kantonalbank konsequent auf diesen neuen Beratungsansatz bei der Geldanlage. Im nachfolgenden Blog erläutere ich die Schwächen der heutigen Anlagestrategien, zeige auf, weshalb ZBI als Paradigmenwechsel bezeichnet werden kann und werde die Lösung der TKB vorstellen.

Die meisten Banken fokussieren in ihrer Anlageberatung darauf, die «optimale» Portfolioallokation zu erstellen und stellen damit verbunden die Aktien- oder Fondsauswahl in den Vordergrund. Der potenzielle Differenzierungsfaktor gegenüber Mitbewerbern ist dabei, überlegene Anlageerträge zu erzielen. Da heute aber viele Banken die gleichen Produkte, Tools und Modelle im Hintergrund haben, scheint dieses Vorgehen herausfordernd.

Gleichzeitig ist das Leben eines Anlagekunden (finanziell) nicht unkompliziert und das Investitionsumfeld ist unsicherer geworden, was tendenziell einen Bedarf an mehr und nicht an weniger Beratung mit sich bringt. Wenn Verbraucher zum Beispiel versuchen, mehrere Ziele zu erreichen (z.B. einen bestimmten Lebensstil zu erhalten, ein zweites Haus zu kaufen, die Ausbildung der Kinder zu bezahlen, etc.), benötigen sie Ratschläge, wie sie mehrere Ziele im Laufe der Zeit finanzieren können und wie sie Kompromisse zwischen ihnen eingehen können. Basierend auf der persönlichen Finanzsituation gilt es den richtigen Mix aus Vermögenswerten und Verbindlichkeiten zu finden.

Die auf der reinen Portfolio-Theorie von Markowitz basierenden Ansätze scheinen daher nicht mehr optimal zu sein. Viel eher sollte sich eine gute Anlageberatung aus einem Mix von Portfolio Theorie, den Erkenntnissen der Behavioural Finance und dem Financial Planning ergeben.

Warum das Modell der reinen Portfolio Theorie-Betrachtung in Frage gestellt wird

Nachfolgend zeige ich anhand von vier Kritikpunkten auf, welche Aspekte an der traditionellen Anlageberatung kritisiert werden können:

- In der modernen Portfolio Theorie wird der Anleger über seine Risikopräferenz definiert. Weil die Zeit bei der Geldanlage eine der entscheidenden Ressourcen ist, verwenden Banken in der Praxis die Zeit als Element der Risikofähigkeit. Erstaunlicherweise verstehen viele Banken die Zeithorizonte aber als «rollend». Mit anderen Worten: Ein fünfjähriger Zeithorizont wird auch ein Jahr später als fünfjähriger Zeithorizont verstanden.

- Traditionelle Anlageansätze fokussieren vor allem auf die Erhebung des maximal tolerierbaren Risikos und leiten daraus die höchstmögliche, risikoadjustierte Portfoliorendite ab. Der Nutzen resp. die Ziele des Anlegers liegen aber nur selten in der Höhe eines Risikomasses, das zudem nicht konstant ist.

- Volatilität (im Sinne des statistischen Konzepts der Standardabweichung) oder auch das Value-at-risk-Konzept sind zudem für viele Anleger ein nur schwer zu verstehende Risikomasse. In der Regel sind es die – gegenüber den Normalverteilungsannahmen viel häufiger als suggeriert auftretenden – negativen Renditen ausserhalb einer Standardabweichung, welche viele Kunden besonders beschäftigen (Stichwort Fat Tails).

- Die Behavioral Finance hat gezeigt, dass Menschen sich mitunter irrational verhalten. Diese wissenschaftlich fundierten Erkenntnisse werden oftmals nur unzureichend angewandt.

Eine Strategie, welche diese Schwächen adressiert, ist das zielbasierte Anlegen (ZBI), welches sich heute vor allem im angelsächsischen Raum (z.B. bei Betterment, Wealthfront) zunehmender Beliebtheit erfreut.

Wie setzt die Thurgauer Kantonalbank das «Zielbasierte Anlegen» um?

Beim zielbasierten Anlegen geht es im Grundsatz darum, dass sich die Bankberaterin oder der Bankberater stärker auf die Ziele von Anlegern konzentriert (z.B. ein gewisser finanzieller Standard nach der Pensionierung, die Bezahlung von Studiengebühren oder den Kauf eines Hauses). Es ist eine Anlagemethode, bei der die «Performance» am Erfolg gemessen wird, die persönlichen Ziele zu erreichen. Dies unterscheidet sich von herkömmlichen Anlagemethoden, bei denen die finanzielle Performance als Rendite gegenüber einem Investment Benchmark definiert wird.

Die Ausprägungen und Umsetzungen des zielbasierten Anlegens sind unterschiedlich. Nachfolgend werde ich in erster Linie den Umsetzungsansatz der Thurgauer Kantonalbank vorstellen.

Ein wesentlicher Aspekt bei der Umsetzung der TKB ist es, Ziele in Teilvermögen zu verfolgen. Basierend auf der Wahrscheinlichkeit, diese Ziele in einer gewissen Zeitfrist zu erreichen, wird danach die Anlagestrategie definiert (Maximierung der Zielerreichungswahrscheinlichkeit). Die wesentlichen Grundregeln der Vermögensanlage, z.B. die Diversifikation der Risikoquellen, die Vermeidung von Klumpenrisiken, «Strategie vor Selektion» oder ein zurückhaltendes Timing bleiben dabei unangetastet.

Zielorientiertes Investieren scheint ein naheliegendes Konzept zu sein, stellt aber eine Abkehr vom typischen Risikotragfähigkeitsrahmen dar, bei dem die Kunden danach beurteilt werden, ob sie eine konservative, moderate oder aggressive Ausrichtung auf das Anlagerisiko haben. Des Weiteren scheinen mir die folgenden Aspekte des ZBI-Ansatzes erwähnenswert:

- Das Risiko wird nicht als jährliche Volatilität gemessen, sondern vor allem als die Wahrscheinlichkeit, dass die subjektiven und persönlichen Ziele nicht erreicht werden können.

- Der Erfolg wird entsprechend über den Grad und die Wahrscheinlichkeit der Zielerreichung gemessen und nicht über den Vergleich zu einem Benchmark.

- Anleger sollen nur so viel Risiko wie nötig nehmen, und nicht so viel wie möglich. Wieviel nötig ist, kann nur aus den Zielen und den zur Verfügung stehenden Ressourcen (Zeit, Kapital, Geldflüsse, erwartete Renditen) abgeleitet werden.

- Das «perfekte» (Markowitz-)Portfolio gibt es in der ZBI-Welt entsprechend nicht. Auch Harry Markowitz selber, der Gründer der Portfolio Theory, spricht heute nicht mehr vom perfekten, sondern vom für jeden Kunden individuell richtigen Portfolio («right portfolio»), wie man diesem interessanten Youtube-Beitrag (v.a. ab ca. Minute 27) entnehmen kann.

- Schliesslich geht man davon aus, dass Menschen mit Zielen nicht nur im Leben, sondern auch im Anlegen erfolgreicher sind, da sie motivierter und disziplinierter handeln.

So ist das Vorgehen der Thurgauer Kantonalbank

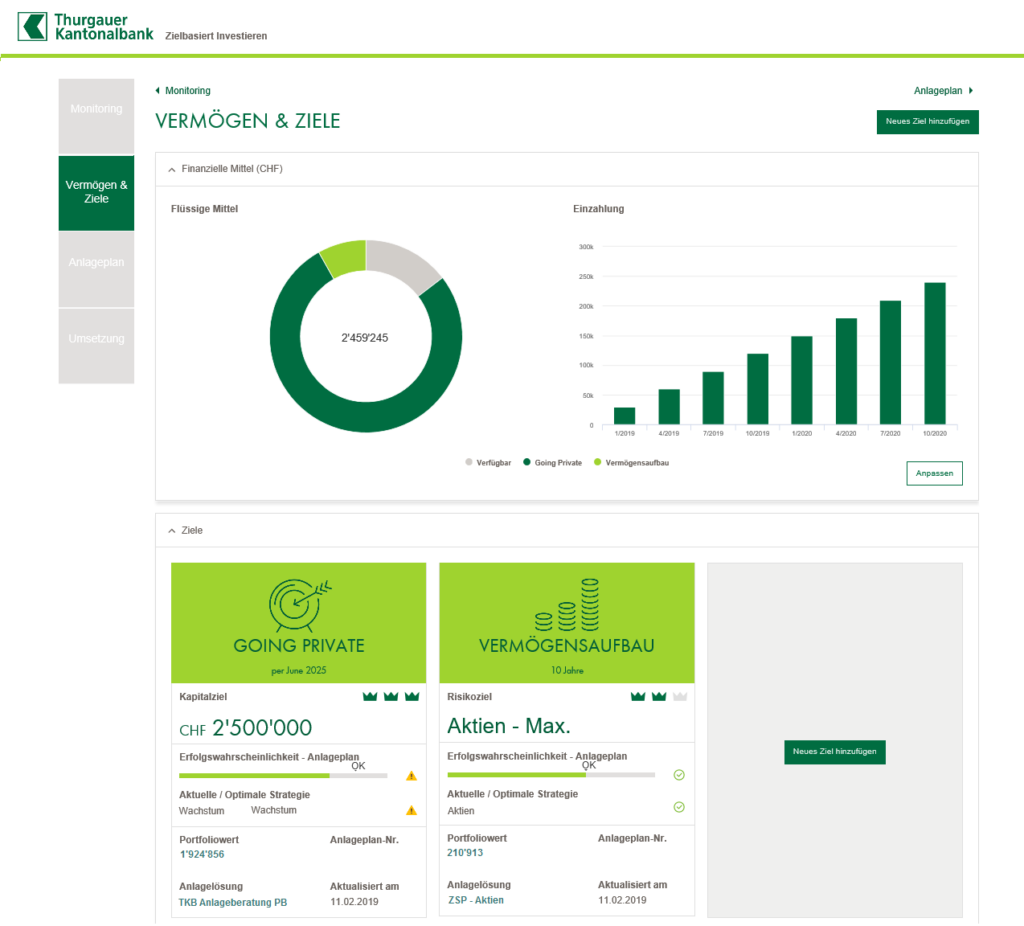

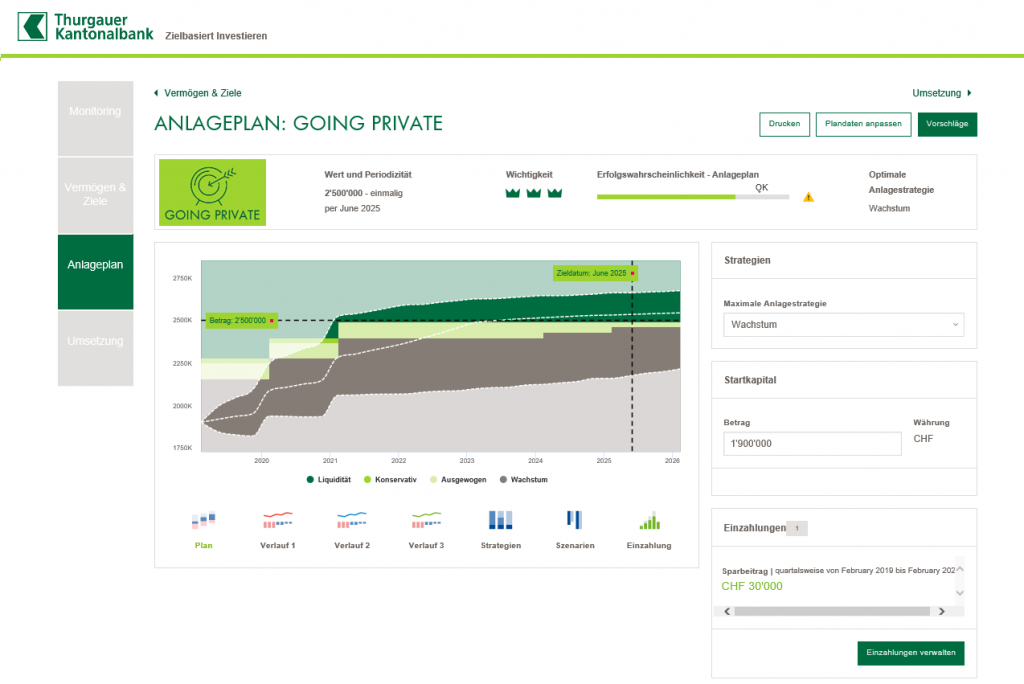

Als meines Wissens erste Schweizer Bank hat die Thurgauer KB sich entschieden, konsequent auf den neuen ZBI-Beratungsansatz bei der Geldanlage zu setzen. Hierfür hat sie gemeinsam mit Avaloq und SwissQuant eine entsprechende Applikation entwickelt. Ab 2019 wird das entsprechende Tool in der Kundenberatung eingesetzt. Ich konnte in einer frühen Phase (November 2018) das Tool testen und finde, dass es gut und einfach gemacht ist. Besonders gut gefällt mir der jederzeit ersichtliche Balken der Zielerreichungsgrad-Wahrscheinlichkeit. Noch verbesserungswürdig ist aus meiner Sicht der (in der Beta-Version vorhandene) Medienbruch nach der abgeschlossenen Beratung und hin zu den entsprechenden Produkten in Form von pdf-Dateien. Hier verliert sich für einen Moment das Gefühl, dass man personalisiert beraten wird. Solche Schwächen lassen sich aber ausmerzen.

Der Ablauf eines Gesprächs ist bei der TKB dabei in etwa wie folgt aufgebaut:

- Kunden definieren zuerst ihre Anlageziele konkret und spezifisch. Es geht zuerst also nicht mehr darum, die Wahl des Risikoprofils und die damit verbundene Musterportfolio-Selektion zu tätigen. Stattdessen ist es in diesem ersten Schritt zentral, das Verständnis für die Lebensziele des Anlegers zu erhalten. Die TKB sieht dabei derzeit vier Zieltypen vor:

- Vermögensziel (Erreichung eines bestimmten Betrages auf einen bestimmten Zeitpunkt hin; z.B. CHF 100’000 bis am 31.12.2029)

- Rentenziel: Auszahlung einer bestimmten Rente während einer bestimmten Zeitperiode

- Renditeziel (z.B. 2% p.a. über 5 Jahre).

- Risikoziel: Erhalt eines bestimmten Risikoniveaus mit einem rollenden Zeithorizont

- Gleichzeitig hat die TKB verschiedene Ziele kategorisiert (z.B. Familie, Sprachaufenthalte, Kosten Studium, Leben&Wohnen, Sabbaticals, Reisen, Pension und Alter, Verbindlichkeiten), welche ausgewählt werden können.

- Danach legen die Kunden ihren Anlagehorizont fest.

- Bei möglichen Zielkonflikten muss der Kunde seine Anlageziele nach sachlichen Prioritäten festlegen (tief, mittel, hoch).

- In einem fünften Schritt nennt der Kunde seinen jeweiligen Ziel- und Anlagebetrag.

- Des Weiteren muss der Kunde seine Risikotoleranz bestimmen – wie viel mag er maximal riskieren?

Die Umsetzung des Portfolios erfolgt über den «dynamischen Pfad». Der dynamische Pfad («dynamic policy») illustriert, welche Wege das Teilvermögen nehmen kann auf seinem Weg zum Ziel unter der Annahme, dass man stets bemüht ist, die Zielerreichung zu maximieren. Je nach Vermögenshöhe und Zeitpunkt – und unter Berücksichtigung zukünftiger Cash Flows – ergibt sich eine unterschiedlich Strategische Asset Allokation. Wenn der Vermögenswert rascher steigt als der Mittepfad, kommen risikosenkende Signale und das Risiko wird reduziert (und vice versa). Gleichzeitig soll verhindert werden, dass das Risiko trotz abnehmendem Zeithorizont laufend erhöht wird, wenn sich das Vermögen unterhalb des Normpfades befindet. Zentral am Konzept ist, wie oben schon einmal erläutert, dass bei allen Strategien nur so viel Risiko eingegangen werden soll, um das Ziel zu erreichen – aber nicht mehr.

Der Plan ist das eine, die Umsetzung das andere. ZBI kann seine Wirkung nur entfalten, wenn die Umsetzung diszipliniert erfolgt. Viele Anleger folgen den Strategie-Empfehlungen der Banken nur bedingt. Ein möglicher Grund dürfte darin liegen, dass viele Kunde nicht explizite Ziele verfolgen und entsprechend auch nicht immer gleich diszipliniert die Portfolio-Vorschläge umsetzen. Die TKB hofft, dass die Disziplin durch den ZBI-Ansatz höher wird. Des Weiteren erhofft sie sich, auch vor dem Hintergrund von FIDLEG, zusätzliche Vermögensverwaltungsmandate erhalten zu können. Der ZBI-Ansatz scheint hierfür gut geeignet zu sein.

Herausforderungen für die TKB

In der Umsetzung sehe ich vor allem vier Herausforderungen für die TKB:

- Die oben vorgestellten Ansätze scheinen mir vor allem für Retail und Affluent Kunden interessant zu sein (Execution only Kunden lassen sich hierdurch hingegen wohl kaum gewinnen). Kann man diesen Ansatz aber auch Private Banking Kunden gut «verkaufen»? Es ist davon auszugehen, dass durch den neuen Vermögensverwaltungs-Ansatz existierende Portfolios in Frage gestellt werden und die strategische Asset Allocation zahlreicher Kunden durch den Verkauf von Positionen verlagert werden müsste. Wie reagiert der Private Banking Kunde darauf?

- Der zielorientierte Ansatz wird in der Praxis wohl nicht immer so reibungslos verlaufen, wie oben geschildert. Einige Kunden haben ihre Ziele noch nicht erreicht, während andere Kunden Ziele haben, die absolut unrealistisch sind und die TKB zwingen, die Träger schlechter Nachrichten zu sein. Gleichzeitig besteht darin natürlich auch ein Mehrwert der Beratung. Zu hohe Ziele im Vergleich zu den erwarteten Renditen münden in einer tiefen Zielerreichungswahrscheinlichkeit. In diesem Sinne kann die TKB Illusionen und falsche Hoffnungen vermeiden.

- Für einige Kunden scheint ein zielorientierter Planungsprozess relativ einfach zu sein: Die Kunden kommen mit den klar definierten Zielen und es wird ein Plan erstellt, um von A nach B zu kommen. Bei der anderen Kundengruppe (Mehrheit?) könnte der Prozess hingegen schnell ins Stocken geraten. Wie viele Kunden haben wirklich klare Vorstellungen und Ziele? Und falls sie Ziele haben: Sind diese realistisch? Wie viele Kunden haben ein Verständnis dafür, welche Möglichkeiten machbar sind? Die entsprechenden Beratungsprozesse könnten herausfordernd sein.

- Das Konzept der TKB postuliert, die verschiedenen Finanzziele in gesonderten Teilvermögen zu verfolgen. Die Aufteilung der Finanzanlagen in mehrere Portfolios ist akademisch nicht unumstritten (mit zum Teil gegenteiligen Schlussfolgerungen), da dadurch möglicherweise Portfolioeffizienzgewinne verloren gehen.

Fazit

Es ist davon auszugehen, dass in Zukunft die Vermögens- und Anlageberatung (noch) stärker kundenorientiert sein wird. Somit steht weniger das Anlageprodukt im Mittelpunkt, da dieses ohnehin fast beliebig austauschbar ist. Es ist auch zu erwarten, dass Banken künftig stärker ihren Mehrwert erklären, beziehungsweise beweisen müssen. Auf der anderen Seite kann festgestellt werden, dass vielen Menschen das Interesse für finanzielle Fragen fehlt, sie aber Unterstützung für die Erreichung ihrer finanziellen Ziele suchen. Insofern scheint das ZBI ein interessanter Ansatz zu sein, diesem Dilemma zu entfliehen.

Aus meiner Sicht wird die Beratung durch diesen Ansatz eher anspruchsvoller, da es ein noch besseres Wissen über den Anleger voraussetzt, insbesondere was seine finanziellen Ziele, Verpflichtungen und Ressourcen anbelangt. Interessant ist diesbezüglich auch das (Marketing-)Wording der TKB, die nicht mehr ein «Markt-Alpha», sondern ein «Beratungs-Alpha» verspricht. Es erstaunt mich auch nicht, dass die Anlageberater der TKB auf dieses Tool offenbar positiv reagiert haben. Es wird nämlich beim Durchspielen des Gesprächs rasch ersichtlich, dass das Vorgehen zu komplex ist, als dass es ein Kunde selber machen könnte. Der Berater nimmt hier nach wie vor eine zentrale Rolle ein – strategiekonform auch mit den Zielen der TKB. Ebenso kann ich mir vorstellen, dass die Abschlussquote («Conversion rate») bei dieser Art von Beratung höher ist als bei traditionellen Anlageberatungen, da der Kunde und seine Ziele sehr stark einbezogen werden.

Derzeit ist ZBI weder bei Anlegern noch bei den Banken besonders bekannt. Die Frage stellt sich daher, wie Kunden, vor allem Private Banking Kunden, auf ein solches «neues» Angebot einer Bank reagieren. ZBI wurde aber bereits 2015 von Deloitte als einer von 10 disruptiven Trends im Wealth Management vorgestellt – insofern scheint das Vorpreschen der Thurgauer Kantonalbank zwar durchaus mutig, aber auch sinnvoll zu sein.

PS: Für Spontane (wer ist das schon nicht?): Am Mi, 27.2 findet die IFZ FinTech Konferenz statt. Neben der Vorstellung der FinTech Studie werden auch interessante Cases im Bereich Machine Learning/Artificial Intelligence und spannende Startups im Bereich CryptoFinance vorgestellt. Des Weiteren beschäftigen wir uns mit der Frage, warum sich die Finanzindustrie so schwer tut mit Innovationen. Mehr Infos erhalten Sie hier. Es hat noch 2 Tickets…

Kommentare

0 Kommentare

Danke für Ihren Kommentar, wir prüfen dies gerne.