12. Dezember 2024

Schweizer Bankkredite als Hebel für klimafreundliche Investitionen

Durch die realwirtschaftlichen Tätigkeiten der Bankkundinnen und -kunden entstehen in der Regel Treibhausgasemissionen. Wenn diese Tätigkeiten zumindest teilweise durch Kredite, Investments und andere finanzielle Engagements von Finanzinstituten ermöglicht werden, so spricht man von finanzierten Emissionen. Eine Hochrechnung der ersten publizierten Zahlen zeigt, dass Schweizer Kreditkund:innen im Inland mit den erhaltenen Kreditbeträgen 2023 zwischen 8.9 und 10.3 Millionen (Scope 1 und Scope 2) Treibhausgase emittiert haben. Über die Kapitalallokation können Banken die Veränderung der Emissionen positiv beeinflussen und die Kreditvergabe als Teil des Klimaschutzes etablieren.

Die Hochschule Luzern und SIX haben im diesjährigen IFZ Sustainable Lending Monitor mit Unterstützung von Swiss Climate AG, die finanzierten Emissionen im Kreditportfolio von Schweizer Banken genauer analysiert. Hier geht’s zum Studien-Download.

Treibhausgasbilanzierung als Schlüssel zur Transparenz

Für das Berichtjahr 2023 haben bereits sechs Schweizer Retailbanken ihre finanzierten Scope 1 und 2-Emissionen der finanzierten Unternehmen und Hypotheken in der Schweiz gemäss dem PCAF-Standard (Partnership for Carbon Accounting Financials) berechnet und publiziert: die Raiffeisen Gruppe[1], die Berner Kantonalbank, die Basler Kantonalbank, die Basellandschaftliche Kantonalbank, die Thurgauer Kantonalbank[2] und die Zuger Kantonalbank. Diese Emissionen werden den Scope 3-Emissionen der Banken zugeordnet, und sind ein wesentlicher Teil ihrer Klimabilanz. Die Messung und das Reporting dieser Emissionen sind entscheidend, um den Einfluss des Finanzplatzes Schweiz auf die Klimaerwärmung sowie die Risikoexposition von Schweizer Banken besser zu verstehen.

Herausforderung und Handlungsbedarf

Die sechs Retailbanken repräsentieren etwa 26 Prozent des Gesamtkreditvolumens der Schweiz. Für die Berechnung der finanzierten Emissionen richten sie ich nach den PCAF-Kreditgruppen

- Hypotheken für Gewerbeimmobilien,

- Hypotheken für Wohnimmobilien und

- Firmenkredite.

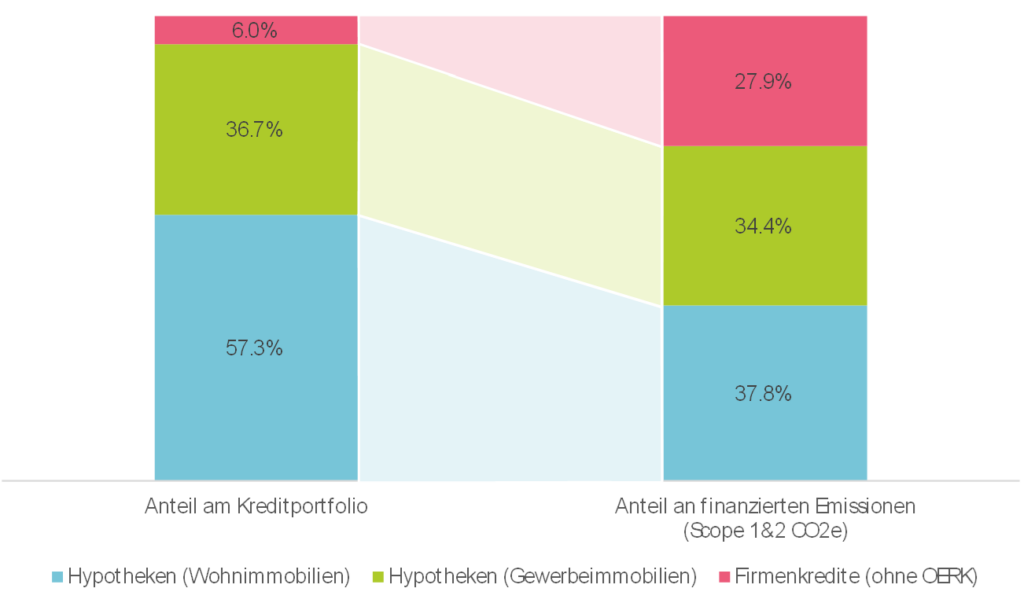

Abbildung 1 zeigt für die Banken die Verteilung dieser Kategorien sowohl am gesamten Kreditvolumen (links) als auch an den finanzierten Scope 1 und 2 Emissionen (rechts). Wohn- und Gewerbeimmobilien machen zusammen 94 Prozent des Kreditvolumens aus, während Firmenkredite lediglich einen Anteil von 6 Prozent haben. Bei den finanzierten Emissionen entfallen jedoch fast drei Viertel auf Hypotheken für Gewerbe- und Wohnimmobilien, wobei Wohnimmobilien mit 37.8 Prozent den grössten absoluten Teil ausmachen. Trotz ihres geringen Anteils am Kreditvolumen, verursachen Firmenkredite über ein Viertel der finanzierten Emissionen.

Diese Ergebnisse verdeutlichen zweierlei: Erstens entfällt der grösste absolute Anteil der Emissionen auf das Hypothekenportfolio. Zweitens zeigt sich aber, dass die CO₂-Intensität – gemessen als Verhältnis von Tonnen CO₂e (CO2–Äquivalent) zu CHF Millionen Kreditvolumen – bei Firmenkrediten deutlich höher ist als bei Hypotheken.

Abbildung 1: Anteil der Kreditkategorien am Kreditvolumen und an den finanzierten Emissionen (Stichprobenbanken, Referenzjahr 2023)

Die Scope 1 und 2 CO2-Intensität für Wohnimmobilien-Hypotheken liegt bei den sechs Banken im gewichteten Durchschnitt bei 4.6 Tonnen CO2e pro CHF Million Kreditvolumen. Für Gewerbeimmobilien-Hypotheken liegt sie höher bei 6.6 Tonnen CO2e pro CHF Million Kreditvolumen. Die Scope 1 und 2 CO2-Intensität für Firmenkredite liegt mit durchschnittlich 31 Tonnen CO2e pro CHF Million Kreditvolumen deutlich höher. Über alle Kategorien hinweg gerechnet beträgt die CO2-Intensität für Scope 1 und 2-Emissionen durchschnittlich 6.9 Tonnen CO2e pro CHF Million Kreditvolumen.

Hochrechnung CO2-Emissionen

Mit den publizierten finanzierten Emissionen der sechs Retailbanken als Referenz und der von der SNB veröffentlichten Kreditstatistik können wir die finanzierten Emissionen für das Gesamtkreditvolumen von CHF 1.3 Milliarden (Inland Kredite, Benützung) hochrechnen.

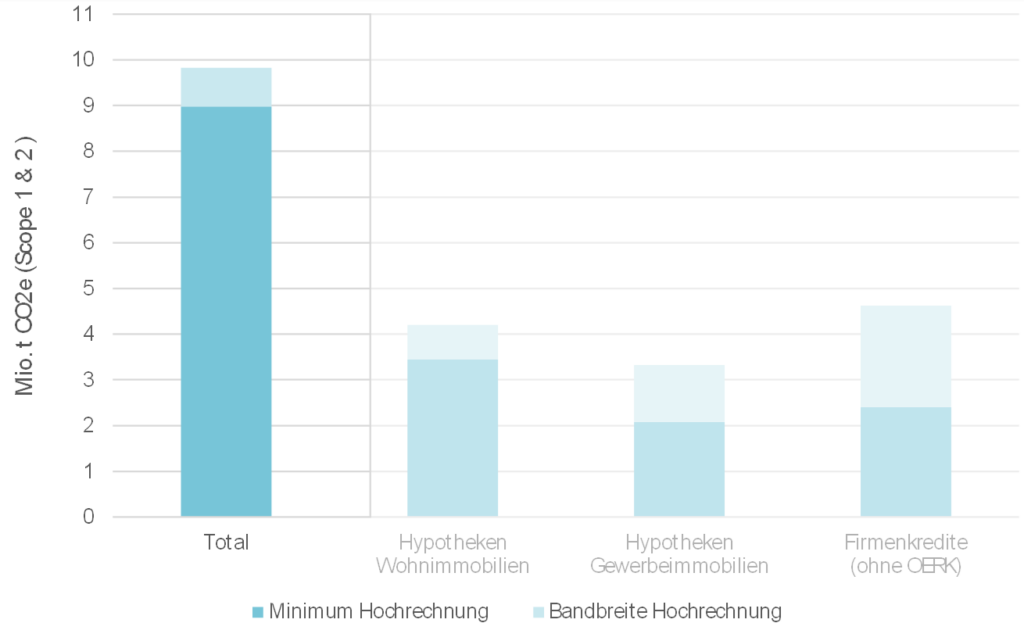

Über alle drei PCAF-Kategorien Gewerbe- und Wohnimmobilien-Hypotheken und Firmenkredite schätzen wir die finanzierten Scope 1 und 2 Emissionen 2023 total zwischen 8.9 und 10.2 Millionen Tonnen CO2-Äquivalent (CO2e). Für Wohnimmobilien-Hypotheken liegen die Schätzwerte für die Emissionen zwischen 3.5 und 4.2 Millionen Tonnen CO2e, für Gewerbeimmobilien-Hypotheken bei 2.1 und 3.3 Millionen Tonnen CO2e und bei Firmenkredite zwischen 2.3 und 5.3 Millionen Tonnen CO2e.

Für die Hochrechnung haben wir verschiedene Annahmen getroffen, woraus die Bandbreiten der Schätzungen (in Abbildung 2 hellblau eingezeichnet) resultieren. Als Basis der CO2-Intensitäten der einzelnen Kreditkategorien haben wir mit dem gewichteten sowie auch mit dem ungewichteten Mittelwert eine Schätzung angestellt. Weiter haben wir verschiedene Annahmen über die Anteile jeder Kategorie am gesamten Kreditvolumen von CHF 1.3 Milliarden getroffen, da die Anteile der Stichprobenbanken leicht von jenen in der SNB-Statistik abweichen[3].

Abbildung 2: Hochrechnung finanzierte Emissionen 2023 Kreditportfolio von Schweizer Banken

Zu den finanzierten Scope 1 und 3 Emissionen kommen die Scope 3-Emissionen, die alle vor- oder nachgelagerten Emissionen entlang der Wertschöpfungskette umfassen, wie beispielsweise jene, die bei der Errichtung einer Immobilie oder der Nutzung eines Produkts entstehen. Diese Emissionen stellen den grössten Anteil der Gesamtemissionen dar. Die Hochrechnung der finanzierten Emissionen wird sich in den kommenden Jahren den tatsächlich finanzierten Emissionen immer weiter annähern.

Datenqualität

Momentan zeigen die sechs untersuchten Banken gemäss PCAF-Datenqualitätsscore noch eine niedrige Datenqualität bei ihrer Treibhausgasbilanzierung. Die Kategorisierung von grundpfandgesicherten Krediten an Geschäftskunden für die Berechnung der finanzierten Emissionen ist herausfordernd, da der Verwendungszweck der Mittel oft nicht eindeutig ist und sich ändern kann. Zudem sind Daten zu Umsatz, Eigenkapital und Schulden der Unternehmen oft lückenhaft, etwa wegen verspäteter Bilanzeinreichungen oder unvollständiger Abschlussdaten, insbesondere bei grundpfandgesicherten Krediten. Zudem müssen die Emissionen der meisten Firmenkunden geschätzt werden, da keine Daten eingefordert werden oder verfügbar sind. Die Datenqualität wird aufgrund verbesserter Erhebungen zukünftig zunehmend erhöht. Für 2024 wird deshalb erwartet, dass weitere Banken ihre finanzierten Emissionen veröffentlichen, was die Datenbasis und die Schätzung der Emissionen verbessern wird.

Nächster Schritt: Absenkpfad definieren und umsetzen

Die Berechnung der finanzierten Emissionen stellt für eine Bank jedoch nur den ersten Schritt dar. Im Anschluss müssen Banken gemäss dem PCAF-Standard planen und darlegen, wie sie diese Emissionen aktiv reduzieren wollen, um das Netto-Null-Ziel zu erreichen. Banken, welche lediglich die aktuellen Vorschriften aus den Selbstregulierungen der Schweizer Bankiervereinigung umsetzen ohne weitere Massnahmen einzuleiten, werden das Netto-Null Ziel wohl nicht erreichen. Um die Emissionen langfristig senken zu können, müssen neben Emissionsreduzierungen bei Wohnimmobilien auch Reduzierungen bei Gewerbeimmobilien und Firmenkundenkrediten stattfinden. Dazu gibt es grundsätzlich vier Möglichkeiten, wie die CO2-Emissionen im Kreditportfolio langfristig reduziert werden können:

| A) Ausschluss von Firmen und Gebäuden mit hohen CO2-Emissionen | B) Angebot von grünen Finanzierungsprodukten | C) Anpassung des Preismodells | D) Sensibilisierung und Schulung von Kunden |

| Banken können gezielt Kredite an Unternehmen, Branchen oder für Gebäudetypen verweigern, wenn diese einen zu hohen CO2-Ausstoss verursachen oder keinen glaubwürdigen Transitionsplan zu deren Senkung vorlegen können. | Durch die Entwicklung und das Angebot spezieller Produkte, die auf umweltfreundliche Investitionen abzielen, kann ein Anreiz für Kunden geschafft werden, die eigenen Treibhausgasemissionen zu senken. | Bei überdurchschnittlich hohen CO2-Emissionen kann die Zinsmarge erhöht werden, um finanzielle Anreize zu schaffen, diese zu reduzieren. | Die Sensibilisierung der eigenen CO2-Emissionen sowie die Aufklärung über potenziellen ökologischen wie auch finanziellen Folgen eines hohen CO2-Ausstosses können je nach Kunden dazu motivieren, die eigenen Treibhausgasemissionen zu senken. |

Die Wirksamkeit dieser Massnahmen ist bisher kaum erforscht. Die Priorisierung eines Absenkpfads erfordert eine systematische Analyse des eigenen Kreditportfolios auf emissionsintensive Sektoren sowie eine gezielte Strategie zur Emissionsreduktion. Ein Ausschluss (A) kann zwar kurzfristig die Treibhausgasbilanz einer Bank verbessern, führt jedoch nicht zwangsläufig zu einer CO₂-Reduktion in der Realwirtschaft. Oft ist es sinnvoller, emissionsintensive Gebäude oder Unternehmen im Portfolio zu behalten und aktiv bei ihrer Nachhaltigkeitstransformation zu unterstützen. Diese Herangehensweise verbessert die Bilanz zwar langsamer, ermöglicht aber die Reduzierung der realwirtschaftlichen Emissionen besser nachzuvollziehen.

Hier geht es zum Studiendownload

SIX Sustainable Lending Webinar

Am 27. Januar 2025 findet das SIX Sustainable Lending Webinar statt, während welchem Nadine Berchtold die Studie vorstellen wird. Hier geht es zur Anmeldung.

IFZ Sustainable Lending Monitor

Die Studie analysiert den Schweizer Markt für nachhaltige Finanzierungsprodukte. In diesem Jahr wurde zudem der Fokus auf die Berechnung der finanzierten Emissionen im Kreditportfolio sowie auf KMU Nachhaltigkeits-Assessment Tools gelegt. Die Resultate beruhen auf öffentlich verfügbaren Daten sowie auf einer Erhebung mit Tool-Anbietern. Die Studie wurde durch die SIX Group mitfinanziert.

[1] Die Raiffeisen Gruppe hat bei den Firmenkrediten die Emissionen für NOGA-Code 3530 «Wärme- und Kälteversorgung» nicht berechnet.

[2] Die Thurgauer Kantonalbank hat die finanzierten Emissionen der Firmenkredite nicht publiziert.

[3] Detailierte Ausführungen zur Repräsentativität der Stichprobe sind in der Studie zu finden.

Kommentare

0 Kommentare

Danke für Ihren Kommentar, wir prüfen dies gerne.