1. Dezember 2021

TKB lanciert digitale Brokerplattform im Hypothekargeschäft

Als erste Bank bietet die Thurgauer Kantonalbank (TKB) seit letzter Woche Vermittlern von Hypothekargeschäften mit einer online-Plattform die Möglichkeit, die Prozesse mit den Kapitalgebern vollständig zu digitalisieren. Die Plattform bietet dabei sowohl den Brokern als auch den Kapitalgebern vielfältige Vorteile.

Viele kleinere Broker wickeln das Vermitteln von Hypotheken immer noch mit Hilfe von Excel und Word ab. Entsprechend unstrukturiert findet der Datenaustausch zwischen ihnen und den Banken oder anderen Kapitalgebern statt. Zudem ist die Beziehung zwischen Banken und Brokern generell nicht ganz unproblematisch, da sie sich bezüglich Beratungsleistung auch in einer Konkurrenzsituation befinden.

Mit ihrer neuen Plattform brokermarket.ch will die TKB aber nicht nur ihre Beziehung zu den Brokern auf eine neue Basis stellen, sondern diese auch digital und effizient gestalten. Zwar ist sie nicht der erste Anbieter, der so im Markt auftritt: Valuu, CredEx und andere versprechen dies auch. Bemerkenswert an der neuen Lösung sind vor allem drei Dinge: Zum einen ist es zum ersten Mal eine Bank, die Vermittlern eine solche Plattform – nota bene kostenlos – anbietet. Zum zweiten ist die Plattform auch für andere Kapitalgeber offen und generiert für diese nur dann Kosten, wenn Geschäfte darüber abgewickelt werden. Und schliesslich drittens, und das dürfte das Entscheidende sein, ist die Plattform in hohem Mass auf die Bedürfnisse von Brokern und Kapitalgebern zugeschnitten. Das Konzept trägt die Handschrift von Marcel Stauch, der vor rund 10 Jahren mit der Realisierung des Hypomats bei der Glarner Kantonalbank schon bewiesen hat, dass er ein gutes Gespür für die Bedürfnisse der Kunden besitzt und erfolgreich IT-Lösungen entwickeln kann.

Die Thurgauer Kantonalbank hat die Lösung selbst entwickelt und wird diese als Plattformanbieter im Rechenzentrum der Swisscom auch betreiben. Selbstverständlich wird die TKB auch als Kapitalgeberin über die Plattform ihre Hypothekar-Produkte vertreiben, wobei die Rollen des Vertriebs und des Plattformbetriebst strikt getrennt sind.

Damit der Betrieb bei der TKB möglichst schlank bleibt, bekommen sowohl die Broker als auch die Kapitalgeber für ihren Bereich die Administratorenrechte. So sind sie selbst in der Lage neue Mitarbeiter im System zu eröffnen und zu verwalten. Die Kapitalgeber können zudem im System ihre eigenen Regeln hinterlegen und beispielsweise definieren in welchen Regionen, welchen Preiskategorien oder an welche Kunden sie Hypotheken anbieten möchten. So erscheinen denn beispielsweise bei den angeschlossenen Brokern keine Angebote für Liegenschaften im Kanton Genf, wenn kein Kapitalgeber diese Region freigegeben hat. Nebst dieser Flexibilität bietet die Lösung aber noch eine ganze Reihe weiterer Differenzierungsmerkmale und Vorteile.

Differenzierungsmerkmale und Funktionsweise

Worin liegen die wichtigsten Unterschiede zu den Lösungen, die schon eine geraume Zeit am Markt sind? Mit der Hinterlegung der individuellen Regeln jedes Kapitalgebers stellt die Lösung sicher, dass die entsprechenden Anfragen so geprüft werden, wie das der jeweilige Kapitalgeber wünscht. Während andere Anbieter hier auf eine einheitliche, von ihnen vorgegebene Prüfung setzen, bietet die Brokerplattform Individualität. Diese wird auch beim Abschluss und der Abwicklung des Geschäfts geboten: Anders als beispielsweise bei UBS Key4, wo der Kunde in jedem Fall einen UBS-Vertrag und damit auch eine Abwicklung durch die UBS bekommt, wird den Kapitalgebern hier die Möglichkeit geboten ihre eigenen Hypothekarverträge einzusetzen und die Abwicklung selbst zu regeln, sei es intern oder via Sourcing durch einen Dritten. Interessant ist auch, dass mit der neuen Plattform erstmals auch online Hypotheken für Landwirtschaftsobjekte abgewickelt werden können.

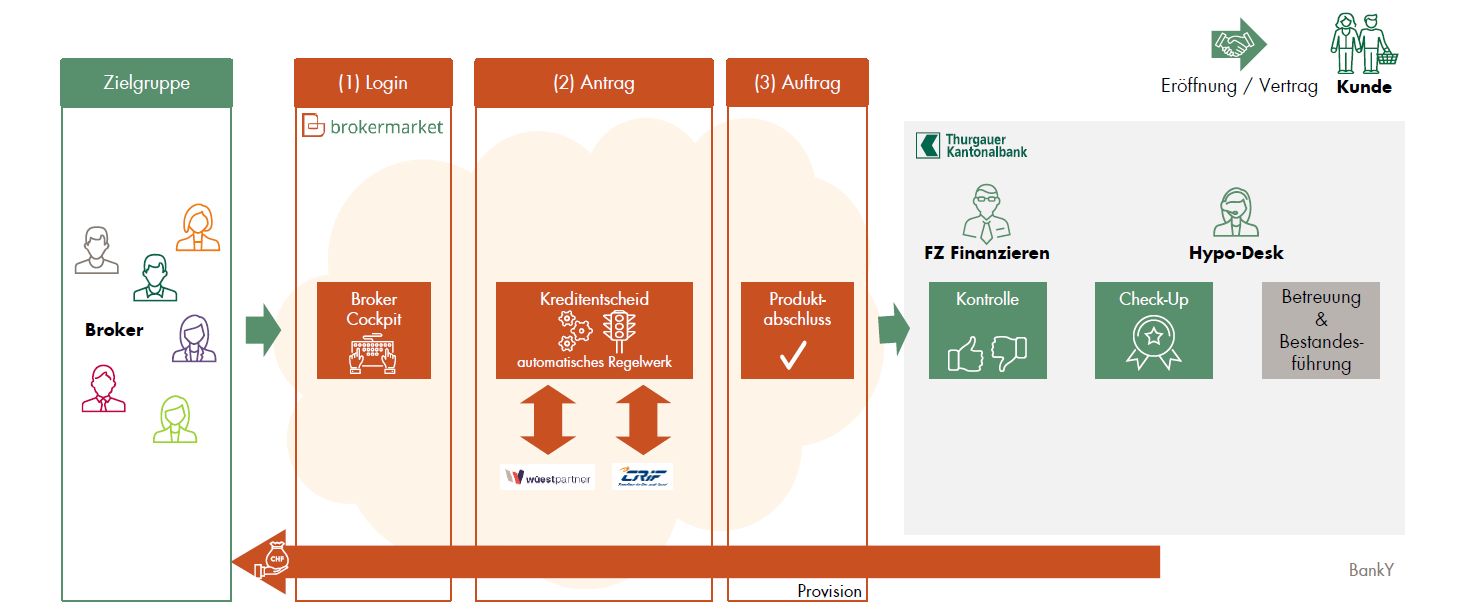

Die Funktionsweise der neuen Plattform wird aus Abbildung 1 ersichtlich. Der Zielgruppe der Broker wird in der Cloud eine Lösung zur Verfügung gestellt, die mittels Logins ein individuelles Cockpit bereitstellt und es dem Broker ermöglicht, die Kreditanträge ihrer Kunden zu erfassen. Da die Kapitalgeber in dieser Plattform ihr Regelwerk zur Beurteilung von Kreditanträgen hinterlegt haben, werden dem Vermittler gleich die Finanzierungsmöglichkeiten der verschiedenen Kapitalgeber angezeigt, so dass er die für seinen Kunden optimale Wahl treffen kann. Das System leitet dann den Antrag, zusammen mit den vom Vermittler hochgeladenen Unterlagen an die Bank weiter, welche noch die nötigen Kontrollen durchführen muss und anschliessend den Hypothekarvertrag an den Endkunden versenden kann.

Vorteile für Broker

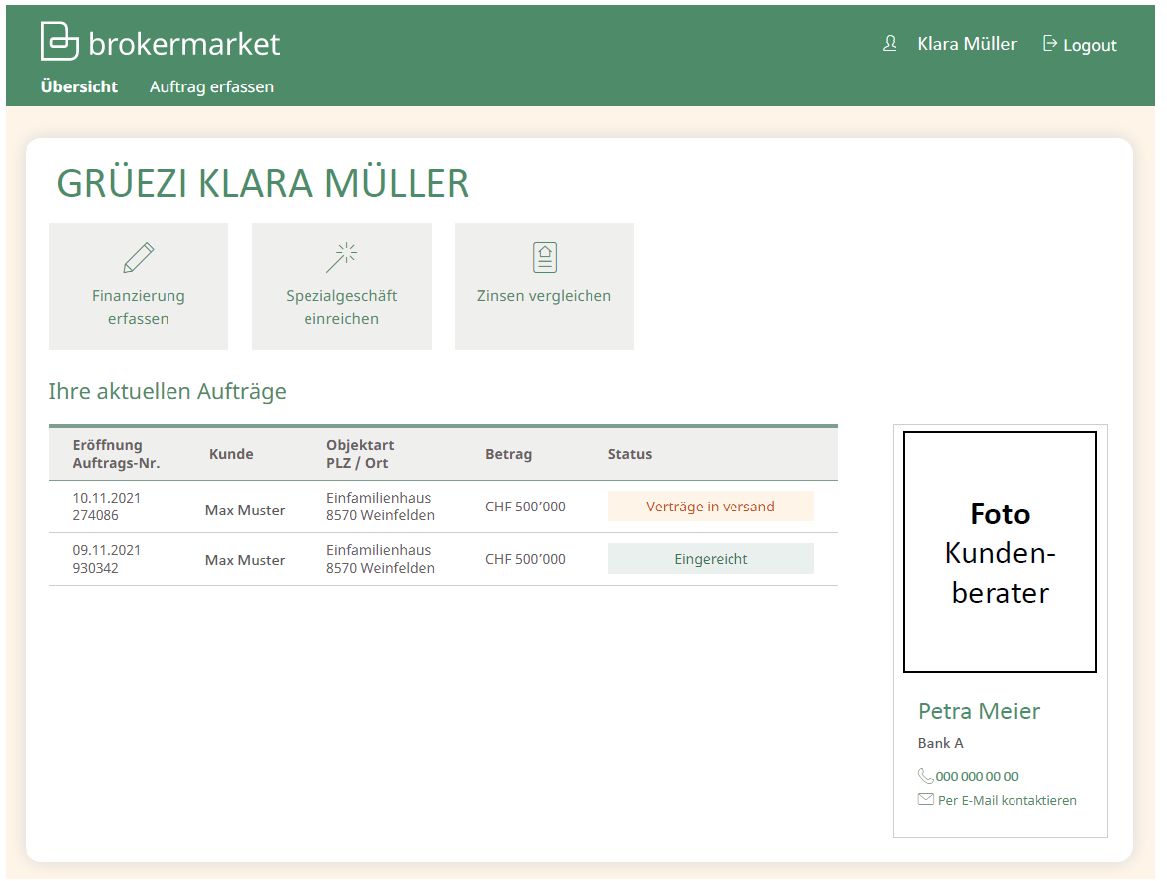

Der Mitarbeiter eines Brokers landet nach seinem Login auf einer übersichtlichen Startseite (Vgl. dazu Abbildung 2). Zum einen wird ihm dort die aktuelle Liste der Aufträge angezeigt, zum andern kann er über die oberhalb der Liste angezeigten Kacheln seine nächsten Aktivitäten anwählen.

Die Anzahl der Kacheln soll zu einem späteren Zeitpunkt noch ergänzt werden. Schon jetzt bietet das Cockpit dem Vermittler aber eine Vielzahl von Informationen, z.B. über den Status der aktuellen Aufträge. Auch die geführte Datenerfassung dürfte für viele Broker einen Effizienzgewinn beinhalten. Zudem wird sich dem Broker die Möglichkeit bieten, im Tool selbst zu bestimmen, welchen Kapitalgebern er die Finanzierungsanfrage weiterleitet (beim Start ist die TKB der einzige Kapitalgeber). Er kann so auf die Bedürfnisse seiner Kunden eingehen, wenn diese beispielsweise mit einer Bank schlechte Erfahrungen gemacht haben und nicht möchten, dass ihre Daten diesem Institut weitergegeben werden.

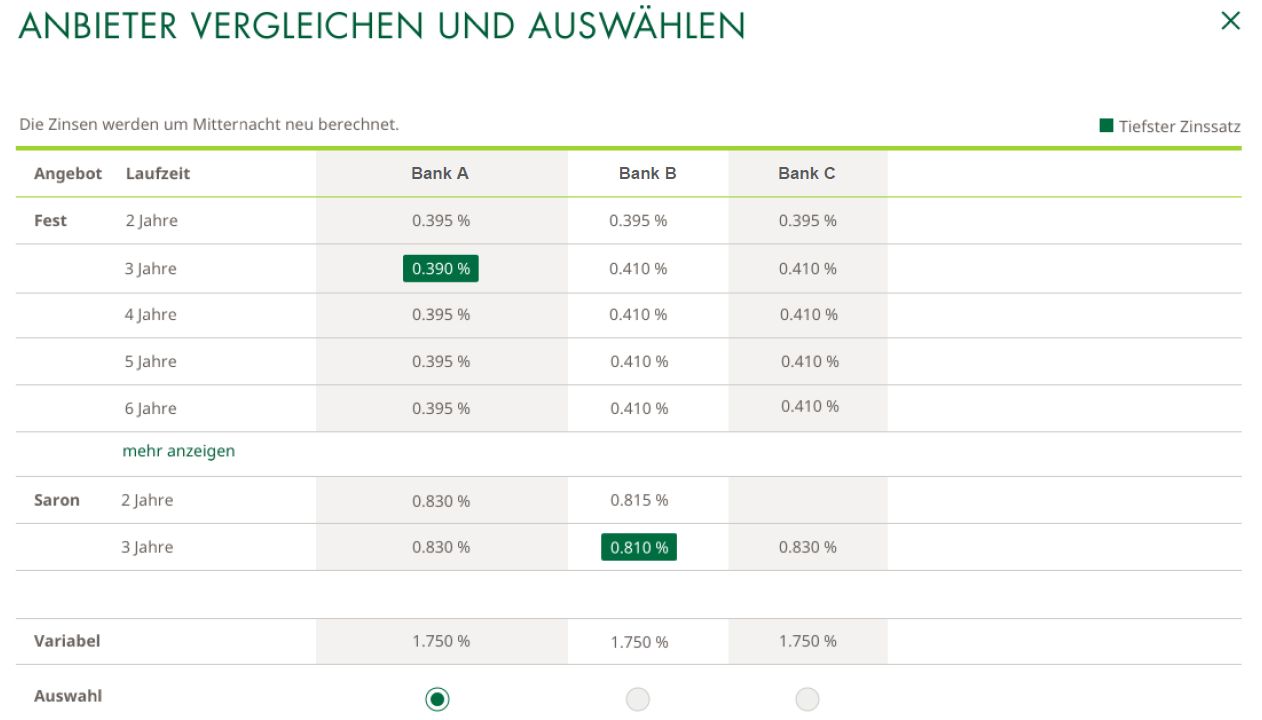

Auch bei der Auswahl der für den Kunden besten Lösung bleibt der Vermittler frei: Dadurch, dass das System ihm alle und nicht nur die günstigste Variante zeigt, kann er dem Kunden auch empfehlen, den Anbieter mit der zweit- oder drittgünstigsten Lösung zu wählen, weil dieser beispielsweise auch für andere Bedürfnisse des Kunden gute Lösungen anbietet. Damit stärkt das Tool die Position des Vermittlers, der auf diese Weise den Kunden einen Mehrwert bieten kann.

Die Vereinfachungen für den Vermittler zeigen sich aber nicht nur bei der Auswahl. Das gleichzeitige Versenden der Kundenanfragen an mehrere Anbieter (wenn kein automatischer Kreditentscheid durch das System gefällt werden konnte), ist ein weiteres effizientes Hilfsmittel.

In Abbildung 3 ist aufgezeigt, wie sich die Auswahl der möglichen Finanzierungen für den Broker präsentiert.

Dazu kommt auch die automatische Anzeige, welchen Anbietern welche Dokumente beizulegen sind (gesteuert von den individuellen Regelwerken der Kapitalgeber), sowie das elektronische Übermitteln dieser Dokumente an die jeweiligen Kapitalgeber vereinfachen die Prozesse beim Broker signifikant. Zudem schätzen die Vermittler insbesondere auch den Umstand, dass sie auch nach dem Abschluss des Geschäftes mit dem Kapitalgeber über den Status informiert bleiben und so z.B. wissen, wann die Vertragsdokumente an den Kunden versandt wurden.

Es ist zweifellos so, dass das Tool für Vermittler vieles bietet und dabei erst noch kostenlos ist. Richtig interessant wird es aber erst, wenn viele Kapitalgeber auf dieser Plattform zur Verfügung stehen. Da die Broker aber ein Interesse haben, die Vorteile des Tools zu nutzen, zeichnet sich schon jetzt ab, dass sie die TKB darin unterstützen werden, neue Kapitalgeber zu finden.

Vorteile für Hypothekaranbieter

Die Brokerplattform bietet aber nicht nur den Vermittlern viele Vorteile, auch für die Kapitalgeber ist das Angebot sehr interessant. Ein grosser Vorteil besteht darin, dass die Bank oder Versicherung nicht mit jedem Vermittler einen separaten Vertrag abschliessen muss. Auch das Feilschen um die Provisionsgebühr entfällt. Die Plattform bietet eine einheitliche Provision pro abgeschlossenem Geschäft in Abhängigkeit der Laufzeit an und verhindert so, dass die Vermittler sich dem Vorwurf aussetzen, dass sie diejenigen Geschäfte bevorzugen, welche die höchsten Provisionen einbringen. Die Kapitalgeber können so von einem Brokernetzwerk profitieren, in das sie selbst nicht investieren müssen.

Die Möglichkeit, das eigene Regelwerk zu hinterlegen und so zu definieren, was als Standardgeschäft in einem vereinfachten Prüfverfahren abgewickelt werden kann, ist ein weiterer wichtiger Vorteil und für viele Institute ein Effizienzgewinn. Die TKB geht davon aus, dass die von Brokern eingereichten Geschäfte in 30 Min. abschliessend überprüft und anschliessend direkt die Verträge physisch an den Endkunden versandt werden können. Auf eine elektronische Unterzeichnung durch den Kunden wird derzeit verzichtet. Als weiteren Vorteil bietet das Tool die Möglichkeit, dass ein Kapitalgeber einen oder mehrere Broker, die bei ihm unerwünscht sind, ablehnen kann. D.h. diesen Brokern werden keine Angebote der Bank unterbreitet.

Eigene Einschätzung und Fazit

Mit ihrer Brokerplattform betritt die TKB einen Markt, von dem sich schon andere ein grosses Stück sichern wollten. Der Ansatz ist gemäss meiner Einschätzung allerdings geschickt gewählt, so dass ich durchaus ein Potenzial sehe, mit diesem Instrument schneller als andere voranzukommen.

Ich kann mir gut vorstellen, dass Pensionskassen, die über keine Vertriebsinfrastruktur verfügen, die Chance nutzen und Hypotheken auf diese Weise abschliessen werden. Aber auch für Banken und Versicherungen, welche sich im Grundsatz dafür entschieden haben, mit Brokern zusammenzuarbeiten, sehe ich interessante Möglichkeiten. Zum einen sind sie so innert Monatsfrist in der Lage, ihre Hypotheken über Dritte vertreiben zu lassen und können so das Problem ‘time to market’ einfach und schnell lösen. Zum andern dürfte auch das Pricing interessant sein, das erstens nur bei effektiven Abschlüssen zum Tragen kommt und zweitens unabhängig von der Laufzeit ist. Der Effizienzgewinn beim Datenaustausch mit den Brokern sowie die Nutzung des gesamten Brokernetzwerkes sind weitere gute Argumente, die offerierte Lösung näher zu prüfen.

Bei den Brokern rechnet sich die Sache insbesondere dort, wo noch nicht in ein eigenes Tool investiert wurde. Es ist deshalb nicht verwunderlich, dass die TKB in einer ersten Phase vor allem die kleineren und mittleren Broker als potenzielle Partner anvisiert. Da die Bank das Tool kostenlos anbietet, dürfte sich der Erfolg bald einstellen. Ein exponentielles Wachstum wird allerdings, wie bereits erwähnt, nur dann eintreten, wenn viele Kapitalgeber die Plattform nutzen.

Mit der neuen Brokerplattform hat die TKB die Voraussetzung geschaffen, das Geschäft zwischen Brokern und Kapitalgebern effizient und gemäss den aktuellen, individuellen Bedürfnissen der beiden Parteien abzuwickeln. Entscheidend wird sein, wie rasch es der TKB gelingt, neue Hypothekaranbieter zum Mitmachen zu gewinnen respektive, ob diese die Chance erkennen. Es bleibt zu hoffen, dass diesmal – anders als in der Vergangenheit – auch die Banken die Gelegenheit nutzen.

Kommentare

1 Kommentare

Davide Iuorno

1. Dezember 2021

Es wird spannend zu beobachten, ob und wie schnell sich die Plattform der TKB etablieren wird. Bestimmt der richtige Schritt, um sich nach aussen zu öffnen und das Marktgebiet zu erweitern. Dennoch für Broker und Makler nicht so interessant wie die führende Service-Plattform von www.hypoteq.ch

Danke für Ihren Kommentar, wir prüfen dies gerne.