27. Oktober 2014

Mobiles Bezahlen für KMU: Ein Zwischenfazit der UBS für SumUp und das neue Angebot der SixGroup mCashier

Im heutigen Blog-Artikel möchte ich wieder auf das noch junge Geschäft mit Bankkarten-Lesern für Smartphones und Tablets eingehen. Einerseits habe ich von der UBS Angaben erhalten, wie sich das SumUp PIN+ in den ersten 4 Monaten entwickelt hat und wer es nutzt. Anderseits bin ich bei der Recherche nach mobilen Bezahlsystemen auf das Produkt mCashier der Six Group gestossen. Dieses ist sehr ähnlich wie SumUp PIN+, wurde aber meines Wissens bisher noch nicht (aktiv) beworben.

Mehr als die Hälfte der 27 Millionen Kleinunternehmen in den USA akzeptieren keine Kreditkarten als Zahlungsmittel. In der Schweiz wird dieser Anteil vermutlich ähnlich hoch sein. Mit der Verbreitung von Smartphones wurde in den letzten Jahren aber die technologische Voraussetzung geschaffen, um Debit- und Kreditkartenzahlungen auch ohne „klassische“ Bezahlterminals abzuwickeln. In Kombination mit einem Kartenlesegerät ermöglicht die sogenannte mPOS-Technologie, praktisch jedes mobile Endgerät in ein Bezahlterminal umzuwandeln.

Gehören den mPOS die Zukunft?

Die Entstehung von mPOS (mobile Point of Sale) ist eng mit der Smartphone- und Tablet-Entwicklung verbunden. Erst mit der Lancierung von leistungsfähigen mobilen Endgeräten in den letzten Jahren und mit der Möglichkeit, Apps auf diesen Geräten zu installieren, waren auch die Voraussetzungen für die Entwicklung der mPOS-Technologie gegeben. Mit der Lancierung des PAYware Mobile von VeriFone in 2009 und des Square Reader von Square Inc. in 2010 kamen die ersten kommerziellen Systeme auf den amerikanischen Markt. In der Zwischenzeit gibt es weltweit unzählige Anbieter im mPOS-Bereich – zu den Bekanntesten gehören PayPal Here, Square, SumUp, ROAM, Payleven oder iZettle. Auf dem Schweizer Markt führte die UBS Mitte 2014 in Zusammenarbeit mit SumUp eine mPOS-Lösung ein. Über dieses System habe ich bereits in der Vergangenheit berichtet. Verschiedene Industrie-Analysten prognostizieren, dass die Anzahl verwendeter mPOS-Terminals in den kommenden Jahren rasant steigen wird. Zwei voneinander unabhängige Studien erwarten jährliche Wachstumsraten von über 40 Prozent bis 2018.

Wie ich schon beim letzten Mal geschrieben habe, ist das Angebot solcher mPos wohl vor allem für drei Gruppen interessant:

- Für Unternehmen oder Selbstständige, die mobil unterwegs sind. Beispielsweise können durch solche Angebote zukünftig der Pizzakurier, der Gärtner, Marktstandbetreiber, Handwerker, Caterer, Adventureanbieter oder auch Taxiunternehmer Debit- und Kreditkarten mit ihrem Smartphone oder Tablet akzeptieren. Das entsprechende Vorgehen ist einfacher als der Versand und die Eingangsüberprüfung einer Rechnung.

- Für kleine Geschäfte, welche diese günstigere Lösung aus finanziellen Gründen bevorzugen. Da die monatlichen Kosten für ein Terminal wegfallen, mag diese Lösung für sie ökonomischer sein. Sie müssen ihre Kunden dadurch auch nicht mehr zum Bancomaten schicken oder ein fest installiertes Kartenterminal kaufen, um bargeldloses Zahlen anbieten zu können.

- Für besondere Anlässe wie für Messen oder für Vereinsanlässe. Dies erlaubt es dem Kassier von vielen verschiedenen Personen Beiträge einzusammeln ohne das passende Wechselgeld zur Hand haben, bzw. um den Verlust einer prall gefüllten Bargeldschatulle fürchten zu müssen.

UBS SumUp PIN+ – ein erstes Zwischenfazit

Ich habe bei der UBS nachgefragt, wie die bisherige Entwicklung war und welche Branchen und Firmen SumUp PIN+ (nachfolgend: SumUp) tatsächlich nutzen. Hier die Zusammenfassung der wichtigsten Erkenntnisse:

- Die UBS ist mit der Lancierung dieser Lösung bisher „sehr zufrieden“. Sie hätten sehr positives Kundenfeedback erhalten.

- Der durchschnittliche Betrag pro Transaktion ist im Bereich von CHF 100. Es sind also v.a. Anbieter mit kleineren Beträgen oder unregelmässigen Transaktionen welche von diesem Angebot am meisten profitieren.

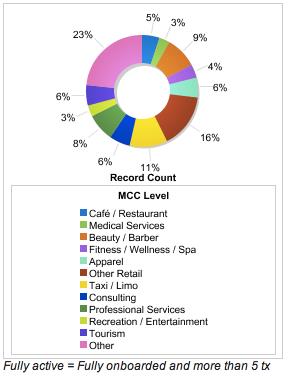

- Interessant ist, dass die Käufer aus ganz unterschiedlichen Branchen von Hotellerie- und Gastronomie, über Detailhandel bis zu Freizeitangeboten kommen (siehe Branchenverteilung in Abbildung 1). Wie die Abbildung aufzeigt, ist die „Branchenverteilung“ sehr vielfältig.

Wie ich gehört habe, wurden in den ersten rund 4 Monaten bereits mehr als 2‘000 Geräte verkauft.

Ein neues Angebot der Six Group

Bei der Recherche für diesen Blog-Artikel bin ich per Zufall auch auf einen weiteren Anbieter von mPOS-Dienstleistungen im Schweizer Markt gestossen. Unter dem Namen mCashier bietet auch die SIX Group seit dem 1. September 2014 mPOS-Dienstleistungen für Einzelfirmen und Unternehmen an. Es hat mich etwas überrascht, dass die Six Group (zumindest gemäss meiner Erkenntnisse) keine Medienmitteilung oder ähnliches für die Lancierung dieses Angebots veröffentlicht hat.

Das Geschäftsmodell respektive das Gerät erinnert in seinen Grundzügen sehr stark an SumUp. Neben der einmalig anfallenden Gebühr für den Kartenleser in der Höhe von CHF 109.- beträgt die Kommission pro Transaktion 1.5 Prozent für Debitkarten und 2.5 Prozent für Kreditkarten. Wie bei SumUp werden mobile Geräte mit iOS- und Android-Betriebssystemen unterstützt. Und auch bei mCashier ist es leider derzeit noch nicht möglich, mit der PostFinance-Karte Zahlungen zu tätigen.

Fazit

Es ist interessant zu sehen, dass bereits kurz nach der Lancierung von SumUp auch die Six Group ein eigenes Produkt auf dem Schweizer Markt lanciert hat. Dies ist ein weiterer Hinweis darauf, dass die Anbieter von dieser neuen Form des Bezahlens überzeugt sind. Auch ich persönlich bin von diesem Angebot überzeugt – für viele kleinere Unternehmen, für welche ein eigener Kartenzahlungsterminal möglicherweise zu teuer ist, sind solche mPOS eine sehr gute Alternative.

Kommentare

1 Kommentare

Cornelia

28. Oktober 2014

Danke

Danke für Ihren Kommentar, wir prüfen dies gerne.