13. Juni 2018

Die Credit Suisse lanciert als erste Schweizer Bank eine personalisierte Website

Die Nutzung von Daten für personalisierte Angebote hat in der Bankenindustrie erst eine geringe Bedeutung. Das bestehende Potenzial wird bislang – aus verschiedenen Gründen – noch bei weitem nicht ausgeschöpft. Die Credit Suisse macht nun aber einen ersten und bedeutenden Schritt, indem sie Daten für personalisierte Informationen und Angebote auf der Credit Suisse Webseite verwendet. Des Weiteren wird der Chatbot breiter ausgerollt und steht per sofort auf der heute neu lancierten Webseite zur Verfügung.

Die neu lancierte Webseite der Credit Suisse weist aus meiner Sicht drei bedeutende Veränderungen auf. Als erstes werde ich das aus meiner Sicht interessanteste Thema der Datenanalyse und Personalisierung der Informationen auf der Webseite ausführlicher beschreiben. Danach werde ich kurz auf die wichtigsten Neuerungen der Webseite und den Einsatz des Chatbots eingehen.

Business Analytics und Banken

Der Bereich Business Analytics hat derzeit im Rahmen der Digitalisierung im Bankenbereich (noch) nicht die Bedeutung, die er eigentlich haben könnte. Der Umgang mit Daten ist meines Erachtens aber ein zentrales Element einer Digitalisierungs-Strategie. Banken verfügen traditionell über viele Daten. Mit der fortschreitenden Digitalisierung wachsen die Datenmengen und damit auch die Auswertungsmöglichkeiten noch weiter. Die Frage ist entsprechend vor allem, wie Banken diese Daten für eine individuellere Kundenansprache nutzen und damit indirekt auch monetarisieren.

Auch die Credit Suisse verfolgte das Thema «Analytics» lange Zeit nur am Rande. So waren auch die vielen Webseiten-Nutzer aus Sicht der Bank weitgehend anonym (Ausnahme: Informationen zum Land und Device waren verfügbar). Seit dem vergangenen Jahr werden aber grosse Anstrengungen unternommen, das Verhalten der Kunden auf der Webpage stärker zu analysieren und die Daten entsprechend auch zu nutzen.

Personalisierung auf der Webseite der Credit Suisse

Ab heute werden diese ersten Erkenntnisse genutzt, um für gewisse Kunden relevantere Informationen zur Verfügung zu stellen und personalisierte Angebote auf der Webseite zu machen. Die Credit Suisse macht dadurch einen ersten Schritt weg vom Ansatz „gleiche Informationen für alle Besucher“ und nutzt stattdessen die zur Verfügung stehenden Daten, um individuelle Inhalte anzuzeigen.

Durch den Einsatz von Adobe Marketing Cloud und mithilfe von Visitor IDs kann sie vor allem den rund 80 Prozent der eBanking Kunden personalisierte Informationen zur Verfügung stellen, die für ihr Login in der Regel über die Credit Suisse Webseite gehen. Die Visitor IDs, die mit Daten zum Benutzerverhalten auf www.credit-suisse.com angereichert sind (etwa besuchte Seiten, Besuchsdauer, Klicks, etc.), werden beim Login in das eBanking mit den Kundendaten verknüpft. Der Vorteil der Verknüpfung liegt darin, dass Kunden, die beispielsweise oft im Ausland sind oder insbesondere in Aktien von Pharmaunternehmen investiert sind, bei ihrem nächsten Besuch auf www.credit-suisse.com weiterführende Informationen zu diesen Themen zugespielt werden können. Zwei Dinge sind in diesem Zusammenhang aber noch wichtig zu erwähnen: Sobald der Nutzer seine Cookies löscht, werden keine individualisierten Inhalte mehr angezeigt. Des Weiteren wird gemäss Angaben der Credit Suisse das Nutzungsverhalten lediglich auf www.credit-suisse.com analysiert, nicht aber auf nachfolgenden Webseiten.

Durch die verbesserte Datenauswertung soll einerseits aus Kundensicht mehr Relevanz geschaffen werden, indem die Nutzer der Credit Suisse-Webseite die für sie interessanten und relevanten Informationen erhalten. Andererseits kann die Bank so natürlich auch gezielt Produkt- und Dienstleistungsangebote an ihre Kunden übermitteln. In einem ersten Schritt werden vor allem Cross- und Upselling-Angebote rund um die Themen «Bonviva Paket» und die «Säule 3a» bespielt. Die personalisierten Vorschläge werden auf der Webseite in verschiedenen Bereichen modular positioniert. Abhängig davon, wie sich der Nutzer auf der Webseite bewegt, kann das entweder auf der Startseite sein oder aber auf Themen-Subseiten.

Interessante Use Cases, welche zu einem späteren Zeitpunkt lanciert werden, gehen auch ins Anlagegeschäft. Beispielsweise könnte die Credit Suisse Kunden, welche Emerging Markets Titel im Depot hat, «personalisiertes Research» zu diesen Themen und Titeln bereits auf der Webseite anbieten.

In einem ersten Schritt wird die Personalisierung nur für Privatkunden angewandt. Firmenkunden sollen zu einem späteren Zeitpunkt auf personalisierte Informationen zugreifen können. Ebenso wird die Personalisierung zuerst nur auf der Webseite ausgerollt. Im Credit Suisse eBanking ist die Umsetzung personalisierter Inhalte – wie etwa das auf dem Nutzerverhalten basierende, automatische Zuspielen von Research zu einzelnen Titeln im Depot – technisch offenbar komplexer und wird erst zu einem späteren Zeitpunkt vollzogen.

Wieviele Kunden erhalten von der Credit Suisse personalisierte Informationen?

Die Credit Suisse verfügt in der Schweiz über rund 1.4 Millionen Kunden. Geht man davon aus, dass – in Anlehnung an die Zahlen der gemeinsam mit eforesight durchgeführten Studie – gut 40 Prozent der Kunden einen Online Banking Vertrag besitzen, so haben in etwa 560’000 Personen Zugang zum eBanking Direct Net. Aus der Studie ist auch bekannt, dass im Schnitt etwa 72 Prozent das eBanking aktiv nutzen. Entsprechend kann davon ausgegangen werden, dass bei der Credit Suisse rund 400’000 Personen regelmässig das eBanking besuchen. Wie mir offengelegt wurde, sind dank Visitor IDs rund 80 Prozent der das eBanking benutzenden Kunden auch in Bezug auf deren Verhalten auf der Webseite bekannt (die entspricht dann in etwa 320’000 Personen). Insgesamt werden gemäss Angaben der Credit Suisse im Rahmen der derzeit geplanten Kampagnen erst etwa 60’000 Personen personalisierte Informationen erhalten. Wenn meine Annahmen oben in etwa stimmen, erhalten also in einem ersten Schritt rund 15 Prozent der eBanking Nutzer oder rund 20 Prozent der «bekannten» Nutzer einen personalisierten Inhalt auf der Webseite.

Neuerungen auf der Webseite

Auch der Webauftritt wurde ziemlich stark überarbeitet. Auffällig ist insbesondere, dass die Webseite deutlich entschlackt und viele Informationen vom Netz genommen wurden. Gemäss Aussage der Credit Suisse wurden fast 50 Prozent der Sub-Seiten entfernt. Ebenso hat man sehr viele pdf-Dateien von der Webseite gelöscht, um nur die relevantesten Informationen direkt in der Webseite zu integrieren. Durch dieses Redesign wurde auch die mobile Version benutzerfreundlicher. Des Weiteren versucht man durch interessante Teaser-Texte, die vielen an sich interessanten Inhalte (Studien, Research-Berichte, Interviews, etc.) der Bank knackiger und kompakter rüberzubringen.

Der Chatbot gewinnt an Bedeutung

Des Weiteren wird der Chatbot nach einer rund 7-monatigen Testphase in Facebook-Umgebung (ich hatte darüber in meinem Blog berichtet) nun direkt in die Webseite integriert. Der Chatbot konnte in den vergangenen Monaten dank über 8‘000 Anfragen trainiert werden und hat sich – vor allem hinsichtlich der von Kunden verwendeten Sprache – deutlich weiterentwickelt. In der Zwischenzeit scheint er ein Niveau erreicht zu haben, dass den Einsatz auf der Webseite zulässt. Benutzt haben den Chatbot mehr als 1‘500 Unique User, davon 64% Männer und 36% Frauen. Die meisten Nutzer sind zwischen 25 und 34 Jahre alt (38%), gefolgt von den 18- bis 24-Jährigen (16%).

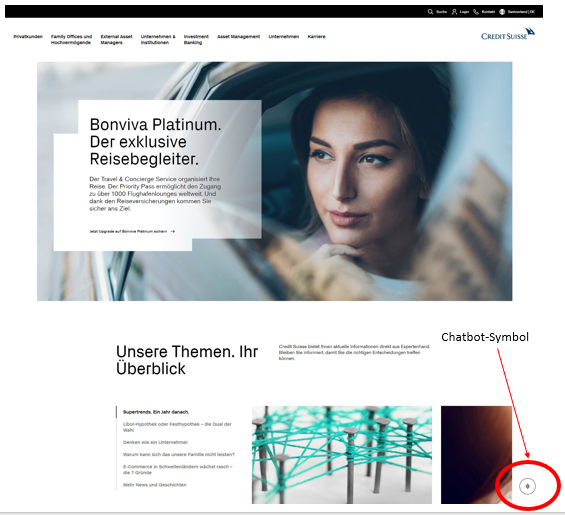

Interessant ist, dass der Chatbot beim Scrollen der Webseite immer unten rechts eingeblendet bleibt (sogenannte «sticky navigation»), was zu einer höheren Nutzung und dadurch auch zu zusätzlichen Trainings-Einheiten für den Bot führen wird (vgl. auch Abbildung 1).

Etwas unschön ist derzeit, dass der Kunde – wenn der Chatbot nicht weiterhelfen kann – noch nicht zu einem Live Chat weitergeleitet wird. Es ist aber geplant, dies spätestens im kommenden Jahr anzupassen. Der Chatbot funktioniert in der initialen Phase rein reaktiv, sprich nur auf konkrete Anfragen. In einer weiteren Phase soll er auch aktiv bei User mit längerer Verweildauer aufpoppen.

Fazit

Die Fragestellung, wie Banken Webseiten und technologische Möglichkeiten nutzen, um den Vertrieb weiter zu entwickeln, erachte ich als eine der spannendsten und auch vielversprechendsten in den nächsten Monaten und Jahren. Die bessere Nutzung von Daten ist nicht per se eine Neuigkeit. Man kennt dies von den Technologie-Konzernen oder auch eCommerce-Unternehmen schon lange. Die meisten Banken befinden sich in Bezug auf eine (sinnvolle) Datennutzung bisher aber noch in den Kinderschuhen. Entsprechend scheint mir das oben vorgestellte Projekt fürs Schweizer Banking möglicherweise wegweisend zu sein. Was in den nächsten Wochen nach aussen sichtbar wird scheint auf den ersten Blick zwar noch nicht der grosse Wurf. Soweit ich das beurteilen kann, hat die Credit Suisse im Hintergrund aber bereits entsprechendes Know-how aufgebaut und Applikationen entwickelt, damit sie das Thema Analytics weitertreiben kann. Vor allem die für die nächsten Monate geplanten Entwicklungen gehen deutlich weiter als man dies heute erkennen kann.

Die Herausforderung dürfte sein, dass die Kunden auf der Webseite tatsächlich auf die personalisierten Informationen ansprechen. Zumeist verfolgen nämlich Webseiten-Besucher einer Bank ein klares Ziel. Insofern muss wirklich relevanter Inhalt knackig und zum richtigen Zeitpunkt angeboten werden, um beim Kunden einen zusätzlichen Klick zu provozieren. Offen ist auch, wie die Kunden den Einsatz von personalisierten Angeboten aufnehmen werden (Stichwort: Datenschutz). Kunden haben aber natürlich die Möglichkeit, den Einsatz von Cookies zu verhindern und dadurch auf personalisierte Angebote zu verzichten, indem sie ihre Einstellungen unter dem Bereich Privacy Cookie Policy ändern.

Es wird weitere Zeit, viel Analyse, das Testen verschiedener Ansätze und ein breit angelegtes Controlling brauchen, um noch besser herauszufinden, wie man bei welchen Kunden zu welchem Zeitpunkt welche Information an welchem Ort platzieren muss, damit die Konversions-Rate sich weiter erhöht. Die Erfahrungen, welche die Credit Suisse mit der neuen Webseite sammelt, werden entsprechend wertvoll sein und nicht nur zu einem besseren Verständnis der Customer Journey führen, sondern auch das Cross- und Upselling positiv beeinflussen. Der Marketing- und Verkaufsprozess sollte durch personalisierte Angebote erfolgreicher und effizienter sein, da die Streuverluste möglichst reduziert werden sollten. Was Online Shops schon sehr lange erfolgreich machen, scheint nun langsam auch in der Bankenwelt anzukommen.

Kommentare

0 Kommentare

Danke für Ihren Kommentar, wir prüfen dies gerne.