29. Januar 2020

UBS wird mit key4 Hypothekarvermittlerin im Retail Geschäft: Warum dieser Entscheid den Markt verändern kann

Von Prof. Dr. Andreas Dietrich

Es war aus meiner Sicht DIE Ankündigung des Jahres 2019 im Bankenumfeld – sie hat aber bislang wenig Echo ausgelöst. UBS hat in einem NZZ-Artikel bekanntgegeben, dass sie ab Mitte 2020 auch als Vermittlerin für Hypotheken von selbstbewohntem Wohneigentum auftreten wird. Ich hatte nun erstmals die Gelegenheit, mir das Projekt und die zugrundeliegende Strategie genauer vorstellen zu lassen. Im heutigen Blog werde ich die wichtigsten Aspekte der neuen Immobilienplattform Key4 vorstellen.

Erste Version: 29.1.2020; Diese Version: 26.6.2020

Hypothekenvermittler erlangen auch hierzulande eine zunehmende Bedeutung. Vermittler wie MoneyPark, Hypoguide, HypoPlus oder Valuu von PostFinance haben in den vergangenen Jahren substanziell an Volumen dazugewinnen können. Das abgeschlossene Volumen pro Jahr liegt aber noch immer im einstelligen Milliardenbereich und dadurch bei einem geschätzten Marktanteil von ca. 2 bis 4 Prozent. In Deutschland werden hingegen bereits 40 Prozent der Hypotheken über eine Plattform abgeschlossen oder verlängert, in den Niederlanden und in Grossbritannien sind es gemäss der NZZ sogar 65 beziehungsweise 70 Prozent.

UBS als digitaler Marktplatz

Auch UBS ist seit drei Jahren als Vermittler tätig. Die seit 2017 aktive UBS Atrium-Plattform verbindet Kreditnehmer und Kreditgeber für Finanzierungen von Renditeliegenschaften (vgl. auch mein Blog-Artikel hierzu). Zentral am Modell ist, dass UBS zwar als Vermittlerin für Finanzierungen agiert, dabei aber auch die gesamte Administration der Hypotheken übernimmt und dadurch eine Gebühr erhält. Bisher wurden über UBS Atrium 330 Hypothekarkredit-Transaktionen mit einem Volumen von über CHF 1.3 Milliarden (Durchschnittsvolumen: CHF 4.1 Mio.) durch die sieben direkten aktiven und die mehr 100 indirekten Investoren abgeschlossen. Als logische – aber durchaus mutige – Weiterentwicklung von UBS Atrium für Renditeliegenschaften wurde nun Ende Juni 2020 eine ähnliche Plattform für selbstbewohntes Wohneigentum lanciert. Um dem Plattformgeschäft auch organisatorisch die entsprechende Aufmerksamkeit zu geben, hat UBS Schweiz zudem den neuen Geschäftsbereich Digital Platforms & Marketplaces gegründet.

So funktioniert die Plattform für selbstbewohntes Wohneigentum bei UBS

Die neue Plattform zielt auf Hypotheken für selbstbewohntes Wohneigentum und entsprechend auf Privatpersonen als Kreditnehmer. Dabei sind aus meiner Sicht die folgenden Aspekte wichtig:

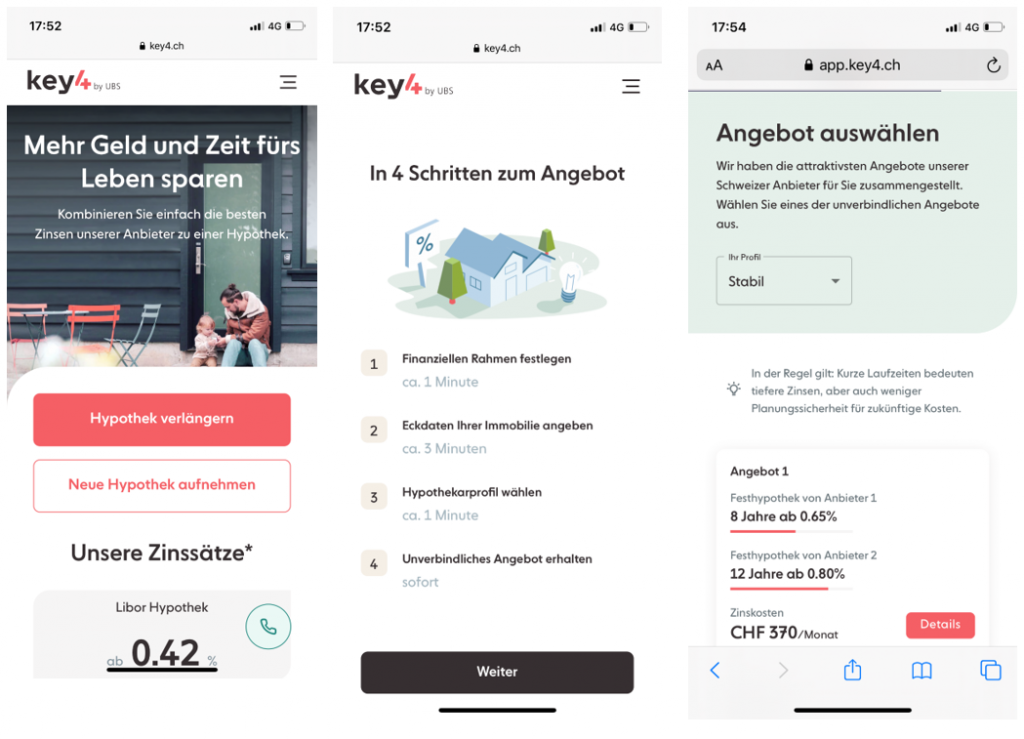

- Das Angebot wird sowohl als Web-App als auch auf dem Desktop zur Verfügung stehen.

- Es werden sowohl Hypothekarverlängerungen als auch zum einem späteren Zeitpunkt Hypothekar-Neuabschlüsse möglich sein.

- Damit das Objekt überhaupt auf die Plattform kommt, müssen die Eckdaten der angefragten Finanzierung – zum Beispiel im Bereich des Belehnungswerts oder der Tragbarkeit – innerhalb der von UBS im Rahmen des klassischen Hypothekargeschäfts verwendeten Richtlinien sein. Wichtig scheint mir auch, dass über die Plattform primär einfache Standardfälle abgewickelt werden (z.B. keine Baufinanzierungen).

- Interessant ist, dass der Kunde kostenlos und ohne die Preisgabe von Daten bereits nach ca. 3 Minuten Aufwand die Zins-Angebote sehen kann. Ebenso – meines Wissens erstmalig in der Schweiz – ist es als Kunde möglich, verschiedene Tranchen bei unterschiedlichen Anbietern abzuschliessen. Man kann also die erste Tranche über 3 Jahre bei der Bank A abschliessen, derweil man sich für die grössere zweite Tranche über 15 Jahre für die Pensionskasse B entscheidet. Diese Multitranchen-Möglichkeit halte ich für eine interessante Option. Mit welchen Partnern die Bank derzeit zusammenarbeitet, wurde hingegen leider (noch) nicht kommuniziert.

- Vor dem finalen Vertragsabschluss ist – ganz nach dem ROPO-Prinzip im Hypothekarmarkt Schweiz und basierend auf verschiedenen Kundenumfragen – vorgesehen, dass der Kunde noch mit einer UBS-Beraterin resp. einem UBS-Berater spricht. Bereits mit Beginn der Lancierung der Immobilienplattform starten 8 dedizierte Berater für key4. Über ein Online Terminvereinbarungs-Tool wird definiert, zu welchem Zeitpunkt das entsprechende Gespräch stattfindet. Im Anschluss an das Beratungsgespräch und nach erfolgreicher Kreditprüfung stellt die UBS-Beraterin resp. der UBS-Berater dem Kunden ein verbindliches Finanzierungsangebot zu, das dann bei Akzept durch den Kunden zum Abschluss führt.

- Erstaunlich ist für mich, dass die erste Offerte als indikativ gilt (und der Kunde vor seinem Telefonat mit UBS nicht weiss, von welchem Hypothekaranbieter dieser Preis gestellt wird), obwohl die einzelnen Preisparameter der verschiedenen Hypothekaranbieter im UBS E-Banking Profil der Hypothekaranbieter von diesen hinterlegt worden sind und es aus UBS-Sicht eigentlich möglich wäre, einen «verbindlichen» Preis zu stellen (natürlich immer unter der Voraussetzung, dass der Kunde die Korrektheit seiner eingegeben Daten danach bestätigt). Diese frühe Verbindlichkeit scheint bei anderen Angeboten – B. beim Hypomat, beim Angebot der Baloise Bank SoBa oder bei Valuu – gegeben (sofern die eingegeben Daten korrekt sind). Gemäss Aussagen von UBS hat man diesen Aspekt aber mit Kunden überprüft und ist zum Schluss gekommen, dass eine frühe verbindliche Offerte kein spezifisches Kundenbedürfnis sei. Da es sich um eine sehr wichtige Kunden-Entscheidung handelt, kommt es nicht auf die Schnelligkeit der finalen Offerte an, sondern auf eine durchgedachte Entscheidung nach einer persönlichen Beratung an.

- Unabhängig von der Wahl des Hypothekaranbieters schliesst der Kreditnehmer einen standardisierten Kreditvertrag mit UBS ab. Der Kreditnehmer muss somit nicht die einzelnen Klauseln von verschiedenen Kreditverträgen der jeweiligen Hypothekaranbieter überprüfen. Der Kreditnehmer überweist danach Zinsen und Amortisationsbeiträge über sein Konto bei UBS. Die Kredit- und Schuldbriefadministration oder das Recovery werden von UBS übernommen. Für diesen Service entrichtet der Hypothekaranbieter UBS eine Gebühr. Einziger Ansprechpartner der Kreditnehmer und der Hypothekaranbieter ist somit nicht nur bis zum Abschluss, sondern auch während der gesamten Laufzeit einer Hypothek, stets UBS.

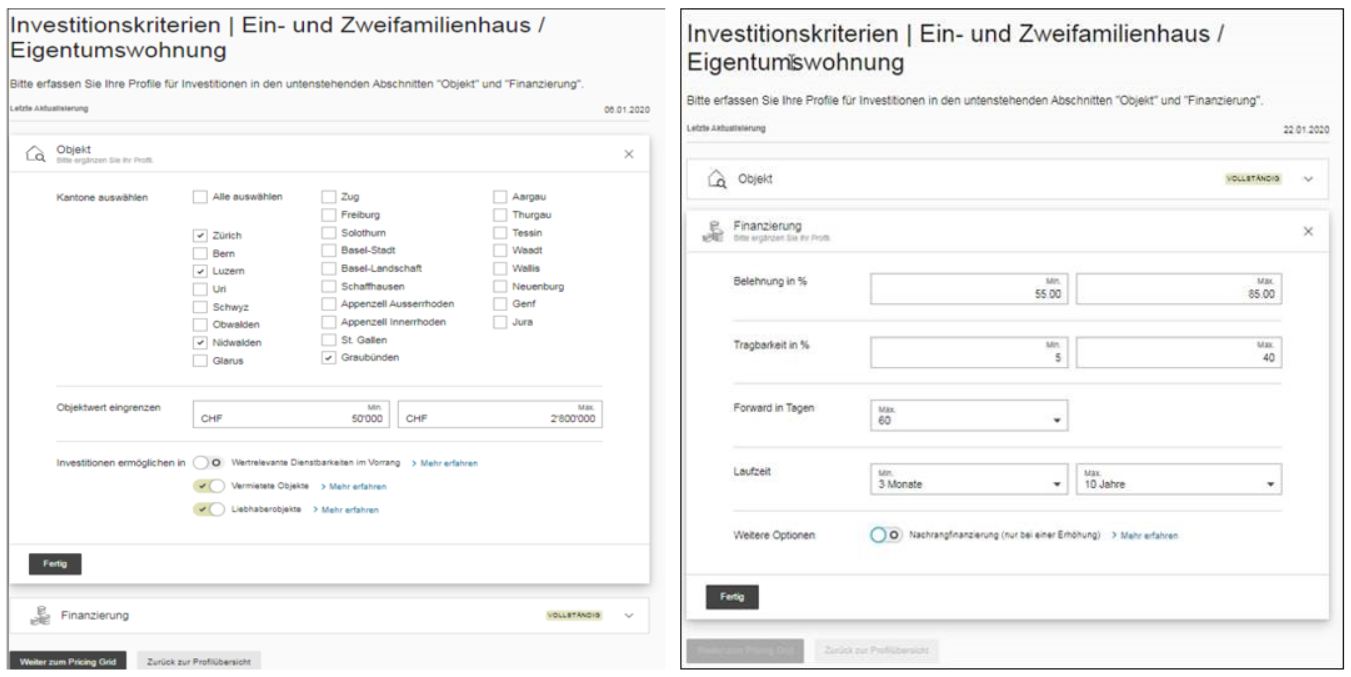

- Aus Investorensicht ist vor allem wichtig, dass bei dieser Plattform für selbstbewohntes Wohneigentum – im Gegensatz zur UBS Plattform für Renditeliegenschaften – nicht für jeden Kreditantrag separate Entscheidungen nötig sind (im Sinne von: Finanzierung: ja/nein? Preis?), sondern ein automatischer Matching-Prozess in der sog. «Matching-Engine» stattfindet. Der Investor gibt einerseits anhand eines umfangreichen Pricing Grids an, wie hoch seine Zinssätze pro Risikoklasse oder Region sind (die Zinssätze kann er jederzeit wieder anpassen). Fällt eine Kreditnehmer-Anfrage unter die gewünschte Kategorie und ist das Preisangebot für den Kunden interessant, kommt es zu einem automatischen «Match» und der Vertrag wird abgeschlossen, ohne dass sich der Hypothekaranbieter mit der einzelnen Hypothek auseinandersetzen muss. Entsprechend ist die Matching-Engine aus meiner Sicht das eigentliche Herzstück der Plattform.

- Dank der bereits existierenden UBS Atrium Plattform für Renditeliegenschaften ist die Anbindung im E-Banking auch für diese Plattform von Beginn weg gegeben für die Investoren.

Vorteile für Hypothekarnehmer und Investoren

Aus Sicht der Investoren bieten sich dank diesem UBS-Produkt Investitionsmöglichkeiten in der ganzen Schweiz. UBS kann durch ihre schweizweite Präsenz und der Finanzierung von Objekten in allen Regionen den angeschlossenen Pensionskassen, Versicherungen, Sammelstiftungen oder auch Banken zu einer besseren Hypothekenportfolio-Diversifikation verhelfen (vgl. Abbildung 1).

Des Weiteren wickelt UBS den ganzen Prozess ab. Die Investoren müssen dadurch ihre Hypotheken nicht selber bewirtschaften oder eine eigene Kreditverwaltung aufbauen. Kosten fallen für Investoren zudem nur dann an, wenn eine erfolgreiche Vermittlung zustande kommt. Des Weiteren kann dieses Modell für gewisse Banken auch aus ALM-Perspektive relevant sein (z.B. über die Wahl der Fristigkeiten der Hypotheken).

Und welches Branding?

Die Frage stellt sich in einem solchen Projekt unweigerlich, unter welcher Brand UBS mit diesem Produkt auftreten möchte. Grundsätzlich gibt es aus meiner Sicht drei verschiedene Optionen. Erstens könnte UBS die App als «UBS Immobilienvermittler-App» im klassischen UBS Look and Feel lancieren. Der UBS-Brand ist bereits sehr bekannt. Andererseits wird UBS von Kunden häufig als «Premium-Brand» (mit höheren Preisen) wahrgenommen, was für eine Vermittler-Plattform möglicherweise problematisch ist. Zweitens kann die App in einem komplett anderen Design gestaltet werden. Durch diese Abkoppelung könnte möglicherweise ein neues Kundensegment angesprochen werden. Der Aufbau einer neuen Marke ist jedoch teuer und schwierig. Drittens wäre ein Kompromiss denkbar. Die App wäre als Untermarke der UBS erkennbar, würde aber auch einen neuen Retail-Markennamen einführen. Ein erfolgreiches Beispiel für diesen Fall ist sicherlich Marcus von Goldman Sachs.

Mich persönlich überrascht es nicht, dass die UBS mit «key4 by UBS» den Mittelweg gewählt hat. In Bezug auf die bisherige UBS Branding-Strategie ist diese Lancierung einer «Schwester-Marke» zwar fast schon ein Paradigmen-Wechsel. key4 positioniert sich aber auch etwas anders als die Dachmarke. Zudem scheint es mir wichtig zu sein, dass bei der Lancierung und Weiterentwicklung eines solchen Produkts Agilität möglich und eine gewisse Unabhängigkeit gegeben sind. Auf der anderen Seite sind – wie erwähnt – die Kosten für den Aufbau einer solchen neuen Marke nicht zu unterschätzen. Um den Wert der Seite (und auch die Suchmaschinen-Relevanz) weiter zu erhöhen, werden auf der Seite «The Better life» zudem verschiedene für Kunden interessante Artikel aufgeschaltet.

Auch das «Look and feel» der key4-Marke wird zwar eigenständig positioniert (mit anderen Farben, Schriftarten und Elementen als die UBS Dachmarke) – ganz weit weg von der Dachmarke ist es aber trotzdem nicht (vgl. Abbildung 2). Den Markennamen key4 finde ich persönlich passend, weil dadurch ein Link zu den (3) Keys im Logo der UBS Dachmarke hergestellt wird.

Fazit

Der Schritt von UBS ins Vermittlergeschäft für selbstbewohntes Wohneigentum ist sowohl von der Bank als auch für die Konkurrenz aus meiner Sicht ein starkes Signal. Auch das Geschäftsmodell (u.a. mit den Aspekten der «Matching-Engine», dem Servicing und der Einbindung der Angebote ins UBS E-Banking oder dem «Alles-aus-einer-Hand-Service») und die Umsetzung auf dem E-Banking scheint mir sehr gut durchdacht.

Natürlich stellt sich bei solchen Modellen die Frage nach der potenziellen Kannibalisierung. Auf der anderen Seite eröffnet dieser Schritt aber auch verschiedene Chancen. Der Hauptvorteil von UBS besteht darin, dass der Kunde, respektive die Kundenschnittstelle, bei der Bank verbleibt. Ebenso erhofft man sich, durch dieses neue Angebot auch ein neues Kundensegment gewinnen zu können. Die entscheidenden Fragen sind entsprechend, (i) wie viele Geschäfte die Bank dank dem neuen Angebot abschliessen kann, die sie sonst nicht hätte, (ii) wie stark dieses Angebot hilft, die Kundenschnittstelle zu halten und (iii) wie sich generell das Plattform-Geschäft weiterentwickeln wird. Ein Blick ins Ausland zeigt, dass es sich lohnen kann, auch als Bank frühzeitig in dieses Geschäftsmodell zu investieren.

Gemäss dem Artikel der NZZ strebt die UBS die Marktführerschaft in der Vermittlung von Hypotheken für selbstgenutztes Wohneigentum an und will innerhalb von drei bis fünf Jahren ein Hypothekarvolumen von CHF 5 bis 10 Mrd. vermitteln. Persönlich scheint mir dieses Ziel eher etwas hochgegriffen. Aber es ist sicherlich eine der spannendsten Entwicklungen im Schweizer Retail Banking Markt.

PS: Solche Themen werden – neben anderen interessanten Entwicklungen – auch anlässlich der Konferenz «Innovationen im Banking» am Nachmittag des 20. August aufgegriffen.

Kommentare

2 Kommentare

Das Wachstum im Online-Hypothekarmarkt Schweiz 2019 hat sich beschleunigt | IFZ Retail Banking Blog

25. Mai 2020

[…] zum Ausland eine sehr tiefe Marktpenetration aufweisen, erwarten wir nicht zuletzt durch den geplanten Markteintritt von UBS im Sommer einen weiterhin starken Zuwachs und eine zunehmende Bedeutung in den kommenden […]

Remo

29. Januar 2020

Aufgrund Ihrer Ausführungen im Vergleich zu Deutschland und den dort existierenden kraßest höher liegenden Marktanteilen von digital abgeschlossenen Hypotheken fragt sich, warum die UBS hier nun ins Geschäft einsteigen will nachdem sie offenbar jahrelang an diesem Geschäft kein Interesse hatte. Kann hier nicht der einzige Grund, der schlüssig erscheint, sein, daß aufgrund von Nullzinsen bzw. Negativzinsen die UBS verzweifelt suchen muß, wohin sie Kundengelder von Kunden, die Konten oder gar Sparkonten haben schieben kann ohne daß sie Verluste aufgrund der Negativzinsen machen muß bzw. diese entweder selbst tragen muß oder an die Kunden weitergeben muß? Das erscheint mir jedenfalls schlüssiger als daß die UBS plötzlich Appetit auf Digitalisierung hat. Bisher hat sie sich ja in diesem Bereich alles andere als innovativ erwiesen. (Als Fußnote zur "Recht Schreibung" bzw. zum Word "Retail Geschäft" im Titel. Und zur "UBS Plattform": Offenbar etwas"lücken haft", es fehlt ein"Binde Strich")

Danke für Ihren Kommentar, wir prüfen dies gerne.