5. Dezember 2022

Erbschaftsberatung bei der Zürcher Kantonalbank neu auch mit digitalen Elementen

Die Nachlassplanung und Erbteilung ist aus volkswirtschaftlicher, gesellschaftspolitischer aber auch aus Bankensicht ein sehr relevanter Vorgang. Am Beispiel der Zürcher Kantonalbank zeige ich im heutigen Blog auf, wie und warum die Bank einerseits sämtliche Kundenberater:innen auf diesem Thema ausbildet. Andererseits werde ich erläutern, welche digitalen Selbstbedienungs-Elemente auf der Webseite und im E-Banking die Bank auch im Bereich der Nachlassplanung anbietet.

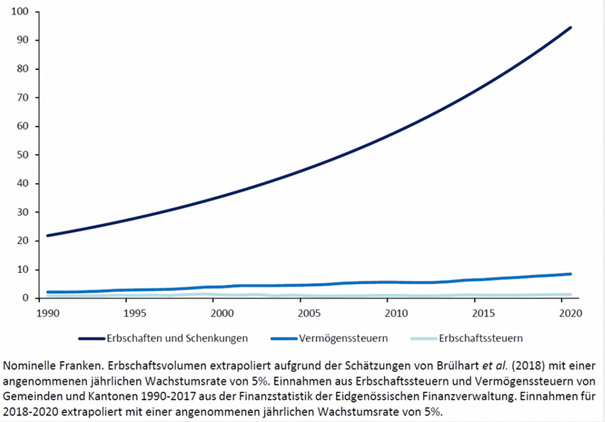

In der Schweiz werden jährlich etwa CHF 95 Milliarden vererbt, wie eine Studie von Brülhart (2019) zeigt (vgl. Abbildung 1). Das Volumen der Erbschaften nahm zudem in der Vergangenheit jährlich zu. Jeder zweite «Vermögensfranken» in der Schweiz ist damit geerbt. Der Median-Nachlass liegt gemäss einer Studie von Morger und Stutz (2017) bei schätzungsweise CHF 170’000.

Abbildung 1: Erbschaften in der Schweiz 1990-2020 (in Mrd. CHF)

Ein Markt, auf dem jedes Jahr rund CHF 90 Milliarden «umgesetzt» werden, ist natürlich auch für Finanzdienstleister äusserst attraktiv. Es erstaunt daher nicht, dass sowohl Banken als auch Beratungsfirmen in den letzten Jahren ihre Werbeanstrengungen in diesem Bereich verstärkt haben. Für eine Bank ist dieses Thema aus mindestens zwei Gründen relevant: Als erstes gibt es bei allen Banken einen signifikanten Geldbetrag, welcher infolge von Todesfällen neu geregelt werden muss und welcher möglicherweise auch von der Bank wegfliesst. Dies versucht eine Bank natürlich zu vermeiden. Gerade bei Banken, bei welchen mehr als 25 Prozent der Kundinnen und Kunden älter als 70 Jahre sind, ist das Thema hochrelevant. Als zweites ist das Thema «Nachlassplanung und Erbe teilen» komplex und viele Kundinnen und Kunden benötigen hierfür eine Erbschaftsberatung. Hier gibt es aus Sicht der Bank durch entsprechende Beratungsdienstleistungen Ertragschancen.

Das Angebot der Zürcher Kantonalbank

Nachdem die Zürcher Kantonalbank bereits ihre Pensionierungsplanungsberatung mit verschiedenen digitalen Elementen kombiniert hat, hat sie sich nun in einem zweiten Schritt im Bereich der Vorsorge auf das Thema «Nachlassplanung und Erbteilung» fokussiert.

Die Customer Journey beinhaltet dabei drei wesentliche Schritte. In einem ersten Schritt werden vonseiten der ZKB Dienstleistungen im Bereich «Wahrnehmen und Informieren» für (potenzielle) Kund:innen zur Verfügung gestellt (Selbstbedienung auf zkb.ch). In einem zweiten Schritt wird die Kundschaft für das Thema sensibilisiert und durch Expert:innen und Kundenberater:innen der ZKB zum Thema beraten. In einem dritten Schritt geht es um das Umsetzen und Begleiten. Dieser Schritt beinhaltet sowohl persönliche als auch digitale Leistungen. Nachfolgend werde ich diese drei Schritte etwas genauer aufzeigen.

Schritt 1: Selbstbedienung für Wahrnehmung und Information

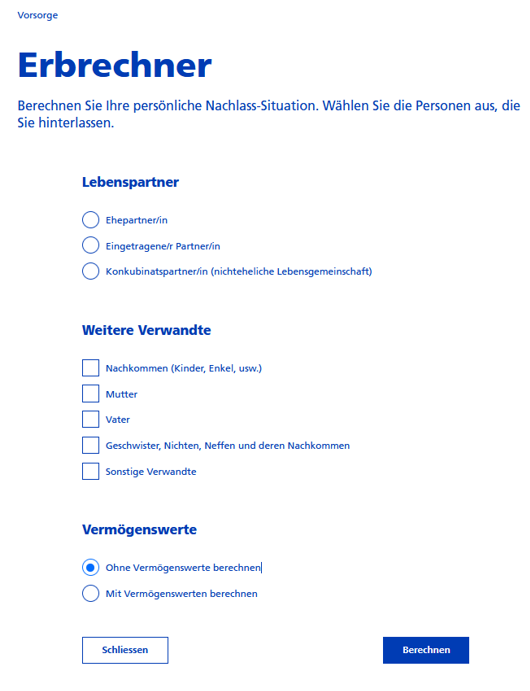

Die Zürcher Kantonalbank stellt ihren Kund:innen und Nicht-Kund:innen auf der Webseite zahlreiche Dokumente, Checklisten und Formulare für die Vorsorge als erste Informationsquelle zur Verfügung. So findet man im Bereich der Nachlassplanung beispielsweise einen kostenlosen Erbrechner (siehe Abbildung 2) oder eine Vorlage für ein Erbvorbezugs-Dokument. Aber auch Ratgeber für Erbschaften, für das Einrichten von Stiftungen oder für Bankgeschäfte im Erbfall sind verfügbar.

Abbildung 2: Selbstbedienungs-Tool Erbrechner auf zkb.ch

Diese Hilfsmittel sind aus meiner Sicht nützlich, um sich einen ersten Überblick über die gesetzlichen Möglichkeiten zu schaffen und «einfache» Dokumente selbstständig zu erstellen. Gleichzeitig lassen die gesetzlichen Bestimmungen in güter- und erbrechtlichen Belangen aber einen ziemlich grossen Spielraum, um mit individuellen Regelungen persönliche Wünsche zu berücksichtigen.

Schritt 2: Sensibilisieren und Beraten

Insofern werden einige Personen eine Beratung benötigen, um ihre Bedürfnisse korrekt abzubilden. Die Berater:innen können dabei insbesondere die Lücke zwischen passiver (gesetzliche Erbteilung) und aktiver (z.B. Testament oder Ehevertrag) Nachlassregelung aufzeigen.

Mögliche Dienstleistungen in diesem Bereich sind güter- und erbrechtliche Beratung, ein Testament-Check (bestehendes Testament durch einen Spezialisten prüfen, ob das Testament korrekt abgefasst ist und dem letzten Willen entspricht), ein Erbteilungsmandat, Willensvollstreckermandate (Bank übernimmt den letzten Willen des Erblassers bei der Erbteilung), die Aufbewahrung von Testamenten und Erbverträgen oder gar die Gründung und Geschäftsführung von gemeinnützigen (Familien-)Stiftungen.

Die ZKB hat sich nun entschieden, dass neu nicht nur Spezialisten güter- und erbrechtliche Beratungen durchführen, sondern sämtliche Kundenbetreuer:innen der ZKB den Kundinnen und Kunden die gesetzliche Ausgangslage sowie den Handlungspielraum und Umsetzungsmöglichkeiten aufzeigen können («ZKB Erbschaft-Check»). Für die entsprechenden Schulungen der Kundenbetreuer:innen hat die Bank viele Ressourcen aufwenden müssen (Theorie; Art der Gesprächsführung, etc.).

Im kostenlosen, persönlichen Beratungsgespräch mit digitaler Unterstützung (vgl. Abbildung 3) werden zuerst die persönliche Ausgangslage respektive die Nachlass-Situation der (Ver-)Erbenden aufgezeigt. So können die Erben oder die Vererbenden sich dem Thema annähern. Der Fokus dieses Erbschaft-Checks bei Vererbenden liegt vor allem darin, die testamentarischen Möglichkeiten aufzuzeigen. Dazu werden verschiedene relevante Fragestellungen in einem begleiteten Prozess diskutiert: Wie gross ist das Vermögen? Welche Wünsche und Ziele verfolgt man? Welche Möglichkeiten bestehen? Wer erbt wieviel? Wieviel bleibt für den überlebenden Ehegatten oder die überlebende Ehegattin übrig bei einer Familiensituation mit Kindern? Wer setzt den letzten Willen um? Wie kann ich den digitalen Nachlass regeln?. Durch das Aufzeigen der familiären Erbsituation lernt die Bank natürlich auch die Kunden und deren Familien besser kennen und verstehen.

Abbildung 3: Printscreen Beratungsgespräch «Wünsche und Ziele»

Grundsätzlich haben die Vererbenden zwei Möglichkeiten, den eigenen Willen umzusetzen. Sie treffen keine Regelung, weil die gesetzlich vorgesehene Verteilung für sie in Ordnung ist («ohne Regelung»). Oder sie regeln ihr Erbe im Rahmen der gesetzlichen Möglichkeiten entsprechend ihren eigenen Wünschen («mit Regelung»). Vor allem in Situationen mit Immobilienbesitz und (minderjährigen) Kindern besteht vielfach der Wunsch von Ehegatten, sich gegenseitig mittels Ehevertrag und Testament bestmöglich zu begünstigt (durch einen Ehevertrag kann festgehalten werden, dass die ganze Errungenschaft an den überlebenden Ehegatten geht. Mit dem Testament können die Kinder auf den Pflichtteil gesetzt werden).

Schritt 3: Umsetzen und Begleiten durch digital unterstützte Beratung

Seit Neustem bietet die ZKB zusätzlich gewisse Online- und Self-Service-Angebote rund um die Nachlassplanung an. Nach dem Gespräch mit den Kundenberater:innen finden die Kund:innen alle Beratungsresultate im E-Banking. Diese Funktionen im E-Banking werden nur jenen Kund:innen zugänglich gemacht, welche zuvor ein erstes Gespräch mit der Bank hatten. Des Weiteren sehen die Kund:innen den persönlichen Massnahmenplan mit einer Auflistung (auf einer Timeline), was der Kunde respektive die Kundin als nächstes machen sollte.

Interessant ist, dass für Eigenheimbesitzer mit minderjährigen Kindern die Nachlassregelung – mit dem Ziel dem überlebenden Ehegatten bestmöglichst abzusichern – als Self-Service im E-Banking umgesetzt werden kann. Mit der Dienstleistung ZKB Erbschaftsplaner Family können per Mausklick Ehevertrag und Testament generiert und Klauseln für Wiederverheiratung, Demenz oder Pflegefall dazugewählt werden. Das Ehevertrags-Dokument muss danach öffentlich beurkundet werden. Das Testament hingegen muss noch vom Erblasser handschriftlich abgeschrieben werden.

Das Gespräch bei den Kundenberater:innen (nicht aber bei den Expert:innen) ist kostenlos für die Kunden und dauert ca. 30 bis 45 Minuten. Die Umsetzung des ZKB Erbschaftsplaner Family im E-Banking kostet dann aber CHF 200.

Wie erfahren Kund:innen von diesem Angebot?

Ein gutes Angebot allein nützt noch nichts. Die Kund:innen müssen auch wissen, dass die ZKB ein solches Angebot hat. Wie kann man die Kund:innen aber darauf aufmerksam machen? Einerseits über Standardgefässe wie Events oder das Kundenmagazin. Als zweites sollen Kundenberatende wissen, für welche Kund:innen eine solche Beratung ein Thema sein könnte. Sie können dadurch aktiv auf die entsprechenden Kund:innen zugehen. Schliesslich hilft auch der Erbrechner im Web, gewisse Leads zu erhalten. Ein guter Aufhänger in den nächsten Monaten ist zudem die Erbrechts-Revision. Das revidierte Erbrecht tritt auf den 1. Januar 2023 in Kraft. Mit dem neuen Recht können Erblasserinnen und Erblasser künftig über einen grösseren Teil ihres Nachlasses frei verfügen.

Fazit

Das Thema «Nachlassplanung» ist sehr wichtig. Gleichzeitig ist es aber auch eine Angelegenheit, welche von uns Menschen gerne etwas verdrängt wird und welches aus fachlicher Sicht eine gewisse Komplexität aufweist.

Grundsätzlich braucht es für eine aktiv geregelte Nachlassplanung für die meisten Menschen ein Beratungsgespräch. Eine Nachlassplanung ohne jegliche persönliche Begleitung – das heisst eine rein digitale Lösung – wäre aus meiner Sicht für die meisten Kund:innen wenig sinnvoll. Zwar kann man den Vorsorgeauftrag oder eine Patientenverfügung durchaus als Selbstbedienungs-Elemente anbieten. Eine Nachlassplanung und das Erbrecht selber sind aber deutlich komplexer.

Gleichzeitig gibt es aus Expertensicht viele Standardfälle, für welche nicht unbedingt absolute Fachexpert:innen benötigt werden. Für die Anliegen solcher Personen können die Kundenberater:innen gut ausgebildet werden.

Interessant an der Lösung der Zürcher Kantonalbank finde ich den Versuch, einzelne Prozessschritte von Nachlass-Standardfällen zu digitalisieren und auch im Bereich der Nachlassplanungen einen gewissen Selbstbedienungsgrad zu erreichen. Meines Wissens ist die Zürcher Kantonalbank die erste Schweizer Bank, welche in diesem Thema eine solche digitale Unterstützung anbietet (welches über einen Rechner hinausgeht). Das Projekt ist dadurch aber natürlich sowohl für die Zürcher Kantonalbank als auch für Bankkund:innen herausfordernd. Für die Bank, weil der fachliche Aufbau von Wissen für die Beratenden anspruchsvoll und aufwändig ist. Damit verbunden ist aber der Anspruch und das strategische Ziel der Zürcher Kantonalbank eines «ganzheitlichen» Beratungsansatzes. Die Kundenberater:innen sollen nicht «nur» Beratungen im Bereich Anlegen und Finanzieren, sondern vermehrt auch im Vorsorge- und im Bereich der Nachlassplanung machen können. Aus Sicht vieler Bankkund:innen ist die Nachlassplanung ein eher unangenehmes und komplexes Thema. Sie müssen zudem wissen, dass man entsprechende Dienstleistungen von der Bank beziehen kann.

Aus Business Sicht lohnt sich das Projekt bei einer «engen» Betrachtung nicht. Wenn die Zürcher Kantonalbank beispielsweise jährlich 1’000 mal die Dienstleistung ZKB Erbschaftsplaner Family vertreiben kann, ist der entsprechende Umsatz damit «nur» CHF 200’000, womit die Projektkosten nicht gedeckt werden können. Mit einer breiteren Perspektive kann sich das Projekt aber durchaus lohnen. Einerseits kann sich die Bank noch stärker in diesem insgesamt grossen und lukrativen Markt behaupten. Als zweites gibt es durch den gewählten Ansatz die Möglichkeit, die Erben frühzeitig kennenzulernen und so möglicherweise zu verhindern, dass das Geld abfliesst. Als Drittes können die Expert:innen der ZKB entlastet werden von «Standardfällen». Diese können sich stattdessen auf komplexere und auch lukrativere Aufgaben (z.B. Willenvollstreckungsmandate) fokussieren. Zukünftig gilt es sicherlich zu prüfen, ob weitere solche „Standardfälle“, z.B. die Nachlassregelung für Konkubinatspaare, als Self-Service Dienstleistungen konzipiert werden können.

Ich bin der Überzeugung, dass das Thema weiter an Bedeutung gewinnen wird und auch andere Banken entsprechende Lösungen lancieren werden. In diesem Bereich liegt noch ein grösseres Potenzial brach und die demographische Entwicklung wird das Volumen der Erbmasse weiter erhöhen.

Kommentare

1 Kommentare

Roland Ehrensperger

17. Dezember 2022

Die Initiative der ZKB ist löblich. Es ist der Versuch die drohenden Geldabflüsse bei Erbteilungen zu minimieren. In meiner früheren, langjährigen Funktion als Leiter Erbschaftsberatung einer Großbank habe ich allerdings die Erfahrung gemacht, dass die Kundenberater sich selber mit dem Thema „Nachlassplanung/Erbschaften“ äußerst schwertun. Es ist und wird nie ein Geschäftsfeld der Banken sein/werden, da auch zuviele regulatorische Vorschriften der Finanzbranche hinein spielen. Die beste Lösung für Banken wird die Zusammenarbeit mit externen Anbietern sein, die den Bankberater bei der Umsetzung der Erbteilung miteinbeziehen. Hier entsteht dann Mehrwert für Alle: - Die Kunden haben Erbschaftsteuer-Experten am Tisch, die Sie beraten/begleiten. - Die Banken sind Teil der Lösung und Ihre Interessen können eingebracht werden. - Jeder ist in seinem Kern-Geschäft tätig und der Kunde erhält dadurch qualitativ hochwertige Lösungen (auch in Standardfällen). - Die regulatorischen Rahmenbedingungen der Finanzbranche müssen bei der Erbschaftslösung nicht berücksichtigt werden.

Danke für Ihren Kommentar, wir prüfen dies gerne.