5. November 2025

Klassifizierungsvorschlag für tokenisiertes Geld: Dimensionen und Merkmale

Die Einführung der Distributed-Ledger-Technologie (DLT) hat das Aufkommen von “tokenisiertem Geld” ermöglicht. Dabei handelt es sich um digitale Vermögenswerte, die auf der Blockchain-Technologie oder ähnlichen dezentralen Infrastrukturen zirkulieren. Formen von tokenisiertem Geld reichen von staatlichen emittierten Tokens über solche von Geschäftsbanken bis hin zu privat ausgegebenen Zahlungstoken, die jeweils unterschiedliche Governance- und Risikoprofile aufweisen. Ihre Eigenschaften variieren je nach Emittent, Besicherung und technologischem Aufbau, was den Vergleich der verschiedenen Formen in diesem sich schnell entwickelnden Bereich erschweren kann. In diesem Blogbeitrag werfen wir einen genaueren Blick auf die verschiedenen Ausprägungen von tokenisiertem Geld und ordnen diese ein.

Zu den derzeit häufig diskutierten Formen von tokenisiertem Geld gehören Stablecoins, Deposit-Token und digitale Zentralbankwährungen (CBDCs). Stablecoins sind blockchainbasierte Instrumente, die an Fiat-Währungen oder Vermögenswerte wie Gold gekoppelt sind. In der Regel werden sie durch Sicherheiten stabilisiert und sind für Zahlungen konzipiert. Deposit-Tokens sind tokenisierte Einlagen bei Geschäftsbanken, die durch entsprechende Bilanzpositionen gedeckt sind. Sie bieten eine gewisse Kontinuität mit dem heutigen Bankensystem und ermöglichen gleichzeitig nahtlose Abwicklungen in Krypto-Asset-Umgebungen. CBDCs sind digitale Verbindlichkeiten von Zentralbanken, die in staatlicher Währung denominiert sind. Dabei wird zwischen Retail-CBDCs, die für den allgemeinen Zahlungsverkehr von Privatpersonen und Unternehmen bestimmt sind, und Wholesale-CBDCs, die ausschliesslich im Interbankenverkehr genutzt werden, unterschieden. Sie können auf der DLT basieren, müssen dies aber nicht unbedingt. Im Kontext dieses Artikels bezieht sich die verwendete Taxonomie speziell auf DLT-basierte CBDC-Designs.

Aktuelle Marktgrösse und Potenzial

Tokenisierte Formen von Geld haben in den vergangenen Jahren an Aufmerksamkeit gewonnen. Nach Angaben der Bank für Internationalen Zahlungsausgleich (BIZ) beschäftigen sich 91 Prozent von 93 befragten Zentralbanken mit CBDC-Projekten. Treibende Faktoren sind unter anderem der Rückgang des Bargeldverkehrs, der Aufstieg der Tokenisierung und die zunehmende Bedeutung von Stablecoins (Illes et al., 2025). Bislang machen Stablecoins jedoch fast das gesamte beobachtbare Volumen aus, während sich die Deposit-Tokens und CBDCs meistens noch in der Pilot- oder Konzeptphase befinden.

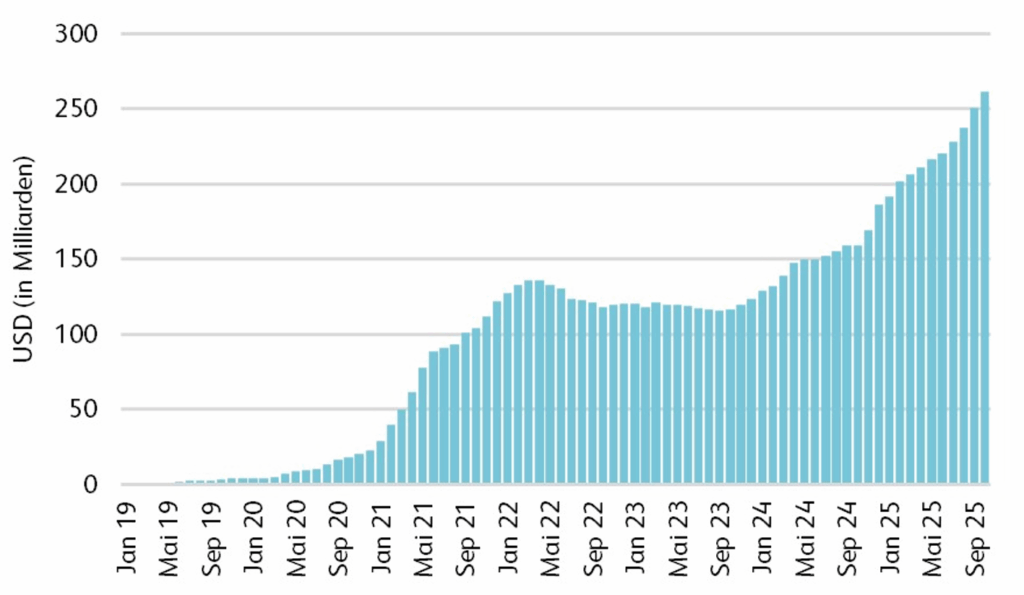

Wie in Abbildung 1 dargestellt, erreichte die Marktkapitalisierung von Stablecoins im Oktober 2025 einen Wert von 260 Milliarden US-Dollar (Visa & Allium Labs, online-a). Im Gegensatz dazu existieren bislang keine vergleichbaren Marktvolumina für Deposit-Tokens von Geschäftsbanken und CBDCs.

Abbildung 1: Monatlicher Gesamtwert der im Umlauf befindlichen Stablecoins in USD (Quelle: Visa & Allium Labs (online-a))

Zwischen November 2024 und Oktober 2025 wurden mit Stablecoins rund 2 Milliarden Transaktionen abgewickelt (Visa & Allium Labs, online-b). Die weltweite Zahlungsverkehrsbranche verzeichnete im Jahr 2023 rund 3.4 Billionen Transaktionen mit einem Gesamtvolumen von 1.8 Billiarden US-Dollar (McKinsey Insights, 2024). Dies verdeutlicht, dass tokenisiertes Geld aktuell einen kleinen Anteil an der gesamten Zahlungslandschaft ausmacht.

Marktprognosen deuten aber auf ein Wachstumspotenzial hin, auch wenn dabei erhebliche Unsicherheit besteht. J.P. Morgan schätzt die Marktkapitalisierung von Stablecoins bis 2028 auf 500 Milliarden US-Dollar, während Standard Chartered für denselben Zeitraum rund 2 Billionen US-Dollar erwartet. Bernstein wiederum prognostiziert bis 2035 ein Marktvolumen von etwa 4 Billionen US-Dollar (Singh, 2025).

Eine Taxonomie für tokenisiertes Geld

In diesem Umfeld kann eine Taxonomie des tokenisierten Geldes hilfreich sein. Sie schafft konzeptionelle Klarheit, indem sie unterschiedliche Ansätze systematisch unterscheidet und strukturiert. Dadurch ermöglicht sie eine vergleichende Analyse von Instrumenten mit verschiedenen Risiko- und Governance-Profilen und fördert zugleich den Dialog zwischen Wissenschaft, Regulierungsbehörden und Industrie auf Grundlage eines gemeinsamen Bezugsrahmens. Aufbauend auf der Taxonomie von Ankenbrand et al. (2024), die zwischen den Dimensionen Token, Protokoll und Tokenomics von Krypto-Assets im Allgemeinen unterscheidet, konzentriert sich der vorliegende Rahmen speziell auf tokenisiertes Geld. Eine morphologische Analyse, auch Zwicky-Box genannt, die sich über zentrale Gestaltungsdimensionen erstreckt, bietet eine Grundlage für den Vergleich verschiedener DLT-basierter monetärer Modelle.

Um diesen Rahmen operational nutzbar zu machen, werden die wichtigsten Klassifikationsdimensionen und ihre möglichen Ausprägungen dargestellt. Jede Dimension spiegelt eine Eigenschaft wider, die Formen von tokenisiertem Geld voneinander unterscheidet, und reicht von Emission und Governance-Strukturen bis hin zu technologischen Grundlagen. Abbildung 2 gibt einen Überblick über diese Dimensionen und definiert ihre Ausprägungen.

Abbildung 2: Taxonomie für tokenisiertes Geld (zum vergrösseren, bitte auf Graphik klicken)

Die in Abbildung 2 dargestellten Dimensionen stehen miteinander in Beziehung, da das Profil einer Form tokenisierten Geldes im Wesentlichen eine Kombination der Ausprägungen jeder dieser Dimensionen darstellt. Während die Taxonomie ein systematisches Rahmenwerk zur Klassifizierung der Gestaltungsmerkmale tokenisierten Geldes bietet, fallen bestimmte wichtige Aspekte ausserhalb ihres Geltungsbereichs. Dazu zählen unter anderem regulatorische Rahmenbedingungen, Marktgrössen und Ertragserwartungen.

Beispiele für Formen tokenisierten Geldes

Der Wert der Taxonomie zeigt sich insbesondere bei der Anwendung auf konkrete Fälle. Die Zuordnung bekannter Formen von tokenisiertem Geld zu den Klassifikationsdimensionen verdeutlicht, wie sich unterschiedliche Designs gruppieren, voneinander unterscheiden oder überschneiden. Die folgenden Abschnitte wenden die Taxonomie auf fünf Typen an, nämlich CBDCs, synthetische CBDCs, fiat-besicherte Stablecoins, dezentrale Protokolle und Deposit-Token, um zu zeigen, wie das Rahmenwerk sowohl ihre Gemeinsamkeiten als auch ihre Unterschiede erfasst.

- Zentralbank-Digitalwährungen (CBDCs): CBDCs werden von einer Zentralbank ausgegeben (Emittententyp) und sind in der staatlichen Fiatwährung denominiert (Denomination). Sie basieren auf keiner separaten zugrunde liegenden Sicherheit, da ihr Wert aus der staatlichen Verbindlichkeit abgeleitet wird (Zugrunde liegende Sicherheit) und ihre Stabilität durch eine Haftungsverknüpfung des staatlichen Emittenten mit der nationalen Währung gewährleistet wird (Stabilitätsmechanismus). Je nach Zielsetzung richten sich CBDCs entweder an Privatpersonen und Unternehmen (Retail-CBDCs) oder an Finanzinstitute im Interbankenverkehr (Wholesale-CBDCs) (Endnutzer), und die Teilnahme erfolgt in der Regel genehmigungspflichtig und kontobasiert, wobei eine Identitätsprüfung erforderlich ist (Zugangsmodell). CBDCs werden häufig als native Token auf DLT-Infrastrukturen implementiert (Token-Integration). Sie folgen einer zentralen diskretionären Emission (Ausgabe), und die Austauschbarkeit wird durch den einzigen Emittenten sichergestellt (Einlösungs-Fungibilität). Die Einlösung erfolgt stets zum Nennwert in Zentralbankgeld (Einlösungswert). Funktionale Kontrollmechanismen können administrative Berechtigungen oder vom Emittenten definierte Kontrollrechte zur Einhaltung von Vorschriften und zur Umsetzung geldpolitischer Massnahmen umfassen (Funktionale Kontrolle). Je nach Gestaltung kann der Grad der Programmierbarkeit von nicht programmierbar (einfache Überweisungen) bis teilweise programmierbar reichen (z. B. bedingte Überweisungen, Ablaufdaten, zugelassene Anwendungsfälle) (Programmierbarkeit).

- Synthetische Zentralbank-Digitalwährungen (sCBDCs): Synthetische CBDCs, auch als „reservegedeckte Token“ bezeichnet (vgl. z. B. Goel, 2024), werden von Geschäftsbanken oder privaten Nichtbanken emittiert (Emittententyp), während sie vollständig durch Zentralbankreserven gedeckt sind, die auf getrennten Konten gehalten werden. Sie sind in der staatlichen Fiatwährung denominiert (z. B. USD, EUR, CHF) (Denomination) und leiten ihren Wert aus dem indirekten Halten von Zentralbankgeld über einen Intermediär ab (Zugrunde liegende Sicherheit). Die Stabilität wird durch die Haftung des Emittenten gewährleistet, der eine 1:1-Konvertierbarkeit in Zentralbankreserven sicherstellt (Stabilitätsmechanismus). Der Zugang ist in der Regel retail-orientiert, sodass Endnutzer über lizenzierte Intermediäre tokenisierte Darstellungen von Zentralbankgeld halten und übertragen können (Endnutzer). Die Teilnahme ist genehmigungspflichtig und kontobasiert, da Nutzer bei der ausgebenden Institution eine Identitätsprüfung durchlaufen müssen (Zugangsmodell). Die Tokens werden im Allgemeinen als nicht-native Token auf genehmigungspflichtigen (permissioned) oder hybriden DLT-Infrastrukturen implementiert, die potenziell mit Retail-Zahlungssystemen interoperabel sind (Token-Integration). Die Emission erfolgt nachfragebasiert und besichert, gestützt durch Reserven-Einlagen bei der Zentralbank (Ausgabe). Die Interoperabilität zwischen Emittenten ist emittentenübergreifend und vollständig austauschbar, da alle Token Ansprüche auf gleichwertige Zentralbankreserven darstellen und somit zwischen teilnehmenden Emittenten austauschbar sind (Einlösungs-Fungibilität). Die Einlösung erfolgt zum Nennwert in staatliches Geld über den ausgebenden Intermediär (Einlösungswert). Die funktionalen Kontrollmechanismen werden vom Emittenten definiert, da die Intermediäre die Möglichkeit behalten, Compliance-Massnahmen wie Transaktionslimits, Blacklisting oder KYC-Prüfungen durchzusetzen (Funktionale Kontrolle). Die Programmierbarkeit kann von teilweise programmierbar (z. B. bedingte Zahlungen, zugelassene Verwendungszwecke) bis voll programmierbar reichen, wenn die Tokens in Smart Contracts oder tokenisierte Zahlungsinfrastrukturen integriert sind (Programmierbarkeit).

- Fiat-besicherte Stablecoins: Fiat-besicherte Stablecoins werden in der Regel von privaten Nichtbanken emittiert (Emittententyp) und sind in einer Fiatwährung wie dem US-Dollar denominiert (Denomination). Ihr Wert wird theoretisch durch Währungsreserven gestützt, die bei Verwahrstellen oder Banken gehalten werden (Zugrunde liegende Sicherheit), und ihre Stabilität wird durch eine besicherte Bindung an die jeweilige Referenzwährung gewährleistet (Stabilitätsmechanismus). Der Zugang ist in der Regel retail-orientiert (Endnutzer). Die Teilnahme ist genehmigungsfrei und tokenbasiert, wobei der Besitz durch die Kontrolle des privaten Schlüssels nachgewiesen wird (Zugangsmodell). Sie werden üblicherweise als nicht-native Token auf öffentlichen Blockchains implementiert (z. B. ERC-20 auf Ethereum) und in manchen Fällen als Multi-Chain-Implementierungen (z. B. USDT auf Ethereum, Tron, Solana) bereitgestellt (Token-Integration). Die Emission erfolgt nachfragebasiert und besichert, sobald entsprechende Reserven hinterlegt sind (Ausgabe). Die Interoperabilität zwischen Emittenten ist in der Regel emittentenspezifisch, das heisst, alle Tokens eines Emittenten sind untereinander austauschbar, auch wenn es Fragmentierung über verschiedene Blockchains oder konkurrierende Emittenten hinweg geben kann (Einlösungs-Fungibilität). Die Einlösung erfolgt typischerweise zum Nennwert, kann jedoch an Zugangsregeln oder Gebühren gebunden sein (Einlösungswert). Die funktionalen Kontrollmechanismen umfassen häufig administrative Rechte des Emittenten, etwa das Einfrieren oder Sperren von Adressen (Funktionale Kontrolle). Die meisten fiat-besicherten Stablecoins sind voll programmierbar und lassen sich nahtlos in Smart Contracts und DeFi-Anwendungen integrieren (Programmierbarkeit).

- Dezentrale Protokolle (Algorithmische Stablecoins): Dezentrale Protokolle emittieren und verwalten Krypto-Assets direkt über Smart Contracts, ohne auf eine zentrale Instanz angewiesen zu sein (Emittententyp). Im Kontext von tokenisiertem Geld werden sie häufig als algorithmische Stablecoins bezeichnet, die in der Regel in einer Fiatwährung wie dem US-Dollar denominiert sind (Denomination). Sie sind typischerweise ungesichert oder nur teilweise durch Krypto-Assets besichert (Zugrunde liegende Sicherheit) und erhalten ihren Wert über eine algorithmische Bindung, wobei das Angebot programmatisch erweitert oder reduziert wird (Stabilitätsmechanismus). Der Zugang ist retail-orientiert (Endnutzer). Die Teilnahme ist genehmigungsfrei und tokenbasiert, wobei der Besitz an die Kontrolle des privaten Schlüssels gebunden ist und nicht an verifizierte Identitäten (Zugangsmodell). Die Tokens operieren als nicht-native Token auf öffentlichen Blockchains (z. B. ERC-20 auf Ethereum) (Token-Integration). Die Emission wird über algorithmische bzw. elastische Mechanismen gesteuert, wobei das Angebot programmatisch angepasst wird, um einen Zielwert zu halten (Ausgabe). Die Einlösungs-Fungibilität ist in der Regel als Einzel-Emittent auf Protokollebene basiert, das heisst, alle Einheiten des Tokens sind innerhalb des Systems untereinander austauschbar, jedoch besteht keine Interoperabilität zwischen verschiedenen Protokollen (Einlösungs-Fungibilität). Die Einlösung erfolgt marktbasiert, da der Wert über Handelsdynamiken aufrechterhalten wird und nicht durch vom Emittenten gestützte Garantien (Einlösungswert). Sie verfügen typischerweise über keine administrativen Emittenten-Kontrollen, sondern funktionieren als unveränderbare Inhaber-Token, die ausschliesslich durch die Protokollregeln gesteuert werden (Funktionale Kontrolle). Die meisten sind voll programmierbar und lassen sich direkt in Smart Contracts und DeFi-Anwendungen integrieren (Programmierbarkeit).

- Deposit-Token (von Geschäftsbanken ausgegebene Token): Deposit Tokenswerden von Geschäftsbanken emittiert (Emittententyp) und sind typischerweise in Fiatwährungen wie USD, EUR oder CHF denominiert (Denomination). Ihr Wert wird durch die Haftung des Emittenten gestützt (Bilanzunterlegung), das heisst, sie basieren auf dem regulierten Einlagensystem und nicht auf separaten Reserven (Zugrunde liegende Sicherheit). Sie erhalten ihre Parität durch einen Haftungsbindung des Emittenten, bei dem der Anspruch auf die Verbindlichkeiten der Bank eine 1:1-Konvertierbarkeit mit der Fiatwährung sicherstellt (Stabilitätsmechanismus). Je nach Ausgestaltung können Deposit-Tokens entweder für Privatpersonen und Unternehmen im Zahlungsverkehr (Retail) oder für Finanzinstitute im Interbankenverkehr (Wholesale) vorgesehen sein (Endnutzer). Die Teilnahme erfolgt in der Regel genehmigungspflichtig und kontobasiert, wobei auch tokenbasierte (Inhaber-ähnliche) Funktionen enthalten können (Zugangsmodell), und die Tokens können entweder als native Token auf einem dedizierten Ledger oder als nicht-native Token auf bestehenden Plattformen implementiert werden (Token-Integration). Die Emission folgt der diskretionären zentralen Ausgabe durch die Bank (Ausgabe), und die Austauschbarkeit zwischen Emittenten hängt vom Emissionsmodell ab: Single-Issuer-Token sind innerhalb der Bank per Design fungibel, während Multi-Issuer-Modelle zwischen verschiedenen Banken vollständig austauschbar, teilweise austauschbar oder nicht austauschbar sein können (Einlösungs-Fungibilität). Die Einlösung erfolgt stets zum Nennwert in Einlagen (Einlösungswert). Die funktionale Aufsicht ist stark, wobei administrative Rechte die Einhaltung von Vorschriften und das Risikomanagement sicherstellen (Funktionale Kontrolle). Je nach Systemgestaltung können sie nicht programmierbar oder teilweise programmierbar sein (z. B. bedingte Abwicklung, zugelassene Anwendungsfälle) (Programmierbarkeit).

Anwendungsfälle für tokenisiertes Geld

Über die technische Gestaltung hinaus wird die Relevanz von tokenisiertem Geld durch seine praktischen Anwendungen bestimmt. Verschiedene Formen unterstützen unterschiedliche Zahlungs- und Abwicklungsbedarfe von Privatpersonen, Unternehmen und Finanzinstituten in Retail-, Wholesale- und dezentralen Umgebungen. Im Retail-Bereich kann tokenisiertes Geld Peer-to-Peer-Überweisungen, Mikropayments sowie Pay-per-Use- oder Machine-to-Machine-Transaktionen (M2M) innerhalb digitaler und IoT-Ökosysteme ermöglichen. Retail-CBDCs können als sichere, inklusive öffentliche Zahlungsmöglichkeit dienen, während private Stablecoins kostengünstige, globale und programmierbare Transfers in Krypto-Asset-Märkten erleichtern. Im Wholesale-Bereich, also im institutionellen Zahlungsverkehr, kann tokenisiertes Geld die Abwicklung von Interbank- und Kapitalmarkttransaktionen unterstützen. Wholesale-CBDCs und Deposit-Token ermöglichen atomare Abwicklung auf verteilten Ledgers.

Tokenisiertes Geld ermöglicht zudem programmierbare und automatisierte Transaktionen, bei denen Smart Contracts Zahlungen auslösen, sobald vordefinierte Bedingungen erfüllt sind. Dies unterstützt automatisierten Handel, Supply-Chain-Finance, Versicherungsleistungen und andere bedingte Abwicklungen (Lieferung gegen Zahlung). Über alle Typen hinweg besitzt tokenisiertes Geld ein starkes Potenzial für grenzüberschreitende Zahlungen. Zusammen zeigen diese Anwendungsfälle die Rolle von tokenisiertem Geld als programmierbares, interoperables und effizientes Tauschmittel, das traditionelle und digitale Finanzsysteme miteinander verbindet und eine potenzielle Alternative oder Ergänzung zu den bestehenden Systemen darstellen kann.

Zusammenfassung und Schlussfolgerung

Tokenisiertes Geld ist keine einzelne Innovation, sondern ein Spektrum von Designs mit unterschiedlichen Emittenten, Sicherungsstrukturen und Governance-Arrangements. Die vorgestellte Taxonomie strukturiert diese Vielfalt über zwölf Klassifikationsdimensionen und bietet eine systematische Möglichkeit, Formen wie CBDCs, fiat-besicherte Stablecoins, algorithmische Stablecoins und Deposit-Token zu vergleichen. Diese Klarheit ist hilfreich angesichts der erheblichen Diskrepanz zwischen den aktuellen Marktvolumina und dem theoretischen Potenzial. Das Rahmenwerk verdeutlicht, wie Stabilität erreicht werden kann, wo Risiken konzentriert sind und welche Governance- und Technologiearrangements Vertrauen stützen. Ebenso liegt der Wert tokenisierten Geldes in seiner praktischen Nutzung und Akzeptanz, sowohl im Retail-Bereich, etwa für Zahlungen, Mikropayments oder Machine-to-Machine-Transaktionen, als auch im Wholesale-Bereich, wo es effiziente und sichere Abwicklungen zwischen Finanzinstituten ermöglichen kann. Damit spannt tokenisiertes Geld den Bogen zwischen traditionellen und digitalen Finanzsystemen und bildet die Grundlage für ein zunehmend programmierbares und interoperables Geldökosystem. Über die akademische Forschung hinaus bietet die Taxonomie Akteurinnen und Akteuren aus Politik, Regulierung und Wirtschaft eine gemeinsame Sprache, um Design-Trade-offs, regulatorische Implikationen und Marktentwicklungen zu bewerten. Mit dem Fortschreiten der Tokenisierung kann sie ein praktisches Werkzeug darstellen, um neue Projekte zu analysieren und die sich entwickelnde Landschaft des tokenisierten Geldes zu verstehen. In der Schweiz spiegelt sich die Aktualität auch in regulatorischen Bestrebungen wider: Im Oktober 2025 eröffnete der Bundesrat eine Konsultation zu Änderungen des Finanzinstitutsgesetzes. Die Initiative zielt darauf ab, einen klaren rechtlichen Rahmen für die Ausgabe von Stablecoins und anderen Formen tokenisierten Geldes zu schaffen und neue Lizenzkategorien für „Zahlungsmittelinstitute“ und „Krypto-Institute“ einzuführen, um Innovation zu fördern und gleichzeitig die finanzielle Stabilität und den Verbraucherschutz zu gewährleisten (Staatssekretariat für Internationale Finanzen SIF, 2025).

Die vorgestellte Taxonomie versteht sich als Entwurf eines Klassifizierungsvorschlags für tokenisiertes Geld und soll zur weiteren Diskussion anregen. Rückmeldungen und Anregungen dazu sind herzlich willkommen.

PS: Mehr zu den technologischen Entwicklungen im Finanzsektor erfahren Sie am nächsten IFZ FinTech Forum vom 12. November zum Thema „Wie sehen zukünftige IT-Infrastrukturen und Architekturen für Banken aus?“ Alle Details zur Veranstaltung finden Sie hier

Referenzen

Ankenbrand, T., Bieri, D., Ferrazzini, S., Hofer, S., Makra, A., Plazibat, A., Reichmuth, L. & Spitzli, R. (2024). Crypto Asset Taxonomy. In: Crypto Assets Study 2024. Abgerufen am 10. September 2025, von

Goel, T. (2024). Reserve-backed tokens: A money for the future?. Journal of Payments Strategy & Systems 18.2 (2024): 139-158.

Illes, A., Kosse, A., & Wierts, P. (2025). Advancing in tandem-results of the 2024 BIS survey on central bank digital currencies and crypto. BIS Papers.

McKinsey Insights. (2024). Global payments in 2024: Simpler interfaces, complex reality. Abgerufen am 08. Oktober 2025, von https://www.mckinsey.com/industries/financial-services/our-insights/global-payments-in-2024-simpler-interfaces-complex-reality

Singh, R. (2025). J.P.Morgan Wary of Stablecoin’s Trillion-Dollar Growth Bets, Cuts Them by Half. Reuters, July 3. Abgerufen am 09. Oktober 2025, from https://www.reuters.com/business/finance/jpmorgan-wary-stablecoins-trillion-dollar-growth-bets-cuts-them-by-half-2025-07-03/

Staatssektretariat für internationale Finanzfragen SIF. (2025). Bundesrat geht voran mit Stablecoins und Kryptos: Vernehmlassung eröffnet. Abgerufen am 23. Oktober 2025, von https://www.sif.admin.ch/de/newnsb/x4TMWQ1SWofNoFx7XyHhY

Visa & Allium Labs. (online-a). Stablecoin Supply. Abgerufen am 30. Oktober 2025, von https://visaonchainanalytics.com/supply

Visa & Allium Labs. (online-b). Stablecoin Transactions. Abgerufen am 30. Oktober 2025, von https://visaonchainanalytics.com/transactions

Forschungspartner:

| Disclaimer Dieses Dokument wurde erstellt, um allgemeine Informationen bereitzustellen. Nichts in diesem Dokument stellt eine Empfehlung zum Kauf oder Verkauf eines Finanzinstruments dar oder begründet eine Verpflichtung der Hochschule Luzern. Darüber hinaus enthält dieses Dokument Informationen aus Quellen, die als zuverlässig erachtet werden; die Hochschule Luzern übernimmt jedoch keine Gewähr für deren Vollständigkeit oder Richtigkeit. Dies schliesst auch die Ergebnisse von KI-Tools wie ChatGPT oder DeepL ein, die situativ bei der Erstellung dieses Dokuments verwendet wurden. |

Kommentare

0 Kommentare

Danke für Ihren Kommentar, wir prüfen dies gerne.