9. August 2012

Andere Retail Banking Institute

Zahlreiche Herausforderungen für die PostFinance

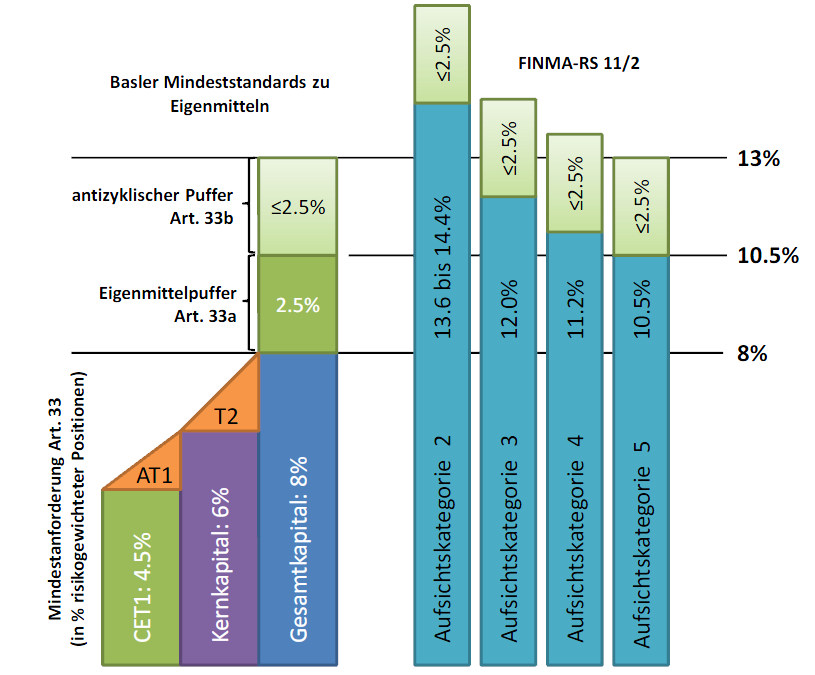

Die PostFinance steht derzeit vor verschiedenen Herausforderungen. So ist bekannt, dass sie per April 2013 in eine eigene Aktiengesellschaft ausgelagert und wie die Banken der Finanzmarktaufsicht FINMA unterstellt wird. Entsprechend muss zukünftig auch sie die FINMA-Auflagen in Bezug auf das Eigenkapital erfüllen. Die FINMA definiert die zukünftigen nationalen Eigenmittel-Zielgrössen abgestuft nach verschiedenen Aufsichtskategorien. Es kann erwartet werden, dass die FINMA die PostFinance mit ihren 2.8 Mio. Kunden und 100 Mrd. CHF Kundengelder, ähnlich wie die Raiffeisen-Gruppe, in die zweite von fünf Aufsichtskategorien einreihen wird.

Das hat Folgen für die Eigenmittelunterlegung: Die Aufsichtskategorie 2, mit ihren für nationale Verhältnisse grossen Instituten, erhält einen höheren Eigenkapital-Zuschlag als die nachfolgenden Kategorien. Konkret muss die PostFinance, falls sie in die Aufsichtskategorie 2 eingeteilt wird, am Ende der Übergangsphase 2019 gegenüber den Mindeststandards (Kategorie 5) zusätzliche 3.9% der risikogewichteten Aktiven als zusätzliche Eigenmittel halten (siehe auch Abbildung). Die Aufsichtskategorie 5, die rund zwei Drittel der Schweizer Banken umfasst, muss am Ende der Übergangsphase (ab 2019) einzig die internationalen Mindeststandards erfüllen.

Um das Eigenkapital auf den geforderten Betrag erhöhen zu können, muss wohl auch der Post-Konzern als Eigner das Eigenkapital in die Bilanz der PostFinance AG einbringen. Gemäss Aussage von PostFinance-Chef Hanruedi Köng ist möglich, dass ein Teil des Post-Gewinns 2012 für die Eigenkapital-Aufstockung der PostFinance AG reserviert werden muss. Ebenso wird die PostFinance alles daran setzen, das Eigenkapital durch eigene Gewinne weiter zu erhöhen. Dies dürfte entsprechende Folgen für die Ausschüttungen der PostFinance AG haben.

Im Vergleich zur Raiffeisen-Gruppe verfügt die PostFinance aber infolge fehlender Hypotheken in ihrer Bilanz über eine grössere Flexibilität bezüglich Strukturierung ihrer Aktivseite und damit der Risikogewichtung der Aktiven.

Neben den Herausforderungen beim Aufbau des Eigenkapitals, hat Hansruedi Köng in einem Interview mit „Der Sonntag“ folgende Kernaussagen gemacht:

a) Die PostFinance hat bei den Kundengeldern die 100-Milliarden-Grenze geknackt. Das Wachstum der letzten Jahre wurde aber deutlich abgebremst. Bei den Privatkunden und KMU rechnet die PostFinance weiterhin mit einem Neugeld-Zufluss. Grössere Fluktuationen hingegen seien vor allem bei grossen institutionellen Kunden auffällig.

b) Zwei Drittel der Kundengelder sind in mittel- und langfristigen Obligationenportfolios investiert. Fast ein Drittel der Gelder, also über 30 Milliarden Franken, ist im kurzfristigen Geldmarkt angelegt oder als Cash bei der Nationalbank deponiert. Dabei hat die PostFinance ein nur geringes Exposure in der Höhe von rund CHF 430 Mio CHF gegenüber den Euro-Krisenstaaten wie Griechenland, Spanien, Italien, Irland oder Portugal ausstehend.

c) Der Vorjahresgewinn der PostFinance in der Höhe von CHF 590 Millionen kann in diesem Jahr und in erster Linie infolge des Tiefzinsumfeldes wohl nicht wiederholt werden. Die Profitabilität ist durch die sinkenden Margen deutlich tiefer.

d) Einen Stellenabbau als Folge des sinkenden Gewinns befürchtet Köng nicht. Im Gegenteil – im laufenden Jahr dürften laut dem CEO noch 30 bis 40 Vollzeitstellen geschaffen werden. Dies ist aber im Vergleich zu den Vorjahren eine deutliche Wachstumsverlangsamung.

e) Die PostFinance reagiert auch auf die verschiedenen regulatorischen Änderungen wie FATCA oder die verschiedenen Steuerabkommen. So werden per 1. Januar 2013 die Preise für die Kontoführung für alle Kunden mit Wohnsitz im Ausland erhöht. Die Kunden mit Wohnsitz in den angrenzenden Nachbarländern zahlen zusätzlich 5 Franken pro Monat und Konto, Kunden mit Wohnsitz ausserhalb der Nachbarländer bezahlen 10 Franken zusätzlich. Zudem ist die PostFinance vor allem gegenüber amerikanischen Kunden infolge der hohen Kosten deutlich restriktiver geworden. Nur noch Schweizer, welche in den USA leben oder US-Bürger mit Wohnsitz in der Schweiz werden bedient. Andere US-Kunden werden nicht akzeptiert. Entsprechend werden bis Ende Jahr Kundenbeziehungen mit rund 1700 US-Kunden beendet, welche diese Kriterien nicht erfüllen.

Insgesamt sind die Herausforderungen für die PostFinance, bald PostFinance AG, vielfältig. Sie entsprechen aber schlussendlich grössenteils denjenigen von Schweizer Retailbanken. Zwar wirbt sie nach wie vor gegenüber ihren Kunden damit, dass die Schweizerische Eidgenossenschaft als Eigentümerin für alle Verpflichtungen der Schweizerischen Post umfassend Gewähr leistet, was anderen Retailbanken etwas sauer aufstossen mag. Das neue Postorganisationsgesetz sieht aber einen schrittweisen Wegfall dieser impliziten Staatsgarantie vor. Ebenso muss sie künftig, und zurecht, strengeren Eigenmittelvorschriften genügen.

Interview mit Hansruedi Köng

Erläuterungsbericht Änderung Eigenmitteverordnung (ERV) und Ausführungsbestimmungen

Kommentare

0 Kommentare

Danke für Ihren Kommentar, wir prüfen dies gerne.