4. September 2017

Wo haben KMU ihre Hauptbankbeziehung?

Im Auftrag des Staatssekretariats für Wirtschaft SECO hat das Institut für Finanzdienstleistungen Zug IFZ die aktuelle Finanzierungssituation bei Schweizer KMU (kleine und mittlere Unternehmen) untersucht. Insgesamt wurden 1‘922 Unternehmen unter anderem zu ihren Finanzierungsbedürfnissen und den Finanzierungsarten befragt. Des Weiteren wurde eruiert, welche KMU bei welchen Banken Konto- und Kreditbeziehungen pflegen. Der heutige Blog-Artikel möchte diese Beziehungen detaillierter beleuchten.

Bankfinanzierungen sind und bleiben noch immer die zentrale Finanzierungsform für KMU und sie sind deshalb stark von einem gut funktionierenden Kreditmarkt abhängig. Generell konnte festgestellt werden, dass der Kreditzugang hierzulande gut funktioniert und dass Schweizer KMU zufrieden sind mit ihren Bankbeziehungen. Dies lässt sich unter anderem auch auf eine gesunde Hausbank-Beziehung zurückführen.

Anzahl Bankbeziehungen

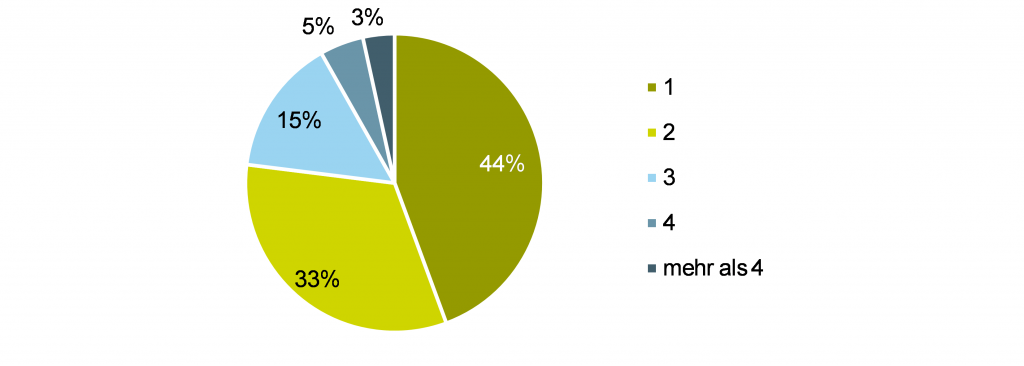

Hinsichtlich der Kennzahl „Anzahl Bankbeziehungen“ wird nachfolgend zwischen KMU mit „Kontobeziehungen“ und KMU mit „Kreditbeziehungen“ unterschieden. Wie in Abbildung 1 dargestellt, unterhalten 44 Prozent der Unternehmen Kontobeziehungen mit lediglich einer Bank. Ein weiteres Drittel verfügt über Konten bei zwei Banken, während die restlichen KMU über mehr als zwei Bankbeziehungen verfügen.

Werden die Antworten nach Unternehmensgrösse unterteilt, wird ersichtlich, dass kleinere Unternehmen tendenziell weniger Bankbeziehungen unterhalten. 51 Prozent der KMU mit 2-9 Beschäftigten verfügen nur über eine einzige Bankbeziehung, weitere 48 Prozent haben zwischen zwei und fünf Bankbeziehungen. Unter den Unternehmen mit mehr als 50 Beschäftigten unterhält jedes elfte mehr als fünf Beziehungen, während nur jedes sechste lediglich ein Bankkonto hat. Ein positiver Zusammenhang zwischen der Unternehmensgrösse und der Anzahl Bankbeziehungen entspricht den Erwartungen.

Analysiert man die Situation in Bezug auf die Anzahl der Kreditbeziehung, so wird ersichtlich, dass zwar viele KMU mehrere Kontobeziehungen, nicht aber mehrere Kreditbeziehungen mit Banken haben. Dabei gilt zu berücksichtigen, dass die Anzahl Kreditbeziehungen nur für jene Unternehmen erhoben wurde, welche zum Erhebungszeitraum auch eine Bankfinanzierung beanspruchen. Drei Viertel dieser Unternehmen verfügen über Finanzierungen bei nur einer Bank. Weitere 19 Prozent haben deren zwei. Lediglich jedes fünfzehnte KMU benutzt drei oder mehr Banken für seine Finanzierungen. Während also die Schweizer KMU bei Banken über durchschnittlich 1.98 Kontobeziehungen verfügen, haben sie im Durchschnitt nur mit 1.32 Banken eine Kreditbeziehung.

Grossbanken und Kantonalbanken als bevorzugte Partner

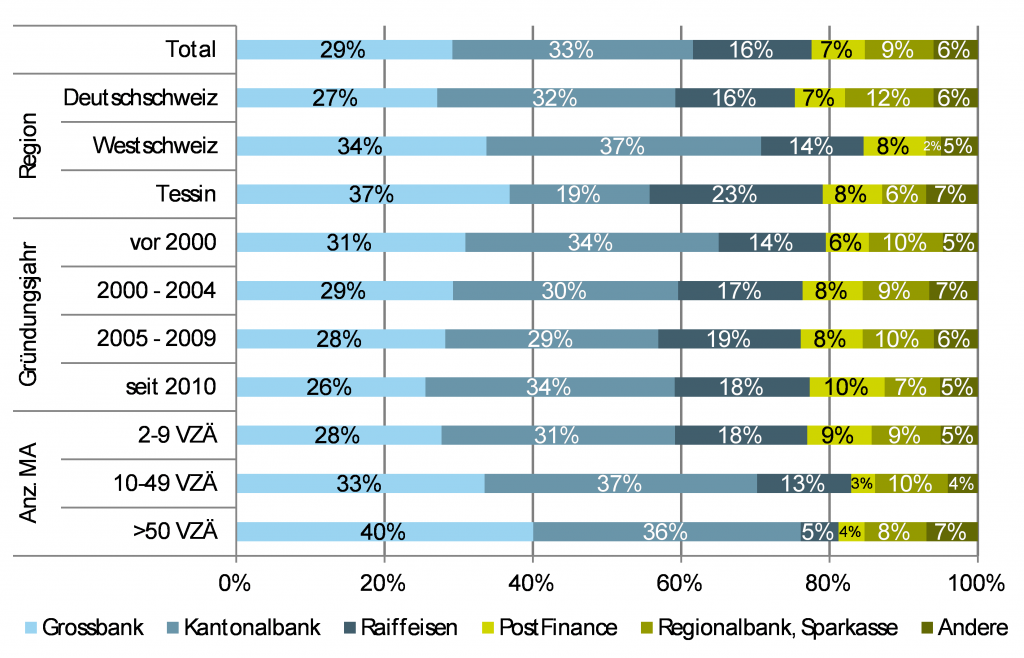

Abbildung 2 zeigt auf, welche KMU mit Instituten aus welcher Bankengruppe die Hauptbank-Beziehung pflegen. Dabei wird ersichtlich, dass die Kantonalbanken und die Grossbanken für die Schweizer KMU die mit Abstand häufigsten Ansprechpartner sind. Während 29 Prozent der befragten Unternehmen eine Grossbank als ihre Hausbank bezeichnen, stellen die Kantonalbanken für 33 Prozent der Schweizer KMU den ersten Ansprechpartner dar. An dritter Stellte folgen mit deutlichem Rückstand die Raiffeisenbanken (16%). Die PostFinance, die Regionalbanken und Sparkassen sowie die Gruppe der anderen Banken sind für insgesamt 22 Prozent der KMU die Hauptbank-Beziehung.

Die Grafik zeigt auch auf, dass es abhängig von der Region und vor allem auch von der Unternehmensgrösse signifikante Unterschiede in den Anteilen der einzelnen Bankengruppen gibt. Beispielsweise sind die Regionalbanken und Sparkassen in der Deutschschweiz bei den befragten KMU deutlich besser positioniert als in der Westschweiz und im Tessin. In der Westschweiz sind vor allem die Kantonalbanken sehr gut positioniert, während Grossbanken und Raiffeisenbanken im Tessin über einen überproportional hohen Anteil verfügen. Hier hat insbesondere die Tessiner Kantonalbank (Banca dello Stato del Cantone Ticino) einen tieferen Anteil im Vergleich zum Durchschnitt aller Kantonalbanken in der Schweiz. Die PostFinance scheint in allen Regionen in etwa die gleiche Bedeutung für die KMU zu haben.

Weitere deutliche Unterschiede stellt man auch bei der Analyse der Hauptbank-Beziehung nach Unternehmensgrösse fest. Beispielsweise scheinen sich die Raiffeisenbanken bei Mikrounternehmen mit weniger als 10 Beschäftigten deutlich besser positioniert zu haben als bei grösseren KMU. Während sie bei mittleren Unternehmen (>50 VZÄ) nur für fünf Prozent der KMU die Hausbank sind, haben sie diese zentrale Rolle bei 13 Prozent der Kleinunternehmen und gar bei 18 Prozent der Mikrounternehmen inne. Mittlere Unternehmen hingegen sind vor allem Kunden bei Grossbanken. Mit zunehmender Unternehmensgrösse steigt der Anteil derjenigen KMU, welcher ihre Hausbankbeziehung mit einer Grossbank haben. Hauptkonkurrent bei den mittleren Unternehmen sind die Kantonalbanken. Drei von vier Unternehmen mit mehr als 50 Beschäftigten haben ihre Hauptbank-Beziehung mit einer Grossbank oder einer Kantonalbank.

Fazit

Werden die Hauptbank-Beziehungen nach Unternehmensgrössen analysiert, zeigte sich, dass die Bankengruppen in den verschiedenen Märkten unterschiedlich gut positioniert sind. Insgesamt wird aber klar ersichtlich, dass die Kantonalbanken und die Grossbanken die klar wichtigsten Ansprechpartner für KMU sind. Die Raiffeisenbanken und die PostFinance können trotz ihrer teilweise grossen Anstrengungen am ehesten bei Mikrounternehmen punkten.

PS: Die „Studie zur Finanzierung von KMU in der Schweiz 2016“ kann hier kostenlos heruntergeladen werden.

Kommentare

0 Kommentare

Danke für Ihren Kommentar, wir prüfen dies gerne.