16. Dezember 2019

Wie gut performen die Beteiligungstitel von Schweizer Retailbanken?

In der IFZ Retail Banking-Studie 2019 wurde zum ersten Mal umfassend die Performance der Beteiligungstitel der Schweizer Retailbanken untersucht. Nachfolgend fassen wir die wichtigsten Erkenntnisse zusammen. Die vollständige Analyse ist als PDF verfügbar.

In der IFZ Retail Banking Studie wurden per Ende 2018 91 Banken berücksichtigt, die hauptsächlich im Schweizer Retail-Geschäft tätig sind. Davon haben 74 Banken eine Bilanzsumme von über CHF 500 Millionen. 36 dieser 74 Retailbanken haben Aktien, Genossenschaftsanteilscheine (AS) oder Partizipationsscheine (PS), welche börsenkotiert sind oder ausserbörslich (over-the-counter, OTC) gehandelt werden. Diese Titel werden nachfolgend genauer analysiert.

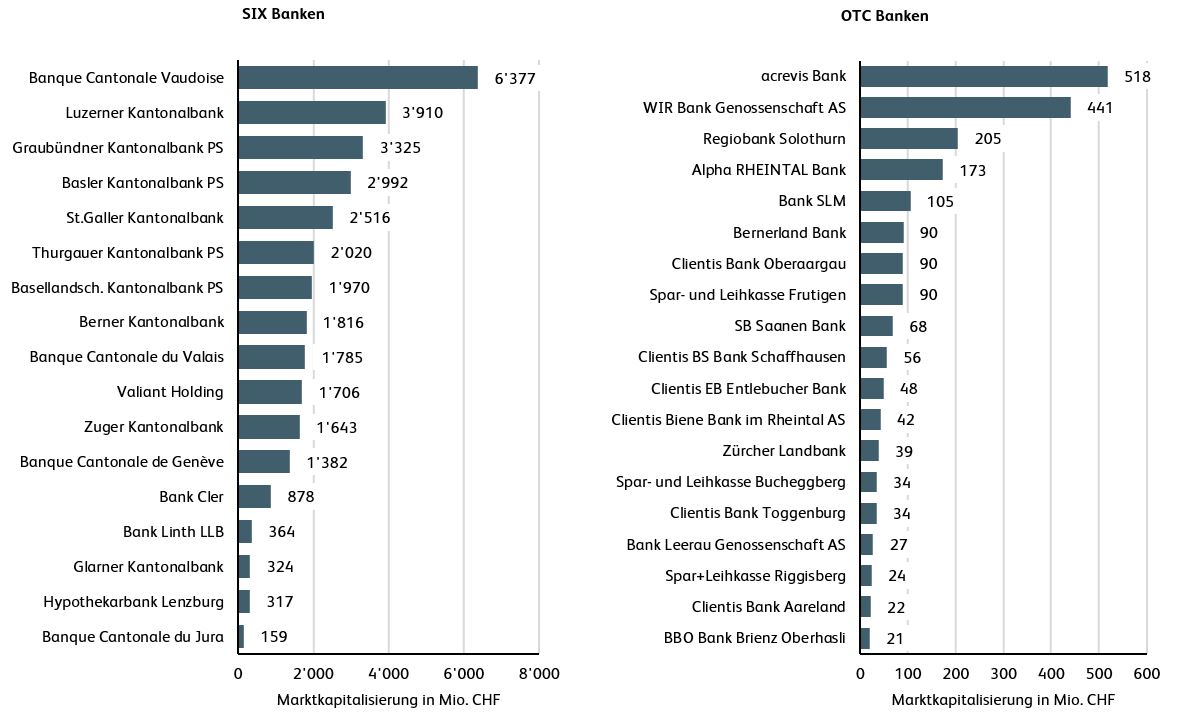

Die 36 Banken vereinigen insgesamt eine Marktkapitalisierung von rund CHF 35.6 Milliarden auf sich, stehen jedoch nur selten im Rampenlicht der Finanzanalysten und der Öffentlichkeit. 17 der 36 untersuchten Banken werden an der Schweizer Börse (SIX Swiss Exchange) gehandelt. Bei den nichtkotierten Titeln wurden 19 Retailbanken berücksichtigt, die über die Plattformen OTC-X der Berner Kantonalbank sowie eKMU-X der Zürcher Kantonalbank gehandelt werden.

Marktkapitalisierung: Die heterogene Retailbanken-Welt

Abbildung 1 zeigt die Marktkapitalisierung aller untersuchten Banken per Ende 2018. Die Kapitalisierung der kotierten Banken beträgt total CHF 33.5 Milliarden. Die ausserbörslich gehandelten Titel erreichen zusammen lediglich eine Marktkapitalisierung von CHF 2.1 Milliarden. Die enormen Spannweiten bei der Marktkapitalisierung zeugen von der grossen Heterogenität des Schweizer Retailbanken-Marktes. Der höchste Wert errechnet sich bei der Banque Cantonale Vaudoise mit CHF 6.4 Milliarden, der tiefste bei der BBO Bank Brienz Oberhasli mit CHF 21 Millionen.

Aufgrund der oft geringen Marktkapitalisierung sind die meisten Beteiligungstitel vornehmlich für private Anleger interessant und werden von institutionellen Investoren kaum berücksichtigt. Dies umso mehr, weil bei vielen Banken nur ein Teil der Aktien frei gehandelt wird (Free Float). Eine Analyse der Handelsvolumen zeigt zudem, dass die Liquidität bei vielen Beteiligungstiteln tief ist. Nur gerade bei 11 der analysierten 36 Titel lag der Anteil der im Jahr 2018 gehandelten Titel bei mehr als 5% der total ausgegebenen Aktien.

Retailbanken-Titel als «Volksaktien»

Die frei handelbaren Beteiligungstitel der Schweizer Retailbanken sind sehr breit im Publikum gestreut. Die Banken haben – nicht zuletzt auch aus Gründen der Kundenbindung – grosses Interesse an einer möglichst breiten Basis an Kleinaktionären. Zahlreiche Titel können dabei als regelrechte «Volksaktien» bezeichnet werden. So hat die Berner Kantonalbank rund 55’000 Aktionärinnen und Aktionäre. Aber selbst Kleinbanken sind breit abgestützt und besitzen meist mehr als 2’000 Inhaberinnen und Inhaber von Aktien, PS oder Anteilscheinen, was auf eine starke lokale Verankerung hindeutet.

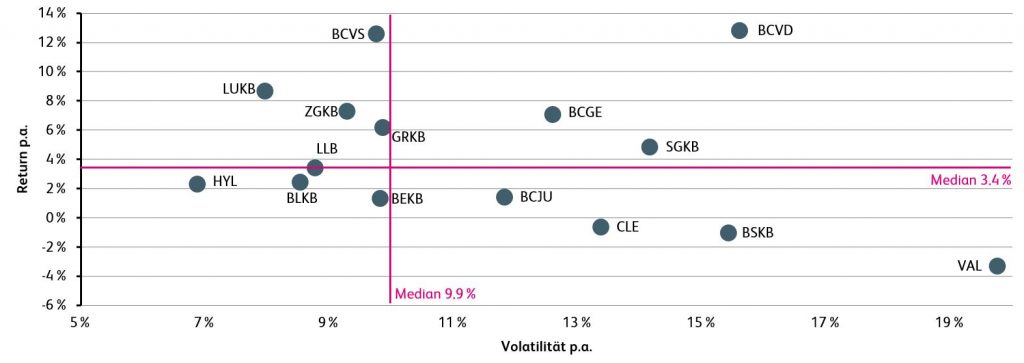

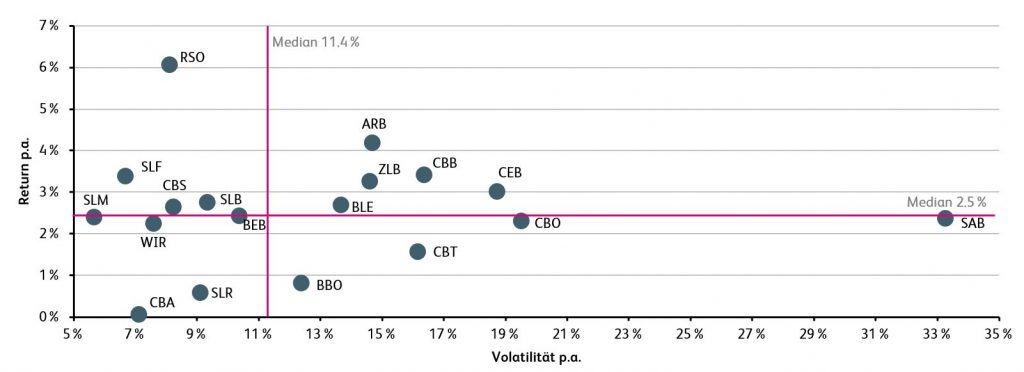

Mittelmässige Performance der Beteiligungstitel

Abbildungen 2 und 3 zeigen die Risiko-Rendite-Profile der untersuchten Titel. Die durchschnittliche Rendite der börsenkotierten Titel lag von 2008 bis 2018 bei 4.4 Prozent pro Jahr (Median: 3.4%). Bei der Rendite handelt es sich um den sogenannten Total Return. Dieser berechnet sich aus der Kursentwicklung und den Ausschüttungen (Dividenden, Bezugsrechte, Reserven aus Kapitaleinlagen, Nennwertrückzahlungen). Allfällige Wiederanlagen der Ausschüttungen wurden nicht berücksichtigt. Die ausserbörslich gehandelten Titel erreichten im Durchschnitt eine Rendite von lediglich 2.6 Prozent (Median 2.5%). In der gleichen Zeit stieg der Swiss Performance Index (SPI) pro Jahr um 8 Prozent. Die Rendite der Retailbankentitel lag damit in den letzten zehn Jahren deutlich unter jener des gesamten Schweizer Aktienmarktes.

Die Risiko-Rendite-Profile der einzelnen Banken unterscheiden sich stark. Von Interesse sind vor allem diejenigen Titel, die bei vergleichsweise tiefem Risiko (Volatilität) eine hohe Rendite ausweisen konnten. Bei den börsenkotierten Banken in Abbildung 2 sticht vor allem die Banque Cantonale du Valais hervor, welche über zehn Jahre fast die gleiche Jahresrendite ausweist, wie die Banque Cantonale Vaudoise (12.6% vs. 12.8%), dies jedoch bei viel tieferer Volatilität (9.8% vs. 15.6%). Bei den ausserbörslichen Titeln fällt vor allem die Regiobank Solothurn auf mit einer Rendite von 6.1% pro Jahr.

Die Datenlage lässt bei den börsenkotierten Retailbanken-Titel auch eine Analyse über fünfzehn Jahre zu. Unter Einbezug dieser Zeitperiode, welche noch vor der letzten Finanzkrise startet, schlossen die Retailbanken-Titel mit einer Jahresrendite von 6.8 Prozent leicht besser ab als der SPI (6.2%). In dieser langen Frist sind die Wertzuwächse durchaus beachtlich. Bei der Banque Cantonale Vaudoise hätte sich der Wert einer Investition im Jahr 2003 von CHF 100 auf CHF 800 erhöht.

Fazit

Im Durchschnitt sind die langfristige Performance sowie die Rendite-Risiko-Indikatoren der Retailbankentitel als eher mittelmässig zu beurteilen. Dieser Befund ist allerdings vor dem Hintergrund der Motivation der Eigner dieser Titel, der eingeschränkten Handelbarkeit und der verfolgten Ziele der Banken (breites Aktionariat, stabile und nachhaltige Entwicklung der Ausschüttungen, Vermeidung von starken Wertschwankungen) zu sehen. Zudem sind die Titel bei vielen kleinen Banken sehr breit gestreut und viele Inhaber halten die Titel wohl nicht primär aus Rendite-Überlegungen, sondern verfolgen auch andere Ziele (gesellschaftliche, persönliche, Bezug als Kunde, regionale Wirtschaft etc.). Zudem dürften auch Sonderkonditionen für Kunden sowie die Teilnahme an der Generalversammlung wichtig sein. Insbesondere Naturaldividenden wie Apéro, Essen oder Geschenke wurden nicht berücksichtigt. Die entsprechenden Aufwände können bei kleinen Banken substantiell sein und stellen auch eine Form der Ausschüttung dar.

Die Beteiligungstitel von grösseren Retailbanken sind für private Anleger mit finanziellen Motiven als Ergänzung in einem diversifizierten Portfolio durchaus interessant. Einige wenige Institute eigenen sich aufgrund der Marktkapitalisierung trotz tiefem Free Float auch für institutionelle Investoren.

Für die zukünftige Entwicklung der ausserbörslich gehandelten und kotierten Titel wird vor allem entscheidend sein, wie die Banken mit den grossen Herausforderungen im Bereich der Digitalisierung sowie den sinkenden Zinsmargen (bei hoher Abhängigkeit vom Hypothekargeschäft) umgehen werden.

Die vollständige Analyse ist hier als PDF verfügbar

Studienbestellung: IFZ Retail Banking-Studie

Die 220-seitige «IFZ Retail Banking-Studie 2019» kostet 290 Franken und kann unter ifz@hslu.ch bestellt werden. Sammelbestellungen kosten ab 3 Exemplaren CHF 240.- pro Exemplar, ab 5 Exemplaren CHF 190.- und ab 10 Exemplaren CHF 140.- CHF pro Exemplar.

Wir danken den Sponsoren der IFZ Retail Banking-Studie 2019 herzlich für die Unterstützung!

Kommentare

2 Kommentare

Rainer

27. Dezember 2019

Danke für die Publikation dieses Studien-Ausschnitts. Basierend auf den Unterschieden zwischen “KGV” und KGV adj” schliesse ich, dass bei den kotierten Banken nur 3 den Gewinn sauber ausweisen (dh. BCV, LUKB, GLKB) - weiss man, weshalb sich die Mehrheit der Banken weiterhin am Reserven-Versteckspiel erfreut? Und gibt es seitens Finma, Börse oder Parlament Anstrengungen, dieses Verhalten zu beenden? Gibt es für Schweizer Pensionskassen gesetzliche/regulatorische Richtlinien bezüglich Free Float, Marktkapitalisierung oder ähnlichem, welche diese hindern, in die erwähnten kotierten Banken zu investieren? Interessant wäre neben der Volatilität des Total Returns (“Volatilität annualisiert”) der Anleger noch die Volatilität der tatsächlichen Jahresgewinne der Banken zu sehen (gilt als Anregung für die nächste Studie …).

Simon Amrein

27. Dezember 2019

Vielen Dank für Ihren Kommentar. Bei der Bildung und Auflösung von Reserven (sog. Reserven für allgemeine Bankrisiken, RAB) gibt es tatsächlich Spielräume, weshalb wir den Gewinn jeweils auch noch adjustiert um die Bildung (bzw. Auflösung) von RAB berechnen. In diesem Fall von einem Reserven-Versteckspiel zu sprechen, geht aus unserer Sicht aber zu weit. Es gibt gute Argumente sowohl für vollkommene Transparenz (mit entsprechenden Gewinnschwankungen) als auch für betriebswirtschaftliche Freiheiten seitens der Banken. Zudem gilt es zu beachten, dass Banken über die Bildung von Reserven Eigenmittel aufbauen (siehe dazu auch entsprechende Diskussionen zu Reserven allgemeine Bankrisiken und Eigenkapital sowie Gewinn in der IFZ Retail Banking-Studie). Aktuell gibt es unseres Wissens keine Bestrebungen, die Rechnungslegungsvorschriften aus dem Jahre 2015 zu ändern. Zu Ihrer Frage betr. den Pensionskassen: Hier verweisen wir Sie auf die Verordnung über die berufliche Alters-, Hinterlassenen und Invalidenvorsorge BVV2. Artikel 50 bis 57 regeln die Anlagerichtlinien im Grundsatz. Beteiligungen an Gesellschaften, z.B. in Form von Aktien, sind möglich wenn diese börsenkotiert oder an einem «dem Publikum offenstehenden Markt gehandelt werden» (BVV2 Art. 53, Abs. 1e). Spezifischer sind die Anlagerichtlinien einzelner Pensionskassen in den jeweiligen Anlage-Reglementen dargelegt. Unabhängig ist bei Investitionen in Titel mit so tiefer Kapitalisierung und geringem Handelsvolumen (wie im Text erläutert) Vorsicht geboten.

Danke für Ihren Kommentar, wir prüfen dies gerne.