24. November 2022

Andere Retail Banking Institute,

Regionalbanken und Sparkassen,

IFZ Retail-Banking Studie: Smartphone-Banken machen klassischen Banken das Geschäft streitig

Von Prof. Dr. Andreas Dietrich, Dr. Simon Amrein, Prof. Dr. Christoph Lengwiler und Prof. Dr. Marco Passardi

Bereits jede zehnte Person nutzt in der Schweiz eine Smartphone-Bank. Solche Neo-Banken werden zwar bisher lediglich als Zweit- und Drittbanken genutzt, könnten künftig den etablierten Banken aber auch den Status als Hausbank streitig machen. Das zeigt unsere neuste IFZ Retail Banking-Studie.

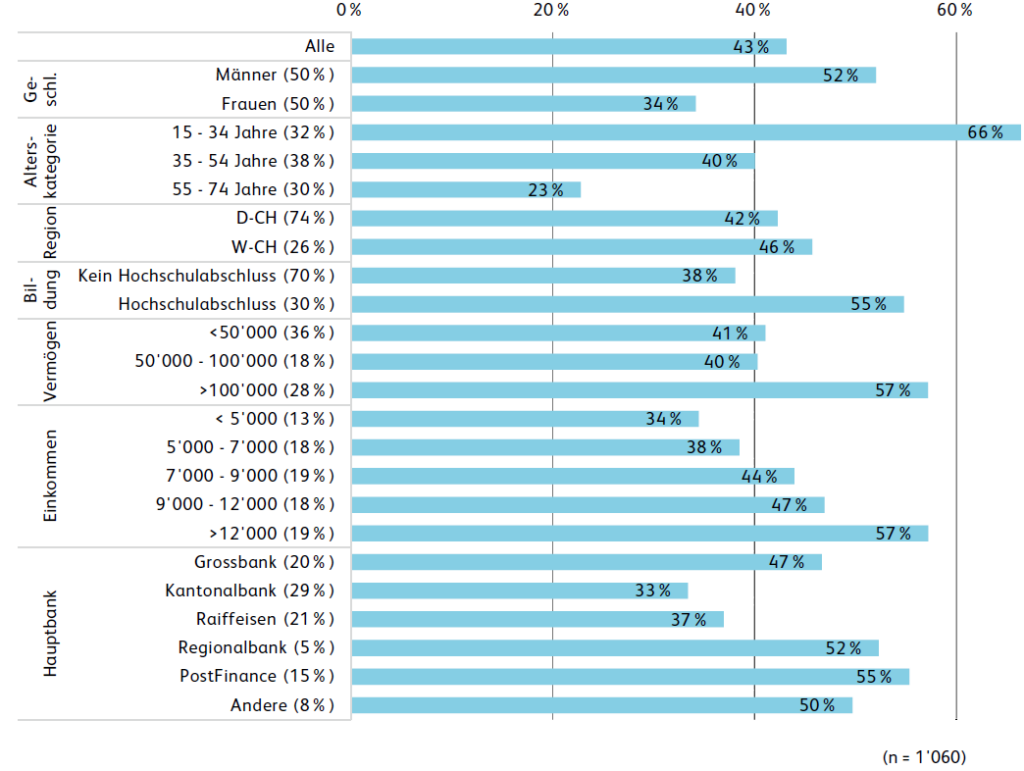

Smartphone-Banken sind meist junge Technologie-Firmen, welche in einem ersten Schritt Basisdienstleistungen sehr günstig und ohne Filiale anbieten. Eine repräsentative Bevölkerungsbefragung zeigt, dass rund zehn Prozent der Schweizer Bevölkerung bereits Smartphone-Banken nutzen – das sind bis zu 900’000 Menschen in der Schweiz. Auch der Bekanntheitsgrad dieser Banken ist bereits hoch. 43 Prozent der befragten Personen kennen mindestens eine Smartphone-Bank. Am bekanntesten ist dabei das britische FinTech Revolut, gefolgt von Neon und Zak.

Abbildung 1 zeigt die Bekanntheit von Smartphone-Banken nach demographischen Merkmalen der befragten Personen. Vor allem Männer, jüngere Personen und besser gebildete Menschen kennen Smartphone-Banken. Personen mit höherem Lohn und höherem Vermögen kennen solche Marktteilnehmer eher als Personen aus tieferen Einkommens- und Vermögensschichten.

Die Apps der Smartphone-Banken sind mittlerweile also in der Bevölkerung angekommen. Sie werden in der Zwischenzeit auch weit mehr als nur für Zahlungstransaktionen in den Ferien benutzt. So öffnen mehr als ein Drittel aller Nutzenden eine entsprechende App mindestes einmal pro Tag.

Die Verbreitung von Smartphone-Banken stellt die etablierten Banken vor Herausforderungen. Denn die Kundschaft von Smartphone-Banken empfiehlt diese viel häufiger weiter als ihre Hausbank. Die Kundenbasis wächst somit rasch. Bisher wurden Smartphone-Banken in der Regel als Zweit- oder Drittbank genutzt und sind somit eine Ergänzung und kein Ersatz für bestehende Bankbeziehungen. Die Umfrage hat aber gezeigt, dass sich viele Nutzende von Smartphone-Banken vorstellen können, künftig ihre Hauptbankbeziehung bei Anbietern wie Neon, Zak oder Yuh zu haben statt zum Beispiel bei Regionalbanken, Raiffeisenbanken oder Kantonalbanken.

Weshalb Schweizerinnen und Schweizer (nicht) anlegen

In der Schweiz legt jeder zweite Haushalt in Wertschriften an. Dies zeigt eine repräsentative Bevölkerungsbefragung zum Thema «Anlegen». Die subjektiv wahrgenommene wirtschaftliche Situation (Einkommen, Vermögen), sowie Angst und Unwissen sind wesentliche Ursachen, weshalb sich Menschen dazu entscheiden, ihr Geld nicht anzulegen. Unter den anlegenden Personen ist der Anteil Frauen (40 Prozent) deutlich tiefer als derjenige der Männer (60 Prozent). Personen mit höherem Einkommen und Vermögen, höherem Bildungsabschluss sowie in der Deutschschweiz wohnhafte Personen investieren zudem häufiger.

Jede fünfte nicht-anlegende Person in der Schweiz kann es sich vorstellen, künftig zu investieren. Dies entspricht einem Potenzial von rund 550’000 bis 600’000 Personen in der Schweiz. Damit Personen zunehmend anlegen, müssten gemäss den Studienautoren aber auch die Finanzkenntnisse der Schweizer Bevölkerung verbessert werden.

Nachhaltige Bank-Finanzierungen – wo das Potenzial liegt

Das Kreditvolumen der Schweizer Banken von 1.3 Billionen Franken entspricht fast dem Doppelten des Schweizer Bruttoinlandproduktes. Bankkredite tragen daher wesentlich zur Finanzierung der Schweizer Wirtschaft bei – und finanzieren die Umweltbelastung von Unternehmen und Privatpersonen mit. Gemäss den Studienautoren ist es für Retailbanken, welche Nachhaltigkeit strategisch verankert haben, deshalb wichtig, neben nachhaltigen Anlagen den Fokus zunehmend auf die nachhaltige Finanzierung zu legen. Dabei sei es einerseits zentral, die Nachhaltigkeit der Kreditnehmenden ganzheitlich zu beurteilen, indem neben dem Sicherungsmittel auch der Verwendungszeck bewertet wird. Andererseits sei es von grosser Bedeutung, zu analysieren, welche konkreten Nachhaltigkeitsmassnahmen Kreditrisiken einschränken können und welche vorwiegend von Wertvorstellungen getrieben sind. Mit Blick auf die Effektivität von Zinsvergünstigungen seien gezielte Preisnachlässe sinnvoll, beispielsweise auf dem Kreditbetrag, welcher für den Ersatz fossiler Energiesysteme durch erneuerbare Energieträger eingesetzt wird.

Kleinbanken weiterhin mit sehr guten finanziellen Kennzahlen

Wie jedes Jahr wurden auch die Jahresabschlüsse von 90 Retailbanken untersucht. Basierend auf neun Kennzahlen wurde die aus finanzieller Sicht beste Retailbank ermittelt. Insgesamt sind die meisten Kennzahlen stabil und die finanzielle Verfassung der Schweizer Retailbanken kann als gut bezeichnet werden. Insbesondere kleine Banken weisen weiterhin sehr gute Werte auf, was sich auch im Ranking niederschlägt. Die Banken auf den ersten drei Plätzen haben Bilanzsummen zwischen lediglich 280 und 565 Millionen Franken (die Liste der 15 Banken mit den besten Kennzahlen findet sich hier). Abbildung 2 zeigt die besten drei Banken innerhalb von fünf Grössenklassen (gemessen an der Bilanzsumme). Ebenfalls ersichtlich ist der Rang im Gesamtranking aller 90 Banken.

Mit Blick auf die Marktregionen der Banken zeigen sich teilweise deutliche regionale Unterschiede. So haben Banken in der Genfersee-Region die höchsten Zinsmargen und die beste Profitabilität, derweil Banken in der Zentralschweiz vergleichsweise überdurchschnittliche Effizienz-Kennzahlen ausweisen.

Frauenanteil steigt in den Verwaltungsräten der Banken

Die Frauenanteile in den Verwaltungsräten der Banken steigen weiter an. Unter den 518 VR-Mitgliedern waren per Juni 2022 141 Frauen (Vorjahr 132). Die Tatsache, dass bei den seit 2015 neu gewählten 349 VR-Mitgliedern der Frauenanteil im Durchschnitt bei 34 Prozent lag, lässt einen weiteren Anstieg des Anteils der Frauen in Verwaltungsräten von Retailbanken erwarten.

Wie die Analyse der seit 2015 neu gewählten VR-Mitglieder weiter zeigt, verlassen rund zehn Prozent aller Neugewählten innerhalb von drei Jahren das Verwaltungsratsgremium wieder. Die kann ein Hinweis sein, dass die optimale Personalauswahl für den Verwaltungsrat eine Herausforderung darstellt.

Studienbestellung

Die 230-seitige «IFZ Retail Banking-Studie 2022» kostet 290 Franken und kann unter ifz@hslu.ch bestellt werden. Sammelbestellungen kosten ab 3 Exemplaren CHF 240.- pro Exemplar, ab 5 Exemplaren CHF 190.- und ab 10 Exemplaren CHF 140.- CHF pro Exemplar. Hier finden Sie das Inhaltsverzeichnis.

Wir danken den folgenden Sponsoren und unserem Partner für die Unterstützung:

Sponsoren:

Partner:

Kommentare

2 Kommentare

Mark Flückiger

21. Dezember 2022

Danke für die Möglichkeit, Ihren Vorschlag zu kommentieren. Ich unterstütze Ihren Vorschlag mit Nachdruck. Während meiner Schulzeit (Abschluss B-Matur an der Kantonsschule Zürich) habe ich absolut nichts über Geld/Finanzen/Aktien/Obligationen und auch nichts über Versicherungen, AHV, Pensionskassen erfahren. Erst anl. meines Aufenthaltes in den USA, wo viel lockerer über Geld gesprochen wird, habe ich mir die wesentlichsten Informationen geholt. In diesem Zusammenhang erachte ich die Möglichkeit des Vorbezugs von Pensionskassenkapital für den Kauf eines Eigenheims als nicht zielführend. Dies führt einfach zu einem höheren Liegenschaftenpreis, weil mehr Geld zur Verfügung steht. Liegenschaftenpreise kennen keine Obergrenze. Pensionskapital dient der finanziellen Sicherung des Lebensabends. Ebenfalls kontraproduktiv ist die Möglichkeit des Kapitalbezugs zum Zeitpunkt der Pensionierung. Viele Rentner, gerade jene, die eher wenig angespart haben, sind in Sachen Kapitalanlagen und Umgang mit grösseren Summen unerfahren. Entsprechend verlockend ist es dann, das plötzliche Vermögen zu konsumieren und später den Staat um Ergänzungsleistungen oder gar Sozialhilfe zu bitten, wohlgemerkt auf Kosten jener Steuerzahler, die sich bemühen, mit den eigenen Ressourcen haushälterisch umzugehen. Auch derartige Gedanken sollten den Schülern spätestens in höheren Schulen oder während der Lehre vermittelt werden.

Walter GRIMM

12. Dezember 2022

Es wäre dringend und wichtig, dass sich die Finanzwelt aktiv Gedanken und Lösungen erarbeitet, wie das Finanzwissen in der Bevölkerung stark auch in der Breite angehoben werden kann um auch vermehrt den Leuten den Sinn/Nutzen/Vorteil aufzuzeigen. Mit den Instituten, den Verbänden, Hochschulen etc. gilt es da CH-weit zeitnah was zu realisieren "Umgang mit Geld", Schulungen mit Modulen, Weitervermittlungen in Städten/Orten etc. um das zeitnah zu erreichen. Ggf. auch mit SNB, Co-Partnering etc. Good luck... Any comment about it?

Danke für Ihren Kommentar, wir prüfen dies gerne.