6. Juni 2023

Welches ist die digitalste Schweizer Retailbank im Privatkundengeschäft 2023?

Von Prof. Dr. Andreas Dietrich

Anhand von 103 Faktoren hat das Institut für Finanzdienstleistungen Zug IFZ in Zusammenarbeit mit e.foresight zum dritten Mal untersucht, wie hoch der Digitalisierungsgrad von 41 in der Schweiz tätigen Retailbanken im Privatkundengeschäft ist. Analysiert wurden digitale Funktionalitäten, Dienstleistungen und Produkte. Die Resultate wurden heute anlässlich der IFZ-Konferenz «Innovationen im Banking» vorgestellt. Im Blog fasse ich die wichtigsten Erkenntnisse zusammen und zeige auf, welches in der Schweiz die digitalsten Retailbanken sind.

Es gibt immer wieder mal Bewertungen zu digitalen oder eben nicht digitalen Schweizer Retailbanken, die nicht immer nachvollziehbar sind. Mithilfe der unten vorgestellten Untersuchung soll mittels transparenter Kriterien aufgezeigt werden, welche Banken tatsächlich einen höheren oder eben tieferen Digitalisierungsgrad im Privatkundenbereich aufweisen.

Vorgehen

Hierfür hat das IFZ gemeinsam mit dem Digital Banking Think Tank e-foresight der Swisscomper April 2023 bei 41 Retailbanken eine Untersuchung durchgeführt. Es wurde analysiert, welche (digitalen) Funktionalitäten, Produkte und Dienstleistungen für Privatkunden angeboten werden (digitale Angebote für Firmenkunden wurden explizit nicht berücksichtigt). Dadurch soll eine objektiv nachvollziehbare Grundlage für einen Vergleich zwischen den Banken geschaffen werden. Die entsprechende systematische Erfassung von Funktionalitäten, Produkten und Dienstleistungen wurde in zwölf Themenblöcke «Funktionalitäten auf Website & generelle Serviceangebote», «E-Banking», «Mobile Banking», «Touchpoints und Kundeninteraktion», «Finanzieren», «Anlegen und Vorsorgen», «Zahlen», dem «Digitalisierungsgrad in der Filiale», «Bank-nahe Dienstleistungen», dem Einsatz von «Data Science/Analytics und Machine Learning», der «Automatisierung und Prozesseffizienz», und dem Einsatz von verschiedenen «Technologien» eingeteilt. In Abbildung 1 sind die zwölf Themenblöcke ersichtlich. Die Anzahl der abgefragten Funktionalitäten pro Block ist jeweils in den Boxen unten rechts ersichtlich.

Die Anzahl der analysierten Elemente in diesem Jahr (103) ist praktisch gleich hoch wie im Vorjahr (102). Allerdings gab es einige Veränderungen im Fragebogen. Es wurden 17 neue Funktionen hinzugefügt, während 16 Aspekte nicht mehr berücksichtigt wurden. Der Hauptgrund dafür war die Tatsache, dass Banken eine sehr hohe Abdeckung dieser Funktionen aufwiesen (in der Regel boten fast 100% der Banken diese Funktionalitäten an). Daher sind die Ergebnisse dieses Jahres nicht zu 100 Prozent mit denen des Vorjahres vergleichbar.

Abbildung 1: Messkonzept und Anzahl untersuchte Elemente pro Themenblock

Die detaillierte Liste der 103 untersuchten Elemente und auch die einzelnen Gewichtungsfaktoren finden Sie hier.

Der Fokus der Analysen lag ausschliesslich auf den Verfügbarkeiten von Funktionalitäten. Auf eine Bewertung der Qualität der entsprechenden Angebote wurde verzichtet. Auch eine Bewertung des Nutzererlebnisses («User Experience» UX) wurde in unseren Analysen nicht vorgenommen (Ausnahme: Das Thema Inklusion und Barrierefreiheit wurde von uns hier untersucht). Des Weiteren wurden Aspekte wie die Performance von Webseiten oder des E-Bankings oder schwierig messbare Grössen wie die «Digitale Kultur» oder «Agilität» nicht berücksichtigt.

Eine auch im Rahmen dieser Studie durchgeführte Umfrage bei gut 1’000 Schweizerinnen und Schweizer hat gezeigt, dass eine möglichst breite Abdeckung von Funktionalitäten aus Sicht der Kundschaft insgesamt als «wichtig» angeschaut wird.

Um den Digitalisierungsgrad im Privatkunden-Geschäft der einzelnen Banken miteinander zu vergleichen, wurden zwei Werte berechnet.

- Bei Variante 1 wurden die Anzahl angebotener digitaler Funktionalitäten, Produkte und Dienstleistungen addiert.

- Bei Variante 2 wurden die einzelnen Themenblöcke basierend auf unserer Einschätzung unterschiedlich gewichtet. Die Gewichtung hat den Vorteil, dass gewisse Funktionalitäten eine höhere Bedeutung erlangen als andere an sich weniger wichtige Funktionalitäten. Auf der anderen Seite ist die «Wichtigkeit» immer mit unserer subjektiven Einschätzung verbunden. Daher zeigen wir nachfolgend beide Ranglisten auf.

Der Maximalwert beträgt 103 Punkte (ungewichtete Variante) respektive 10.59 Punkte (gewichtete Variante) und wäre erreicht, wenn alle in dieser Studie untersuchten Funktionalitäten, Produkte und Dienstleistungen von einer Bank angeboten würden. Wie schnell ersichtlich wird, ist der überwiegende Teil der Schweizer Banken derzeit noch weit davon entfernt, den Maximalwert zu erreichen.

Welches ist die digitalste Schweizer Retailbank im Privatkundengeschäft? Die Ranglisten

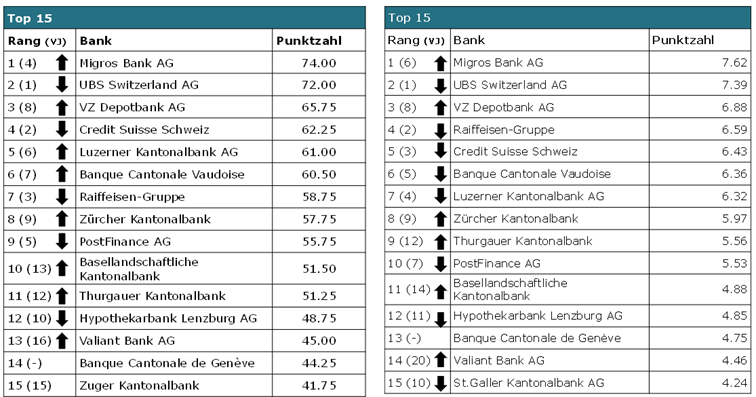

Nach zwei Jahren an der Spitze wurde die UBS von Platz 1 verdrängt. Neu liegt die Migros Bank – unabhängig vom Messansatz – knapp vor der UBS in Führung. Die VZ Depotbank hat sich auf den 3. Platz hochgearbeitet. Die Credit Suisse ist auf den 4. (ungewichtet) respektive auf den 5. Platz (gewichtete Rangliste) abgerutscht. Auch die Raiffeisen-Gruppe ist etwas zurückgerutscht und liegt nun abhängig von der Berechnungsmethode auf Rang 7 (ungewichtet) respektive auf Rang 4 (gewichtet). Des Weiteren hat sich PostFinance in unserem Ranking weiter verschlechtert und liegt nun abhängig von der gewählten Methode auf Rang 9 (gewichtet) oder Rang 10 (ungewichtet). Hingegen können sich die Kantonalbanken aus Luzern (LUKB), dem Waadtland (BCV), Zürich (ZKB), Baselland (BLKB, ungewichtetes Ranking) oder dem Thurgau (TKB, gewichtetes Ranking) in den Top 10 behaupten. Mit der Valiant Bank und der Hypothekarbank Lenzburg haben es auch zwei Regionalbanken in die Top 15 geschafft.

Wie ersichtlich wird, variieren die einzelnen Ränge zwischen den beiden Messmethoden leicht. Die grundsätzliche Aussagekraft wird durch die Gewichtung der einzelnen Themenblöcke aber nicht bedeutend verändert.

Abbildung 2: Rangliste der digitalsten Retailbanken der Schweiz (linke Tabelle: ohne Gewichtung, rechts: gewichtete Rangliste)

Insgesamt kann man erkennen, dass grössere Banken (gemessen an der Bilanzsumme) ein grösseres digitales Angebot für ihre Privatkunden anbieten.

Rankings der einzelnen Kategorien

Wir haben auch verschiedene Sub-Rankings für die oben vorgestellten zwölf Teilbereiche erstellt. Nachfolgend zeige ich Ihnen einige ausgewählte Erkenntnisse daraus:

- In Bezug auf das E-Banking schneiden UBS (Rang 1), die VZ Depotbank (Rang 2) und die Raiffeisen-Gruppe (Rang 3) am besten ab.

- Im Bereich (Digitales) Anlegen und Vorsorgen liegt die Migros Bank an der Spitze. Die BCV, die VZ Depotbank und die Zürcher Kantonalbank folgen (alle gleichauf) auf dem zweiten Rang.

- Kombiniert man die Bereiche «Touchpoints» und «Digitalisierungsgrad der Filiale», liegt die Migros Bank an der Spitze vor der BCV und der Zuger Kantonalbank.

Generelle Entwicklungen

36 der 41 untersuchten Banken nahmen bereits im Vorjahr teil. Die nachfolgenden Ergebnisse beziehen sich auf die Entwicklung dieser 36 Banken

- Im Vergleich zum Vorjahr werden durchschnittlich 5 Prozent mehr Funktionen angeboten

- 28 der 41 untersuchten Banken haben sich gegenüber dem Vorjahr verbessert

- Besonders stark investiert wurde in die Bereiche Konto, Karten und Zahlen (insbesondere: Karte temporär sperren (freeze/unfreeze); Twint App)

- In den Bereich „Finanzieren“ wurde am wenigsten investiert

- Eine deutliche Verbesserung von zusätzlichen 10 Funktionen/Angeboten gegenüber dem Vorjahr konnte man bei den folgenden Banken (und in dieser Reihenfolge) feststellen: Tessiner KB, Next CA, Migros Bank, VZ Depotbank, Valiant Bank, AEK Bank, Zürcher KB, Thurgauer KB, Basellandschaftliche KB

- Aktuell sind nur wenige Banken mit folgenden Funktionen ausgestattet: ein CO2-Tracker/CO2-Rechner, Online-Leasing, Voice-Bot für Bankanwendungen, Stimm- und Spracherkennungssoftware, ein digitaler Vorsorgeauftrag-Konfigurator, der Handel und die Verwahrung von Kryptowährungen sowie ein digitales Archiv für Bankverträge.

Und was möchten eigentlich die Kundinnen und Kunden?

In einer Umfrage bei mehr als 1’000 Schweizerinnen und Schweizer wurde der Nutzen der oben analysierten Funktionen untersucht (Details der Studie werden zu einem späteren Zeitpunkt veröffentlicht). Diese Funktionen erachten Kundinnen und Kunden als besonders nützlich:

- Sperren und entsperren von Debitkarten und Kreditkarten

- Einsehen der Kreditkarten-Transaktionen im Mobile Banking

- Online-Adressänderungen

- Online-Anpassung der Limite der Kreditkarte/Debitkarte

- Ein digitales Vertragsarchiv für Bankverträge (mit Zugriff auf alle Verträge der bestehenden Bankbeziehung)

- Digitale Signatur

- Einrichten von Regeln für die Saldosteuerung

- Online-Eröffnung von Zusatzkonten

Fazit

Vor dem Hintergrund der aufgezeigten Resultate können folgende Konklusionen gezogen werden:

- Es bestehen nach wie vor erhebliche Unterschiede zwischen den Banken hinsichtlich der Abdeckung von Funktionen. Die Bandbreite reicht von 16 bis 74 Funktionen, wobei 23 der untersuchten 41 Banken weniger als die Hälfte der Funktionen der Migros Bank bieten. Insgesamt besteht weiterhin erhebliches Verbesserungspotenzial.

- Es gibt immer mehrere Funktionen, die relativ selten verbreitet sind, aber eindeutigen Nutzen für die Kunden bieten.

- Obschon heute viele Banken eine „Mobile First“ Strategie fahren, zeigt die Studie, dass der angebotene Funktionsumfang im Mobile Banking demjenigen im E-Banking weiterhin hinterherhinkt (d.h. verschiedene Angebote sind teilweise „nur“ im E-Banking verfügbar). Vor allem kleine Banken setzten weiterhin vermehrt auf E-Banking anstatt auf Mobile Banking.

- Es besteht eine positive Korrelation zwischen der Unternehmensgrösse (gemessen anhand der Bilanzsumme) und dem Grad der Digitalisierung.

- Insgesamt haben die meisten Schweizer Banken noch immer (viel) Entwicklungspotenzial.

Wir möchten diese Untersuchung auch in Zukunft regelmässig durchführen, damit wir die Entwicklungen der einzelnen Banken und des gesamten Finanzplatzes besser beurteilen können. Gerne nehme ich hierfür auch weitergehendes Feedback (fehlende Funktionalitäten, etc.) entgegen (andreas.dietrich@hslu.ch).

Sponsor:

Partner:

Kommentare

1 Kommentare

Beat Aregger

28. Januar 2024

Interessant wäre auch eine Erfassung der effektiven Anwendungsfreundlichkeit. Ich bin Kunde einer der ganz oben gelisteten Bank, die technische Umsetzung ist trotz vielen Funktionen sehr mangelhaft. Dieses Defizit ist für mich ein Grund, über einen Bankwechsel nachzudenken.

Danke für Ihren Kommentar, wir prüfen dies gerne.