27. September 2021

Wollen Sie wissen, wie gut die IT die Kundenberater/innen von Retailbanken unterstützt?

Von Dr. Felix Buschor

Die Digitalisierung in den Retailbanken hat sich über verschiedene Phasen entwickelt und ist heute bei der hybriden Bank angelangt. Auch wenn noch nicht restlos geklärt ist, was eine hybride Bank genau ist, so sind sich doch alle einig, dass die IT-Unterstützung der Kundenberater/innen ein wesentlicher Teil davon ist. Deshalb erstellt das IFZ eine Studie zum Bank-Beraterarbeitsplatz, die an der Konferenz vom 10. November vorgestellt wird. In diesem Blog wird aufgezeigt, was das IFZ unter dem Beraterarbeitsplatz einer hybriden Bank versteht.

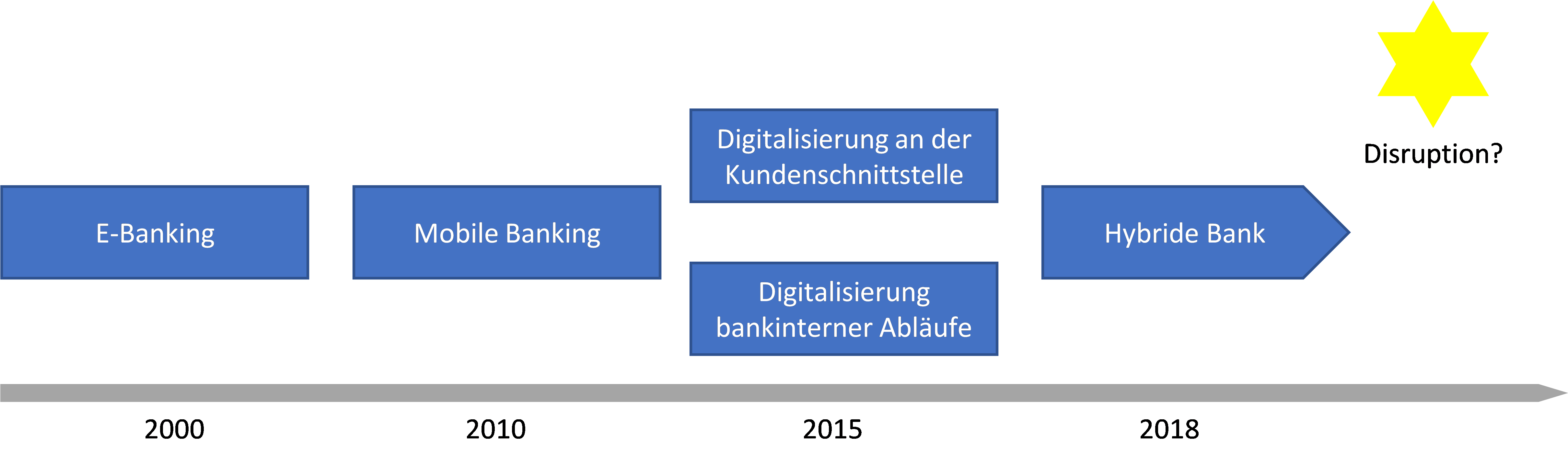

Zu Beginn der Nullerjahre haben die Retailbanken begonnen, ihren Kunden/innen E-Banking-Kanäle anzubieten. Mit der Erfindung der Smartphones wurden ab 2010 zunehmend Mobile Banking-Kanäle auf den Markt gebracht. Rund fünf Jahre später hat die Digitalisierung in den Banken Einzug gehalten. Gründe waren neben neuen technischen Möglichkeiten unter anderem auch das Auftauchen der ersten FinTechs am Horizont sowie die beunruhigende Feststellung, dass in anderen Branchen die Digitalisierung zu tiefgreifenden Umwälzungen geführt hat. Als Konsequenz widmeten sich die Banken entweder der Digitalisierung an der Kundenschnittstelle oder der Optimierung interner Prozesse. Nachdem im Ausland und später auch in der Schweiz die ersten Neo-Banken ihren Betrieb aufgenommen haben, stellten sich die Banken vermehrt die Frage, ob sich die Digitalisierung wirklich in der Bereitstellung von Funktionalität an der Kundenschnittstelle und der IT-Unterstützung interner Prozesse erschöpft. Etwa ab 2018 haben dann Retailbanken in ihrer Kommunikation zur Strategie erstmals von der hybriden Bank gesprochen. Damit ist gemeint, dass die Bank analoge und digitale Angebote sowie Offline- und Online-Kanäle zu einem Gesamtpaket verknüpft. Anders ausgedrückt: Eine hybride Bank versucht, das Beste aus dem traditionellen Banking mit den neuen Möglichkeiten der Digitalisierung zu kombinieren.

Hinter dem Ziel einer hybriden Bank verbirgt sich die Annahme, dass sich das Geschäftsmodell einer traditionellen Bank mehr oder weniger stetig und ohne grössere Verwerfungen in das Zeitalter der Digitalisierung transformieren lässt. Aus dieser Hypothese ergeben sich aber strategische Risiken: Wer kann schon garantieren, dass die Digitalisierung das bestehende Geschäftsmodell der Banken nicht hinwegfegt? Immerhin ist dies in anderen Branchen passiert. Banken, die eine hybride Strategie umsetzen, rechnen wohl nicht mit dem Fall, dass ihr hybrid aufgepepptes Geschäftsmodell durch ein völlig Neues verdrängt wird. Auch wenn man mit guten Gründen die Wahrscheinlichkeit einer Disruption des Retailbankengeschäfts unterschiedlich einschätzen kann, so ist es dennoch ratsam, die Entwicklung der Neo-Banken oder neuerdings von Ökosystemen, mit ihrem «The Winner Takes It all» Anspruch, im Auge zu behalten.

Die IT-Unterstützung der Kundenberater/innen als Kern der hybriden Bank

Wie oben ausgeführt, wird unter der hybriden Bank in einer ersten Näherung verstanden, dass die Kunden zwischen physischen und digitalen Kanälen wählen können. Die praktische Umsetzung der hybriden Bank erfordert aber ein vertieftes Verständnis, was denn nun konkret darunter zu verstehen ist. Weit verbreitet ist die Ansicht, dass im Rahmen einer hybriden Strategie, das Filialkonzept an die Möglichkeiten der Digitalisierung anzupassen ist. In diesem Zusammenhang ist zu klären, ob das Filialnetz unverändert beibehalten, reduziert oder erweitert werden soll. Zu regeln ist aber auch, welche Dienstleistungen in welchen Filialen angeboten werden und wie eine Filiale im digitalen Zeitalter auszusehen hat. So gibt es mittlerweile in vielen Filialen keinen Bankschalter mehr. Ersetzt wurden diese durch Empfangs-, Beratungs- und/ oder Selbstbedienungszonen. Im Zuge dieses Umbaus setzt auch manche Bank in der Kundenhalle vermehrt auf die Digitalisierung, in dem sie etwa über einen Bildschirm Videoberatung aus dem Call Center anbietet. Die Anpassung des Filialkonzepts ist also eine Stossrichtung der Umsetzung einer hybriden Bank. Eine zweite Stossrichtung einer hybriden Bank, muss es sein, die Möglichkeiten der Digitalisierung in den Arbeitsalltag der Kundenberater/innen einzubetten, und diesen so die Vorteile der Digitalisierung zugänglich zu machen. «Hybride Beratung» ist also ein zentraler Aspekt einer hybriden Bank. Für die hybride Beratung hat das IFZ das Modell des «IFZ Bank-Beraterarbeitsplatzes» entwickelt, das im Folgenden vorgestellt wird.

IFZ Bank-Beraterarbeitsplatz – ein Modell für den Beraterarbeitsplatz einer hybriden Bank

Kunden/innen, die eine Bankbeziehung eröffnen wollen, verbringen häufig mehr als 60 Minuten in der Bankfiliale, wovon sie einen grossen Teil der Zeit warten müssen (vgl. den Blog-Artikel zur Einführung eines neuen digitalen Kundeneröffnungsprozesses in den Filialen der St. Galler und der Luzerner Kantonalbank). Die konventionelle Art der Eröffnung einer Bankbeziehung in einer Filiale dauert also lange, ist papierlastig und nicht fallabgeschlossen, d.h. führt zu zahlreichen Pendenzen innerhalb der Bank. Aus diesem Grund haben Banken angefangen, den Eröffnungsprozess in den Filialen mit Software-Lösungen zu unterstützen. Damit dauert eine Neueröffnung im Normalfall weniger als 20 Minuten. Erfolg macht hungrig: So wird nicht mehr nur die Eröffnung, sondern auch die Betreuung der Kunden/innen mit Software-Lösungen vereinfacht: Namenswechsel bei einer Heirat, Ausstellung von Vollmachten, ein zusätzliches Konto, eine weitere Karte und vieles mehr soll auf Knopfdruck, für die Kunden/innen papierarm und sofort und für die Kundenberater/innen fallabgeschlossen ausgeführt werden können; und zwar vor Ort in der Filiale oder mündlich am Telefon.

Gelingt es, die Beziehung mit den Kunden/innen im Laufe der Zeit zu vertiefen, wird bald auch der Wunsch nach beratungsintensiven Geschäften wie Anlegen, Eigenheimkauf oder Vorsorge aufkommen. Für solche Geschäfte machen die Banken auch heute noch die Erfahrung, dass sich Kunden/innen über alle Generationen hinweg am liebsten in einem persönlichen Gespräch beraten lassen. Im Rahmen der hybriden Beratung haben die Banken angefangen, ihren Kundenberater/innen Software-Lösungen für die Beratung der Kunden/innen vor Ort in der Filiale an die Hand zu geben (vgl. Artikel zum neuen Hypothekarberatungsprozess der Bank Thalwil).

Aber nicht nur im direkten Kontakt mit den Kunden/innen hält die Digitalisierung Einzug, sondern auch der «Innendienst» der Kundenberater/innen wird zunehmend von Software-Lösungen durchdrungen. Berater/innen erhalten für ihre bestehende Kundschaft Verkaufschancen, die mit Hilfe von Data Analytics automatisch generiert werden, sie werden in der Bearbeitung von Verkaufskampagnen unterstützt, bekommen qualifizierte Leads aus Immobilienportalen, können die Konversion der Leads entlang eines strukturierten Funnels vorantreiben und vieles mehr. Und zu Arbeitsbeginn am Morgen können sich die Kundenberater/innen einen Überblick über ihr Portefeuille verschaffen und die Bearbeitung der vorhandenen Informationen in einem Tages- oder Wochenplan terminieren (vgl. Artikel zum neuen Arbeitsplatz für Kundenberaterinnen und -berater bei der Schwyzer Kantonalbank).

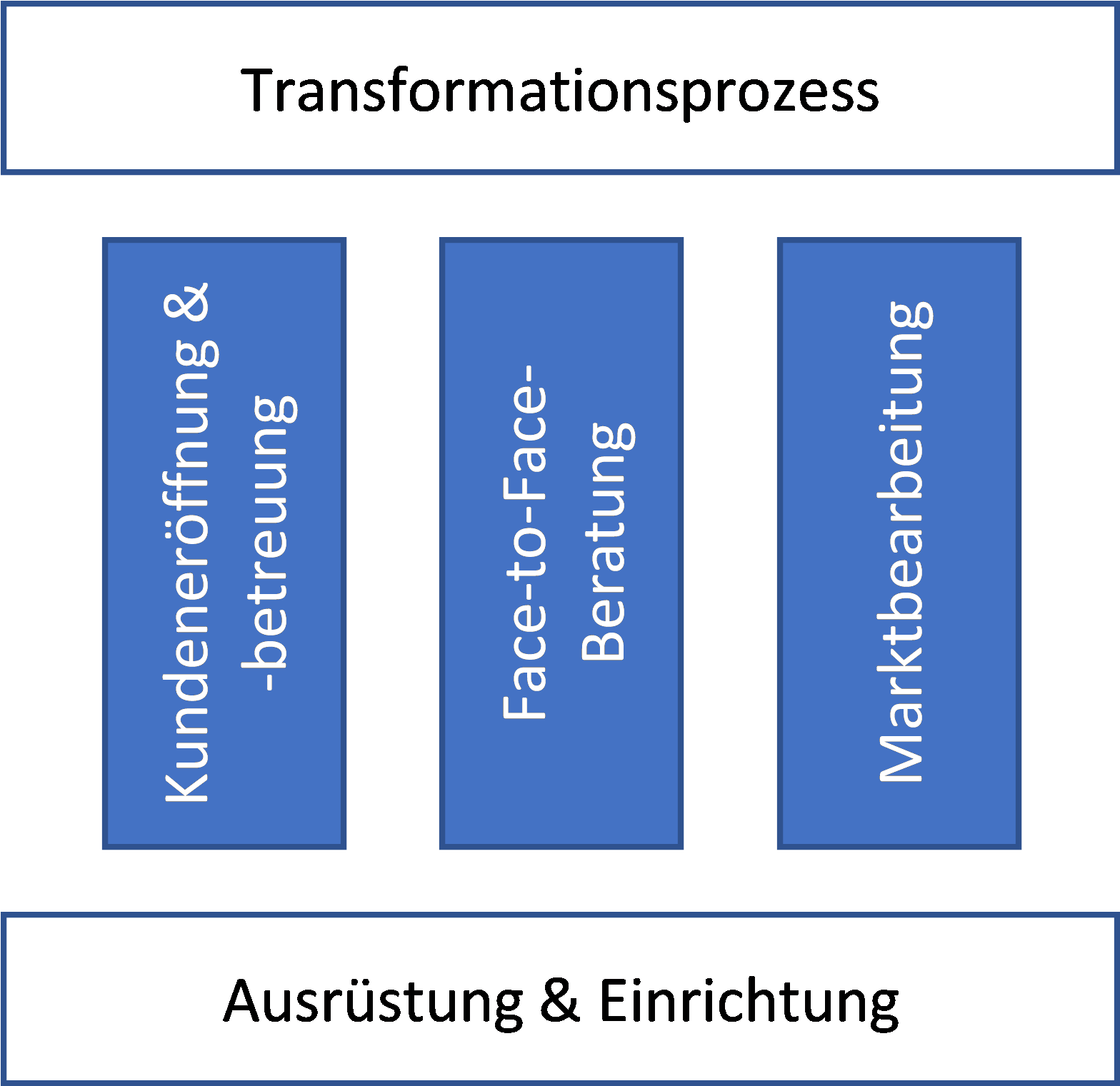

Ausgehend von diesen Beobachtungen hat das IFZ, das Modell des IFZ Bank-Beraterarbeitsplatzes entwickelt. Dieses gliedert die digitale Unterstützung der alltäglichen Bedürfnisse der Kundenberater/innen von Retailbanken in drei Aufgabengebiete (siehe Abb. 2): «Kundeneröffnung & – betreung»; «Face-to-Face-Beratung» und «Marktbearbeitung».

Voraussetzung für eine gelungene Umsetzung der digitalen Unterstützung in diesen drei Aufgabengebieten ist die passende Ausrüstung der Kundenberater/innen mit Hardware und die technische Ausstattung von Filialen im Allgemeinen und von Beratungsräumen im Speziellen. Da die Arbeit in einem solchen Bank-Beraterarbeitsplatz nur beschränkt an Bekanntem anschliesst, hat die Einführung im Rahmen eines Transformationsprozesses zu erfolgen. Der digital ausgerüstete Bank-Beraterarbeitsplatz erfordert nämlich veränderte Verhaltensweisen und neue Fähigkeiten. Dies etwa dann, wenn neuerdings nicht mehr nur Berater/in und Kunde/in am Beratungsgespräch teilnehmen, sondern auch noch ein Computer anwesend ist, der ebenfalls Aufmerksamkeit verlangt.

An der IFZ Konferenz Bank-Beraterarbeitsplatz zeigen wir Ihnen wie gut die IT Berater/innen unterstützt

Das IFZ hat sich zum Ziel gesetzt, mittels einer Studie für die Schweizer Retailbanken zu ermitteln, wie die IT die Kundenberater/innen bereits heute unterstützt und in Zukunft noch weiter unterstützen soll. Die Studie richtet ihr Augenmerk aber nicht nur auf die Banken, sondern hat auch zum Ziel, einen Überblick zu geben, welche Dienstleister die Banken auf ihrem Weg zum hybriden Bank-Beraterarbeitsplatz unterstützen. Die Ergebnisse werden an der Konferenz vom 10. November vorgestellt.

Möchten Sie das Thema mit uns vertiefen? Dann nehmen Sie mit uns Kontakt auf (felix.buschor@hslu.ch). Sind Sie an vertiefenden Ausführungen zum Thema Bank-Beraterarbeitsplatz interessiert? Dann melden Sie sich für die Konferenz Bank-Beraterarbeitsplatz an.

Kommentare

0 Kommentare

Danke für Ihren Kommentar, wir prüfen dies gerne.