11. September 2023

Allfinanz ist tot! Es lebe Bancassurance? Die Perspektive der Kundinnen und Kunden

In einer zunehmend vernetzten Welt suchen Banken und Versicherer nach innovativen Lösungen, um den sich wandelnden Bedürfnissen ihrer Kundschaft gerecht zu werden. Bancassurance, die Zusammenarbeit zwischen Banken und Versicherungsunternehmen, gewinnt in diesem Kontext seit geraumer Zeit auch hierzulande wieder deutlich an Relevanz. Doch wie denkt die Kundschaft hierüber? In diesem Blog-Artikel befassen wir uns mit den Umfrageergebnissen aus der Bevölkerung in der Deutschschweiz. Zum einen zeigen wir auf, welche Kundinnen und Kunden Bancassurance-Angebote bereits heute nutzen. Zum anderen skizzieren wir, unter welchen Umständen sich der interessierte Personenkreis künftig signifikant vergrössern könnte.

In der Schweiz existieren verschiedene Beispiele für Bancassurance-Angebote. Diese haben gemein, dass Banken und Versicherer strategische Partnerschaften lancieren, um ihrer Kundschaft eine breite Palette von Finanz- und Versicherungsdienstleistungen aus quasi einer Hand anzubieten. Ziel ist es, die Customer Journey neu zu denken und sich somit einen Vorteil gegenüber der Konkurrenz zu verschaffen. An dieser Stelle sind unter anderem die Kooperationen zwischen UBS und Zurich oder zwischen UBS und Baloise Schweiz zu nennen. Ebenso offeriert Würth Financial Services Mikroversicherungslösungen auf Twint und Smile Versicherung ein rein mobiles Bancassurance-Angebot. Ein weiteres Beispiel ist die Bank Cler, welche in der App der Smartphone Bank Zak die Versicherungsangebote von Lings (für Gegenstände wie z.B. Kameras, Bikes, Drohnen etc.) in ihr Ökosystem integriert (siehe Blog vom 14. Februar 2022).

Die bisherigen Analysen und Studien haben sich vornehmlich auf die Angebotsseite konzentriert. Im Rahmen der vorliegenden Auswertung konzentrieren wir uns daher auf die Perspektive der Kundschaft.

Umfragedesign

Die Umfrage zielte auf die Beantwortung der folgenden Kernfragen ab:

- Welche Kundinnen und Kunden nutzen heute (kein) Bancassurance?

- Warum (nicht)?

- Wie gross ist das Interesse der (potenziellen) Kundschaft, verschiedene Produkte von Versicherern über Banken bzw. Produkte von Banken über Versicherer zu beziehen?

- Welche Touchpoints bevorzugen Kundinnen und Kunden?

Zur Beantwortung dieser Fragen führten wir eine computergestützte Online-Umfrage in der deutschsprachigen Schweiz durch. Der Befragungszeitraum erstreckte sich vom 16. Mai 2023 bis zum 4. Juni 2023. Insgesamt haben wir Antworten von 701 Personen aus der (internetnutzenden) Wohnbevölkerung im Alter ab 15 Jahren ausgewertet. Damit die Stichprobe in Bezug auf die definierten Altersgruppen (15-34, 35-54, 55-99) und das Geschlecht repräsentativ ist, wurden die Quoten entsprechend gesteuert und die Auswertungen gewichtet.

Bisherige und potenzielle Nutzung von Bancassurance

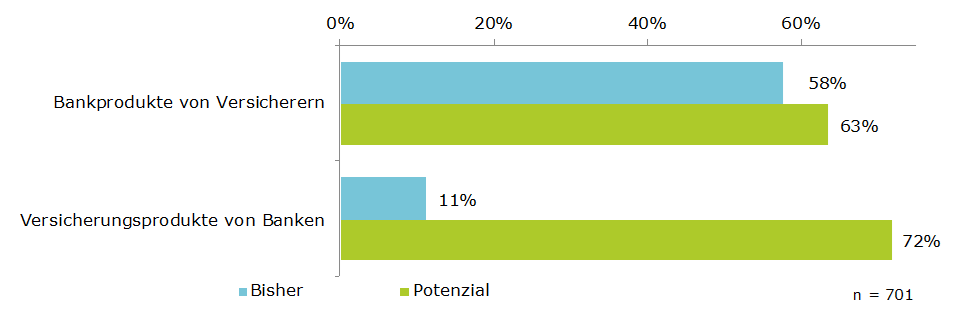

Zunächst mussten die Umfrageteilnehmenden angeben, ob sie in der Vergangenheit bereits Bankprodukte über Versicherer bezogen haben: insgesamt haben 58 Prozent der Befragten dies bejaht (siehe Abbildung 1). Hierbei wurden insbesondere Altersvorsorgelösungen oder Sparprodukte über Versicherer abgeschlossen (in Bezug auf diese Produkte kann aber natürlich kritisch diskutiert werden, ob sie tatsächlich als „klassische“ Bankprodukte einzustufen sind). Darüber hinaus berichteten einige der Befragten auch davon, Dienstleistungen im Bereich der Anlageberatung sowie Hypotheken bei Versicherungsgesellschaften in Anspruch genommen bzw. abgeschlossen zu haben.

Im Gegensatz hierzu hat ein deutlich geringerer Anteil von lediglich 11 Prozent der Befragten bereits klassische Versicherungsprodukte über eine Bank bezogen. Besonders bemerkenswert ist jedoch, dass sich insgesamt knapp drei Viertel (72 Prozent) der Befragten vorstellen können, Produkte wie beispielsweise Todesfall- oder Erwerbsausfallversicherungen über eine Bank abzuschliessen (sind interessiert oder noch unentschlossen)..

In Bezug auf das Alter fällt auf, dass Bancassurance-Angebote bislang vor allem von jüngeren Personen unter 35 Jahren in Anspruch genommen wurden.

Abbildung 1: Bisherige und potenzielle Nutzung von Bancassurance-Dienstleistungen und -Produkten

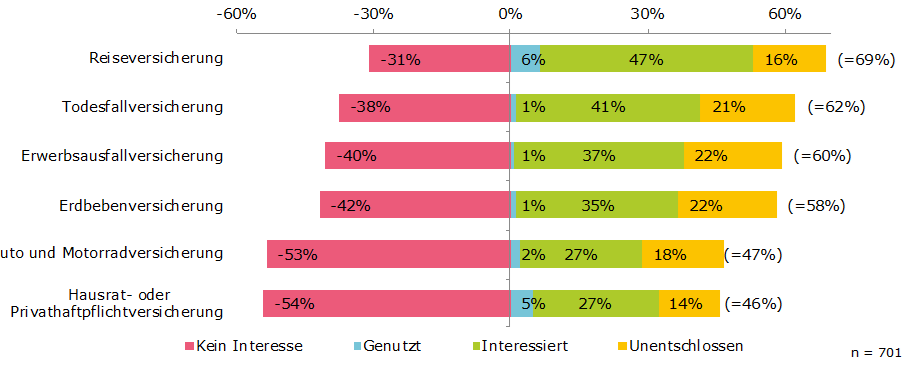

Abbildung 2 zeigt eine vertiefte Analyse der Situation in Bezug auf den Kauf von Versicherungsprodukten via Bank. Wenig überraschend kristallisiert sich die Reiseversicherung als am häufigsten vertriebene Versicherungspolice heraus: insgesamt haben sechs Prozent der Befragten angegeben (bzw. sind sich bewusst), dass sie über ihre Bank bereits eine Reiseversicherung abgeschlossen haben – oftmals in Verbindung mit ihrer Kreditkarte. Weitere Versicherungsprodukte wie beispielsweise Todesfall-, Erwerbsausfall-, Erdbeben-, Auto- oder Motorrad- bzw. Hausratversicherungen wurden nur von ein bis fünf Prozent der Befragten über deren Bank abgeschlossen. Die Analyse unterstreicht jedoch, dass viele Personen Interesse bekunden, solche Produkte über eine Bank abzuschliessen. Werden die gegenwärtig noch Unentschlossenen hinzugerechnet, können sich je nach konkretem Versicherungsprodukt sogar zwischen 46 und 69 Prozent der Befragten vorstellen, diese Absicherungen künftig über eine Bank abzuschliessen.

An dieser Stelle ist anzumerken, dass sogenannte «Mikroversicherungen» wie beispielsweise Garantie-, Handy- oder Ticketversicherungen nicht in der Umfrage berücksichtigt wurden.

Abbildung 2: Interesse am Bezug von Versicherungsprodukten bei einer Bank

Zusätzlich durchgeführte Regressionsanalysen untermauern, dass gegenwärtig primär junge Personen unter 35 Jahren, die überwiegend männlich sind und eine starke Affinität zu digitalen Angeboten aufweisen, Versicherungsprodukte über Banken abschliessen.

Im Gegensatz zur aktuellen Nutzung zeigen sich beim «Potenzial» (interessierte oder unentschlossene Personen) keine eindeutigen Geschlechterunterschiede. Auch konnten keine statistisch signifikanten Unterschiede in Bezug auf die digitale Affinität festgestellt werden. Statistisch deutlich ist jedoch hier das überproportionale Potenzial der jüngsten Bevölkerungsgruppe (unter 35). Abgesehen vom Alter existieren somit keine klaren demografischen bzw. technologischen Faktoren, die eine Präferenz der potenziell interessierten Kundschaft hinsichtlich des Versicherungsabschlusses über Banken erklären.

Welche Touchpoints werden bevorzugt genutzt, um Versicherungsprodukte über Banken zu erwerben?

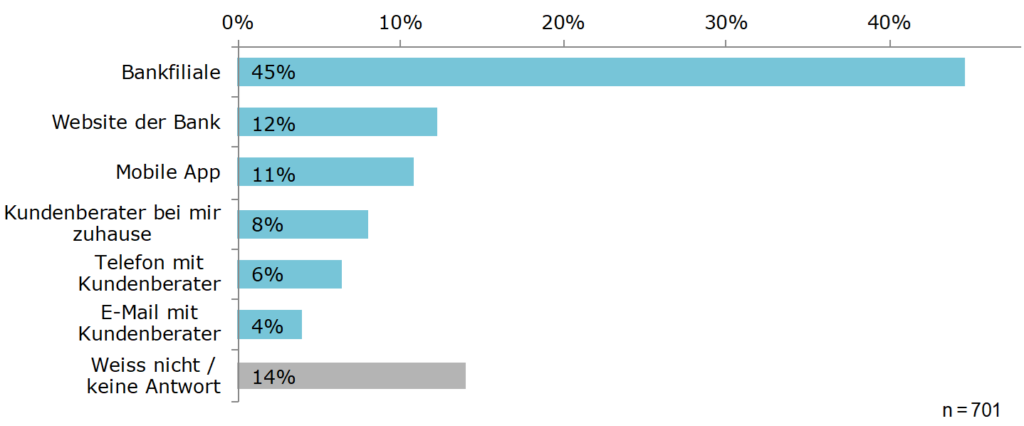

In einer weiteren Frage haben wir eruiert, über welche Touchpoints die Befragten den Abschluss eines Versicherungsprodukts über die Bank in Betracht ziehen. Abbildung 3 zeigt die entsprechende Bedeutung des jeweils angegebenen präferierten Kanals. Zumindest auf den ersten Blick ist überraschend, dass nahezu die Hälfte (45%) angegeben hat, ein Versicherungsprodukt bevorzugt im Rahmen eines Beratungsgesprächs in der Bankfiliale abzuschliessen. Lediglich 11 Prozent bevorzugen hingegen die Nutzung rein digitaler Touchpoints wie beispielsweise die Mobile App der Bank. Diese Ergebnisse zeigen, dass Bancassurance-Angebote nicht rein digitaler Natur sein müssen, sondern eine persönliche Beratung oftmals präferiert wird.

Abbildung 3: Über welche Kanäle der Bank können sich die Kundinnen und Kunden den Abschluss eines Versicherungsprodukts über die Bank vorstellen? (Werte: Anteile des präferierten Kanals)

Eine vertiefte Analyse der Antworten liefert zutage, dass Frauen den physischen Kontakt stärker bevorzugen als Männer. Allerdings präferieren auch Männer Bankfilialen deutlich stärker gegenüber einer Mobile App oder einer Webseite. Erwartungsgemäss fällt auf, dass jüngere Personen unter 35 Jahren sich häufiger vorstellen können, Versicherungsprodukte via Mobile App ihrer Bank abzuschliessen.

Fazit

Die in diesem Blog-Artikel diskutierten Ergebnisse unserer Bevölkerungsumfrage unterstreichen, dass für Bancassurance-Angebote ein grosses und bisher ungenutztes Potenzial existiert. Viele Personen können sich grundsätzlich vorstellen, zukünftig auch Versicherungsprodukte über Banken bzw. Bankprodukte über Versicherer zu beziehen. Allerdings ist anzumerken, dass die Kundinnen und Kunden nicht aktiv auf solche Angebote warten bzw. nach diesen suchen. Unsere Untersuchungen zeigen auch, dass sie grundsätzlich auch nicht unzufrieden mit ihrer Bank bzw. ihrem Versicherungsanbieter sind. Vielmehr ist es entscheidend, dass die Finanzinstitute in der Lage sind, zum richtigen Zeitpunkt über den richtigen Touchpoint das passende Produkt anzubieten. Der Kontext und der Zeitpunkt des Angebots müssen stimmen, und die Customer Journey muss gut verstanden werden, um erfolgreiche Bancassurance-Angebote einzuführen.

PS: Die detaillierten Resultate der Studie werden im Rahmen der Retail Banking Studie 2023 publiziert. In diesem Zusammenhang möchte ich auch auf die in diesem Jahr am 23. November stattfindende Retail Banking Konferenz aufmerksam machen. Spannende Themen und Referierende warten wieder auf Sie.

Kommentare

0 Kommentare

Danke für Ihren Kommentar, wir prüfen dies gerne.