17. Oktober 2022

IFZ Sourcing Studie 2022 – eine Zusammenfassung

Von Dr. Felix Buschor, Dr. Urs Blattmann, Florian Estermann und Joël Ettlin

In der IFZ Sourcing Studie 2022 zeigt das Institut für Finanzdienstleistungen Zug IFZ erstmals die Auswirkungen der digitalen Transformation, beispielsweise in Form von Cloud-Lösungen oder Open Banking, auf die Zukunft der Wertschöpfungsmodelle im Schweizer Retailbanking im Allgemeinen und das Sourcing im Speziellen auf. Im heutigen Blog-Beitrag sind die wichtigsten Erkenntnisse der Studie, welche im August 2022 erschienen ist, zusammengefasst.

Das Retailbanking in der Schweiz befindet sich aufgrund zahlreicher parallel laufender Entwicklungen in einem grundlegenden Transformationsprozess. Die neue IFZ Sourcing Studie 2022 vermittelt dazu eine Vielzahl von Fakten, Einschätzungen und Denkanstössen. Hier die wichtigsten vier Erkenntnisse:

- Die digitale Transformation zwingt die Banken, ihre Sourcing Strategie zu überdenken

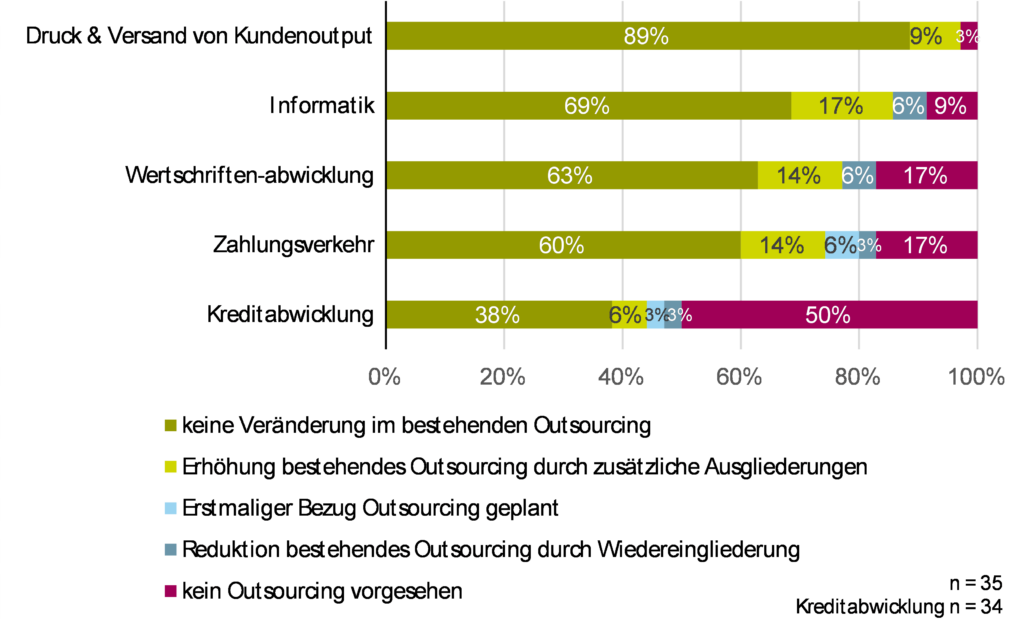

Banken bieten ihrer Kundschaft Produkte und Dienstleistungen an. Wie diese Produkte und Dienstleistungen hergestellt werden, entscheidet die Bank, indem sie die Wertschöpfungskette gestaltet und dabei insbesondere festzulegen hat, was sie selbst macht und was fremdbezogen wird. In den meisten Fällen haben Retailbanken ihre Wertschöpfungskette langfristig organisiert. Dies lässt sich auch in Abbildung 1 daran erkennen, dass rund 80 Prozent der Banken keine Notwendigkeit sehen, ihr Sourcing anzupassen. Die restlichen 20 Prozent möchten vor allem Optimierungen des bestehenden Sourcings vornehmen.

Abbildung 1: Absicht der Banken in Bezug auf Outsourcing (in den nächsten drei Jahren).

Neu treffen nun die eingespielten Wertschöpfungsketten der Retailbanken aber vermehrt auf die Möglichkeiten der digitalen Transformation: Cloud Computing bietet neue Formen des Sourcings von Dienstleistungen der Informatik. Open Banking ermöglicht es Banken, die Wertschöpfungskette völlig neu zu gestalten. Und Ökosysteme stellen die Banken vor die Frage, ob und in welcher Form sie ihre Produkte und Dienstleistungen in eine umfassendere, unternehmensübergreifende Wertschöpfungskette einbringen wollen. Die Autoren der Studie sind überzeugt, dass die Retailbanken im Rahmen ihres Strategieprozesses gefordert sind, diese neuen Möglichkeiten, die Wertschöpfung zu gestalten, zu überprüfen und dann festzulegen, welche davon die Bank in Zukunft wie nutzen möchte. Mit anderen Worten: Die digitale Transformation zwingt die Banken, ihre Sourcing Strategie grundsätzlich zu überdenken.

- Die digitale Transformation wird auch das BPO grundlegend verändern

Neben dem Fremdbezug von Informatikdienstleistungen ist das Outsourcing von Geschäftsprozessen, beziehungsweise das Business Process Outsourcing (BPO) traditionell die am meisten verbreitete Form des Sourcings. Von den Banken häufig genannte Beispiele sind Pflege des Valorenstamms (91%), Financial Messaging (80%) oder Abwicklung von Wertschriftentransaktionen (79%). Tätigkeiten in diesen Bereichen werden jedoch nicht nur von den Banken, sondern auch von den Sourcing Providern zwar systemunterstützt, aber dennoch weitgehend manuell abgewickelt. Mit der digitalen Transformation gewinnt die vollständige Automatisierung von Prozessen ohne manuelle Eingriffe massiv an Bedeutung. Dies wird nach Einschätzung der Autoren nicht nur bei den Banken zu Veränderungen führen, sondern auch den Charakter des BPO wesentlich verändern. Die traditionellen BPO Provider werden zunehmend in die lückenlose Automatisierung ihrer Prozesse investieren müssen, um so manuelle Arbeiten zu ersetzen. Damit werden mehr oder weniger variable Personalkosten durch fixe Kapitalkosten ersetzt. Dies hat zur Konsequenz, dass es wirtschaftlich attraktiv ist, wenn einige wenige Sourcing-Anbieter die Investitionen tätigen und diese dann von vielen Kunden respektive von der gesamten Finanzbranche genutzt werden können. Im Umkehrschluss wird es für Banken zunehmend unattraktiv, in Nicht-Kernprozesse zu investieren.

Während die Digitalisierung von den traditionellen BPO Providern verlangt, die betreuten Prozesse weitgehend zu automatisieren, ist als weiteres Szenario auch denkbar, dass spezialisierte Anbieter lediglich abgegrenzte, einfach standardisierbare Prozessausschnitte automatisieren oder durch künstliche Intelligenz signifikant verbessern. Die Wertschöpfungskette der Banken wird so an verschiedenen Stellen aufgebrochen und die Kontrolle für einen Prozessausschnitt an einen spezialisierten Anbieter übergeben, der die Kontrolle nach der Ausführung des Service an die Bank zurückgibt.

Die Autoren gehen davon aus, dass in der Praxis beide Szenarien vorkommen werden, das heisst Automatisierung durch bestehende Anbieter sowie neue Anbieter von qualitativ und effizienzmässig stark verbesserten Prozessausschnitten. In beiden Szenarien werden die Anbieter mittelfristig, die Services über standardisierte APIs aus der Cloud zur Verfügung stellen. Für die Banken wiederum bedeutet dies, dass die Nutzung solcher Formen des BPO sowohl Cloud Computing als auch Open Banking voraussetzt.

- Neue Wertschöpfungsmodelle durch konsequent kombinierte Nutzung neuer Technologien

Die vorliegende Studie zeigt eindrücklich, dass mit der digitalen Transformation auch für Retailbanken neue Wertschöpfungsmodelle möglich werden. Verwaltungsrat und Geschäftsleitung tun deshalb gut daran, dies auf ihre strategische Agenda zu setzen. Die Studie zeigt aber auch, dass diese neuen Geschäftsmodelle die Bereitschaft erfordern, sich gegen Aussen zu öffnen, sich mit mehreren Technologien nicht nur zu befassen, sondern diese auch zu beherrschen und konsequent einzuführen. Die Public Cloud ist die Basistechnologie, auf der die anderen aufbauen. Zukünftig werden Softwareservices in erster Linie aus der Public Cloud zu beziehen sein. Für die Mehrzahl der Banken führt dies wohl zu einem Multicloud-Betrieb. Die Softwareservices sind mit anderen Services und Anwendungen zu verbinden und sei es nur mit dem Kernbankensystem. Diese Anbindungen werden zukünftig über Standard APIs erfolgen, was für die Banken den Einstieg ins Open Banking erfordert. Auf dem Fundament bestehend aus Cloud Computing und Open Banking können dann beispielsweise BPO Services angeboten oder Ökosysteme gebaut werden. Insgesamt lässt sich erahnen, wie durch die geschickte Kombination und konsequente Nutzung neuer Technologien die Chance entsteht, ganz neue Formen der Zusammenarbeit und Wertschöpfung umzusetzen. Voraussetzung für all diese Technologien ist jedoch, dass sich die Banken gegenüber neuen Partnern öffnen.

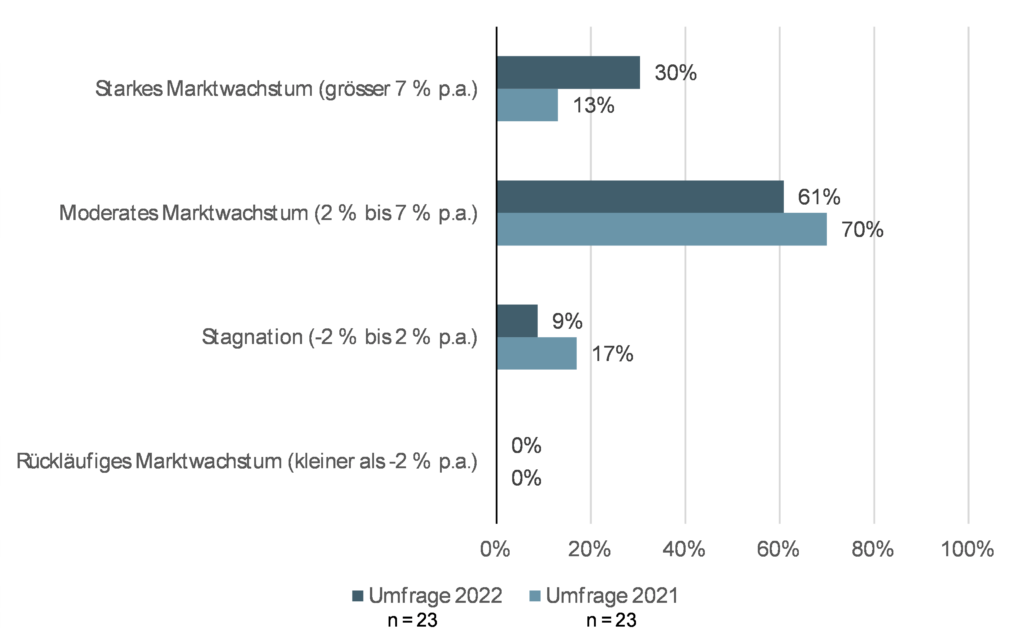

- Der Sourcing Markt wird in Zukunft stärker wachsen und die Struktur wird sich verändern

Die Autoren schätzen das aktuelle Volumen des Sourcing Marktes auf rund CHF 2.1 Milliarden. Es wird angenommen, dass davon rund 80 Prozent auf Informatikdienstleistungen entfallen. In den letzten Jahren wurde das Wachstum des Sourcing Marktes auf jeweils etwa 3 Prozent geschätzt. Mit den neuen Möglichkeiten des Sourcing, die sich durch die digitale Transformation eröffnen, gehen die Autoren in Übereinstimmung mit der grossen Mehrheit der Anbieter mit knapp fünf Prozent von einer wachsenden Dynamik und einem stärkeren Wachstumspotenzial des Sourcing aus (siehe Abbildung 2).

Abbildung 2: Von Anbietern erwartetes Wachstum des Sourcing Marktes für Retailbanken in den nächsten drei Jahren.

Ein wesentlicher Treiber dieses Wachstums wird der verstärkte Fremdbezug von Dienstleistungen in der Informatik sein. Darüber hinaus erwarten die Autoren, dass sich die Struktur des Sourcing Marktes durch die digitale Transformation verändern wird. Traditionelle IT-Infrastrukturleistungen und BPO-Leistungen werden auf Kosten von Cloud-Computing und Automatisierungen verlieren. Dazu kommen vermehrt neue Services in den Bereichen Open Banking oder der Auftragsentwicklung von Software.

Thesen und Ausblick

Im Sinne eines Ausblicks haben die Autoren der Studie basierend auf diesen Erkenntnissen die folgenden drei Thesen zur Zukunft des Sourcings im Schweizer Retailbanking formuliert:

- Der Sourcing Markt wird in Zukunft stärker wachsen als in den letzten Jahren. Treiber des Wachstums ist die digitale Transformation, allen voran Cloud Computing, Automatisierung und Open Banking.

- Die neuen Möglichkeiten, welche durch die digitale Transformation geschaffen werden, zwingen die Banken, ihre Sourcing Strategie grundsätzlich zu überdenken.

- Die digitale Transformation bietet Chancen für neue Sourcing Anbieter. Die etablierten Anbieter sind gefordert, ihre Art der Leistungserstellung und allenfalls das Leistungsportfolio umfassend zu erneuern.

Die IFZ Sourcing Studie 2022 ist hier kostenlos verfügbar: Banking Services – Institut für Finanzdienstleistungen Zug IFZ (hslu.ch).

Ein herzliches Dankeschön gilt unseren Platinsponsoren Finastra, Inventx, Swisscom und unseren Goldsponsoren atpoint, avobis, bitubi, incore Bank und Trendcommerce Group, deren Unterstützung die Studie erst möglich gemacht hat.

Möchten Sie die Themen mit uns vertiefen? Dann nehmen Sie mit uns Kontakt auf (felix.buschor@hslu.ch oder urs.blattmann@hslu.ch).

13. Oktober 2022

Warum Banken 18.5 Milliarden Franken Kreditvolumen verpassen

Von Prof. Dr. Andreas Dietrich, Prof. Dr. Simon Amrein und Nadine Berchtold

In den Bilanzen der Banken befanden sich Ende 2021 ausstehende Kredite an Privatpersonen, Unternehmen, sowie öffentlich-rechtliche Körperschaften mit einem Volumen von CHF 1’302 Milliarden. Von der Öffentlichkeit weitgehend unbemerkt hat sich in den letzten Jahren aber ein Teil dieses Fremdkapitalmarktes auf Online-Plattformen verschoben. Sogenannte Marketplace Lending Plattformen vermitteln Kredite direkt zwischen Geldsuchenden und Geldgebenden – ohne den Einbezug von Banken. Nachfolgend zeigen wir das im vergangenen Jahr in der Schweiz über Plattformen vermittelte Volumen auf und wagen eine Prognose, wie sich dieser Markt weiterentwickeln könnte.

Direkt zum Download der Studie

Das Institut für Finanzdienstleistungen Zug IFZ der Hochschule Luzern – Wirtschaft hat gemeinsam mit der Swiss Marketplace Lending Association (SMLA) zum zweiten Mal den Marketplace Lending Report Switzerland 2022 veröffentlicht. Die Studie analysiert die Fremdkapital-Finanzierung von Schweizer Unternehmen, öffentlich-rechtlichen Körperschaften und Privatpersonen über Plattformen im Internet.

Im Gegensatz zu Banken nehmen Marketplace Lending Plattformen keine Einlagen entgegen und vergeben selbst auch keine Kredite über eine eigene Bilanz. Die Plattformen treten als (zumindest teilweise) Online-Vermittler auf. Kreditgeber solcher Finanzierungen sind Privatpersonen oder professionelle und institutionelle Investoren, wie zum Beispiel Versicherungen, Fonds, Pensionskassen, Banken oder Family Offices. Ein Merkmal dieser Kredit-Marktplätze ist zudem, dass mehr als ein möglicher Investor ein Kredit-Angebot abgeben kann. Online-Vertriebsplattformen mit lediglich einer Geldgeberin im Hintergrund (z.B. eine Bank) werden in unseren Analysen entsprechend nicht berücksichtigt.

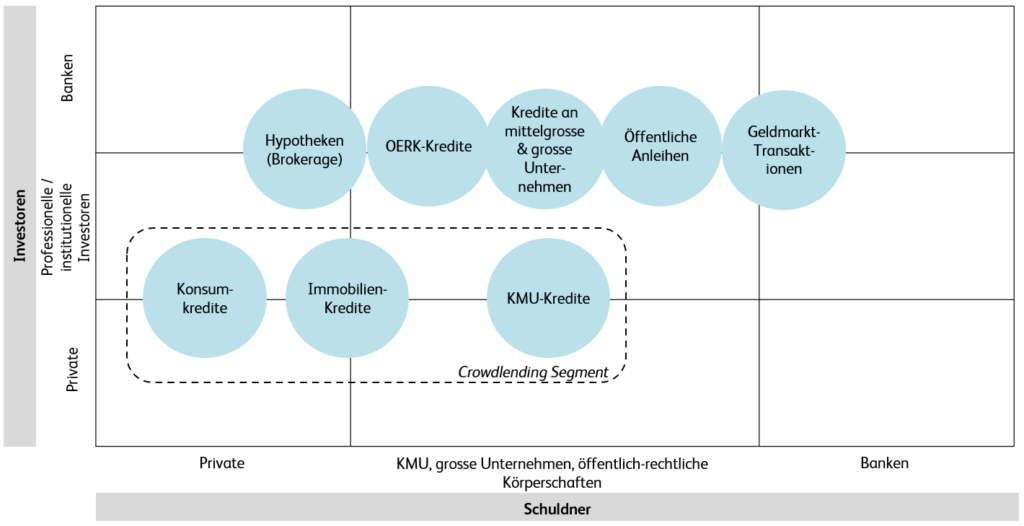

Online-Fremdkapitalmarkt mit acht Segmenten

Insgesamt gibt es in der Schweiz acht Fremdkapital-Segmente, bei welchen Transaktionen über Online-Plattformen abgewickelt werden (vgl. Abbildung 1):

- Hypotheken (Brokerage): Hypothekar-Kredite für selbstbewohnte und teilweise auch für Renditeimmobilien können von professionellen Investoren über Plattformen finanziert werden.

- OERK-Kredite: Hierbei handelt es sich um Kredite an öffentlich-rechtliche Körperschaften (OERK). Dies sind zum Beispiel Gemeinden, Städte und Kantone, aber auch staatsnahe Betriebe (Spitäler, etc.).

- Kredite an mittelgrosse und grosse Unternehmen: Mittelgrosse und grosse Unternehmen können Kreditangebote über Plattformen einholen.

- Öffentliche Anleihen: Vereinzelt werden auch Anleihen über Plattformen herausgegeben und anschliessend kotiert.

- Geldmarkt-Transaktionen: Diese Transaktionen sind in der Regel sehr kurzfristig (maximale Laufzeit von einem Jahr) und dienen dem Liquiditätsmanagement von Unternehmen, Banken und institutionellen Anlegern.

- Konsumkredite: Privatpersonen können Konsumkredite über Plattformen aufnehmen. Kapitalgeber können professionelle Investoren oder auch Privatpersonen sein.

- Immobilienkredite: In diese Kategorie fallen kurzfristige Finanzierungen für Immobilienunternehmen sowie Hypotheken an Privatpersonen.

- KMU-Kredite: Kredite an kleine und mittelgrosse Unternehmen (KMU) können ebenfalls über Plattformen finanziert werden.

Die drei letztgenannten Segmente werden auch Crowdlending genannt, da nicht nur professionelle Investoren, sondern häufig auch (mehrere) Privatpersonen Kapitalgebende sind. Crowdlending-Plattformen bieten häufig zwei oder drei dieser Kreditsegmente an. Die fünf erstgenannten Teilmärkte stehen lediglich professionellen Investoren offen.

Fremdkapitel über Online-Plattformen: Von 5.4 auf 18.5 Milliarden Franken in vier Jahren

Tabelle 1 zeigt die Volumina der neu abgeschlossenen Kredite pro Jahr für den Zeitraum 2017 bis 2021. Das Gesamtvolumen des über Online-Plattformen emittierten neuen Fremdkapitals erreichte 2021 CHF 18.5 Milliarden. Das Marktvolumen im Jahr 2021 ist somit fast 3.5-mal höher als im Jahr 2017, was einer durchschnittlichen jährlichen Wachstumsrate von rund 36 Prozent entspricht.

Den grössten Anteil am Gesamtvolumen machen (zusammengefasst) Kredite an OERK sowie mittelgrosse und grosse Unternehmen aus (CHF 12.0 Mrd.). Hypothekenvermittler haben über ihre Plattformen im Jahr 2021 knapp CHF 6.0 Milliarden an Krediten finanziert. Im Crowdlending-Segment wurden Kredite über CHF 607 Millionen abgeschlossen.

Das Volumen des Geldmarktes ist in Tabelle 1 nicht enthalten. Erstens sind die Laufzeiten solcher Transaktionen wesentlich geringer als in jedem anderen Kreditsegment, was Vergleiche erschwert. Zum anderen umfassen die öffentlich zugänglichen Daten der relevanten Schweizer Plattform Transaktionen auf der ganzen Welt. Eine Abgrenzung für die Schweiz ist nicht möglich. Erwähnenswert und beachtlich ist es aber trotzdem, dass das Schweizer FinTech Instimatch Global im Jahr 2021 Geldmarkttransaktionen in der Höhe von USD 85 Milliarden vermittelt hat.

| In CHF Millionen | 2017 | 2018 | 2019 | 2020 | 2021 |

| Crowdlending Kredite | 186.7 | 261.9 | 418.4 | 448.0 | 607.0 |

| Konsumkredite | 52.0 | 57.0 | 67.7 | 55.4 | 78.7 |

| KMU-Kredite | 111.6 | 134.4 | 159.7 | 95.9 | 110.4 |

| Immobilien-Kredite | 23.1 | 70.5 | 191.0 | 296.7 | 418.0 |

| Hypotheken (Online Brokerage) | 3’250.0 | 3’300.0 | 4’179.0 | 5’541.0 | 5’913.0 |

| Kredite an OERK, mittelgrosse und grosse Unternehmen, Anleihen | *2’000.0 | *4’100.0 | 6’200.0 | 9’400.0 | 11’986.7 |

| Kredite | *2’000.0 | *4’100.0 | 6’200.0 | 9’000.0 | 11’986.7 |

| Anleihen | 0.0 | 0.0 | 0.0 | 400.0 | 0.0 |

| Volumen Marketplace Lending in der Schweiz | 5’436.7 | 7’661.9 | 10’797.4 | 15’389.0 | 18’506.7 |

Welche Online-Kreditsegmente sind relevant?

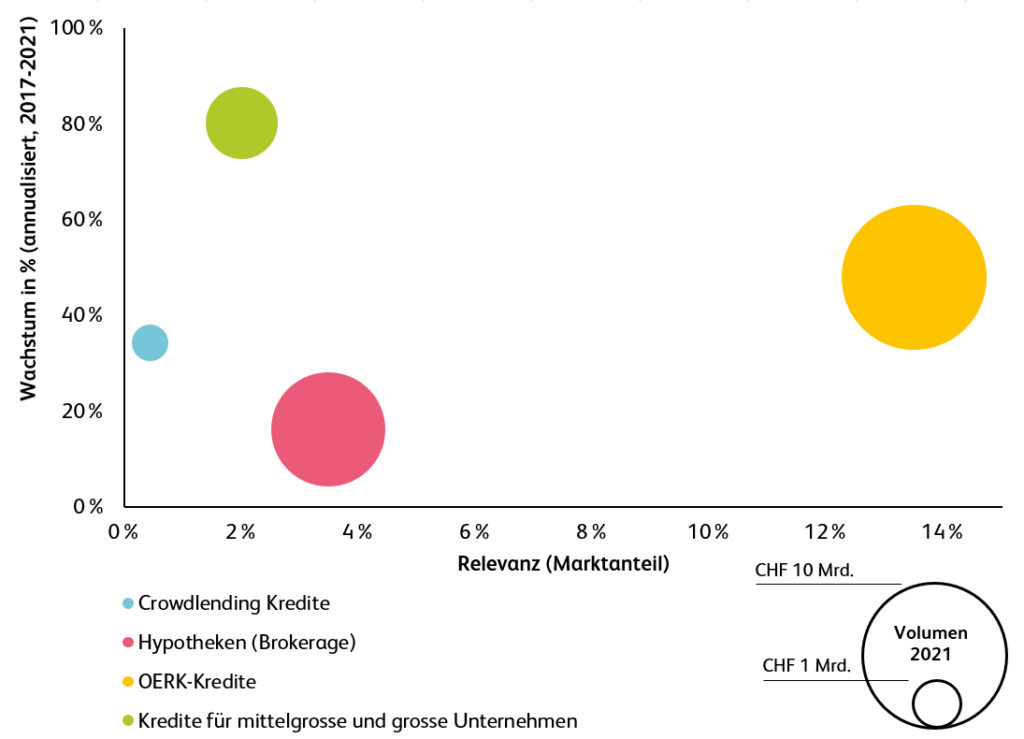

Wie relevant sind aber nun die im Jahr 2021 vermittelten CHF 18.5 Milliarden im Verhältnis zum Gesamtmarkt? Nachfolgend zeigen wir pro Segment auf, wie hoch die Gesamtvolumina sind und wie hoch die heutigen Marktanteile von Plattformen innerhalb der Kreditsegmente sind (vgl. Abbildung 2[1]).

OERK-Kredite haben gemessen am Marktanteil von Online-Plattformen die höchste Relevanz erreicht. Wir schätzen, dass ca. 10 bis 20 Prozent des Neukredit-Volumens in diesem Bereich über Online-Plattformen abgewickelt werden. Gemäss einer Studie von Lengwiler und Frey (2020), die sich ausschliesslich auf Gemeinden konzentriert, haben im Jahr 2019 etwa 15 Prozent der befragten Gemeinden Plattformen für Finanzierungszwecke genutzt.[2] Das Wachstum der Plattformen in diesem Segment ist hoch. Das durchschnittliche jährliche Wachstum in den letzten vier Jahren betrug 48 Prozent.

Die zweithöchste Relevanz weist der Markt für Hypothekenabschlüsse via Plattformen auf. 2021 wurden rund 3.5 Prozent aller Neuabschlüsse und Verlängerungen von Hypotheken über Plattformen getätigt. Die Wachstumsdynamik ist mit einem durchschnittlichen jährlichen Wachstum von 16 Prozent seit 2021 etwas tiefer als bei den OERK-Krediten.

Die Plattformen können in den vergangenen vier Jahren auch im Bereich des Kreditmarkts für mittelgrosse und grosse Unternehmen hohe durchschnittliche Wachstumsraten von gegen 80 Prozent ausweisen. Gleichzeitig ist aber die Relevanz der Plattformen mit einem Marktanteil von etwa 2 Prozent tiefer als bei den beiden oben vorgestellten Kreditsegmenten.

Das Crowdlending-Segment wuchs in den letzten vier Jahren um durchschnittlich etwa 34 Prozent. Hier hatte vor allem die Covid-19-Krise im Jahr 2020 für eine Verlangsamung des Wachstums gesorgt. Der Marktanteil liegt bei ca. 0.5 Prozent.

Fazit

Die Digitalisierung führte zur Entwicklung neuer Geschäftsmodelle im schweizerischen Fremdkapitalmarkt. Viele der oben diskutierten Kreditsegmente werden und wurden traditionell von Banken bedient. Diese erhielten in den letzten Jahren vermehrt Konkurrenz durch Plattformen. Das Aufkommen von Marketplace Lending Plattformen ist damit ein Beispiel für Finanz-Disintermediation.

Seit der Lancierung der ersten Marketplace Lending Plattformen in der Schweiz befinden sich die Zinsen auf einem historischen Tiefstand. Nun aber ändert sich das wirtschaftliche Umfeld rasant. Die jüngst gestiegenen Zinsen sind für viele Plattformen neu und werden auch die Preisgestaltung von Krediten erheblich beeinflussen. Zugleich werden sich die Renditeerwartungen der Anleger:innen anpassen. Es bleibt abzuwarten, wie sich diese Veränderungen auf die Nachfrage und das Angebot von Kapital im Bereich des Marketplace Lendings auswirken werden und wie sich die Risiko-/Renditekennzahlen an ein zunehmend dynamisches wirtschaftliches Umfeld anpassen werden.

Aufgrund der nicht immer verfügbaren Daten der einzelnen Kreditsegmente ist eine Einschätzung der Relevanz von Marketplace Lending Plattformen mit einer gewissen Vorsicht zu betrachten. Trotzdem zeigt sich, dass sich Plattformen in gewissen Kreditsegmenten bereits beachtliche Marktanteile sichern konnten. Andere Segmente lassen sich derzeit noch als Nische bezeichnen, weisen aber teilweise hohe Wachstumswerte aus. Auch ein Blick ins Ausland zeigt, dass Marketplace Lending keine vorübergehende Trenderscheinung ist, sondern auch in Zukunft weiter an Bedeutung gewinnen wird.

Hier können Sie die Studie herunterladen

[1] Die Schätzungen basieren auf öffentlich verfügbaren Daten von Plattformen, der Bankenstatistik der Schweizerischen Nationalbank sowie auf Gesprächen mit Markteilnehmern.

[2] Lengwiler, C. & Frey, P. (2020). Finanzierung von mittelgrossen Gemeinden 2019. Erhebung bei 238 Gemeinden mit 4’000 bis 30’000 Einwohnern in der Deutsch- und Westschweiz per 31.12.2019. Rotkreuz: Institut für Finanzdienstleistungen Zug IFZ.

Kommentare

0 Kommentare

Danke für Ihren Kommentar, wir prüfen dies gerne.

3. Oktober 2022

Wie Videoberatung für komplexe Geschäfte im Banking funktionieren kann – das Beispiel UBS

Von Prof. Dr. Andreas Dietrich

Videotelefonate sind in der Schweiz verbreitet. Bei Schweizer Banken wird die Videoberatung aber wenig genutzt. Die UBS beweist nun aber, dass dieser Touchpoint mit der richtigen Strategieumsetzung von den Kund:innen auch (oder gerade) für komplexe Beratungsdienstleistungen im Bereich Anlage-, Finanzierungs- und Vorsorge-Geschäfte geschätzt und genutzt wird. Das sogenannte Remote Sales Advice Team von UBS ist in den letzten 12 Monaten stetig gewachsen. Im heutigen Blog zeige ich auf, warum bei UBS funktioniert, was sich bei vielen anderen Banken nur zögerlich entwickelt.

Videoberatung in der Finanzindustrie

Rund 29 Prozent der Schweizerinnen und Schweizer führen gemäss einer Umfrage von Moneyland (in unterschiedlicher Häufigkeit) Video-Telefonate. Auch im Banking gibt es verschiedene Anwendungsfälle, bei denen die Kommunikation mit Video eingesetzt werden kann. Dazu gehören beispielsweise:

- Zuschaltung eines Experten im Beratungsgespräch: Gerade in kleineren Filialen sind oft nur „generalistische“ Kundenberater anwesend. Hat ein Kunde einen spezifischen Beratungsbedarf, zum Beispiel zu Vorsorgelösungen, so kann ein Spezialist (per Video) eingeladen werden. In der Schweiz bietet dies beispielsweise die Basler Kantonalbank an (vgl. Blog vom 19.09.2016).

- Co-Browsing auf der Webseite / im e-Banking. Dieser Fall wird von verschiedenen Call-Center von Banken angeboten, beispielsweise um dem Kund:innen etwas zu zeigen.

- Videoterminal in der Selbstbedienungs-Zone: Bei diesem Anwendungsfall wird in der Lobby oder in der Selbstbedienungs-Zone einer Filiale ein Videoterminal installiert. Darüber können Kundinnen und Kunden per Video mit dem Callcenter sprechen. Gerade in Filialen, die nur noch halbtags oder gar nicht mehr besetzt sind, kann auf diese Weise dem Kunden eine Kontaktmöglichkeit gegeben werden.

- Videoidentifikations-Verfahren: Dieser Anwendungsfall ist technisch auf allen Kanälen einsetzbar und ermöglicht die rechtskonforme Identifikation des Kunden als Ersatz für eine Kundenunterschrift (bzw. deren Beglaubigung).

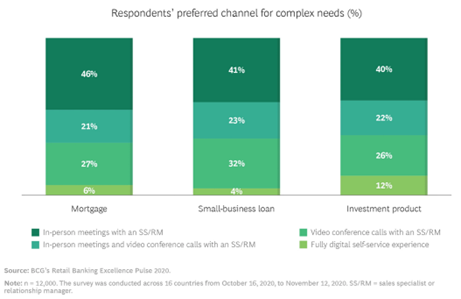

Interessant finde ich vor allem die Videoberatung von Kundenberaterinnen und Kundenberatern zu komplexeren Beratungsthemen. Auch oder gerade für anspruchsvollere Beratungen eignet sich die Videoberatung aus meiner Sicht nämlich sehr gut. Der Vorteil für die Kundschaft ist, dass sie sich den Weg zur Filiale sparen und auch von erweiterten „Öffnungszeiten“ profitieren können. Gemäss einer Studie von BCG in 16 ausländischen Märkten präferieren schon heute 27 Prozent der Kund:innen bei komplexen Geschäften reine Videoberatungs-Leistungen (zusätzlich wünschen sich 21 Prozent der Kund:innen einen Mix zwischen persönlichen Treffen und Videoberatung).

Abbildung 1: Präferierter Touchpoint für komplexe Geschäfte in 16 europäischen Ländern (Quelle: BCG)

In der Schweiz wird Videoberatung bisher – und «trotz» verschiedener positiver Erfahrungen während der Pandemie – noch immer spärlich benutzt. Dies hatte ich bereits vor geraumer Zeit in einem Blog aufgezeigt . Die UBS beweist nun aber eindrücklich, dass man mit der richtigen Strategie innerhalb eines Jahres diesen Touchpoint enorm stärken kann.

Komplexe Geschäfte über Video

Grundsätzlich verfolgt UBS eine Multikanal-Strategie. Neben den klassischen Self-Service Angeboten (E-Banking, Mobile Banking, Geldautomat, etc.) ist das Contact Center in erster Linie für einfachere Anliegen da. Für komplexere Themen wie Anlegen, Vorsorgen oder Finanzieren können die Kund:innen seit rund einem Jahr zwischen der Videoberatung des Remote Sales Advice (RSA-) Team (siehe Abbildung 2) und dem klassischen physischen Treffen in der Geschäftsstelle wählen.

Abbildung 2: Komplexe Beratungsthemen über Video bei UBS (Quelle: UBS Website)

«Nach einem Jahr arbeiten im Videoberatungs-Team bereits über 100 Mitarbeitende.», sagt Arnoud Rozendaal, Leiter RSA. Warum ist dieser Bereich bei der UBS so rasch gewachsen, derweil bei anderen Banken nur wenige Kund:innen Videoberatung für komplexe Geschäfte nutzen?

Die Antwort liegt in meinen Augen in der konsequenten Umsetzung dieser strategischen Initiative bei UBS. Als erstes wurden gewisse bislang den verschiedenen Geschäftsstellen zugeteilte Kund:innen aktiv in das RSA-Team umgeschichtet. Mit Hilfe von Algorithmen wurden in jeder Region jeweils mögliche Kund:innen identifiziert, welche das Angebot einer Videoberatung nutzen könnten. Hierfür hat man sich einerseits auf digital affine Kund:innen fokussiert, andererseits aber auch auf Kund:innen, welche schon seit längerer Zeit keinen physischen Kontakt mit Kundenberater:innen auf UBS-Geschäftsstellen mehr hatten («inaktive» Kund:innen). Die Kund:innen wurden vom RSA-Team telefonisch kontaktiert, um sie auf das Angebot mit der Videoberatung aufmerksam zu machen und um gewisse Kund:innen generell wieder zu aktivieren. Möchte ein «umgeteilter» Kunde oder eine Kundin weiterhin in der Filiale von «seinem» Kundenbetreuer:in betreut bleiben, ist dies auch weiterhin und jederzeit möglich.

Das Verschieben vieler Kund:innen in das neue Team wurde also nicht von den Kund:innen gesteuert. Vielmehr hat die UBS die Umteilung sehr systematisch und konsequent vorgenommen. Das ganze Vorgehen hat gemäss Aussage von Simone Westerfeld, Head Personal Banking bei UBS, dazu geführt, dass viele Kund:innen wieder aktiviert werden konnten. Zudem hätten viele Kund:innen positiv auf die Kontaktaufnahme reagiert.

Das Angebot von Videoberatung nutzen aber nicht nur bestehende Kund:innen. Über verschiedene Online Leads via die UBS-Website wird auch mit potenziellen Neukund:innen durch das Outbound-Team Kontakt aufgenommen. Dabei wird die Triage gemacht, ob diese Kund:innen eine (allfällige) Beratung lieber über Videoberatung oder im Rahmen eines Gesprächs in einer Geschäftsstelle machen wollen.

Weitere Fakten zur Videoberatung bei UBS

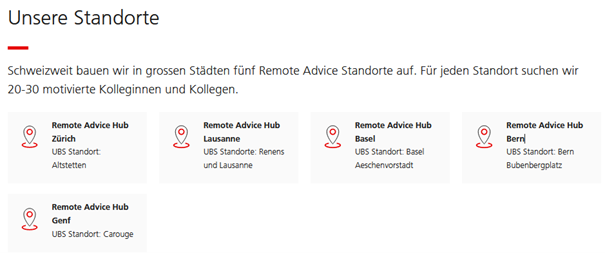

- Die Mehrheit der Mitarbeitenden im RSA-Team haben von den UBS-Geschäftsstellen ins Team gewechselt. Die entsprechenden Mitarbeitenden müssen dabei nicht nur fachlich einen gewissen Leistungsnachweis erbringen. Zusätzlich werden diese Mitarbeitenden auch dazu ausgebildet, professionelle und gute Videoberatungen durchzuführen. Gemäss UBS sind Teilzeitarbeit und Home-Office möglich. Gemäss Webseite sucht UBS für jeden Standort noch 20-30 Mitarbeitende.

- Die Berater führen pro Tag mehrere Kundengespräche. Dabei gibt es auch im RSA-Team einen «Case Ownership». Das heisst, wenn eine Kundin oder ein Kunde einen Folgetermin haben möchte, wird er wieder von der gleichen Person beraten.

- Nach jedem Kundengespräch findet eine Auswertung der Videoberatung statt. Gemäss dem Net Promoter Score ist RSA auf grossen Anklang gestossen. Eine deutliche Mehrheit der Kunden würde die Videoberatung Freunden und/oder Familie weiterempfehlen.

- Mittelfristig werden sich die einzelnen Kundenberater:innen von UBS auf eines der drei Themen (Anlagen, Finanzieren, Vorsorgen) fokussieren und spezialisieren.

- Die bisherige durchschnittliche Gesprächsdauer ist gemäss Angaben von UBS 40 bis 60 Minuten.

- UBS achtet bei Videoberatungen darauf, dass Kund:innen tendenziell von Kundenberater:innen beraten werden, die zu ihnen passen («Berater:in Matching»).

- Schweizweit baut die UBS in grösseren Städten fünf Remote Advice Standorte auf (siehe Abbildung 3)

Abbildung 3: Derzeitige und geplante Standorte der Remote Advice Hubs

- Die Öffnungszeiten der Remote Advice Hubs sind etwas länger wie diejenigen einer klassischen Filiale. Die Videoberatungsgespräche können von Montag bis Donnerstag von 08:00 bis 20:00 Uhr und am Freitag von 08:00 bis 17:30 Uhr durchgeführt werden. Ein entsprechendes Angebot am Samstag wird – aus meiner Sicht etwas überraschend – (noch) nicht angeboten.

- In der technischen Umsetzung ist wichtig, dass der Kunde nicht zusätzliche Software installieren muss. Die Funktionalität der Videoberatung darf lediglich einen Mausklick entfernt sein. Als Lösung wird daher bislang Zoom eingesetzt. Die Kund:innen erhalten per E-Mail die Terminbestätigung und einen Link, über den diese das Gespräch starten können. Während des Gesprächs kann die Kundschaft die Berater:innen per Video sehen (und der Bildschirm wird geteilt). Die Kundschaft kann selbst entscheiden, ob sie ihre Kamera auch einschalten möchten.

- Die Terminvereinbarung für eine Beratung von komplexen Geschäften funktioniert derzeit nicht online («Rufen Sie uns an oder verlangen Sie einen Rückruf für eine Terminvereinbarung.»). Als Begründung wird von Seiten UBS angegeben, dass derzeit keine technische Lösung bereitsteht und die Triage-Funktion beim ersten Anruf wichtig sei.

- 25% der Beratungsgespräche finden nach 18 Uhr (und damit ausserhalb der «regulären» Filialöffnungszeiten) statt. Bislang wurden rund 15’000 Beratungsgespräch über Video durchgeführt.

Fazit

Kund:innen ändern zunehmend ihr Kanalnutzungsverhalten. Digitale Touchpoints und hybride Beratungskonzepte gewinnen an Bedeutung. Aus meiner Sicht gibt es eine substanzielle und – nicht zuletzt durch die Covid-19 Pandemie – wachsende Kundengruppe, die nicht mehr unbedingt die Filiale nutzen möchte, aber weiterhin qualitativ hochwertige und persönliche Beratung benötigt. Genau für diese Kund:innen scheint das Videoberatungs-Angebot (Wegersparnis, Erreichbarkeit ausserhalb Filialöffnungszeiten) relevant(er) zu werden.

Wichtig zu verstehen ist, dass viele Kund:innen im Banking (noch) nicht proaktiv nach einer Videoberatungs-Möglichkeit fragen. Wie die UBS aber zeigt, kann das Potenzial dieser Kundschaft möglicherweise besser ausgeschöpft werden, wenn man einen konsequenten und auch strategisch hoch priorisierten Ansatz wählt und Kund:innen proaktiv angeht.

Zentral ist dabei die verstärkte Nutzung von Data Analytics im Multikanal-Management. Wer dank Data Analytics und Machine Learning versteht, welche (auch inaktive) Kund:innen über welchen Touchpoint angesprochen werden können, ist gegenüber der Konkurrenz in Vorteil und kann auch die Ertragspotenziale besser ausschöpfen.

Die Herausforderungen in diesem Projekt sehe ich vor allem in den Bereichen Change Management und Leadership. Für einige Filialmitarbeitende werden nämlich wohl «gefühlt» Kund:innen «weggenommen». Die entsprechenden Befindlichkeiten müssen gut abgeholt und auch kommunikativ begleitet werden. Auch das Anreiz-Modell muss gut aufgesetzt werden (gehören diese Kund:innen einem separaten Profit-Center oder werden die Erträge immer noch einer Region zugeteilt?). Zudem ist es aus Organisationssicht wichtig, dass die Zusammenarbeit zwischen den Filialen und dem Videoberatungs-Team in beide Richtungen gut funktioniert und allen Beteiligten der Gesamtnutzen für die Bank ersichtlich wird.

Schliesslich ist es ja die Aufgabe einer jeden Bank, die Kundenbedürfnisse ins Zentrum zu stellen und für jeden Kunden und jede Kundin herauszufinden, für welchen Anwendungsfall welcher Touchpoint ideal ist.

Kommentare

0 Kommentare

Danke für Ihren Kommentar, wir prüfen dies gerne.

26. September 2022

Der Online-Hypothekarmarkt Schweiz wächst weiter – aber langsamer

Von Prof. Dr. Andreas Dietrich und Marco Zollinger

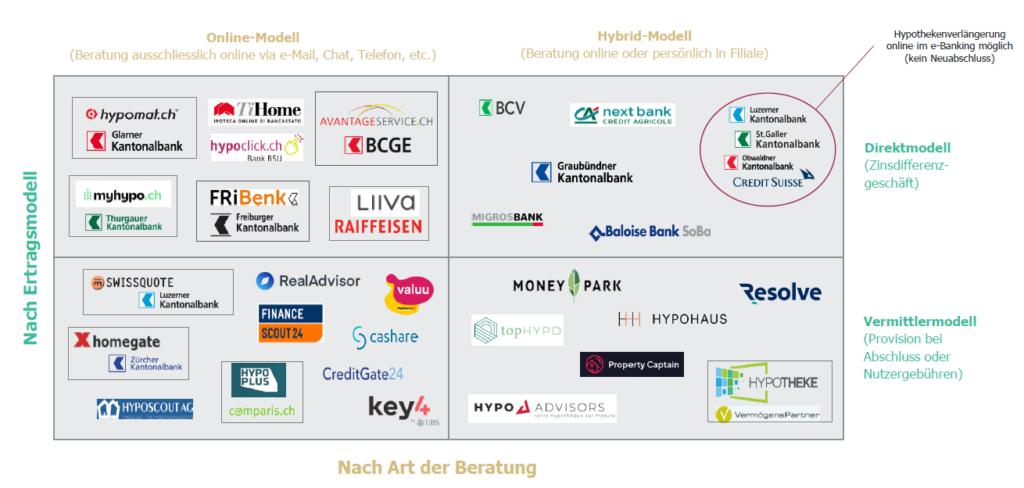

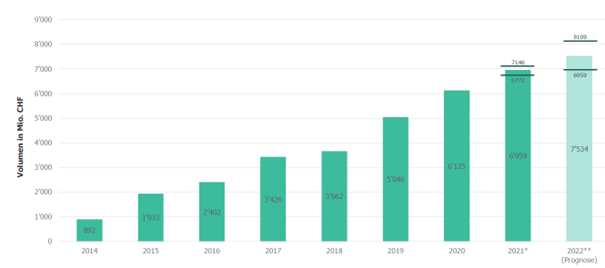

Der Markt für Online-Hypotheken wächst weiterhin. Die neu erstellte Studie von e.foresight und dem IFZ zeigt, dass das Gesamtvolumen von Online-Hypotheken 2021 wie bereits in den Vorjahren gewachsen ist – wenngleich langsamer. Das Online-Hypotheken-Volumen betrug rund 7 Mrd. CHF im Jahr 2021, was im Vergleich zu 2020 einen Anstieg von ca. 14% bedeutet. Mit 3.9 -4.1% Marktanteil vom gesamten privaten Hypothekenvolumen bleiben Online-Hypotheken nach wie vor eine Nische, welche jedoch im Vergleich zum gesamten Hypothekarkreditvolumen an private Haushalte überproportional wächst. Die Entwicklungen bei Banken und bei den Vermittlungsplattformen zeigen auch, dass sich ein hybrides Beratungsmodell gegenüber reinen Online-Hypotheken weiter durchsetzt.

Für die aktuelle Studie von e.foresight und dem IFZ der Hochschule Luzern über den Online-Hypotheken-Markt wurden 30 relevante Marktteilnehmer um Daten angefragt (vgl. Abbildung 1). Einige vor allem kleinere Anbieter haben die Daten nicht zur Verfügung gestellt. Wir haben daher neben den erhaltenen Daten auch auf öffentlich verfügbare Informationen zurückgegriffen und für die restlichen Anbieter Annahmen getroffen (oftmals bestätigt durch Näherungswerte im Sinne einer Grössenordnung) und Expertenmeinungen eingeholt.

Abbildung 1: Marktteilnehmer im Online Hypothekenmarkt (i.w.S)

Entwicklung der Volumina

Wie Abbildung 2 aufzeigt, wurde in der Schweiz im Jahr 2021 ein Hypothekarvolumen von insgesamt rund CHF 7 Milliarden online initiiert respektive abgeschlossen. Das Volumen ist mit 14% weniger stark gewachsen als im Vorjahr (+20% in 2020). Die Prognose für 2021 (rund 7.9 Mrd. CHF) wurde somit nicht erreicht. Es ist davon auszugehen, dass das Wachstum bei den Banken in den Vorjahren eher überschätzt wurde. Im Vergleich zu der Wachstumsrate des Hypothekarkreditvolumens an private Haushalte (+3%) verzeichnen Online-Hypotheken (+14%) aber auch im Jahr 2021 weiterhin überproportionale Wachstumsraten.

Obwohl diverse Online-Möglichkeiten bereits seit zehn Jahren existieren, ist der entsprechende Marktanteil per Ende 2021 mit rund 3.9 bis 4.1 Prozent noch immer eher tief (Vorjahr: 3.7%). Unter Berücksichtigung der «strengeren» Definition einer Online-Hypothek (Online-Hypothek mit Online- Abschluss) liegt der Marktanteil sogar noch deutlich tiefer.

Abbildung 2: Entwicklung Abschlüsse von Online-Hypotheken von 2014 – 2021 und Prognose 2022 (Volumen bezieht sich auf die im jeweiligen Jahr neu abgeschlossenen Hypotheken; Quelle: e.foresight und IFZ)

Banken hatten im Jahr 2021 rund 24% Volumenanteile an Online-Hypotheken und befinden sich damit im selben Rahmen wie im Vorjahr (23%). Die Wachstumsrate betrug rund 14%.

Knapp 76% des Online-Hypothekenvolumens sind dem Hypothekenvermittler-Modell zuzuordnen, was im Vergleich zum Bankenanteil eindrücklich ist. Die Marktanteile sind derzeit im Verhältnis zum Ausland aber noch sehr gering. Während der Marktanteil der Vermittler in der Schweiz rund 3 Prozent beträgt, liegt dieser Wert in Deutschland bei rund 30 bis 40 Prozent. Auch hierzulande kann man aber davon ausgehen, dass die Vermittler vor allem im Bereich der «Standard-Hypotheken» einen weiterhin signifikanten Zuwachs in den kommenden Jahren ausweisen können.

Der Grossteil der Hypothekenvermittler hat zwischen zwei und 50 Finanzpartner. Modelle mit nur einem Kreditgeber bilden nach wie vor eine klare Nische.

Der Digitalisierungsgrad des Online-Hypothekarprozesses weist sowohl bei den Banken als auch bei den Vermittlern noch immer viel Potenzial auf und scheint sich kaum entwickelt zu haben. Digitale Tools wie Hypotheken-, Tragbarkeits- und Zins-Rechner werden auf den Webseiten zwar immer präsenter. Die Prozesse im Hintergrund hinken jedoch oft noch hinterher.

Ausblick

Es ist zu erwarten, dass sowohl das Online-Hypothekarkreditvolumen der Vermittler als auch dasjenige der traditionellen Banken im Jahr 2022 steigen werden, die reinen Neuabschlüsse von Online-Hypotheken (ohne Beratung) aber eher unbedeutend bleiben (das Marktpotenzial liegt gemäss Expertenschätzung bei nur rund 5%). Das hybride Modell wird hingegen weiter an Relevanz gewinnen. Hier ist festzustellen, dass sich Vermittler und Banken bezüglich ihres Angebots weiter annähern.

Obwohl Vermittler im Vergleich zum Ausland eine deutlich tiefere Marktpenetration aufweisen, erwarten wir auch in den nächsten Jahren eine Erhöhung der Marktanteile der Vermittler. Gleichzeitig ist auch der Markt für Hypothekenvermittler anspruchsvoll und es ist möglich, dass die Anzahl der Teilnehmer weiter abnehmen wird. Die Marketingkosten, um Hypothekargeber und -nehmer auf die Plattformen zu bringen, sind hoch – und auch die Skalierung ist bei hybriden Modellen nicht einfach.

PS: Das Thema Online-Hypotheken oder des Marketplace Lendings wird neben vielen anderen Themen auch ausführlich im Rahmen des CAS Digital Banking diskutiert. Der nächste Start des Lehrgangs ist am 2. Februar 2023. Mehr Infos finden Sie hier.

PPS: Die detaillierten Auswertungen und Analysen dieser Studie erhalten exklusiv e.foresight-Kunden und die an der Umfrage teilnehmenden Institute. Für Fragen wenden sie sich direkt an e.foresight: marco.zollinger@swisscom.com

Kommentare

2 Kommentare

Patrick Huber

26. September 2022

Hält sich hartnäckig, die «Online-Hypothek», die es so im engeren Sinn nicht gibt (Abschluss Kreditvergabe Neukunden) – ist tendeziell ein Marketingbegriff, allenfalls ein Zinsfixierungs-Tool oder bestenfalls eine Kreditanbahnung.

Urs Müller

26. September 2022

Schom im Titel einen Rechtschreibfehler "Online-Hypothekarmarkt"...

Danke für Ihren Kommentar, wir prüfen dies gerne.

19. September 2022

IFZ Retail Banking-Konferenz 2022 – darum dürfen Sie diesen Anlass nicht verpassen

Von Prof. Dr. Andreas Dietrich

Bereits zum elften Mal führen wir am 24. November 2022 die IFZ Retail Banking-Konferenz durch. Wir bieten wiederum ein reichhaltiges Programm mit – unter anderem – den folgenden Themen: Wie relevant sind Neobanken heute – und welche Pläne verfolgen sie künftig? Welche Pläne verfolgen das FinTech Klarna und die BigTech Firma Alipay in der Schweiz? Welche Pläne hat UBS für ihre digital affine Kundschaft? Welches Personal braucht eine Retailbank in Zukunft (und wie kriegt sie diese Fachkräfte?)? Und schliesslich: Welches war im Jahr 2021 die beste Schweizer Retailbank?

Die folgenden Themen werden an der Konferenz behandelt:

Neobanken und ihre heutige und morgige Rolle im Schweizer Retail Banking – Kurzreferate und Paneldiskussion

Smartphone-Banken gelten als Vorreiter der digitalen Transformation von Geschäftsmodellen im Banking. Weil sie meistens über keine Bankfilialen verfügen, ist auch das entsprechende Preismodell in der Regel deutlich günstiger als jenes der klassischen Banken. Derzeit beschränken sich die Angebote von Smartphone-Banken vorwiegend auf Basisdienstleistungen (z.B. Zahlungsverkehr). Einige Anbietende weiten das Angebot aber bereits auf komplexere Produktfelder wie das wertschriftenbasierte Sparen mit der Säule 3a aus. Andere setzen auf Ökosysteme, die auch branchenfremde Angebote (z.B. Versicherungsdienstleistungen) oder den Zugang zu Flughafenlounges einschliessen. Welche Pläne haben die drei wichtigen Schweizer Neobanken Yuh, Zak und Neon? Welche Kund:innen haben sie und wie entwickelt sich das Nutzerverhalten? Und welche Pläne haben diese Anbieter für die nahe und ferne Zukunft?

Nach drei Kurzreferaten werden wir dieses Thema mit den CEO der drei Banken Jörg Sandrock (Neon), Markus Schwab (Yuh) und Patrick Kissel (Zak) im Rahmen eines Podiumsgesprächs intensiver diskutieren.

UBS key4 – Der Schlüssel zum Digital Banking bei UBS

Seit kurzem bietet UBS für ihre digital affine Kundschaft eine neue Sortimentslinie mit dem Namen «key4» an. Das Produktbündel ist aktuell noch schmal, künftig soll aber ein grosser Teil des UBS-Produktsortiments – von einfachen bis komplexen Lösungen – weiter digitalisiert werden. Lernen Sie mehr über die derzeitige und geplante Sortimentslinie und den Grund, warum sich die UBS strategisch für diesen Schritt entschieden hat.

Das Referat wird von Andreas Kubli, Head Channels and Platforms bei UBS Switzerland gehalten.

Das Personal der Zukunft im Retail Banking

Der Arbeitsmarkt wandelt sich zunehmend zu einem Arbeitnehmermarkt. Traditionelle Banken müssen sich überlegen, was sie Bewerber:innen anbieten können – oder eher müssen –, um im Wettbewerb mit anderen Banken aber auch Firmen wie Google und IBM oder spannenden FinTechs herauszustechen. Die Sicherung von – zunehmend auch hochqualifizierten – Fachkräften ist ein zentrales Zukunftsthema, welches demographisch bedingt für alle Unternehmen relevant wird. Zudem müssen sich Banken auch in Bezug auf die Arbeitsgestaltung («New Work) und die offenbar anspruchsvolle neue Generation Gedanken machen (vgl. NZZ Artikel mit dem Titel «Chefs verzweifeln an der Generation Z»).

Wir diskutieren dieses Thema nach kurzen Impulsreferaten mit Susanne Thellung, CEO der Schwyzer Kantonalbank und Patrick Wolf, Leiter HR bei der Migros Bank

Wird Klarna in der Schweiz zur «Super-App»?

Klarna bedient und verbindet heute weltweit bereits 450’000 Einzelhändler mit 150 Millionen Kundinnen und Kunden – und hat weiterhin (und trotz einiger Rückschläge) ambitionierte Ziele. Klarna möchte eine «Super-App» werden mit Funktionen rund um das Einkaufen und Banking. Einer von vielen interessanten Bausteinen ist dabei Buy Now Pay Later (BNPL). In der Schweiz sind derzeit noch nicht alle Angebote von Klarna verfügbar. Welche Pläne hat Klarna für die Schweiz? Wird BNPL hierzulande auch wichtig(er)? Christian Kehr, Country Director der Schweiz, wird aufklären.

Alipay+ und die Schweiz

Weltweit gibt es wohl nur wenige Marken, die bekannter sind als Alipay. Das von der Alibaba-Tochtergesellschaft Ant Group betriebene Unternehmen ist gemessen an den Nutzerzahlen die grösste Wallet weltweit, auch wenn es in erster Linie auf Personen mit Sitz in China beschränkt ist. Weniger bekannt ist die grenzüberschreitende Zahlungslösung Alipay+ des Unternehmens, obwohl sie eine bedeutende – und wachsende – globale Reichweite hat. Alipay+ umfasst eine Reihe von grenzüberschreitenden Zahlungs- und Marketinglösungen für Händler und verbindet globale Zahlungsmöglichkeiten mit einer Vielzahl von lokalen Zahlungsmethoden. Lernen Sie mehr über Alipay+ mit Pietro Candela, Head of Alipay+ Development im Raum EMEA bei der Ant Group.

owly – Bancassurance als Ertragsquelle dank Digitalisierung

Owly ist ein neues Startup, welches ein spannendes Geschäftsmodell rund um die Thema Vorsorge, Finanzplanung und Financial Literacy anbietet. Simon Baumgartner wird das Geschäftsmodell präsentieren.

And last but not least: Die IFZ Retail Banking-Studie 2022

Auch dieses Jahr umfasst die IFZ Retail Banking-Studie eine Vielzahl von Themen.

- Welche Kund:innen nutzen Neobanken heute wie häufig? Als Hauptbank oder Nebenbank? Wie zufrieden sind sie mit diesen Lösungen – auch im Vergleich zu etablierten Banken? Im Rahmen einer repräsentativen Studie gingen wir diesen Fragen nach und werden diese und weitere Resultate zum Thema im Rahmen der Konferenz präsentieren.

- Wir zeigen auf, wie weit Retailbanken im Thema «Sustainable Lending» sind.

- Welche Schweizer:innen legen warum an? Und warum legen gewisse Personen nicht an? Liegt es am Interesse, an den Kosten, am Geld oder an den Finanzkenntnissen, dass noch immer viele Schweizer:innen nicht anlegen? Diese Fragen haben wir ebenfalls mit einer repräsentativen Studie untersucht.

- Wir zeigen die wichtigsten Erkenntnisse auf zum Thema «Sourcing bei Banken».

- Wir analysieren die Corporate Governance der Retailbanken.

- Und – wie üblich: Wir prämieren die gemäss Benchmarking «beste» Schweizer Retailbank des Jahres 2021.

Zusammenfassend sieht das Programm sieht wie folgt aus:

| 13.15 Uhr | Vorstellung der IFZ Retail Banking-Studie 2022 Andreas Dietrich, Institut für Finanzdienstleistungen Zug IFZ |

| 14.00 Uhr | Neobanken und ihre heutige und morgige Rolle im Schweizer Retail Banking – Kurzreferate und Paneldiskussion Jörg Sandrock, CEO Neon Markus Schwab, CEO Yuh Patrick Kissel, CEO Zak |

| 14.40 Uhr | Pause |

| 15.10 Uhr | UBS key4 – Der Schlüssel zum Digital Banking bei UBS Andreas Kubli, Head Channels and Platforms at UBS Switzerland |

| 15.40 Uhr | Das Personal der Zukunft – Kurzreferate und Paneldiskussion Susanne Thellung, CEO SZKB Patrick Wolf, Leiter Human Resources Migros Bank |

| 16.20 Uhr | Pause |

| 16.50 Uhr | Alipay – Retail banking convergence with mobile payments Pietro Candela, Head of Alipay+ Development in EMEA for Ant Group |

| 17.15 Uhr | Why consumers choose Klarna and how to grow by providing flexible shopping and payment services Christian Kehr, Country Director Schweiz, Klarna |

| 17.40 Uhr | owly – Bancassurance als Ertragsquelle dank Digitalisierung Simon Baumgartner, CEO und Co-Gründer owly |

| 17.50 Uhr | Zusammenfassung und Ausblick Andreas Dietrich, Institut für Finanzdienstleistungen Zug IFZ |

| 18.00 Uhr | Apéro |

Wir freuen uns sehr, viele bekannte und neue Gesichter vor Ort zu begrüssen zu dürfen!

Hier finden Sie das Anmeldeformular für die Konferenz (inkl. Studie).

Die Teilnahme an der Konferenz kostet CHF 560.-. Als Teilnehmer erhalten Sie die rund 200-seitige IFZ Retail Banking-Studie 2022 (Wert CHF 290.-). Bitte melden Sie sich unter ifz@hslu.ch, wenn Sie nur die Studie bestellen möchten (Auslieferung nach der Konferenz).

Wir danken den folgenden Sponsoren und unserem Partner für die Unterstützung:

Sponsoren:

Partner:

Kommentare

0 Kommentare

Danke für Ihren Kommentar, wir prüfen dies gerne.

14. September 2022

Krypto-Assets sind gekommen, um zu bleiben

Von Prof. Dr. Thomas Ankenbrand, Dr. Denis Bieri, Timon Kronenberger und Levin Reichmuth

Trotz (oder gerade wegen) hoher Volatilität, temporär steigender Renditekorrelation mit anderen Anlageklassen, Hypes und Crashs ist das schweizerische und liechtensteinische Ökosystem für Kryptoanlagen weiterhin aktiv. Zu diesem Schluss kommt die „Crypto Assets Study 2022“ der Hochschule Luzern, die zum zweiten Mal eine Übersicht der verschiedenen Geschäftsmodelle im Ökosystem sowie eine Aufarbeitung der aggregierten Volumina im Kryptomarkt vornimmt (direkt zum Download der Studie). Im Folgenden gehen wir auf ausgewählte Ergebnisse der Studie ein.

Neue Produkte kommen auf den Markt

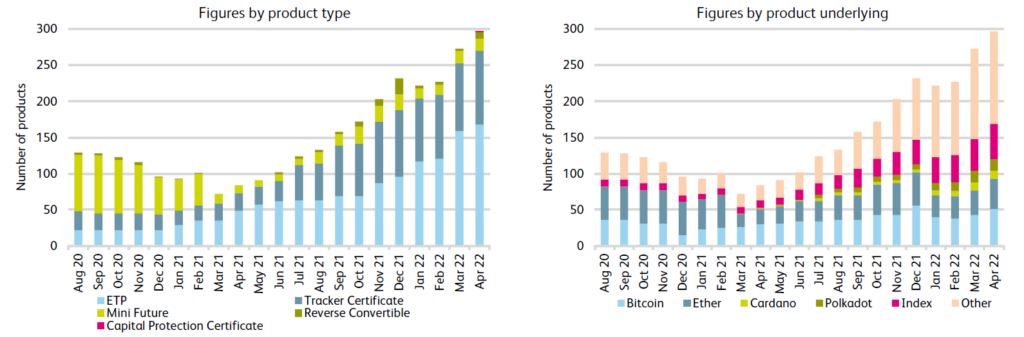

Das Schweizer Anlageökosystem für Krypto-Assets-Investments bietet immer mehr Finanzprodukte an. Im Bereich der indirekten Anlagen zeigt sich dies unter anderem an der Anzahl der ETPs, die in der Schweiz und/oder in Liechtenstein domiziliert sind, gehandelt werden oder zum Verkauf stehen. Nicht nur die Anzahl der Produkte nimmt zu, sondern auch deren Vielfalt (siehe Abbildung 1). Neben der Einführung neuer Produkttypen zeigt sich dies auch in der zunehmenden Breite der zugrunde liegenden Basiswerte. Mit der Entwicklung des Ökosystems sind weitere Innovationen zu erwarten, nicht nur im Bereich der indirekten Anlagen, sondern auch bei den direkten Anlagen, zum Beispiel getrieben durch Entwicklungen im Bereich von Decentralized Finance (DeFi).

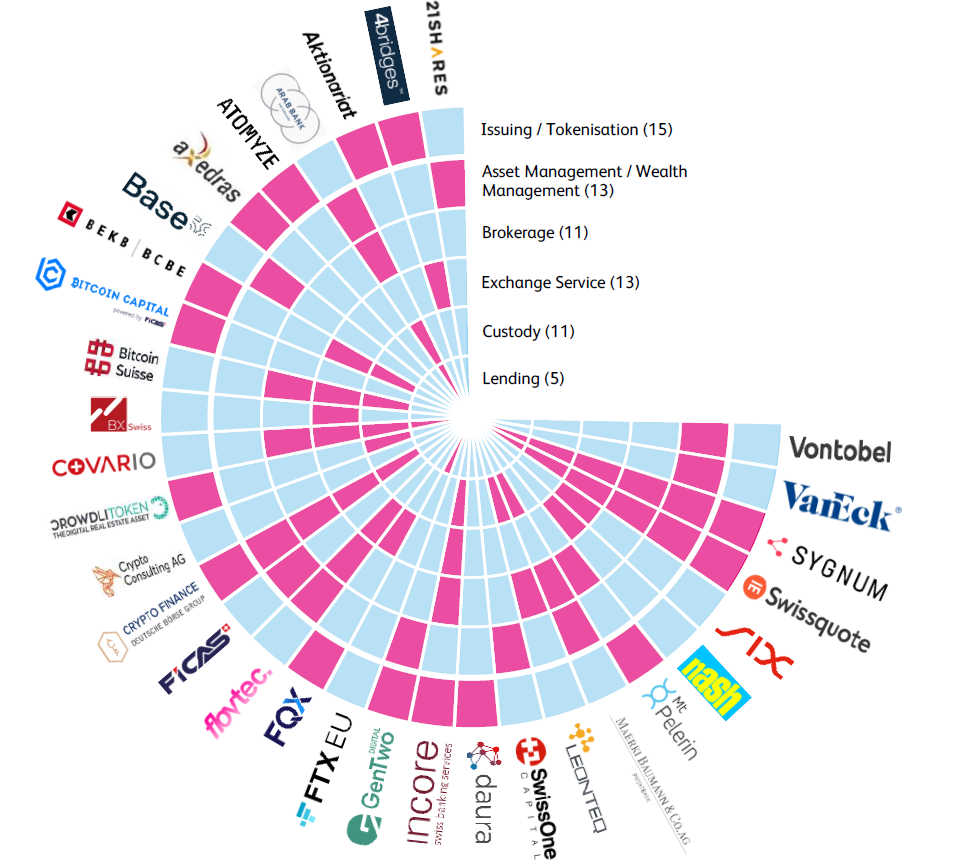

Breites Produkt- und Dienstleistungsangebot, aber nicht für alle Kundensegmente

Das Ökosystem bietet sowohl direkte als auch indirekte Anlagelösungen in Kryptoanlagen sowie Infrastrukturdienste an. In diesem Zusammenhang richtet sich die Mehrheit der befragten Unternehmen[1] eher an Unternehmen und/oder institutionelle Kunden als an Retailkunden. Emissions- und Tokenisierungslösungen sowie Börsendienstleistungen sind die am häufigsten genannten Angebote. Dienstleistungen im Bereich des «Lending» werden dagegen von vergleichsweise wenigen Unternehmen angeboten (siehe Abbildung 2). Die Auswertung zeigt zudem, dass es im Ökosystem Spezialisten gibt, die nur einzelne Dienstleistungen der gesamten Wertschöpfungskette von Krypto-Assets-Investments anbieten, aber auch wenige Generalisten mit einem breiteren Angebot über die gesamte Investment-Wertschöpfungskette hinweg.

Die Handelsvolumina an zentralen Kryptobörsen sind nach wie vor am grössten

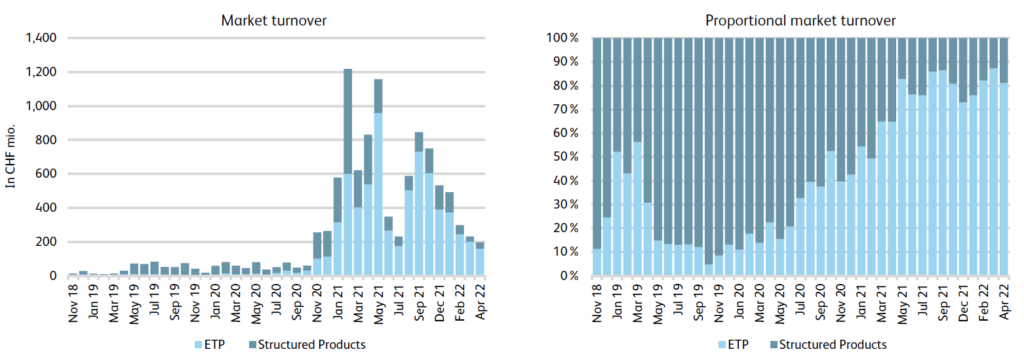

Krypto-Assets oder entsprechende Derivate können sowohl an traditionellen Börsen als auch an zentralen oder dezentralen Kryptobörsen gehandelt werden. Das grösste Handelsvolumen wird an zentralen Kryptobörsen abgewickelt. Konkret belief sich das aus der Schweiz stammende jährliche Handelsvolumen an zentralen Kryptobörsen in der Beobachtungsperiode vom Mai 2021 bis April 2022 auf geschätzte 200 Milliarden Schweizer Franken. Das Handelsvolumen an dezentralen Kryptobörsen beläuft sich im selben Beobachtungszeitraums auf 5.1 Milliarden Franken und ist damit kleiner als dasjenige an den beiden Schweizer Börsen BX Swiss und SIX Swiss Exchange, auf die 6.5 Milliarden Franken entfallen. In Bezug auf die traditionellen Börsen ist festzustellen, dass der grösste Anteil des Handelsvolumens auf ETPs entfällt. Während die Anzahl von kryptobezogenen Produkte kontinuierlich steigt, ist das Volumen seit einigen Monaten jedoch rückläufig (siehe Abbildung 3). Konkreter: Lag das monatliche Handelsvolumen von kryptobezogenen Finanzprodukten an den beiden Börsen BX Swiss und SIX Swiss Exchange im Februar 2021 noch bei 1.2 Milliarden Franken, waren es im April 2022 noch 196 Millionen Franken, also mehr als sechsmal tiefer.

Hohe Risiken, aber auch potenziell hohe Gewinne

Eine Analyse zeigt, dass selbst einfache Anlagestrategien in Krypto-Assets in der Vergangenheit für Anleger vorteilhaft gewesen sein könnten, indem sie eine höhere risikobereinigte Performance in einem Portfoliokontext lieferten. Dies ist jedoch mit einem erhöhten Risiko verbunden, wie Standardrisikomasse wie die Standardabweichung oder der maximale Drawdown eines Portfolios, das Kryptoanlagen enthält, zeigen. Ausserdem kann in Zeiten hoher Volatilität die Renditekorrelation mit traditionellen Anlagen hoch sein, was das Diversifizierungspotenzial von Kryptoanlagen vorübergehend verringert.

Hier können Sie die Studie herunterladen (nur in englischer Sprache verfügbar).

[1] Im Zeitraum zwischen Mai und Juni 2022 wurden insgesamt 133 Unternehmen im Schweizer und Liechtensteiner Ökosystem für Krypto-Anlagen kontaktiert, wovon 32 an einer standardisierten Umfrage teilgenommen haben.

Kommentare

0 Kommentare

Danke für Ihren Kommentar, wir prüfen dies gerne.

12. September 2022

Welche Bank hat das beliebteste Mobile Banking?

Von Prof. Dr. Andreas Dietrich und Prof. Dr. Simon Amrein

Mobile Banking ist ein zentraler Touchpoint geworden. Ein attraktives Angebot mit einer guten Nutzerführung ist auch infolge des Eintritts von 8 Neobanken in der Schweiz sehr wichtig geworden für die Banken. Sind die Kund:innen zufrieden mit den Lösungen? Wie bewerten sie die einzelnen Lösungen von Banken Apps? Im heutigen Blog zeigen wir auf, wie beliebt Mobile Banking Apps von Banken bei Kund:innen derzeit sind. Wir stützen uns dabei auf die (nicht repräsentativen) aber trotzdem interessanten Kundenbewertungen des App Stores von Apple sowie des Android Play Stores ab.

Nutzung und Relevanz von Mobile Banking in der Schweiz

Bereits in einem Blog im 2021 haben wir eine Studie zur Nutzung von Mobile Banking in Zusammenarbeit mit e.foresight der Swisscom präsentiert. Die Anzahl Logins in das Mobile Banking bei den 40 grössten Retailbanken hatten sich zwischen 2018 und 2020 stetig erhöht. In der Zwischenzeit gibt es mehr Logins über das Smartphone als über den Desktop.

Die Dynamik im Mobile Banking hat sich auch durch den Eintritt von «Smartphone-Banken», also Banken ohne physische Filiale, nochmals beschleunigt. Die erste Schweizer Smartphone-Bank «Zak» wurde 2018 von der Bank Cler lanciert. Gefolgt sind weitere Markteintritte von Anbietern wie Neon (2019), Yapeal (2020), Yuh (2021) und kaspar& (2022). In der Schweiz bereits länger präsent sind die Angebote von Banken aus dem Ausland wie Wise (früher TransferWise), Revolut und N26.

Doch wie steht es mit der Beliebtheit von Mobile Banking Angeboten etablierter Banken und von Smartphone Banken?

Wie gut sind die Mobile Banking Apps der Schweizer Banken? Eine Analyse

Eine entsprechende Analyse der Ratings von Mobile Banking Apps hatten wir bereits 2013 und 2016 veröffentlicht. Im 2013 waren Apps noch stark im Aufkommen. 2016 boten noch sieben der grössten 50 Retailbanken keine Mobile Banken an. Im Jahr 2022 gehört eine Mobile Banking App zum Standardangebot jeder Bank.

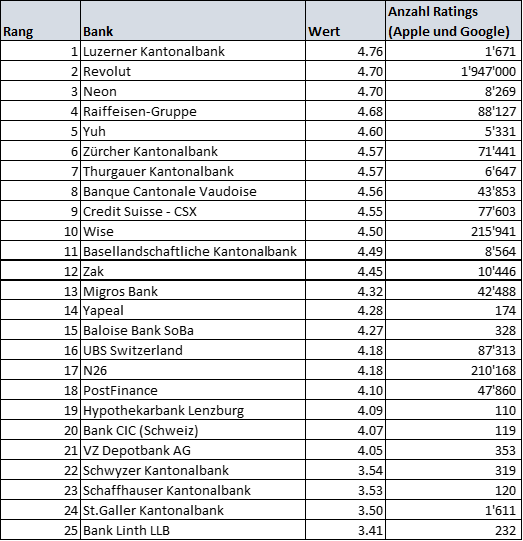

Um die Beliebtheit der Mobile Banking Apps zu erheben, haben wir die Bewertungen der Kunden im App Store von Apple sowie im Google Play Store analysiert. Beide Stores bieten ihren Usern ein Ratingsystem von 1 (tiefster Wert) bis 5 (höchster Wert) an. Untersucht wurden die 50 grössten Retailbanken der Schweiz (inkl. Grossbanken), die acht Smartphone-Banken Revolut, kaspar&, N26, Neon, Wise, Yapeal, Yuh und Zak sowie die VZ Depotbank und Bank CIC (Schweiz). Um Ausreisser aufgrund von wenigen Bewertungen auszuschliessen, werden lediglich Banken mit mehr als 100 Bewertungen (Summe aus beiden Stores) analysiert. Unter diesen Bedingungen reduziert sich die Anzahl Mobile Banking Apps auf 36. In unserer Auswertung zeigen wir die 25 Banken-Apps mit der besten Bewertung (darunter sind sieben reine Smartphone-Banken).

Die Ratings wurden Anfang September 2022 abgefragt und nach Anzahl Ratings in den entsprechenden App Stores gewichtet. Es muss berücksichtigt werden, dass jeweils sämtliche Ratings aller App-Versionen miteinbezogen wurden, die Apps jedoch in regelmässigen Abständen aktualisiert werden. Zudem analysiert dieser Ansatz lediglich die Einschätzung von Personen, welche ein Rating abgeben haben. Sie gibt keinen repräsentativen Einblick in den Funktionsumfang oder die User Experience.

Die meisten Apps werden als gut bewertet

Die Ratings der 25 besten Mobile Banking Apps sind in Tabelle 1 ersichtlich (Apps mit insgesamt mehr als 100 Ratings). Die durchschnittliche Bewertung aller 36 untersuchten Mobile Banking Apps liegt bei 3.9 von 5. Wir schätzen diesen Wert insgesamt als gut ein.

Die Mobile Banking App mit der besten Bewertung stammt von der Luzerner Kantonalbank. Die App erreicht einen Wert von 4.76, welcher auf 1’671 Ratings beruht. Gefolgt wird die LUKB-App von den beiden Smartphone-Banken Revolut (mit fast 2 Millionen Feedbacks) und Neon, welche beide auf einen Wert von 4.7 kommen. Die App von Raiffeisen wird ebenfalls sehr positiv bewertet (4.68), danach folgen Yuh und die Kantonalbanken aus Zürich, Thurgau und Waadt. Auffällig ist das sehr gute Abschneiden der Smartphone-Banken. Die sieben in der Tabelle gezeigten Smartphone-Banken reihen sich alle unter die ersten 17 Plätze ein.

Grundsätzlich liegen die meisten Apps nahe zusammen und 21 Institute haben einen Wert von mindestens 4.0. Unter den 36 untersuchten Banken gibt es aber auch sieben Banken mit einer Bewertung von unter 3. Darunter befinden sich eine Regionalbank sowie sechs Kantonalbanken.

Tabelle 1: Bewertung der 25 besten Mobile Banking Apps (Stichtag 7. September 2022; gewichtet nach Anzahl Ratings in App Store von Apple und Google Play Store)

Teilweise markante Unterschiede zwischen Android und iPhone Apps

Bei den untersuchten Apps gibt es teilweise auch markante Unterschiede beim Rating im Apple und Google Store. Auffällig ist, dass die Bewertungen im Apple Store häufig besser sind als diejenigen im Google Store. Dies ist bei 27 Banken der Fall. Nur gerade sechs Banken haben im Apple Store eine schlechtere Bewertung als im Google Store. Die zwei Banken mit der grössten Abweichung sind hier die Zuger Kantonalbank (1.4 Punkte) sowie PostFinance (0.5 Punkte).

Bei Banken-Apps, welche im Apple Store deutlich besser abschneiden, fallen die UBS, die Zürcher Kantonalbank, die Banque Cantonale de Fribourg, die Basler Kantonalbank sowie die Bank Cler auf. Hier sind die Unterschiede zwischen 1.7 und 2.5 Rating-Punkten. Während beispielsweise die Mobile Banking App von UBS im Apple Store auf einen sehr guten Wert von 4.60 kommt, wird sie im Google Play Store – offenbar infolge von technischen Problemen bei einzelnen Usern – nur mit 2.90 bewertet.

Fazit

Mit Blick auf die Resultate von früheren Analysen zeigt sich, dass Kund:innen zumindest die besten zehn Apps stets etwas besser einschätzen. Im Jahr 2013 lag der Wert der «Top Ten» bei 3.8, 2016 bei 4.2 und nun bei 4.6. Es scheint also, dass einige Banken es sehr gut schaffen, den Anforderungen von Kund:innen gerecht zu werden. Auch in der Breite überzeugen offenbar die meisten Lösungen. 21 Apps haben eine Bewertung von mindestens 4.

Eine solche Analyse muss aber natürlich mit viel Vorsicht betrachtet werden. Die Ergebnisse sind nicht repräsentativ und berücksichtigen nicht zwingend die Meinung aller Nutzer:innen dieser Apps. Bei allen Angeboten haben nur zwischen knapp 1 Prozent bis 7 Prozent der Nutzer:innen ein Feedback abgegeben. Klar ist auch, dass der gewählte Ansatz nicht den Anspruch einer wissenschaftlichen Analyse hat, sondern eher auch als Spielerei verstanden werden soll.

Kommentare

4 Kommentare

Stefan

22. September 2022

Ich finde eine Gegenüberstellung dieser Bewertungen nicht seriös. Wieviele der Bewerter haben denn mehr als eine andere Banking App gesehen. Das zeigt doch nur aus ob der jeweilige Benutzer das tun konnte was er wollte. Eine Banking App ist im Schnitt auch nicht einfach austauschbar. Es ist eine erzwungene Verbindung gegeben durch Deine Bank, Meiner Meinung nach ist das eine billige Art eine vermeintlich wissenschaftliche Aussage zu treffen. Fraglich ob man sowas dann in einer Hochschul WebSite veröffentlichen sollte.

Lars Kündig

13. September 2022

Das mittemässige Abschneiden der Migros Bank überrascht mich. Seit 15 Jahre bin ich Kunde der Zürcher Kantonalbank. Die App war fantastisch, mit dem neuen Update aber hat sie einiges an Umfang und Möglichkeiten eingebüst. Trotzdem aber, kann ich damit nach wie vor mein alltägliches Banking erledigen. Die Migros App hingegen ist so altertümlich und benutzerunfreundlich, dass ich mich nach 3 Monaten, bereits wieder abwende. Keine moderne MFA, kein schönes Interface. Keine mächtigen Kapazitäten, Transaktionsveräufe unübersichtlich. Ich verstehe nicht, wie jemand dieser App mehr wie 3 Sterne geben kann. In Zeiten von Online Banken mit nativen schönen Apps ist so etwas undenkbar.

Kritik

12. September 2022

Die NEUE "Credit Suisse – CSX" kann ja gar noch nicht über 77'000 Bewertungen haben; soweit ich mich Erinnere, hat die CS einfach die ALTE App-ID mit einem Rename in CSX "geschummelt", weil die ersten Apps-Ratings nicht von der neuen, sondern von der alten App-Verison ist. Fazit: einigen Bewertungen per se unbrauchbar, weil nicht die neuste aktualisierte App bewertet wurde oder sogar eine neu programmierte, sondern alle Versionen über meherer Jahre zusammengefasst.

Jochen Wölpert

12. September 2022

Ein spannender Aspekt an der Auswertung ist was sie über das erzielte Engagement der Banken bei den Kunden aussagt. Revolut scheint hier einiges gut zu machen: Nimmt man die Schweizer App Downloads von Revolut im Appstore von Apple, dann sind es 47k downloads bei einem Rating von 4.8. Es haben also mehr als 10% der Schweizer Kunden (ca. 500k) von Revolut ein (sehr gutes) Rating abgegeben. Bei den Grossbanken scheint mir dieser Wert eher im Bereich von 5% - 7% zu liegen (z.B. UBS: ca. 2m Retail Kunden - davon 50% mit Online Banking - bei 66k Bewertungen). Revolut hat also in diesem Bereich ein um über 40% höheres Engagement der Kunden. Capgemini hat im World Retail Banking Report 2022 analog dazu aufgezeigt, dass es im Bezug auf Customer Engagement einiges von den FinTechs zu lernen gibt: https://www.capgemini.com/news/press-releases/world-retail-banking-report-2022-incumbent-banks-must-embrace-data-centric-capabilities-to-drive-personalized-customer-experiences/

Danke für Ihren Kommentar, wir prüfen dies gerne.

5. September 2022

Rückblick auf die IFZ Sourcing Konferenz 2022

Von Dr. Felix Buschor und Dr. Urs Blattmann

Auch dieses Jahr wurden an der IFZ Sourcing Konferenz wieder zahlreiche neue Entwicklungen präsentiert. Nebst der Vorstellung der Sourcing Studie bildeten die zwei Themen-Blöcke «Banking Operations» sowie «Service Modelle für Crypto Assets» die Schwerpunkte der Konferenz. Im heutigen Blogbeitrag geben wir einen kurzen Rückblick auf die Referate und die vorgestellten Konzepte.

Vorstellung der IFZ Sourcing Studie 2022

Felix Buschor, Institut für Finanzdienstleistungen Zug IFZ – Hochschule Luzern-Wirtschaft

Es wurde die These, dass die digitale Transformation das Sourcing Geschäft für Banken verändert, näher erläutert. Als wichtigste Treiber der Veränderung wurden Automatisierung, Cloud Computing, Open Banking, aber auch Vergleichsplattformen und Ökosysteme identifiziert. Aufgrund dieser Überlegungen wird für die nächsten drei Jahre ein verstärktes Wachstum des Sourcing Marktes von jährlich rund 5 Prozent prognostiziert. Die IFZ Sourcing Studie 2022 findet sich hier.

Abbildung 1: Felix Buschor stellt die wichtigsten Ergebnisse der IFZ Sourcing Studie 2022 vor.

Eigenheim finden, finanzieren und verkaufen: Kundenzentriertes Ökosystem entlang des Immobilien-Lebenszyklus

Guido Niffenegger, Leiter Private Banking Region Grossraum Zürich, Credit Suisse und Martin Tschopp, CEO Moneypark

Im Zentrum der Ausführungen der beiden Referenten standen die Überlegungen der Credit Suisse und von Moneypark, wie sie beabsichtigen, ihre strategische Partnerschaft im Bereich der Immobilien- und Hypothekendienstleistungen auszubauen. Als ein Resultat dieser Zusammenarbeit kommen die Benutzerinnen und Benutzer des E- und Mobile Banking der Credit Suisse seit wenigen Tagen in den Genuss einer voll digitalen, qualitativ hochstehenden Bewertung von Immobilien sowie digital unterstützter Leistungen im Falle des Verkaufs einer Liegenschaft.

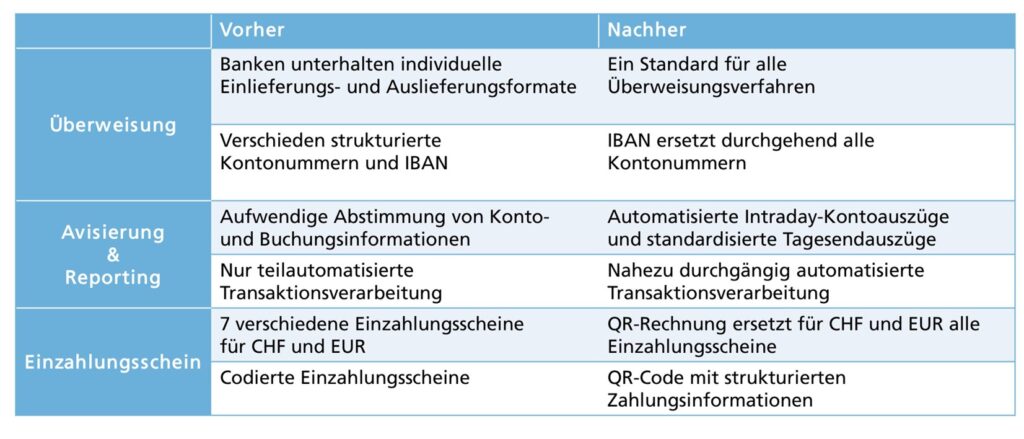

Roadmap des schweizerischen Zahlungsverkehrs

Patrick Graf, Leiter Corporate Center SGKB, VRP SIC

Patrik Graf erinnerte die Teilnehmenden daran, dass die gewohnten Einzahlungsscheine Ende September definitiv durch die QR-Rechnung abgelöst werden. Für das nächste Grossprojekt im Zahlungsverkehr – das Instant Payment – zeigte er auf, dass der diesbezügliche Druck im internationalen Zahlungsverkehr steigt. Schliesslich wies er darauf hin, dass sich der Bargeldbedarf aufgrund von COVID-19 auf einem 25 Prozent tieferen Niveau eingependelt hat. Pooling der Bancomaten wird dadurch zunehmend zu einem Thema für die Banken.

Abbildung 2: Übersicht der Veränderungen durch die QR-Rechnung.

Kooperation der Bank Zimmerberg und der Regiobank Männedorf

Oliver Jaussi, CEO Bank Zimmerberg und Yves Lüthi, Leiter Finanzieren Regiobank Männedorf

Die Regiobank Männedorf hat im Sinne einer strategischen Kooperation die Kreditadministration an die Bank Zimmerberg ausgelagert. Der Betrieb läuft seit rund zwei Jahren effizient, störungsfrei und kostengünstig. Die beiden Referenten berichteten über die Vor- und Nachteile beider Banken und die Voraussetzungen für diese beispiellose Kooperation in der schweizerischen Bankenlandschaft. Auf diese Kooperation wurde schon in einem früheren Blogbeitrag eingegangen, siehe hier.

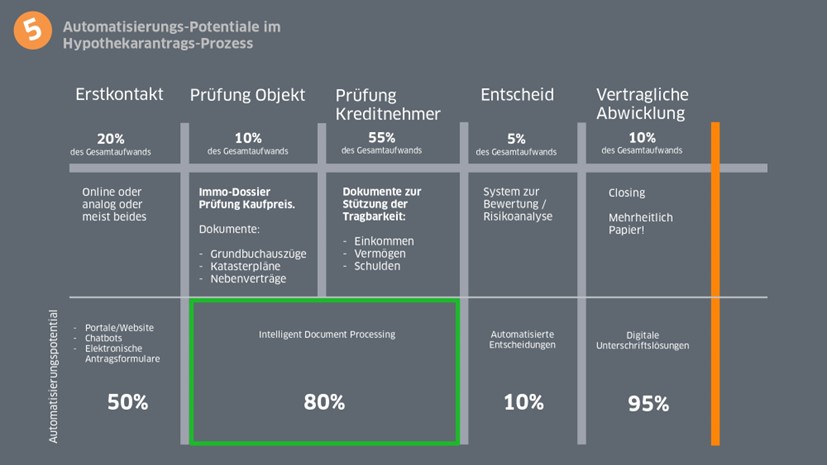

Automatisierung von Hypothekenanträgen

Alain Veuve, Founder und CEO Parashift AG

Der Referent hat aufgezeigt, dass sich mit intelligenter Dokumentenverarbeitung Ausschnitte des Hypothekarantrags-Prozesses automatisieren lassen. Dabei besteht laut dem Referenten ein Automatisierungspotenzial von rund 80 Prozent in der Prüfung von Immobilien und Kreditnehmern. Erwähnenswert ist auch, dass die Lösung als Software as a Service aus der Cloud zur Verfügung gestellt wird.

Abbildung 3: Automatisierungspotenziale im Hypothekarantragsprozess.

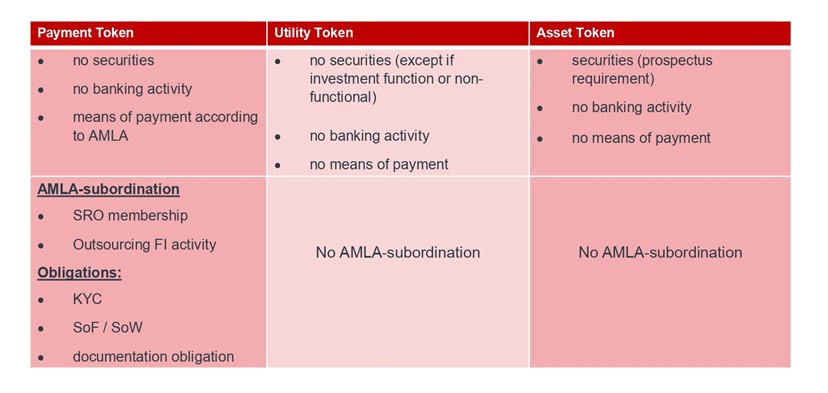

Rechtliche Aspekte bei der Einführung von Crypto Assets

Aurelia Nick, Legal Advisor DLT | FinTech MME

Vor dem Hintergrund, dass sich Banken vermehrt mit der Frage befassen, wie sie ihrer Kundschaft den Zugang zu Crypto Assets ermöglichen können, wurde von der Referentin aufgezeigt, welche rechtlichen Aspekte es bei der Einführung von Crypto Assets in Form von Tokens zu beachten gilt. Dabei werden die rechtlich anwendbaren Grundlagen wesentlich dadurch bestimmt, welche Art von Crypto Assets man anbieten möchte. Die Referentin hat auch eindrücklich aufgezeigt, dass wenn alles selbst gemacht und auf Outsourcing verzichtet wird, der Aufwand für die rechtlichen Abklärungen beträchtlich ist.

Abbildung 4: Regulatorische Implikationen bei der Ausgabe von Token.

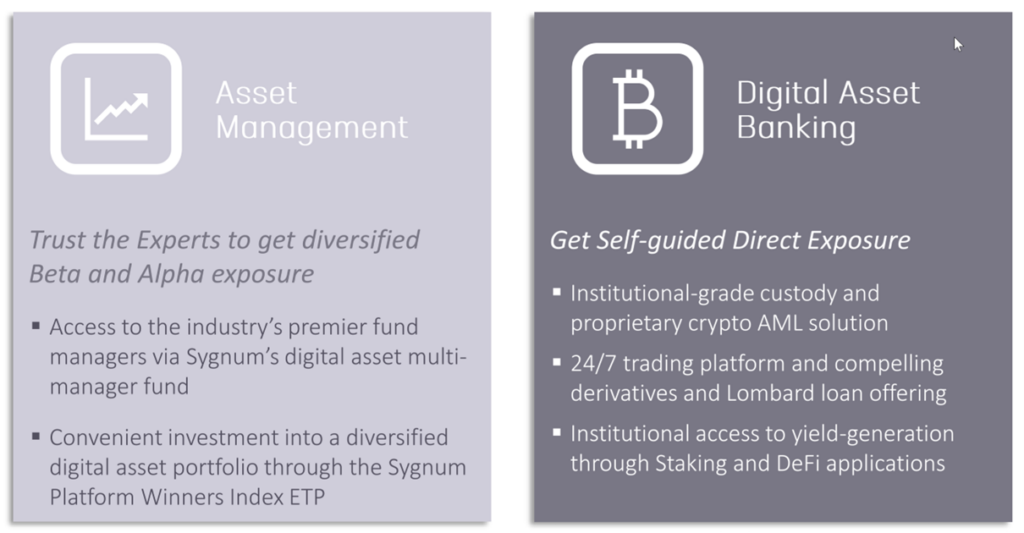

Service-Modelle für Banken, die Ihren Kunden Zugang zu Crypto Assets bieten möchten

Fabian Dori, Deputy Group CEO, Head Asset Management, Sygnum Bank AG

Der Referent hat über Service-Modelle für Banken informiert, die Ihrer Kundschaft Zugang zu Crypto Assets bieten möchten. Der einfachste und schnellste Weg führt über den Vertrieb von Fonds oder strukturierten Produkte auf der Basis von Crypto Assets. Aufwändiger ist es, der Kundschaft direkten Zugang zu Crypto Assets zu ermöglichen.

Abbildung 5: Zwei Varianten, um der Kundschaft Crypto Assets anzubieten.

Erfahrungen der VZ Depotbank auf dem Weg zu Crypto Assets

Marc Weber, CEO VZ Depotbank AG

Mit der Absicht der Kundschaft eine holistische Betreuung und ein umfassendes Angebot zu offerieren, hat das VZ Crypto Assets eingeführt. Der Referent hat aufgezeigt, wie innert zwei Monaten nach dem Entscheid ein erstes Angebot der Kundschaft vorgestellt werden konnte. Dies war vor allem auch deshalb möglich, weil erstens vieles an Dritte ausgelagert ist und zweitens nicht vom ersten Tag an eine umfassende Palette an Dienstleistungen angeboten wurde. So konnte aber auch das Bedürfnis am Markt getestet werden. Diesbezüglich hat sich herausgestellt, dass durchaus eine Nachfrage nach Dienstleistungen für Crypto Assets besteht, und zwar in erster Linie bereits vorhandene Crypto Assets einzuliefern und in einer Bank sicher aufzubewahren.

Auf Präsentationsunterlagen der diesjährigen Sourcing Konferenz kann hier zugegriffen werden: Publikationen – Banking Services (hslu.ch).

Ein herzliches Dankeschön gilt unseren Platinsponsoren Finastra, Inventx, Swisscom und unseren Goldsponsoren atpoint, avobis, bitubi, incore Bank und Trendcommerce Group.

Den Termin für die nächste IFZ Sourcing Konferenz am 23. August 2023 bereits jetzt reservieren.

Möchten Sie die Themen mit uns vertiefen? Dann nehmen Sie mit uns Kontakt auf (felix.buschor@hslu.ch).

Kommentare

0 Kommentare

Danke für Ihren Kommentar, wir prüfen dies gerne.

29. August 2022

Banking-Trend-Map 2022 – die wichtigsten Trends für das Schweizer Banking

Von Prof. Dr. Andreas Dietrich

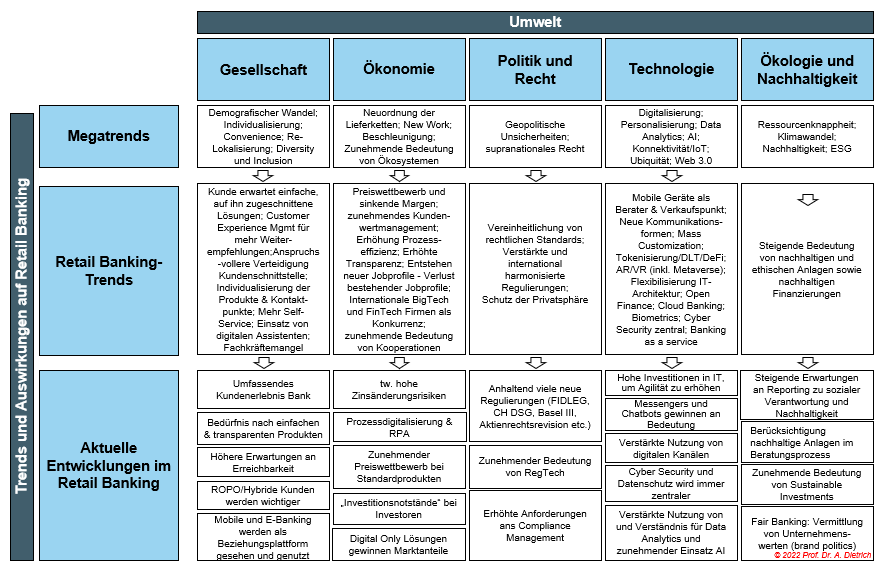

Die Banken sehen sich vor vielfältige und grosse Herausforderungen gestellt. Um grundlegende Entwicklungen mit Einfluss auf das Bankgeschäft zu erfassen, habe ich eine Banking-Trend Map entwickelt. Die Trend-Map zeigt Megatrends, Retail Banking-Trends sowie aktuelle Retail Banking-spezifische Entwicklungen auf.

Im Jahr 2012 haben wir unsere Banking-Trend-Map in der ersten IFZ Retail Banking-Studie veröffentlicht. Unter Berücksichtigung der Entwicklungen der vergangenen Jahre und mit Blick voraus möchte ich nun – auch auf mehrfache Nachfrage – eine aktualisierte Trend-Map präsentieren (vgl. Abbildung 1).

In der Trend-Map unterscheide ich zwischen Megatrends, Retail Banking-Trends und den aktuellen Entwicklungen im Retail Banking.

Als Megatrends werden übergeordnete, langfristige und substanzielle Veränderungen von Strukturen, Prozessen, Werten und Einstellungen bezeichnet. Diese sind meist branchen- und länderübergreifend wirksam. Als Retail Banking-Trends werden Veränderungen klassifiziert, welche in einem Zeitrahmen von ca. fünf bis zehn Jahren die zukünftige Entwicklung beeinflussen. Retail Banking-Trends sind in der Regel weniger tiefgreifend und nachhaltig als Megatrends. Beiden Trendarten ist aber gemein, dass von ihnen ein Anpassungsdruck auf die Marktteilnehmer ausgeht, um wirtschaftlich erfolgreich bleiben zu können. Als weiteres werden Aktuelle Entwicklungen im Retail Banking analysiert und aufgeführt. Diese beziehen sich auf derzeit bei verschiedenen Banken im Fokus und im Zusammenhang mit den grösseren Trends stehenden Entwicklungen.

Für Finanzinstitute relevante (Mega-)Trends und Entwicklungen sind auf unterschiedlichen Ebenen zu beobachten. In Anlehnung an das St. Galler Management-Modell unterscheide ich die wichtigsten Trends anhand der Umweltsphären „Gesellschaft“, „Ökonomie“, „Technologie“, „Ökologie und Nachhaltigkeit“ sowie (als zusätzliche Sphäre) „Politik und Recht“. Diese Aufstellung bietet einen Überblick, ist jedoch nicht abschliessend und basiert auf meiner persönlichen Einschätzung. Sie mag gerade auch im Bereich der «Aktuellen Entwicklungen» für verschiedene Geschäftsmodelle von Banken auch unterschiedlich sein. Die Einteilung in diese fünf Umwelten führt dazu, dass es inhaltlich zu Überschneidungen kommen kann, da zwischen den fünf formulierten Umweltsphären grosse Abhängigkeiten existieren.

Im heutigen Blog möchte ich vorerst nur auf einige ausgewählte grösseren Linien der Megatrends eingehen.

Megatrends: Gesellschaft

Ein auffallendes Entwicklungsmerkmal im Bereich Gesellschaft ist über die letzten Jahrzehnte gesehen – und auch in der nahen und fernen Zukunft – die starke Zunahme der durchschnittlichen Lebenserwartung. Die Lebenserwartung beträgt in der Schweiz bereits heute ungefähr 80 Jahre für Männer und 84 Jahre für Frauen. Diese Tendenz ist weiter steigend. Ebenfalls deuten verschiedene Szenarien darauf hin, dass bereits im Jahr 2040 etwa 20 Prozent der im Jahr 1950 geborenen Männer und 45 Prozent der 1950 geborenen Frauen ihren 90. Geburtstag erleben werden. Ein zusätzlicher, entscheidender Einflussfaktor der demographischen Zukunft der Schweiz ist das Altern geburtenstarker Jahrgänge („Baby-Boomers “), die selbst weniger Kinder zur Welt brachten. Dank der Einwanderung jüngerer Personen aus dem Ausland erfuhr die Schweiz bisher allerdings erst eine gebremste demographische Alterung. Die Einwanderung ist vor allem in den urbanen Regionen der Schweiz ausgeprägt. Insgesamt führt dies dazu, dass viele junge Leute zu einer verstärkten Verstädterung der Schweiz beitragen und die ländlichen Regionen teilweise eine zusätzliche demographische Alterung erfahren (solche Entwicklungen sind nicht zuletzt auch in Kundenstämmen von Banken in periphären Regionen abzulesen). Die regionalen Unterschiede der demographischen Altersstrukturen dürften aufgrund unterschiedlicher Migrationsprozesse eher zu- als abnehmen, was auch für die Retailbanken von Relevanz sein wird.

Der Megatrend Individualisierung hat einen bedeutenden Einfluss auf die Geschäftspolitik von Unternehmen. Kunden fordern verstärkt individuell massgeschneiderte Dienstleistungen, persönliche Beratung und Begleitung, sowie stetige Erreichbarkeit, um eine möglichst flexible Kontaktaufnahme erreichen zu können. Sie fordern Produkte und Dienstleistungen, die sie bei der finanziellen Gestaltung jeder individuellen Lebensphase bedarfsgerecht unterstützen. Dadurch wird auch die Bildung homogener Kundensegmente zunehmend schwierig. Die bei Retailbanken übliche Segmentierung der Privatkunden nach dem Vermögen genügt heutigen Ansprüchen der Kunden oftmals nicht mehr.

Neben Individualisierung ist auch das Thema Convenience von grosser Bedeutung. Kundenbedürfnisse haben sich stark verändert. Convenience ist dabei ein zentraler Baustein in der heutigen Geschäftswelt. Die Menschen haben ein Bedürfnis nach Bequemlichkeit, Einfachheit und Zeitersparnis. Kunden möchten dabei nicht nur ein individuelles und zielgruppenorientiertes, sondern auch ein einfaches Erlebnis in den Bankenservices. Bieten Sie das an?

Interessant ist auch der Trend der „Re-Lokalisierung“ (vgl. Heidelberger Gesellschaft für Innovative Marktforschung, GIM) als eine Art Gegentrend zu den Megatrends Globalisierung und Digitalisierung. In einer solch zunehmend anonymeren und unübersichtlicheren Welt, bekommt die unmittelbare physische Umwelt eine neue Bedeutung (vgl. saisonales Gemüse aus der Region). Die lokale Verwurzelung enthält auch auf wirtschaftlicher Ebene eine grosse Bedeutung (vgl. beispielsweise die Anstrengungen, die Produktion wieder in die alten Industriestaaten zurückzuholen, Stichwort De-Globalisierung und Protektionismus). Dieser Trend könnte durchaus auch für die vorwiegend lokal ausgerichteten Retailbanken von Relevanz sein.

Beim Thema Diversity- und Inklusion schliesslich stehen wir noch eher am Anfang der Entwicklung. Das Thema wird uns und auch die Banken noch länger beschäftigen. Diversity befasst sich mit dem Umgang mit Vielfalt und Heterogenität von Mitarbeitenden. Dabei sollen die positiven Seiten der Vielfalt optimal genutzt sowie Diskriminierungen und Subgruppen-Bildung vermieden werden.

Megatrends: Ökonomische und politisch-rechtliche Umwelt

Auch die ökonomische und politisch-rechtliche Umwelt steht vor einigen Veränderungen.

Das lange Zeit geltende Megathema Globalisierung habe ich hier (vorläufig?) rausgenommen. Stattdessen ist in Bezug auf die Arbeitswelt das Thema New Work in diesem Bereich zentral. Der tiefgreifende strukturelle Wandel und der Einfluss neuer Technologien, der Digitalisierung, der Automatisierung und des demographischen Wandels auf die Arbeitswelt ist ein sehr bedeutendes und uns noch lange Zeit beschäftigendes Thema. Der entsprechende Wandel führt dazu, dass bestimmte Berufe überflüssig werden und neue Berufsbilder entstehen. Entsprechend stellt sich auch die Frage, welche Rollen und Arbeiten die Menschen in Zukunft machen wollen. Auch im Bankenbereich wird uns dieses Thema stark beschäftigen. Viele Berufsbilder im Bankenbereich werden sich in den nächsten Jahren verändern, einige werden neu entstehen, andere aber auch verschwinden. In diesem Zusammenhang werden sich auch Arbeitsformen (inkl. Frage von Homeoffice, durch Covid-19 noch beschleunigt) weiter verändern.

Das Tempo von technologischen Innovationen wird höher, die Produktlebenszyklen werden kürzer. Was heute noch aktuell ist, ist morgen bereits veraltet. Diese Beschleunigung ist eine grosse Herausforderung, aber auch Chance, für die Unternehmen. Die Produkte können durch moderne Informationstechnologien zwar schneller als zuvor entwickelt, getestet und vermarktet werden. Gleichzeitig ist der entsprechende Druck auf die Entwicklung neuer Produkte und Dienstleistungen in einigen Industrien sehr hoch. Für die bislang nicht gerade auf rasche Innovationen getrimmten Banken dürfte dieser Trend eine grosse Herausforderung sein.

Das Thema Ökosysteme und auch «Plattform-Ökonomie» ist ebenfalls ein bedeutender Megatrend. Es ist in verschiedenen Wirtschaftsbereichen bereits seit einiger Zeit von hoher Relevanz und steht auch im Zusammenhang mit der Collaborative Economy (zum Beispiel durch Unternehmen wie Amazon, WeChat, Alibaba oder Airbnb). Es gewinnt nun aber auch im Banking „dank“ Themen wie «Open API» und «PSD2» an Wichtigkeit. Die Bedeutung von offenen Schnittstellen, der Anbindung von FinTechs und auch der Gedanke der Plattform-Ökonomie haben auch hierzulande eine zunehmende strategische Bedeutung erlangt.

Als Ursache für die Finanzkrise wurde nicht nur die ungenügende nationale, sondern auch die mangelnde supranationale Finanzmarkt- und Bankenaufsicht genannt. Die supranationale Finanzmarktaufsicht reagierte auf die Finanzkrise mit der Einführung (bzw. Weiterentwicklung) der neuen Eigenkapital- und Liquiditätsregeln unter der Bezeichnung von Basel III. Obwohl das Geschäftsgebaren und insbesondere die Kreditvergabe der Schweizer Retailbanken nicht zu den Ursachen der Krise zählen, sind auch sie von den neuen, supranationalen Regulierungen (welche in das nationale Gesetz überführt wurden) betroffen. Die Regulierungsdichte und auch das Regulierungstempo bleiben hoch und stellen vor allem auch kleinere Retailbanken vor Herausforderungen.

Megatrends: Technologie

Die Entwicklung verschiedener Technologien und die Digitalisierung ganz generell verändern Markt- und Unternehmensstrukturen, Prozesse, Kommunikationskanäle, Dienstleistungen sowie Werte und Einstellungen von Personen langfristig und substanziell. Die technologische Entwicklung birgt zwar einige Gefahren für die herkömmlichen Geschäftsmodelle, eröffnet gleichzeitig aber auch die Chance für personalisiertere Angebote, neue oder bessere Dienstleistungen, effizientere Prozesse und neue Tätigkeitsfelder. Eine Gefahr besteht für Banken aber darin, dass solche Systeme nicht zwingend von Banken stammen müssen. Genau dies eröffnet Unternehmen aus fremden Branchen neue Eintrittsmöglichkeiten in den Finanzdienstleistungsmarkt.

Megatrends: Nachhaltigkeit/Klimaschutz

Ein weiterer Megatrend, das Problem der Ressourcenknappheit, die Umwelt- und Klimaproblematik oder auch die steigenden Anforderungen an die Nachhaltigkeit (und dessen Reporting) sind zentral und werden in den nächsten Jahren noch stärker in den Fokus rücken als heute schon. Für Banken wird nicht nur das Thema „nachhaltiges Investieren“ wichtiger. Auch im Bereich von nachhaltigen Finanzierungen und dem Einbezug von Nachhaltigkeits-Aspekten in das Alltagsbanking wird es im Banking der kommenden Jahre Veränderungen geben.

Basierend auf diesen Mega-Trends finden Sie in der Trend-Map noch weitere Entwicklungen auf «tieferer» Ebene im Bereich der Retail Banking Trends und einigen aktuellen Entwicklungen im Retail Banking. Reinklicken in die Graphik lohnt sich! 🙂

PS: Habe ich ein wichtiges Element in der Trend-Map vergessen? Gerne können Sie mir Ihr Feedback per Mail (andreas.dietrich@hslu.ch) oder als Kommentar auf dem Blog mitteilen!

Kommentare

0 Kommentare

Danke für Ihren Kommentar, wir prüfen dies gerne.

25. August 2022

Finanz-Dienstleistungen für die ganze Familie – in der Schweiz wohl eine Marktlücke

Von Dr. Manuel Thomet und Prof. Dr. Nils Hafner

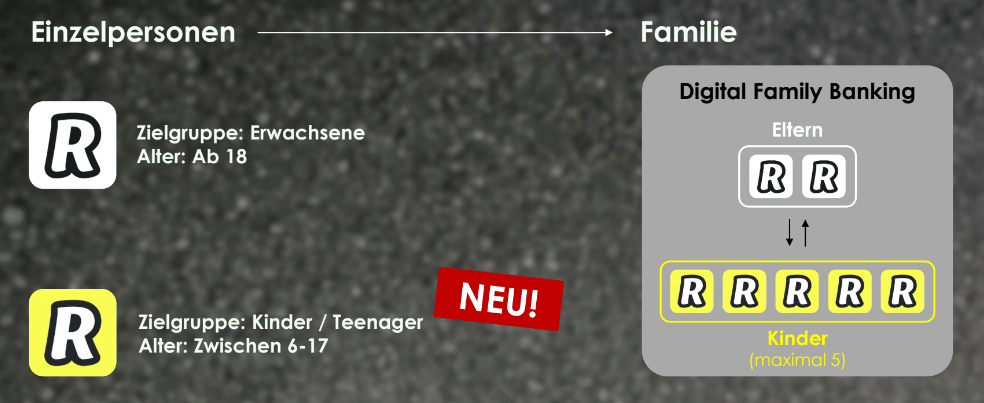

Wie können Banken sich auf die Bedürfnisse digital affiner Eltern einstellen? Welche Apps und Funktionalitäten brauchen Eltern und Kinder, um ein «echtes Family-Banking» zu betreiben? Und was gibt es heute schon auf dem schweizerischen und auf internationalen Bankenmärkten? Wir haben uns auf die Suche nach Lösungen begeben.

Ausgangspunkt der Überlegungen zu Family Banking waren einerseits Berichte über die Profitabilitätsprobleme von Neobanken (siehe hier) und andererseits die Vorstellung neuer Produkte und Features von Apple an der diesjährigen WWDC. Das Herbst-Update des mobilen Betriebssystems auf iOS 16 wird eine Menge neuer interessanter und zugleich nützlicher Funktionen beinhalten. Das gilt unter anderem für «ApplePayLater», einen weiteren interessanten (und offensichtlichen) Schritt, der die Landschaft der BNPL-Anbieter (Buy Now Pay Later) aufrütteln könnte. Grundsätzlich kann man sich in diesem Zusammenhang fragen, was der nächste strategische Schritt von Apple im Bereich der Finanzdienstleistungen sein wird. Nicht ganz abwegig ist dabei die Vermutung, dass Apple früher oder später #AppleFamilyBanking anbieten wird. Apple ist führend darin, die Probleme und Bedürfnisse von Familien zu verstehen, wenn Kinder beginnen, ihre Produkte zu nutzen. Das ist vor allem im Bereich von Spielen, Filmen und Musik matchentscheidend. So hilft Apple Müttern und Vätern zu entscheiden, wie – und wie oft – ihre Kinder ihre Apple-Geräte nutzen können. Die kommenden familienbezogenen Funktionen in iOS 16 könnten „einfach“ auf eine Family Banking App angewendet werden.

Familien – und was das für das Angebot von Finanzdienstleistungen heisst

Mit dem Heranwachsen von Kindern verändert sich für Eltern häufig auch der Bezug zum Thema Banking. Die Bankangelegenheiten für die Familie als Ganzes aber auch auf Ebene des einzelnen Familienmitgliedes kontinuierlich und nachhaltig „im Griff“ zu haben ist zentral. Dabei verändern sich vor allem folgende Aspekte:

- Die Art und Vielfalt der relevanten Bankprodukte und Dienstleistungen für die Familie als Ganzes und die einzelnen Familienmitglieder.

- Die zeitunabhängige Verfügbarkeit der im Alltag relevanten Finanzdienstleistungen für die Familie als Ganzes oder die einzelnen Familienmitglieder.

- Die Zugriffsmöglichkeiten/-kanäle (App, E-Banking, Berater:in) auf das Banking-Angebot durch die einzelnen Familienmitglieder.