9. Oktober 2023

Welches sind die grössten Raiffeisenbanken der Schweiz?

Von Prof. Dr. Andreas Dietrich und Prof. Dr. Simon Amrein

Die Raiffeisen Gruppe erhält als neben der UBS grösste Bank im Schweizer Retailbanking viel Aufmerksamkeit. Dabei geht in der öffentlichen Wahrnehmung jedoch oft vergessen, dass die Bank aus rund 220 einzelnen Genossenschaftsbanken besteht. Aber wie gross sind denn die einzelnen Raiffeisenbanken eigentlich? Welches sind die 15 grössten Raiffeisenbanken? Und wie effizient wirtschaften diese? Im heutigen Blog werfen wir einen Blick auf die grössten Raiffeisenbanken innerhalb der Raiffeisen Gruppe.

Nach der UBS ist die Raiffeisen Gruppe mit einer Bilanzsumme von CHF 280.6 Milliarden (per Ende 2022) die grösste Bank im Schweizer Retailbanking. Gefolgt wird sie von der Zürcher Kantonalbank (CHF 199.8 Mrd.) und von PostFinance (CHF 114.4 Mrd.).

Häufig wird bei der Betrachtung der Raiffeisen Gruppe der Umstand übersehen, dass es innerhalb der Gruppe eine Vielzahl von kleineren und grösseren Genossenschaftsbanken gibt. Die Anzahl dieser Banken ist in den vergangenen 25 Jahren dabei stark geschrumpft. Im Jahr 1998 gab es noch 722 rechtlich selbständige Raiffeisenbanken (vgl. SNB, Die Banken in der Schweiz 1998). Seither hat es eine Vielzahl von Fusionen zwischen Raiffeisenbanken gegeben, was dazu geführt hat, dass die Anzahl der Raiffeisenbanken auf 220 reduziert wurde und die durchschnittliche Bilanzsumme erheblich gestiegen ist. Daher werfen wir nachfolgend basierend auf den öffentlich verfügbaren Geschäftsberichten per 31. Dezember 2022 einen Blick auf die grössten Raiffeisenbanken sowie auf zwei relevante finanzielle Kennzahlen dieser Institute, die Cost/Income Ratio und die Zinsmarge.

Die grössten Raiffeisenbanken der Schweiz

Die grösste Raiffeisenbank ist gemäss unserer Untersuchung die Raiffeisen Sion et Région mit einer Bilanzsumme von CHF 4.1 Milliarden. Gefolgt wird sie von der Raiffeisen Moléson mit einer Bilanz in der Höhe von CHF 3.8 Milliarden. An dritter Stelle folgt bereits die neu gegründete Raiffeisen Zürich. Diese hat als eigenständige Genossenschaftsbank die Geschäftstätigkeit erst Anfang Jahr aufgenommen und wurde aus der Raiffeisen Schweiz ausgegliedert. Auffällig ist, dass unter den grössten vier Raiffeisenbanken gleich drei aus der französischsprachigen Schweiz sind.

| Bank | Bilanzsumme in CHF Tsd. | Anzahl Mit-arbeitende (VZÄ) | Anzahl Geschäfts-stellen | Vergleichbare Banken aufgrund deren Bilanzsummen |

| Raiffeisen Sion et Région | 4’104’703 | 135.8 | 14 | Kantonalbank Jura (CHF 4.26 Mrd); Appenzeller KB (CHF 4.07 Mrd) |

| Raiffeisen Moléson | 3’821’793 | 106.0 | 9 | Urner Kantonalbank (CHF 3.64 Mrd) |

| Raiffeisen Zürich (Daten per 30.06.2023) | 3’226’939 | n/a | 6 | Regiobank Solothurn (CHF 3.38 Mrd) |

| Raiffeisen Genève Rive Gauche | 3’166’279 | 76.0 | 7 | Regiobank Solothurn (CHF 3.38 Mrd) |

| Raiffeisen St Gallen | 2’864’388 | 76.0 | 1 | Alpha Rheintal Bank (CHF 2.99 Mrd) |

| Raiffeisen Winterthur | 2’713’479 | 58.7 | 1 | Alpha Rheintal Bank (CHF 2.99 Mrd) |

| Raiffeisen Nidwalden | 2’557’511 | 75.3 | 9 | Alternative Bank (CHF 2.32 Mrd) |

| Raiffeisen Tägerwilen | 2’524’139 | 58.2 | 5 | Alternative Bank (CHF 2.32 Mrd) |

| Raiffeisen Luzern Genossenschaft | 2’456’014 | 60.6 | 4 | Alternative Bank (CHF 2.32 Mrd) |

| Raiffeisen Mischabel Matterhorn | 2’425’177 | 74.6 | 12 | Alternative Bank (CHF 2.32 Mrd) |

| Raiffeisen Mittelthurgau | 2’349’327 | 55.7 | 6 | Alternative Bank (CHF 2.32 Mrd) |

| Raiffeisen Martigny et Région | 2’216’616 | 58.4 | 7 | Alternative Bank (CHF 2.32 Mrd) |

| Raiffeisen Jungfrau | 2’139’583 | 76.0 | 12 | Alternative Bank (CHF 2.32 Mrd) |

| Raiffeisen Rohrdorferberg-Fislisbach | 2’103’170 | 47.0 | 3 | Sparkasse Schwyz (CHF 2.06 Mrd) |

| Raiffeisen Rigi | 2’092’661 | 55.7 | 5 | Sparkasse Schwyz (CHF 2.06 Mrd) |

In der obigen Tabelle haben wir zusätzlich die Bilanzsumme der 15 Raiffeisenbanken mit verschiedenen ähnlich grossen Retailbanken verglichen. So wird ersichtlich, dass die bei uns wenig bekannte Raiffeisen Sion et Région ähnlich gross ist wie die Kantonalbanken aus dem Jura und Appenzell. Ebenso zeigt sich, dass die zweitgrösste Raiffeisen Moléson über eine ähnlich grosse Bilanz verfügt wie die Urner Kantonalbank. Des Weiteren haben etablierte und in der Regionalbanken-Welt bekannte Banken wie die Regiobank Solothurn, die Alpha Rheintal Bank, die Alternative Bank oder die Sparkasse Schwyz ähnlich grosse „Gleichgesinnte“ aus dem Raiffeisen-Verbund.

Eine durchschnittliche Retailbank in der Schweiz verfügt zwar über eine Bilanzsumme von CHF 15.5 Milliarden (Stand 31.12.2022; ausgenommen UBS). Der Median der Bilanzsummen aller Retailbanken liegt aber lediglich bei CHF 1.8 Milliarden. Es gibt somit viele kleine Banken. Von den 90 Retailbanken in der Schweiz (ohne Berücksichtigung der einzelnen Raiffeisenbanken), haben 54 Banken eine Bilanzsumme von unter CHF 4 Milliarden – und sind somit kleiner als die grösste Raiffeisenbank.

Bemerkenswert ist auch, dass etwa 1’100 Mitarbeitende (in VZÄ) für die grössten 15 Raiffeisenbanken tätig sind. Dies unterstreicht erneut die Bedeutung und Relevanz dieser Banken.

Raiffeisenbanken sind im Vergleich effizient

Zwei wichtige Kennzahlen für die Beurteilung der finanziellen Situation von Banken sind die Zinsmarge und die Cost/Income Ratio. Die Zinsmarge misst das Verhältnis zwischen dem Ergebnis aus dem Zinsdifferenzgeschäft und einem Teil der Bilanzsumme (Forderung gegenüber Kunden, Hypothekarforderungen, Finanzanlagen). Die Kennzahl zeigt als eine Art «Gesamtkapitalrendite» des Zinsgeschäfts auf, wie gut die Bank aus dem Ausleihen und Entgegennehmen von Geldern Erträge generieren kann. Die Cost/Income Ratio (CIR) misst das Verhältnis zwischen operativem Geschäftsaufwand und -ertrag. Die CIR zeigt auf, wie viel von jedem eingenommenen Franken (Income) für die Erbringung der Leistung aufgewendet werden muss (Cost).

Tabelle 2 zeigt die Durchschnittswerte der Zinsmargen und Cost/Income Ratio nach Bankengruppen. Insgesamt bilden wir für einen einfachen Vergleich vier Gruppen:

- Die 15 grössten Raiffeisenbanken

- Die Raiffeisen Gruppe

- Acht Retailbanken, welche von der Grösse her vergleichbar mit den grössten 15 Raiffeisenbanken sind

- Alle 90 Retailbanken der Schweiz (ohne UBS)

| Grösste 15 Raiffeisenbanken (n=15, bzw. 14*) | Raiffeisen Gruppe | Retailbanken mit Bilanzsumme CHF 1.9<4.3 Mrd. (n=8) | Alle Retailbanken (n=90) | |

| Bilanzsumme (in CHF Mrd.) | 2.7 | 280.6 | 3.1 | 15.5 |

| Zinsmarge* | 1.09% | 1.11% | 1.09% | 1.15% |

| C/I Ratio* | 50.09% | 55.57% | 56.40% | 57.54% |

Die durchschnittliche Zinsmarge bei den 15 grössten Raiffeisenbanken beträgt 1.09 Prozent. Diese liegt auf dem Niveau der ganzen Raiffeisen Gruppe (1.11%) sowie der Retailbanken mit ähnlicher Grösse (1.09%). Der Durchschnitt aller Retailbanken in der Schweiz liegt leicht höher, bei 1.15 Prozent.

Hinsichtlich der Cost/Income Ratio fällt dagegen auf, dass die grössten 15 Raiffeisenbanken vergleichsweise niedrige Werte aufweisen. Die CIR lag zum Ende des Jahres 2022 bei 50.09 Prozent. Die Retailbanken in ähnlicher Grösse weisen 56.40 Prozent aus, alle Retailbanken einen Wert von 57.54 Prozent. Es fällt auch auf, dass der Wert der 15 grössten Raiffeisenbanken unter der Cost/Income Ratio der Raiffeisen Gruppe liegt (50.09% vs. 55.57%).

Wie bei allen Retailbanken variieren die finanziellen Kennzahlen erheblich von Bank zu Bank. So lagen beispielsweise die Zinsmargen (2022) der untersuchten 15 Raiffeisenbanken zwischen 0.84% und 1.33%. Die Cost/Income Ratio, die als zentrales Mass für die Effizienz einer Bank betrachtet wird, bewegt sich bei den 15 Raiffeisenbanken im Bereich von 42.84% bis 59.51%. Eine detaillierte Aufschlüsselung der Werte finden Sie hier.

Fazit

Einige Raiffeisenbanken bleiben in der öffentlichen Wahrnehmung und den gängigen Analysen oft unter dem Radar. Dennoch sind gewisse Banken keineswegs zu unterschätzen, denn sie verfügen über Bilanzgrössen und eine Mitarbeitenden-Anzahl, die durchaus mit kleineren Kantonalbanken oder mittelgrossen Regionalbanken vergleichbar sind. Trotz der öffentlichen Fokussierung auf die Gruppe als Ganzes sind diese einzelnen Genossenschaftsbanken entsprechend wichtige Akteure in der Schweizer Bankenlandschaft.

5. Oktober 2023

Online-Fremdkapitalmarkt knackt erstmals die 20-Milliarden-Franken-Grenze

Von Prof. Dr. Simon Amrein, Nadine Berchtold und Prof. Dr. Andreas Dietrich

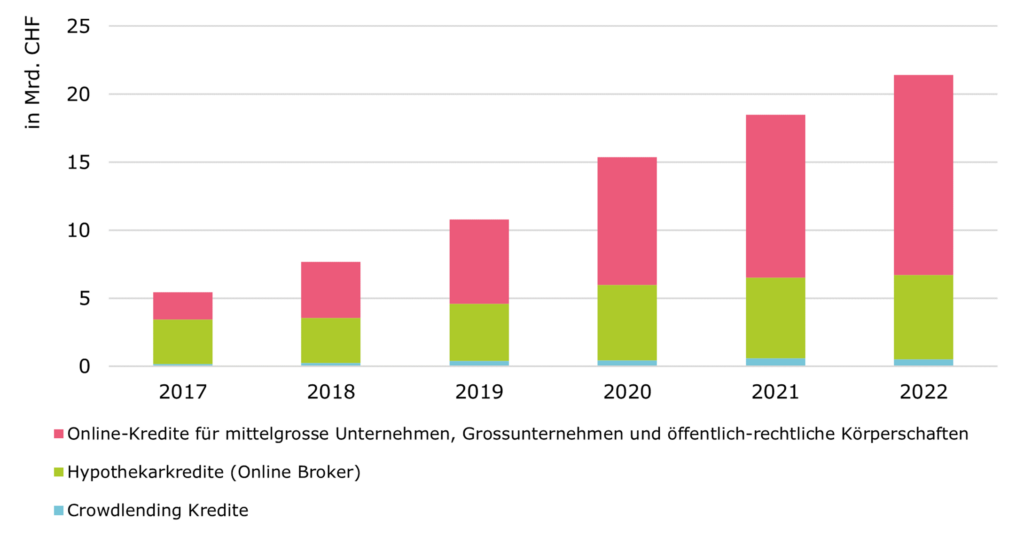

Die Vermittlung von Krediten an Unternehmen, Privatpersonen sowie Gemeinden und Städte über das Internet wächst weiterhin. Sogenannte Marketplace Lending Plattformen vermittelten im Jahr 2022 ein Volumen von 21.4 Milliarden Franken. Dies ist viermal mehr als noch im Jahr 2017.

Direkt zum Download des Marketplace Lending Reports 2023

Die Geschäftsmodelle von Marketplace Lending Plattformen unterscheiden sich fundamental von demjenigen von Banken. Sie treten lediglich als Online-Vermittler auf und nehmen keine Einlagen von Kundinnen und Kunden in die eigene Bilanz. Sie vergeben selber auch keine Kredite. Institutionelle und private Investoren können so direkt in verschiedene Formen von Fremdkapital investieren (Definitionen siehe unten). Wie Abbildung 2 zeigt, wurde 2022 auf Online-Plattformen Fremdkapital ein Volumen von 21.4 Milliarden Franken vermittelt. Im Vorjahr waren es 15.4 Milliarden Franken. Das entspricht einem Anstieg von 16 Prozent. In den letzten fünf Jahren hat sich das Volumen sogar vervierfacht. Dies zeigt die neueste Ausgabe des Marketplace Lending Reports der Swiss Marketplace Lending Association (SMLA), der APEX Group und des Instituts für Finanzdienstleistungen Zug IFZ. Es ist die einzige umfassende Analyse zur Fremdkapital-Finanzierung von Schweizer Unternehmen, öffentlich-rechtlichen Körperschaften und Privatpersonen über Plattformen im Internet.

Abbildung 1: Entwicklung Marketplace Lending in der Schweiz 2017 bis 2022 nach Segmenten

Online-Plattformen beliebt bei öffentlich-rechtlichen Körperschaften

Die Volumina und Wachstumszahlen der verschiedenen Segmente von Marketplace Lending (siehe Box für Definitionen) unterscheiden sich aber deutlich. Kredite und Anleihen für mittelgrosse Unternehmen, Grossunternehmen und öffentlich-rechtliche Körperschaften machen mit 13.7 Milliarden Franken fast 65 Prozent aller über Online-Plattformen gesprochenen Fremdkapital-Finanzierungen aus. Insbesondere für öffentlich-rechtliche Körperschaften wie Gemeinden, Städte oder beispielsweise Spitäler und Verkehrsbetriebe ist Marketplace Lending zu einem wichtigen Finanzierungsstandbein geworden.

Weniger Wachstum bei Online-Hypothekarkrediten

Vermittler von Hypothekarkrediten erzielten im Jahr 2022 ein Volumen von 6.2 Milliarden Franken. Dadurch erreichten sie gemäss Schätzung der Studienautoren einen Marktanteil von etwa 3.5 Prozent. Die Wachstumsdynamik der Online-Vermittlungsplattformen hat sich in den letzten drei Jahren aber stetig verlangsamt. Die Gründe dafür sind gemäss den Studienautoren vielfältig. Dazu gehören die höheren Zinssätze, der Wegfall der Credit Suisse und das sich nur langsam verändernde Kundenverhalten. Einzelne Hypothekenvermittler haben deshalb auch ihr Geschäftsmodell angepasst und fokussieren sich weniger auf das Plattformgeschäft mit direktem Kontakt zu den Endkunden (B2C-Bereich). Es ist deshalb zu erwarten, dass der Online-Hypothekenmarkt im B2C-Bereich in den nächsten zwei Jahren nicht mehr weiter wachsen wird.

Institutionelle Investoren und FinTechs wichtig für Schweizer Finanzmarkt

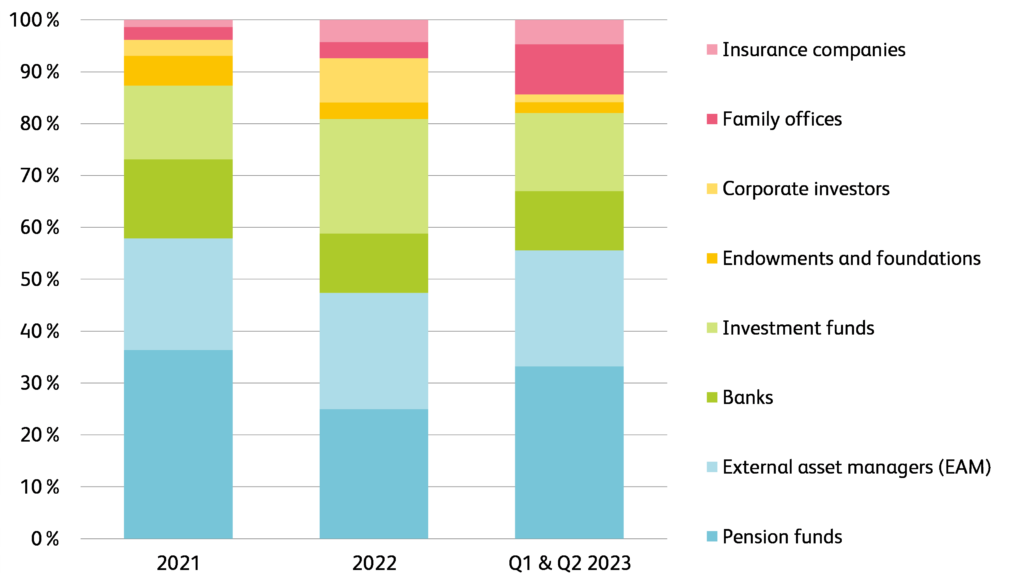

Mit der Ausnahme von Crowdlending steht Marketplace Lending lediglich institutionellen Investoren offen. Doch auch beim Crowdlending stammte im Jahr 2022 knapp 58% des Kapitals von institutionellen Investoren. Die Verteilung der Anteile innerhalb der institutionellen Investoren ist in Abbildung 2 ersichtlich. Besonders Pensionskassen und externe Vermögensverwalter investieren aktiv über Crowdlending-Plattformen oder indirekt über entsprechende Fonds-Lösungen. Für die Entwicklung des Marktes in der Schweiz ist das Engagement institutioneller Investoren absolut essenziell, da die Kreditnachfrage aufgrund der hohen Investionsvolumens schnell bedient werden kann.

Abbildung 2: Anteile verschiedener institutioneller Investoren im Segment Crowdlending (private Investoren ausgenommen)

Hier geht es zum Download der Studie.

Die Studie wurde in Zusammenarbeit mit Apex Group und der Swiss Marketplace Lending Association (SMLA) erstellt.

Marketplace Lending (MPL) – Definitionen

Die Studie unterscheidet zwischen drei verschiedenen Segmenten des Marketplace Lendings.

Crowdlending-Kredite: Privatpersonen oder professionelle Investoren finanzieren andere Privatpersonen (Konsumkredite, hypothekarisch besicherte Kredite) oder KMU (Unternehmenskredite, hypothekarisch besicherte Kredite).

Hypothekarkredite auf Online-Vermittlerplattformen: Auf Vermittlerplattformen finanzieren professionelle Investoren Hypothekarkredite für Wohn- oder Renditeobjekte. Im Gegensatz zu Crowdlending-Plattformen haben diese Plattformen eine ausschliesslich professionelle Investorenbasis (z.B. Vermögensverwalter, Family Offices und Pensionskassen).

Online-Kredite und Anleihen für mittelgrosse Unternehmen, Grossunternehmen und öffentlich-rechtliche Körperschaften: Dieses Segment beinhaltet Kredite an öffentlich-rechtliche Körperschaften (Gemeinde, Städte, Kantone, staatsnahe Unternehmen) sowie an mittelgrosse und grosse Unternehmen. Bei den Investoren handelt es sich in beiden Teilsegmenten um professionelle Investoren.

Kommentare

0 Kommentare

Danke für Ihren Kommentar, wir prüfen dies gerne.

25. September 2023

IFZ Retail Banking-Konferenz 2023 – neun Gründe, warum Sie diesen Anlass nicht verpassen dürfen

Von Prof. Dr. Andreas Dietrich

Bereits zum zwölften Mal führen wir am 23. November 2023 die IFZ Retail Banking-Konferenz durch. Wir bieten wiederum ein reichhaltiges Programm und versuchen – unter anderem – die folgenden Fragestellungen zu beantworten: Welche Strategie hat die Zürcher Kantonalbank im Retailbanking? Was sind die Gründe für die verstärkte Präsenz der LLB (Liechtensteinische Landesbank) in der Schweiz? Wie gross sind die Erfolgsaussichten von Radicant? Weshalb wird Twint im Bereich «Buy now pay later» aktiv und welche Pläne gibt es sonst noch? Mit welchen innovativen Banking-Konzepten gewinnt die Stadtsparkasse Düsseldorf junge Kundinnen und Kunden? Welche Anwendungsfälle im Open Banking funktionieren in Deutschland (und welche nicht)? Welches ist die digitalste Schweizer Bank im Firmenkundengeschäft? Und schliesslich: Welches war im Jahr 2022 die beste Schweizer Retailbank?

Nachfolgend eine detaillierte Übersicht der Themen:

- IFZ Retail Banking-Studie 2023

Auch dieses Jahr umfasst die IFZ Retail Banking-Studie eine Vielzahl von Themen.

- Im Retail Banking existieren erhebliche Preisunterschiede für Bankdienstleistungen. Doch warum zeigen viele Kunden nur eine langsame oder gar keine Reaktion auf diese Preis- und Zinsunterschiede? Wie ausgeprägt ist das Preisbewusstsein der Kunden? Welche Faktoren beeinflussen die Preiselastizität – und welche Kundengruppen reagieren besonders sensibel auf Preisänderungen? Unsere empirische Untersuchung wird diese und weitere Fragen beantworten und gibt damit Einblicke in das Kundenverhalten im Retail Banking.

- In einer zunehmend vernetzten Welt suchen Banken und Versicherer nach innovativen Lösungen, um den sich wandelnden Kundenbedürfnissen gerecht zu werden. Bancassurance, die Zusammenarbeit zwischen Banken und Versicherungsunternehmen, gewinnt in diesem Kontext seit wieder deutlich an Relevanz. Doch wie denkt die Kundschaft darüber? Wir haben dazu die Bevölkerung in der Deutschschweiz repräsentativ befragt. Zum einen zeigen wir, welche Kundinnen und Kunden Bancassurance-Angebote bereits heute nutzen. Zum anderen skizzieren wir, unter welchen Umständen sich der interessierte Personenkreis künftig signifikant vergrössern könnte.

- Schweizer Banken bieten vermehrt nachhaltige Finanzierungsprodukte an. Einerseits beziehen sich diese auf Hypotheken und andererseits auf die Unternehmensfinanzierung. Die Studie untersucht, welche Produkte es bereits am Markt gibt und wie sich diese unterscheiden. Zudem holen wir bei den Kund:innen ab, welche Eigenschaften die Produkte überhaupt attraktiv machen.

- Dazu analysieren wir wieder ausführlich die Corporate Governance Situation der Retailbanken.

- Und – wie üblich: Wir zeigen die wichtigsten Entwicklungen von verschiedenen Bank-Kennzahlen auf und prämieren die gemäss Benchmarking «beste» Schweizer Retailbank des Jahres 2022

Die Strategie der Zürcher Kantonalbank im Retailgeschäft

In jüngster Zeit hat die Zürcher Kantonalbank nicht zuletzt aufgrund der Übernahme der Credit Suisse durch die UBS an Bedeutung und Aufmerksamkeit gewonnen.

Welche Vision hat die Zürcher Kantonalbank für die Zukunft des Retailbankings und welche strategischen Initiativen plant sie in diesem Zusammenhang (z.B. im Thema Private Vorsorge)? Wie sehen die Standorte der Zukunft bei der Zürcher Kantonalbank aus?

Antworten auf diese Fragen werden von Florence Schnydrig Moser, Leiterin Private Banking bei der ZKB, gegeben.

Die Strategie der LLB in der Schweiz

Die LLB-Gruppe hat für die neue Strategieperiode ehrgeizigere Ziele für ihre Aktivitäten in der Schweiz formuliert. Die Strategie konzentriert sich auf das Erschliessen von Wachstumschancen und die Erhöhung der Anzahl der Kundenberater:innen im Private Banking, im Firmenkundengeschäft und im Bereich externer Vermögensverwalter in der Schweiz. Sie baut in der Schweiz auf den Stärken der Bank Linth auf, möchte aber vermehrt die im Gruppenverbund vorhandene Expertise nutzen. Im Rahmen dieser strategischen Entwicklung plant die Bank die Eröffnung neuer Filialen in Zürich und St. Gallen. Diese Standorte bieten interessante Möglichkeiten für die Bereiche Private Banking, Firmenkunden und externes Vermögensverwaltungsgeschäft und ergänzen das bestehende Filialnetz in den Marktgebieten der Bank Linth. Erfahren Sie mehr zu dieser Vorwärtsstrategie durch den CEO Gabriel Brenna.

Building radicant – Die Reise zur ersten digitalen Nachhaltigkeitsbank der Schweiz

Mit Radicant ist kürzlich eine weitere Smartphone-Bank in den hiesigen Markt gekommen. Was dieses Unternehmen von vielen anderen Lösungen abhebt, ist sein Bestreben, im Bereich der Vermögensverwaltung die Ziele für nachhaltige Entwicklung der Vereinten Nationen (Sustainable Development Goals, SDGs) zu fördern, anstatt sich hauptsächlich auf die sogenannten ESG-Kriterien zu konzentrieren. Wie sieht das Geschäftsmodell im Detail aus? Welche Kundschaft soll damit angesprochen werden? Und wie war der Start?

Erfahren Sie mehr zu Radicant in diesem Referat von Co-CEO Roland Kläy.

Payment and Beyond: Alltagsvereinfachung durch TWINT

Twint wird von über fünf Millionen Schweizerinnen und Schweizern genutzt und ist derzeit aus dem Alltag nicht mehr wegzudenken. Wie sieht Twint die weitere Entwicklung im Bereich Mobile Payment in der Schweiz? Welche nächsten Schritte plant das Unternehmen? Warum hat sich Twint entschieden, in das Buy Now Pay Later Geschäft einzusteigen? Welche weiteren Beispiele aus dem Bereich «Embedded and Beyond Payment» sind geplant? Erfahren Sie mehr bei diesem Referat von Twint CEO Markus Kilb.

Lehren und Erfolgsfaktoren von Open Banking Projekten in Deutschland am Beispiel wallis.integrated

Welche Open Banking Use Cases funktionieren? Und welche nicht? Dies werden wir im Rahmen dieses Referats von Wallis erfahren. Wallis ist eine Innovationseinheit innerhalb der Sparkassen-Finanzgruppe. Als technischer Experte bündelt wallis die Entwicklung von individuellen APIs für innovative Produkte, betreibt eine eigene Open Banking API und betreut die Sparkassen-eigene PSD2-Schnittstelle und das zentrale Entwicklerportal. Gleichzeitig ist sie auch Vermittlerin zwischen FinTechs und der Sparkassen-Welt.

smoney – your buddy in finance: strategischer Fokus auf junge Kunden am Beispiel der Stadtsparkasse Düsseldorf

Die Sparkasse Düsseldorf eröffnet neue Wege, um junge Menschen zu erreichen. In der Zentrale der Stadtsparkasse haben sie jetzt einen einzigartigen Anlaufpunkt, der weit über die herkömmliche Bankfiliale hinausgeht. Der «smoney-hub» bietet nicht nur Finanzberatung, sondern auch Kaffee, Snacks und spannende Gaming-Events. Hier fungieren junge Mitarbeiter, die sogenannten «Buddys», als direkte Ansprechpartner für die junge Kundschaft. Robin Nehring, Leiter Strategische Unternehmensentwicklung der Stadtsparkasse Düsseldorf, wird uns in seinem Vortrag näher erläutern, wie dieses innovative Konzept funktioniert und welche weiteren Elemente dabei zum Einsatz kommen.

Sneak Preview: Die digitalsten Banken im Firmenkundengeschäft der Schweiz

Die Digitalisierungsbemühungen von Schweizer Banken fokussieren oftmals auf das gut skalierbare Retail Banking-Segment. Die digitalen Angebote im Bereich des Firmenkundengeschäfts waren lange Zeit bei vielen Schweizer Banken noch sehr bescheiden. Das Institut für Finanzdienstleistungen Zug IFZ und der Digital Banking Think Tank e.foresight der Swisscom sind daher daran, eine neue Studie zum Thema „Digitales Firmenkundengeschäft“ zu erstellen. Die Studie zeigt einerseits die Angebotsseite auf und eruiert, welche Schweizer Banken im digitalen Firmenkundengeschäft derzeit führend sind. Andererseits wird auf der Nachfrageseite mit einer Umfrage bei Firmenkunden der Nutzen ausgewählter Funktionen und Dienstleistungen eruiert. Schliesslich werden beide Seiten zusammengeführt, um aufzuzeigen, ob und in welchen Bereichen (relevante) Lücken in den Bankangeboten bestehen. In einem kurzen Referat werde ich den aktuellen Stand unserer Forschung vorstellen.

Netzwerk

Und last but not least sollten Sie auch die Gelegenheit nutzen, in den Pausen und beim Apéro nach der Konferenz mit interessanten Personen zu netzwerken.

Zusammenfassend sieht das Programm sieht wie folgt aus:

| 13.20 Uhr | Vorstellung der IFZ Retail Banking-Studie 2023 Andreas Dietrich, Institut für Finanzdienstleistungen Zug IFZ |

| 14.05 Uhr | Die Strategie der Zürcher Kantonalbank im Retailgeschäft Florence Schnydrig Moser, Leiterin Private Banking Zürcher Kantonalbank |

| 14.30 Uhr | Pause |

| 15.00 Uhr | Die Strategie der LLB in der Schweiz Gabriel Brenna, CEO LLB |

| 15.25 Uhr | Building radicant – Die Reise zur ersten digitalen Nachhaltigkeitsbank der Schweiz Roland Kläy, Co-CEO Radicant |

| 15.50 Uhr | Payment and Beyond: Alltagsvereinfachung durch TWINT Markus Kilb, CEO Twint |

| 16.15 Uhr | Pause |

| 16.45 Uhr Uhr | smoney – your buddy in finance: strategischer Fokus auf junge Kunden am Beispiel der Stadtsparkasse Düsseldorf Robin Nehring, Leiter Strategische Unternehmensentwicklung, Stadtsparkasse Düsseldorf |

| 17.10 Uhr | Lehren und Erfolgsfaktoren für Open Finance Projekte im deutschen Markt – Insights aus einem Jahr wallis.integrate Leon Merx, CEO Wallis |

| 17.35 Uhr | Sneak Preview: Die digitalsten Banken im Firmenkundengeschäft der Schweiz Andreas Dietrich, Institut für Finanzdienstleistungen Zug IFZ |

| 17.50 Uhr | Apéro |

Wir freuen uns sehr, viele bekannte und neue Gesichter vor Ort zu begrüssen zu dürfen!

Hier finden Sie das Anmeldeformular für die Konferenz (inkl. Studie).

Die Teilnahme an der Konferenz kostet CHF 560.-. Als Teilnehmer erhalten Sie die rund 200-seitige IFZ Retail Banking-Studie 2023 (Wert CHF 290.-). Bitte melden Sie sich unter ifz@hslu.ch, wenn Sie nur die Studie bestellen möchten (Auslieferung nach der Konferenz).

Wir danken den folgenden Sponsoren und unserem Partner für die Unterstützung:

Partner:

Sponsoren

Kommentare

0 Kommentare

Danke für Ihren Kommentar, wir prüfen dies gerne.

18. September 2023

Data driven Banking und die personalisierte Finanzwelt bei UBS key4 insights

Von Prof. Dr. Andreas Dietrich

Vor etwa zehn Jahren war UBS einer der Vorreiter auf dem Schweizer Markt im Bereich des Personal Finance Managements (PFM). Mit der Einführung von UBS key4 insights präsentiert UBS nun eine neue Generation von Lösungen für das Personal Financial Management. Das Herzstück dieser neuen Lösung besteht aus individuell zugeschnittenen Informationen, die der Kundschaft nicht nur tiefere Einblicke in ihre Finanzen ermöglichen, sondern ihnen auch konkrete Empfehlungen zur Optimierung der finanziellen Situation bieten. In diesem Blogbeitrag stelle ich die wichtigsten Neuerungen der UBS-Lösung vor und ordne sie auch im Kontext von Personal Finance Management-Lösungen und dem Thema „Data Driven Banking“ im Allgemeinen ein.

Ausgangssituation – wieso PFM 1.0 neu gedacht wird

Die derzeit bei vielen Banken im Einsatz stehenden PFM-Lösungen werden insgesamt nur von wenigen Kundinnen und Kunden aktiv genutzt, wie unsere gemeinsam mit e.foresight erstellten Studien mehrfach aufgezeigt haben. Diese eher geringe Nutzung kann auf verschiedene Gründe zurückgeführt werden:

- Mangelndes Bewusstsein: Viele Menschen sind sich nicht bewusst, dass solche Tools überhaupt existieren (fehlendes Marketing; «Opt-in» Pflicht)

- Verfügbarkeit und Zugänglichkeit: Nicht alle Schweizer Banken bieten PFM-Tools an

- Mangelnde Motivation: Einige Menschen sind wenig motiviert, ihre finanzielle Situation zu überwachen oder zu optimieren, solange sie keine akuten finanziellen Probleme haben. Auch nehmen sich viele Menschen nicht genug Zeit, sich intensiver mit ihrem finanziellen Management zu beschäftigen.

- Datenschutzbedenken: Gewisse Kundinnen und Kunden haben Bedenken hinsichtlich des Datenschutzes und der Sicherheit ihrer finanziellen Informationen, wenn sie eine PFM-Anwendung nutzen.

- Einigen Kundinnen und Kunden fehlt auch eine Übersicht über mehrere Banken hinweg.

Ein zentraler zusammenfassender Aspekt der oben genannten Herausforderungen besteht darin, dass User von Personal Financial Management (PFM) in der Regel eine aktive Anstrengung unternehmen müssen, um den Service sinnvoll zu nutzen (inkl. dem manuellen Zuteilen von verschiedenen Transaktionen in zusätzliche Kategorien) und die erzielten Ergebnisse zu interpretieren. Darüber hinaus beruhen die meisten PFM-Systeme auf vorgegebenen Regeln und bieten nur begrenzt personalisierte Empfehlungen, da sie gar nicht oder nicht ausreichend von künstlicher Intelligenz unterstützt werden.

PFM 2.0

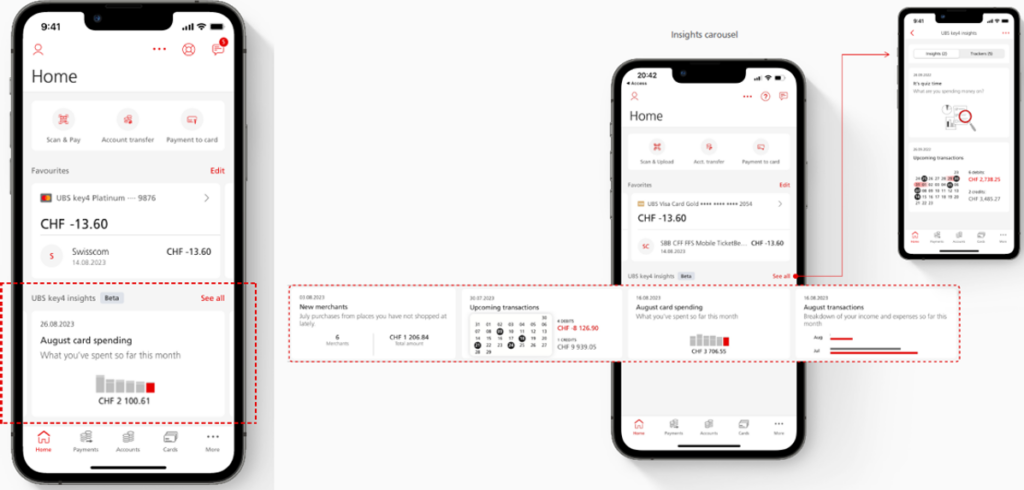

Die neue PFM-Generation von UBS, genannt «UBS key4 insights», zeichnet sich durch eine verstärkte Personalisierung aus und ist auch in der Lage, individuelle Prognosen zu erstellen und Vorschläge zur Verbesserung der finanziellen Situation zu unterbreiten. Der präsentierte Inhalt für die Kundschaft ist ebenfalls individualisierter und wird in kürzeren Intervallen aktualisiert, so dass die Informationen einfacher und klarer sind.

Dieses neue Angebot scheint für UBS eine hohe Bedeutung zu haben, was sich in der prominenten Platzierung direkt auf dem Homescreen der Nutzer zeigt. Über ein «Karussell» mit den Top 5 relevanten »Financial Insights», nach ihrer Relevanz für den User sortiert, erhalten die Nutzerinnen und Nutzer Zugang zum «Inside Feed», wo weitere Informationen zur Verfügung stehen. Aktuell stehen etwa 30 verschiedene «Financial Insights» zur Verfügung. Es ist bereits geplant, diese Anzahl auf 50 bis 60 zu erhöhen.

Einige konkrete Anwendungsfälle für solche «Insights» sind beispielsweise:

- Benachrichtigung über Rückerstattungen, beispielsweise nach der Rücksendung einer Zalando-Bestellung.

- Überwachung und Mitteilung von Kontotransaktionen: Im Falle einer ausbleibenden regelmässigen Zahlung, wie beispielsweise die WG-Miete oder verspätete Lohneingänge, erhält der Nutzer und die Nutzerin rechtzeitig eine Benachrichtigung.

- Warnung bei ausstehenden Mietzahlungen: Falls die Miete nicht rechtzeitig beglichen wird, wird der Kundschaft eine entsprechende Mitteilung gesendet, um sie über die Situation zu informieren und zur Zahlung zu ermutigen.

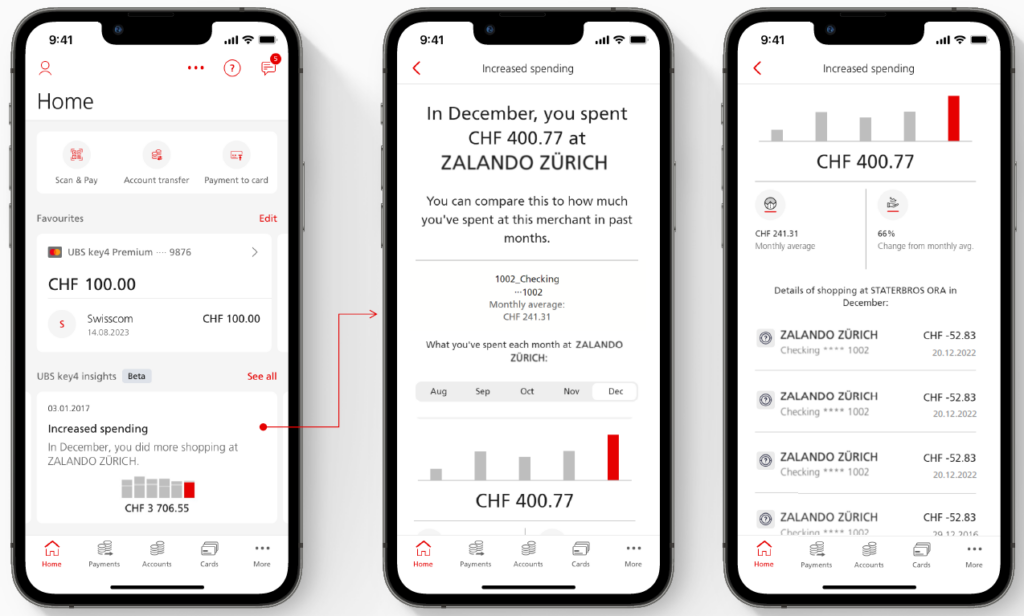

- Information über unerwartet hohe Ausgaben bei ansonsten regelmässigen Kosten, wie etwa monatlichen Kindle-Abonnements, oder über überdurchschnittliche Ausgaben bei bevorzugten Geschäften. Solche Warnungen können die User dabei unterstützen, ihre Ausgaben besser zu kontrollieren und möglicherweise Anpassungen vorzunehmen.

Abbildung 1: Prominente Platzierung auf dem Homescreen von UBS key4 insights

Die Zielsetzung von UBS key4 insights besteht darin, der Kundschaft neben den bisherigen PFM-Funktionen, zusätzliche Einblicke in ihre Finanzsituation zu bieten und konkrete Empfehlungen zu geben. Dabei ist entscheidend, den Kundinnen und Kunden die relevanten Einblicke und Benachrichtigungen zum optimalen Zeitpunkt zu präsentieren.

Abbildung 2: Nachricht, wenn mehr Geld als üblich bei einem beliebten Shopping-Ziel ausgegeben wird

Die bisher schon bekannten Funktionen des PFM-Systems stehen immer noch zur Verfügung, aber sie wurden verbessert. Das erweiterte PFM-System bietet nun beispielsweise Informationen über ganz bestimmte Ausgabeposten, wie die Entwicklung der Ausgaben bei Migros.

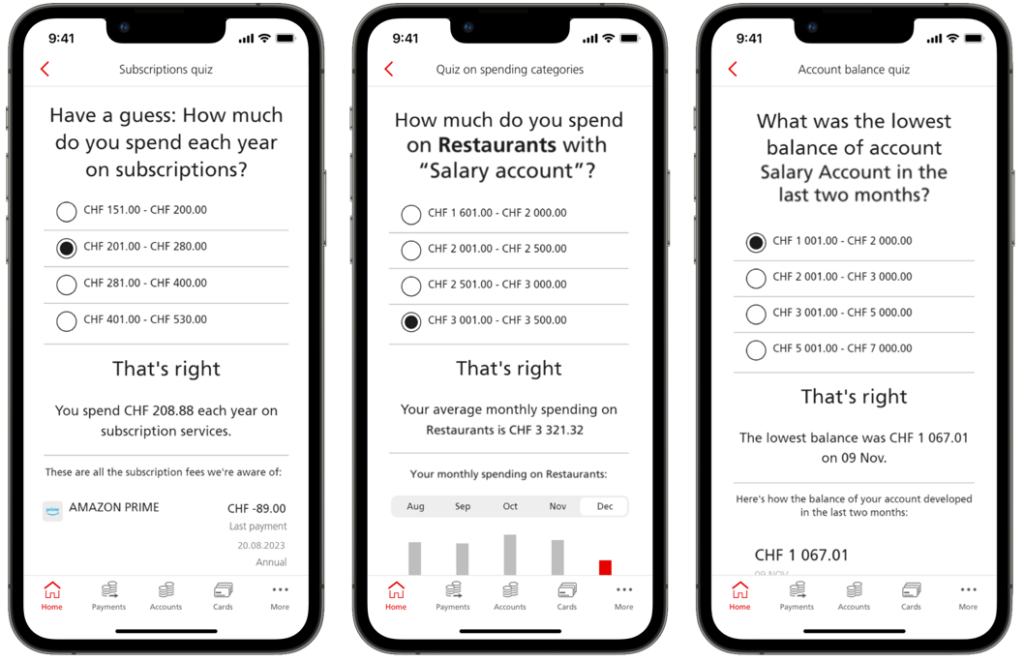

Um das Engagement des Users zu fördern, werden die Benutzer spielerisch zur Interaktion angeregt. So werden «Quiz-Fragen» verwendet, wie zum Beispiel: «Wie viel gibst du durchschnittlich pro Monat für Restaurants aus?» (weitere Beispiele sind in Abbildung 3 zu sehen). Die entsprechenden «Quiz» haben auch zum Ziel, den Kundinnen und Kunden aufzuzeigen, wie sie ihr Geld möglicherweise besser verwalten können. Abhängig von der Ausgangssituation und dem Interesse der Kundschaft werden diese zu Produkten der UBS, wie beispielsweise UBS Smart Investing, weitergeleitet.

Abbildung 3: Quizfragen zur Aktivierung der Nutzerinnen und Nutzer

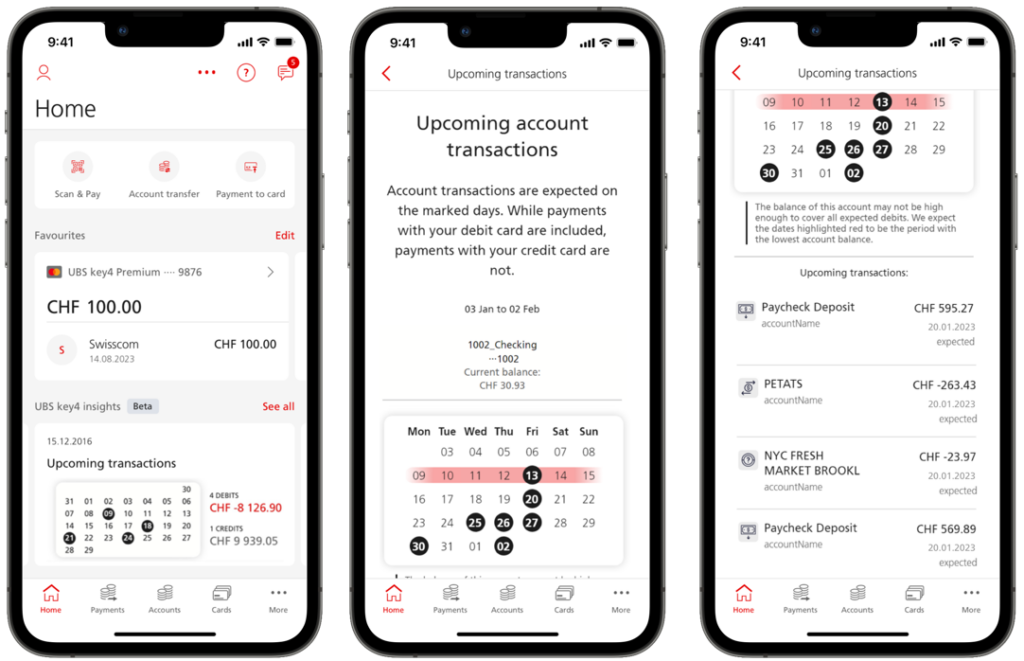

Des Weiteren wurde ein Bereich mit „Upcoming Actions“ eingeführt. Dieser Ansatz zielt darauf ab, zukünftige finanzielle Aktivitäten wie Zahlungen und Einkommen vorherzusagen und der Kundschaft die erwarteten Auswirkungen auf ihren Kontostand zu präsentieren.

Abbildung 4: Upcoming Actions

Wie stark wird die Lösung benutzt werden?

Derzeit steht UBS key4 insights für etwa 50’000 Kundinnen und Kunden zur Verfügung. Der genaue Zeitpunkt für die flächendeckende Einführung ist noch nicht festgelegt, da die UBS einen kunden-feedback-basierten Rolloutansatz verfolgt, welcher primär von der Kundenzufriedenheit gesteuert wird. Das Angebot ist aber grundsätzlich künftig für alle Kundinnen und Kunden verfügbar. Es handelt sich jedoch um eine Opt-In-Funktion, was bedeutet, dass die Kundschaft aktiv zustimmen muss, um das Angebot zu aktivieren. Es besteht auch die Möglichkeit, Verkaufsnachrichten für bestimmte Produkte zu deaktivieren oder sich vollständig von diesem Feature abzumelden.

Nach den Erfahrungen mit den PFM-Tools der ersten Generation bin ich gespannt darauf, wie viele User diese Lösung aktiv nutzen werden. Laut dem Software-Lieferanten der UBS-Lösung nutzen in anderen Märkten und bei anderen (ausländischen) Banken etwa 40 bis 50 Prozent der Kunden diese Funktionalität. Um eine vergleichbare hohe Nutzungsrate zu erreichen, setzt UBS wie oben aufgezeigt gezielte Anreize und Lockmittel ein. Zudem wurde die Funktion an einer sehr prominenten Stelle platziert, nämlich dem Home Screen der Mobile Banking App.

Ich persönlich gehe aber trotzdem davon aus, dass diese Zahl in der Schweiz deutlich niedriger sein wird. In der Schweiz gibt es viele Menschen, die wenig Motivation verspüren, ihre finanzielle Situation zu überwachen oder zu optimieren, solange sie keine akuten finanziellen Probleme haben. Viele Menschen nehmen sich auch nicht die Zeit, sich intensiver mit ihrem finanziellen Management zu befassen. Zusätzlich unterhalten viele Schweizerinnen und Schweizer mehrere Bankbeziehungen, was bedeutet, dass eine solche Lösung naturgemäss nur einen Teil der tatsächlichen finanziellen Situation abbildet. Jedoch könnte sich dieses Problem in den kommenden Jahren durch die geplante Einführung einer Multibanking-Lösung im Retailgeschäft lösen.

Zukünftige Schritte

UBS plant die Einführung weiterer Funktionalitäten in Zukunft. Einige interessante Funktionalitäten sind dabei wie folgt:

- Den Nutzerinnen und Nutzern werden künftig basierend auf dem vergangenen Verhalten auch automatisierte Budget-Vorschläge zur Verfügung gestellt. Diese sollen die Kundschaft ermuntern, weitere Sparziele zu definieren (im Sinne von: Du hast einen Flug gebucht – möchtest du ein Sparziel für deine nächsten Ferien aufsetzen? Das letzte Mal war dein Budget dafür X, möchtest du darauf basierend erneut ansparen?).

- Zusätzlich ist geplant, dass die Nutzerinnen und Nutzer Quartalszusammenfassungen (Quarterly recaps) erhalten, welche der UBS-Kundschaft Überblicke über ihre Ausgaben gibt, inklusive Informationen darüber, in welchem Geschäft sie beispielsweise am meisten Einkäufe getätigt haben, welche Geschäfte neu dazu gekommen sind sowie welche Ausgaben für Abonnements angefallen sind.

- Darüber hinaus plant UBS in Zukunft, den CO2-Fussabdruck auf Grundlage der Transaktionsdaten zu messen, sofern die Kundschaft Interesse an dieser Information hat (Opt-in-Verfahren). Kürzlich hat die Radicant Bank als erster Schweizer Anbieter diese Innovation im Schweizer Markt eingeführt und ich habe in einem ausführlichen Blog-Artikel über die Vorzüge und Schwächen dieses Modells berichtet (vgl. Blog-Artikel). Letztendlich hängt der Erfolg eines solchen CO2-Trackers von verschiedenen Faktoren ab, darunter die Art und Weise seiner Implementierung, die Genauigkeit der Berechnungen, seine Integration in den Alltag der Benutzerinnen und Benutzer sowie seine Anpassungsfähigkeit an individuelle Bedürfnisse und Vorlieben der Kundschaft.

Fazit

Die Bereitstellung von Customer Insights durch Banken mithilfe künstlicher Intelligenz und personalisierter Informationen stellt zweifellos eine interessante Weiterentwicklung im Bereich des persönlichen Finanzmanagements (PFM) dar. Diese Fortschritte ermöglichen es den Kundinnen und Kunden nicht nur, ihre finanzielle Situation besser zu verstehen, sondern auch massgeschneiderte Empfehlungen und Erkenntnisse zu erhalten, die auf ihren individuellen Bedürfnissen und Zielen basieren. In dieser Hinsicht kann die Integration von KI und personalisierten Daten in das neue PFM als ein wichtiger Schritt hin zu einer effektiveren Finanzplanung und -verwaltung angesehen werden.

Daher halte ich UBS key4 insights, auch durch die prominente Platzierung im Mobile Banking, für eine interessante Initiative. Gespannt bin ich insbesondere, wie hoch der Anteil von aktiven Nutzerinnen und Nutzern sein wird und ob die geplanten Up- und Cross-Selling-Strategien erfolgreich umgesetzt werden können.

Kommentare

0 Kommentare

Danke für Ihren Kommentar, wir prüfen dies gerne.

11. September 2023

Allfinanz ist tot! Es lebe Bancassurance? Die Perspektive der Kundinnen und Kunden

Von Prof. Dr. Andreas Dietrich, Prof. Dr. Florian Schreiber und Dr. Reto Rey

In einer zunehmend vernetzten Welt suchen Banken und Versicherer nach innovativen Lösungen, um den sich wandelnden Bedürfnissen ihrer Kundschaft gerecht zu werden. Bancassurance, die Zusammenarbeit zwischen Banken und Versicherungsunternehmen, gewinnt in diesem Kontext seit geraumer Zeit auch hierzulande wieder deutlich an Relevanz. Doch wie denkt die Kundschaft hierüber? In diesem Blog-Artikel befassen wir uns mit den Umfrageergebnissen aus der Bevölkerung in der Deutschschweiz. Zum einen zeigen wir auf, welche Kundinnen und Kunden Bancassurance-Angebote bereits heute nutzen. Zum anderen skizzieren wir, unter welchen Umständen sich der interessierte Personenkreis künftig signifikant vergrössern könnte.

In der Schweiz existieren verschiedene Beispiele für Bancassurance-Angebote. Diese haben gemein, dass Banken und Versicherer strategische Partnerschaften lancieren, um ihrer Kundschaft eine breite Palette von Finanz- und Versicherungsdienstleistungen aus quasi einer Hand anzubieten. Ziel ist es, die Customer Journey neu zu denken und sich somit einen Vorteil gegenüber der Konkurrenz zu verschaffen. An dieser Stelle sind unter anderem die Kooperationen zwischen UBS und Zurich oder zwischen UBS und Baloise Schweiz zu nennen. Ebenso offeriert Würth Financial Services Mikroversicherungslösungen auf Twint und Smile Versicherung ein rein mobiles Bancassurance-Angebot. Ein weiteres Beispiel ist die Bank Cler, welche in der App der Smartphone Bank Zak die Versicherungsangebote von Lings (für Gegenstände wie z.B. Kameras, Bikes, Drohnen etc.) in ihr Ökosystem integriert (siehe Blog vom 14. Februar 2022).

Die bisherigen Analysen und Studien haben sich vornehmlich auf die Angebotsseite konzentriert. Im Rahmen der vorliegenden Auswertung konzentrieren wir uns daher auf die Perspektive der Kundschaft.

Umfragedesign

Die Umfrage zielte auf die Beantwortung der folgenden Kernfragen ab:

- Welche Kundinnen und Kunden nutzen heute (kein) Bancassurance?

- Warum (nicht)?

- Wie gross ist das Interesse der (potenziellen) Kundschaft, verschiedene Produkte von Versicherern über Banken bzw. Produkte von Banken über Versicherer zu beziehen?

- Welche Touchpoints bevorzugen Kundinnen und Kunden?

Zur Beantwortung dieser Fragen führten wir eine computergestützte Online-Umfrage in der deutschsprachigen Schweiz durch. Der Befragungszeitraum erstreckte sich vom 16. Mai 2023 bis zum 4. Juni 2023. Insgesamt haben wir Antworten von 701 Personen aus der (internetnutzenden) Wohnbevölkerung im Alter ab 15 Jahren ausgewertet. Damit die Stichprobe in Bezug auf die definierten Altersgruppen (15-34, 35-54, 55-99) und das Geschlecht repräsentativ ist, wurden die Quoten entsprechend gesteuert und die Auswertungen gewichtet.

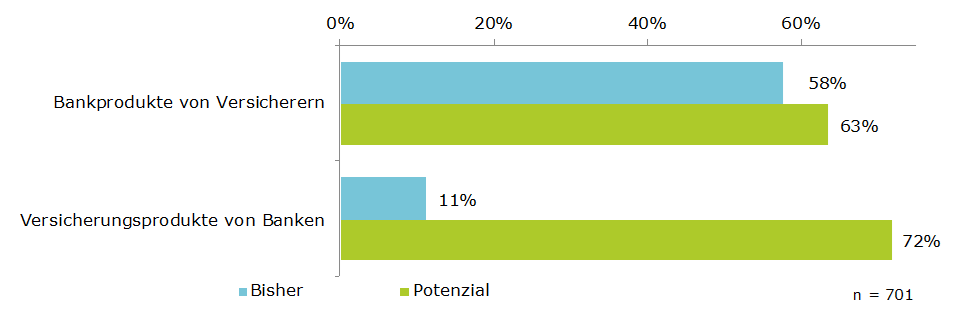

Bisherige und potenzielle Nutzung von Bancassurance

Zunächst mussten die Umfrageteilnehmenden angeben, ob sie in der Vergangenheit bereits Bankprodukte über Versicherer bezogen haben: insgesamt haben 58 Prozent der Befragten dies bejaht (siehe Abbildung 1). Hierbei wurden insbesondere Altersvorsorgelösungen oder Sparprodukte über Versicherer abgeschlossen (in Bezug auf diese Produkte kann aber natürlich kritisch diskutiert werden, ob sie tatsächlich als „klassische“ Bankprodukte einzustufen sind). Darüber hinaus berichteten einige der Befragten auch davon, Dienstleistungen im Bereich der Anlageberatung sowie Hypotheken bei Versicherungsgesellschaften in Anspruch genommen bzw. abgeschlossen zu haben.

Im Gegensatz hierzu hat ein deutlich geringerer Anteil von lediglich 11 Prozent der Befragten bereits klassische Versicherungsprodukte über eine Bank bezogen. Besonders bemerkenswert ist jedoch, dass sich insgesamt knapp drei Viertel (72 Prozent) der Befragten vorstellen können, Produkte wie beispielsweise Todesfall- oder Erwerbsausfallversicherungen über eine Bank abzuschliessen (sind interessiert oder noch unentschlossen)..

In Bezug auf das Alter fällt auf, dass Bancassurance-Angebote bislang vor allem von jüngeren Personen unter 35 Jahren in Anspruch genommen wurden.

Abbildung 1: Bisherige und potenzielle Nutzung von Bancassurance-Dienstleistungen und -Produkten

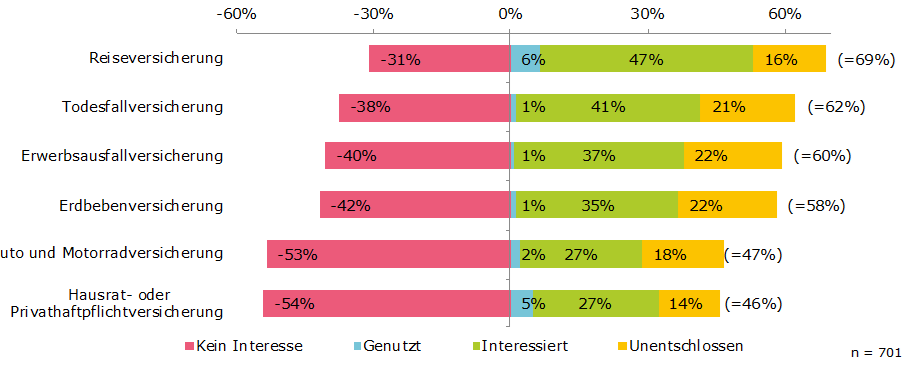

Abbildung 2 zeigt eine vertiefte Analyse der Situation in Bezug auf den Kauf von Versicherungsprodukten via Bank. Wenig überraschend kristallisiert sich die Reiseversicherung als am häufigsten vertriebene Versicherungspolice heraus: insgesamt haben sechs Prozent der Befragten angegeben (bzw. sind sich bewusst), dass sie über ihre Bank bereits eine Reiseversicherung abgeschlossen haben – oftmals in Verbindung mit ihrer Kreditkarte. Weitere Versicherungsprodukte wie beispielsweise Todesfall-, Erwerbsausfall-, Erdbeben-, Auto- oder Motorrad- bzw. Hausratversicherungen wurden nur von ein bis fünf Prozent der Befragten über deren Bank abgeschlossen. Die Analyse unterstreicht jedoch, dass viele Personen Interesse bekunden, solche Produkte über eine Bank abzuschliessen. Werden die gegenwärtig noch Unentschlossenen hinzugerechnet, können sich je nach konkretem Versicherungsprodukt sogar zwischen 46 und 69 Prozent der Befragten vorstellen, diese Absicherungen künftig über eine Bank abzuschliessen.

An dieser Stelle ist anzumerken, dass sogenannte «Mikroversicherungen» wie beispielsweise Garantie-, Handy- oder Ticketversicherungen nicht in der Umfrage berücksichtigt wurden.

Abbildung 2: Interesse am Bezug von Versicherungsprodukten bei einer Bank

Zusätzlich durchgeführte Regressionsanalysen untermauern, dass gegenwärtig primär junge Personen unter 35 Jahren, die überwiegend männlich sind und eine starke Affinität zu digitalen Angeboten aufweisen, Versicherungsprodukte über Banken abschliessen.

Im Gegensatz zur aktuellen Nutzung zeigen sich beim «Potenzial» (interessierte oder unentschlossene Personen) keine eindeutigen Geschlechterunterschiede. Auch konnten keine statistisch signifikanten Unterschiede in Bezug auf die digitale Affinität festgestellt werden. Statistisch deutlich ist jedoch hier das überproportionale Potenzial der jüngsten Bevölkerungsgruppe (unter 35). Abgesehen vom Alter existieren somit keine klaren demografischen bzw. technologischen Faktoren, die eine Präferenz der potenziell interessierten Kundschaft hinsichtlich des Versicherungsabschlusses über Banken erklären.

Welche Touchpoints werden bevorzugt genutzt, um Versicherungsprodukte über Banken zu erwerben?

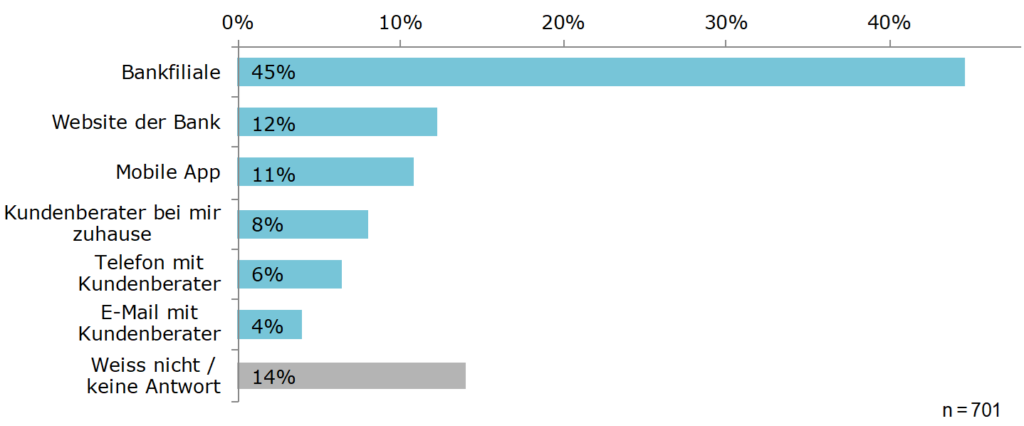

In einer weiteren Frage haben wir eruiert, über welche Touchpoints die Befragten den Abschluss eines Versicherungsprodukts über die Bank in Betracht ziehen. Abbildung 3 zeigt die entsprechende Bedeutung des jeweils angegebenen präferierten Kanals. Zumindest auf den ersten Blick ist überraschend, dass nahezu die Hälfte (45%) angegeben hat, ein Versicherungsprodukt bevorzugt im Rahmen eines Beratungsgesprächs in der Bankfiliale abzuschliessen. Lediglich 11 Prozent bevorzugen hingegen die Nutzung rein digitaler Touchpoints wie beispielsweise die Mobile App der Bank. Diese Ergebnisse zeigen, dass Bancassurance-Angebote nicht rein digitaler Natur sein müssen, sondern eine persönliche Beratung oftmals präferiert wird.

Abbildung 3: Über welche Kanäle der Bank können sich die Kundinnen und Kunden den Abschluss eines Versicherungsprodukts über die Bank vorstellen? (Werte: Anteile des präferierten Kanals)

Eine vertiefte Analyse der Antworten liefert zutage, dass Frauen den physischen Kontakt stärker bevorzugen als Männer. Allerdings präferieren auch Männer Bankfilialen deutlich stärker gegenüber einer Mobile App oder einer Webseite. Erwartungsgemäss fällt auf, dass jüngere Personen unter 35 Jahren sich häufiger vorstellen können, Versicherungsprodukte via Mobile App ihrer Bank abzuschliessen.

Fazit

Die in diesem Blog-Artikel diskutierten Ergebnisse unserer Bevölkerungsumfrage unterstreichen, dass für Bancassurance-Angebote ein grosses und bisher ungenutztes Potenzial existiert. Viele Personen können sich grundsätzlich vorstellen, zukünftig auch Versicherungsprodukte über Banken bzw. Bankprodukte über Versicherer zu beziehen. Allerdings ist anzumerken, dass die Kundinnen und Kunden nicht aktiv auf solche Angebote warten bzw. nach diesen suchen. Unsere Untersuchungen zeigen auch, dass sie grundsätzlich auch nicht unzufrieden mit ihrer Bank bzw. ihrem Versicherungsanbieter sind. Vielmehr ist es entscheidend, dass die Finanzinstitute in der Lage sind, zum richtigen Zeitpunkt über den richtigen Touchpoint das passende Produkt anzubieten. Der Kontext und der Zeitpunkt des Angebots müssen stimmen, und die Customer Journey muss gut verstanden werden, um erfolgreiche Bancassurance-Angebote einzuführen.

PS: Die detaillierten Resultate der Studie werden im Rahmen der Retail Banking Studie 2023 publiziert. In diesem Zusammenhang möchte ich auch auf die in diesem Jahr am 23. November stattfindende Retail Banking Konferenz aufmerksam machen. Spannende Themen und Referierende warten wieder auf Sie.

Kommentare

0 Kommentare

Danke für Ihren Kommentar, wir prüfen dies gerne.

4. September 2023

IFZ Sourcing Studie 2023 – Zusammenfassung der wichtigsten Erkenntnisse

Von Dr. Urs Blattmann, Dr. Felix Buschor und Joël Ettlin

In der IFZ Sourcing Studie 2023 nimmt das Institut für Finanzdienstleistungen Zug IFZ die aktuellen und zukünftigen Entwicklungen im Outsourcing der Retailbanken unter die Lupe. Der Studie ist ein breites Verständnis von Sourcing zugrunde gelegt, das neben der Auslagerung wesentlicher Funktionen an Dritte auch jegliche Form der bankübergreifenden Zusammenarbeit beinhaltet. Im heutigen Blog-Beitrag sind die wichtigsten Erkenntnisse der Studie zusammengefasst.

Die IFZ Sourcing Studie wurde anlässlich der IFZ Sourcing Konferenz vom 23. August 2023 vorgestellt.

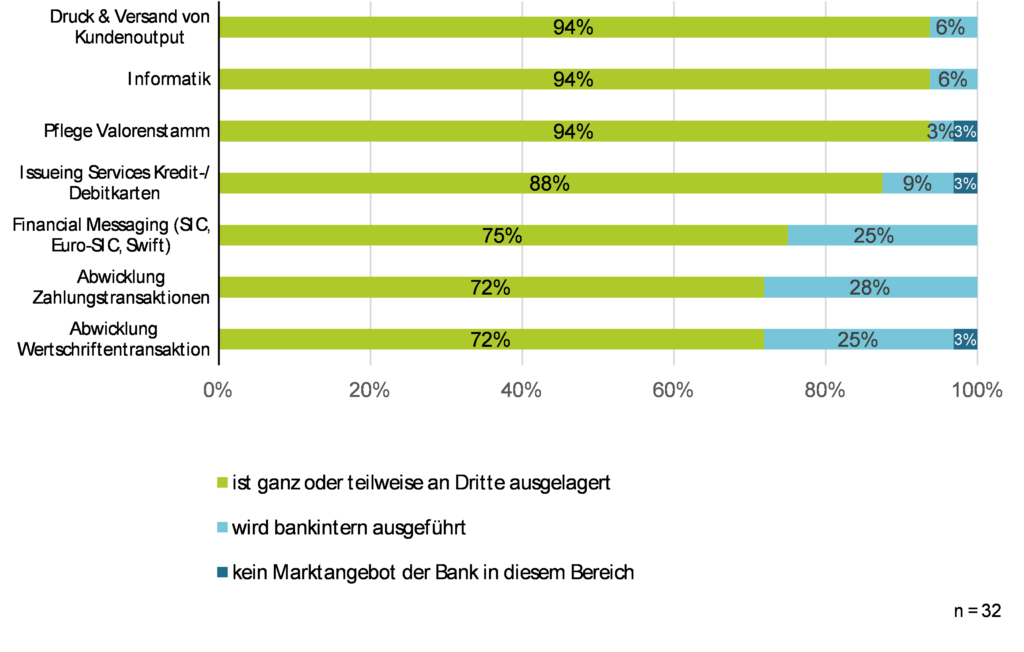

Nur geringe Veränderungen im Sourcing der Retailbanken

In der Sourcing-Strategie von Retailbanken gab es im Vergleich zum Vorjahr nur geringfügige Veränderungen. Die Auslagerung von IT-Aufgaben bleibt dabei führend. Die Banken beziehen häufig umfangreiche Leistungsbündel von externen Anbietern und der Outsourcinggrad in der IT ist sehr hoch. In der Wertschriftenverarbeitung und im Zahlungsverkehr sind die Auslagerungen auf hohem Niveau stabil geblieben (siehe Abbildung 1) Mit Blick in die Zukunft beabsichtigen Banken den bestehenden Fremdbezug vor allem in der IT, dem Zahlungsverkehr oder der Wertschriftenverarbeitung weiter auszubauen.

Abbildung 1: Sourcing Spitzenreiter.

Compliance Dienstleistungen – das unterschätzte Potenzial

Seit der Finanzkrise im Jahre 2008 haben die Banken einen kontinuierlichen Strom an regulatorischen Anforderungen zu verarbeiten. Dies erfordert ausreichend Fachleute nicht nur um neue Regularien umzusetzen, sondern auch um die Einhaltung der bestehenden Vorschriften zu garantieren. Mindestens innerhalb der gleichen Finma-Kategorie haben die Banken auch die gleichen Vorschriften umzusetzen und einzuhalten, was grundsätzlich eine gute Voraussetzung für ein Outsourcing ist. Auf der Hand liegt die Entlastung der knappen, bankinternen Compliance-Fachkräfte etwa durch die Auslagerung des Regulatory Monitoring, von Musterverträgen und Musterweisungen oder von Aus- und Weiterbildung. Wie die aufgezeigten Fallbeispiele zeigen, kann fachliche Unterstützung zu einem Business Process Outsourcing (BPO), bei dem ganze Compliance-lastige Prozesse, wie die Kundeneröffnung, systemunterstützt an Dritte ausgelagert werden. Weil man sich in Compliance Themen kaum differenzieren kann, und weil es immer schwieriger wird Compliance-Spezialistinnen und -Spezialisten zu finden, empfehlen die Autoren den Banken, aktiv das Outsourcing von Compliance Know-how oder ausgewählter Compliance Leistungen voranzutreiben.

Deutlich realistischere Einschätzung der Chancen von Ökosystemen

Im letzten Jahr haben Anbieter von Ökosystemen im Bereich Wohnen intensiv an neuen Funktionalitäten gearbeitet. Allerdings hat das Interesse der Banken an solchen Ökosystemen abgenommen: Die Zahl der Banken, für die weder der Aufbau noch die Beteiligung an einem Ökosystem relevant sind, ist innerhalb eines Jahres von 13 Prozent auf 38 Prozent gestiegen. Für die knapp zwei Drittel der Banken, die bereits an einem Ökosystem mitmachen oder dies beabsichtigen, stehen in erster Linie die Ökosysteme im Bereich Wohnen oder Vorsorge im Vordergrund.

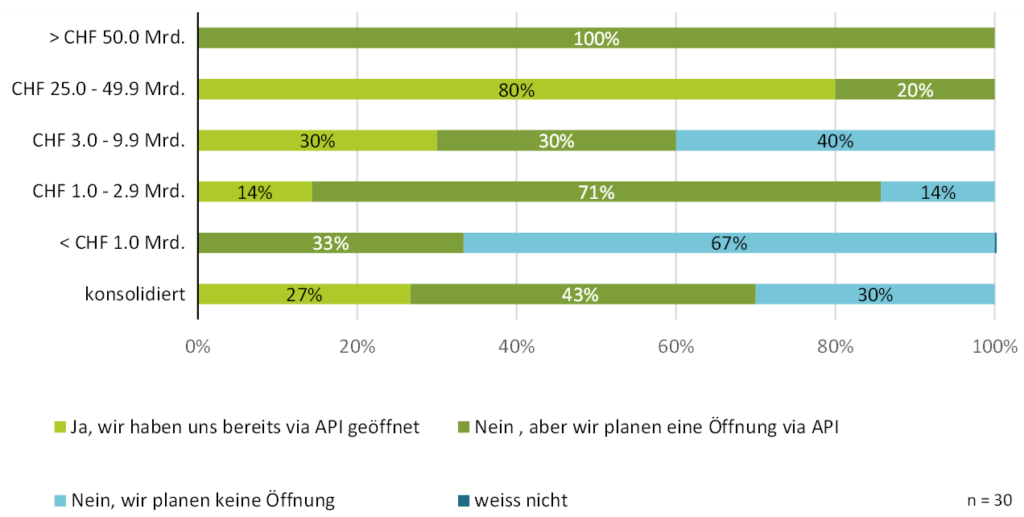

Einführung Open Banking auf dem Gesetzesweg noch nicht abgewehrt

Seit der Bundesrat im Februar 2022 die Möglichkeit ins Spiel brachte, Open Banking in der Schweiz gesetzlich verbindlich zu machen, ist in der Finanzindustrie eine gewisse Hektik ausgebrochen. So hat eine bedeutende Anzahl von Banken, unter Führung der Bankiervereinigung, ihre Absicht geäussert, ihre Systeme für Multibanking der Privatkunden zu öffnen. Die grösseren Retailbanken sind zur Öffnung gegenüber Dritten bereit, aber viele kleinere Banken scheinen bisher keine Pläne in diese Richtung zu haben (siehe Abbildung 2). Dies mag an einer fehlenden erschwinglichen technischen Infrastruktur oder an der Befürchtung, Kundenbeziehungen zu verlieren, liegen.

Abbildung 2: Öffnung der Banken nach Bilanzsumme mittels offener Schnittstellen (API) gegenüber Drittanbietern.

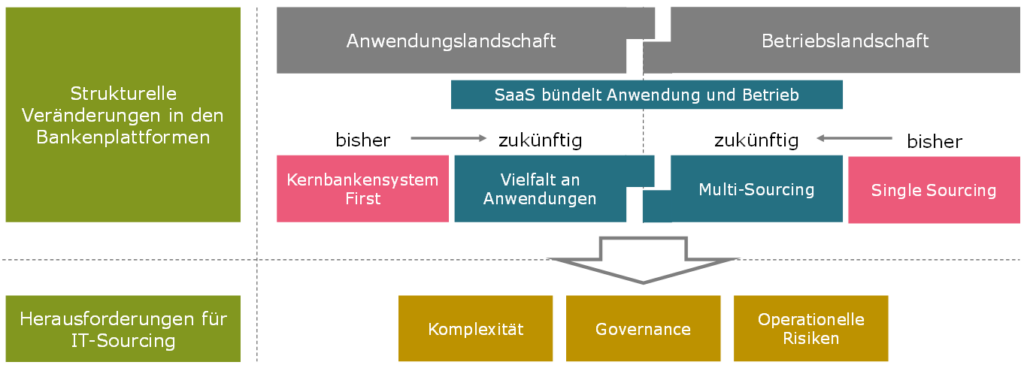

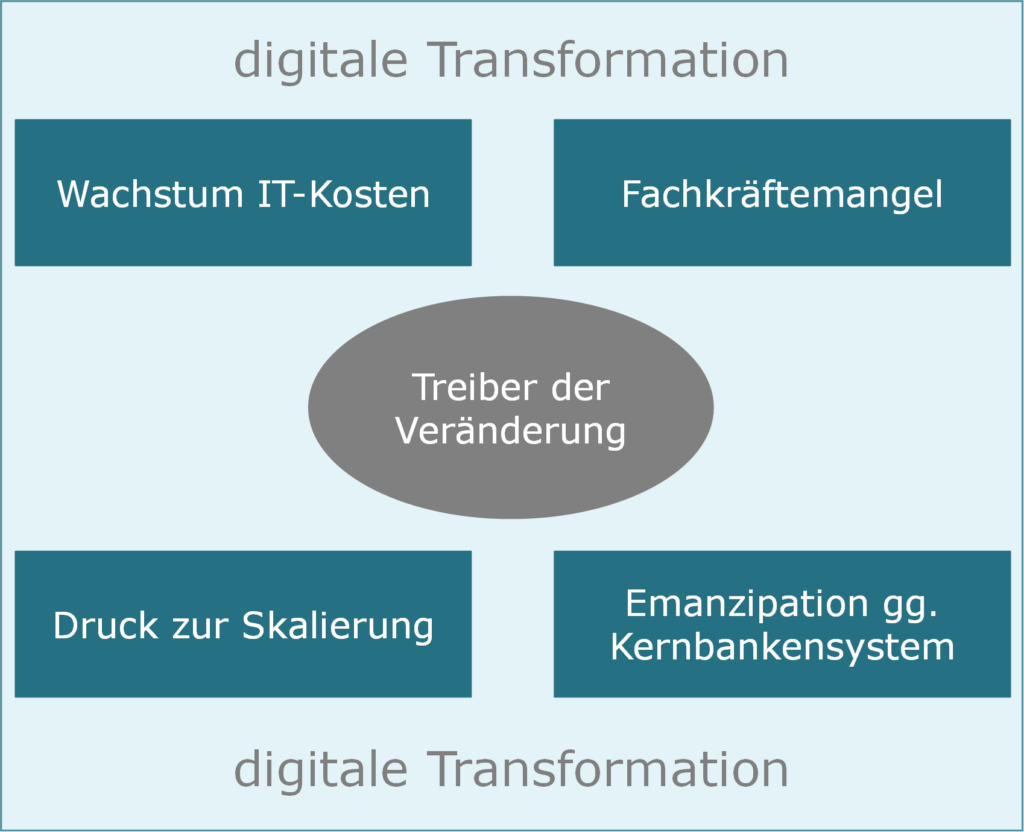

Digitalisierung verlangt von Banken, ihre IT-Sourcing-Strategie zu überdenken

Die vielfältigen Veränderungen im Zuge der Digitalisierung führen zu einem immer stärker abnehmenden Vertrauen der Banken in die Innovationsfähigkeit ihrer Kernbankensystemhersteller. Druck an der Kundenschnittstelle, Automatisierungspotenzial oder Chancen neuer digitaler Geschäftsmodelle verlangen nach raschen und kostengünstigen Lösungen. Banken suchen deshalb nach Alternativen und beginnen Anwendungen bei Dritten zu beschaffen, lassen Anwendungen in ihrem Auftrag von Dritten entwickeln, oder bauen sie gleich selbst. Dies führt dazu, dass die bisher weitgehend homogene Anwendungslandschaft zunehmend fragmentierter wird.

Bei der Beschaffung von IT-Anwendungen fällt der Entscheid zunehmend auf SaaS-Lösungen, die nicht mehr im eigenen Rechenzentrum installiert und betrieben, sondern aus einer Public Cloud bezogen werden. Dadurch wird sozusagen über die Hintertür, die bisherige IT-Sourcing-Strategie, die auf einen, maximal zwei Betriebsprovider ausgerichtet war, über den Haufen geworfen. Aus einer Single-Sourcing- wird eine Multi-Sourcing-Strategie. Für die Banken bedeutet dies, dass sie sich einer stark zersplitterten Anwendungs- und Betriebslandschaft gegenübersehen, die mit einer deutlich höheren Komplexität verbunden ist, eine veränderte Governance mit sich bringt und das Management operationeller Risiken mit anspruchsvollen Problemstellungen konfrontiert (siehe Abbildung 3). Mit Blick auf diese Entwicklungen empfehlen die Autoren den Banken, ihre IT-Sourcing-Strategie zu überdenken und beispielsweise frühzeitig mit geeigneten Massnahmen, die rasch wachsende Komplexität einzudämmen. Mit dem neuen Rundschreiben «Operationelle Risiken und Resilienz» der Finma, das im Verlaufe des Jahres 2023 in Teilen umzusetzen ist, ist auch der Zeitpunkt dazu günstig.

Abbildung 3: Strukturelle Veränderungen in der IT-Landschaft von Retailbanken.

Thesen und Ausblick

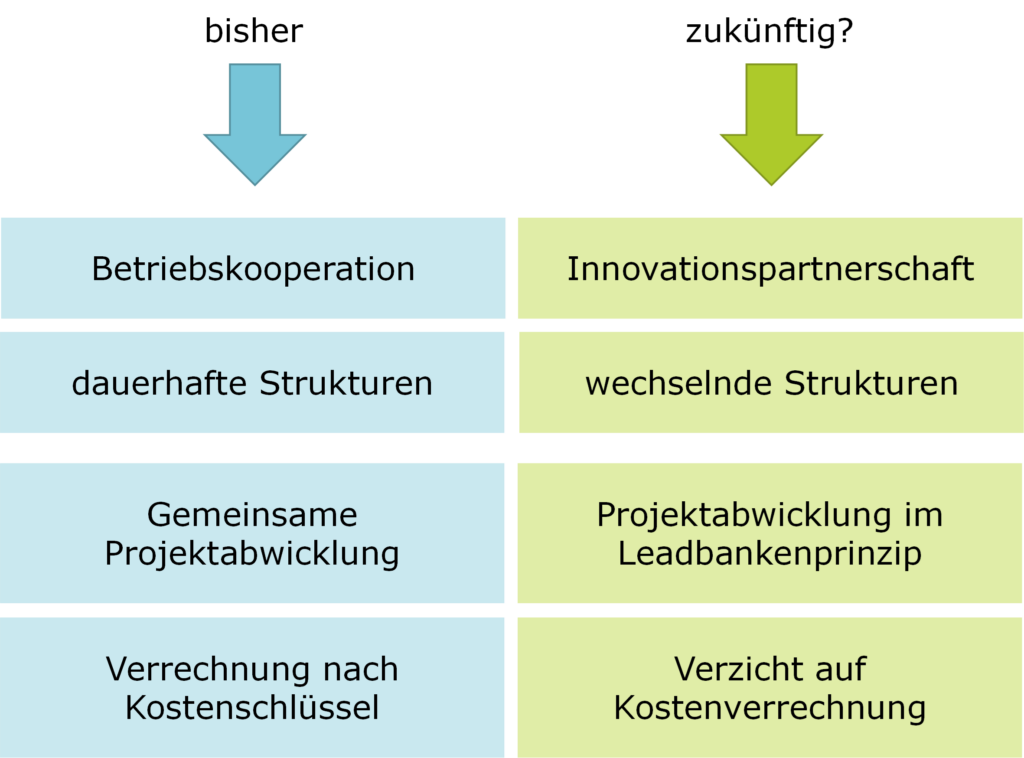

Zusammenfassend sind die Autoren der Meinung, dass das Sourcing, verstanden als bankübergreifende Zusammenarbeit und Auslagerung wesentlicher Funktionen an Dritte, eine zunehmende strategische Bedeutung bekommen wird. Dafür sprechen nach Meinung der Autoren die folgenden drei Gründe:

- Es gibt immer noch ungenutztes Potenzial zur Optimierung der Wertschöpfungstiefe von Retailbanken.

- Die bankübergreifende Zusammenarbeit bietet Chancen für die Akquisition und den Vertrieb im digitalen Raum.

- Und schliesslich sind die Möglichkeiten, welche die Informatik bietet, um die Wertschöpfungsketten neu zu organisieren, bei weitem noch nicht ausgeschöpft.

Die IFZ Sourcing Studie 2023 ist hier kostenlos verfügbar: Banking Services – Institut für Finanzdienstleistungen Zug IFZ (hslu.ch).

Ein herzliches Dankeschön gilt unseren Platinsponsoren Inventx und Swisscom und unseren Goldsponsoren Finform und FNZ, deren Unterstützung die Studie erst möglich gemacht hat.

Möchten Sie die Themen mit uns vertiefen? Dann nehmen Sie mit uns Kontakt auf felix.buschor@hslu.ch, urs.blattmann@hslu.ch oder joelmarco.ettlin@hslu.ch.

Kommentare

2 Kommentare

Jochen W.

4. September 2023

Gibt es auch Erkenntnisse, ob und wie sich das Sourcing geographisch verändert hat (z.B. Indien vs. Europa / Near-Shore vs. Offshore)?

Felix Buschor

4. September 2023

Die Studie beschränkt sich auf die Retailbanken der Schweiz, weshalb es keine Aussagen zur geografischen Veränderung gibt.

Danke für Ihren Kommentar, wir prüfen dies gerne.

30. August 2023

Krypto-Assets in der Schweiz und in Liechtenstein: Das Ökosystem etabliert sich weiter

Von Prof. Dr. Thomas Ankenbrand, Dr. Denis Bieri und Levin Reichmuth

Krypto-Assets haben in den letzten Jahren bei Schweizer Anlegerinnen und Anlegern trotz verschiedener Herausforderungen an Aufmerksamkeit gewonnen, was sich in steigenden Akzeptanzraten widerspiegelt (Statista, 2023). Inwieweit sich die Marktstruktur und die entsprechenden Volumina der Schweizer und Liechtensteiner Anbieter von Krypto-Asset-Anlageprodukten und -Dienstleistungen in diesem Umfeld entwickelt haben, ist Gegenstand der neuen Ausgabe der „Crypto Assets Study“. Sie hat das Ziel, einen generellen Überblick über die aktuellen Entwicklungen innerhalb des hiesigen Krypto-Asset-Investment-Ökosystems zu bieten. Im Folgenden gehen wir auf ausgewählte Ergebnisse der Studie ein.

Die Schweiz und Liechtenstein sind nach wie vor lebendige Zentren für Krypto-Assets.

In der Schweiz und in Liechtenstein sind vor allem in den Kantonen Zürich und Zug zahlreiche Unternehmen angesiedelt, die verschiedene Prozesse entlang der Wertschöpfungskette von Investitionen in Krypto-Assets abdecken. Unter den Marktteilnehmern finden sich nicht nur Start-ups, sondern auch etablierte Finanzdienstleister. Zu den am häufigsten angebotenen Produkten gehören technologische Infrastrukturen, die Investitionen in Krypto-Assets für Dritte ermöglichen, gefolgt von direkten und indirekten Anlagen in Krypto-Assets, wie eine Umfrage unter den Marktteilnehmern zeigt.

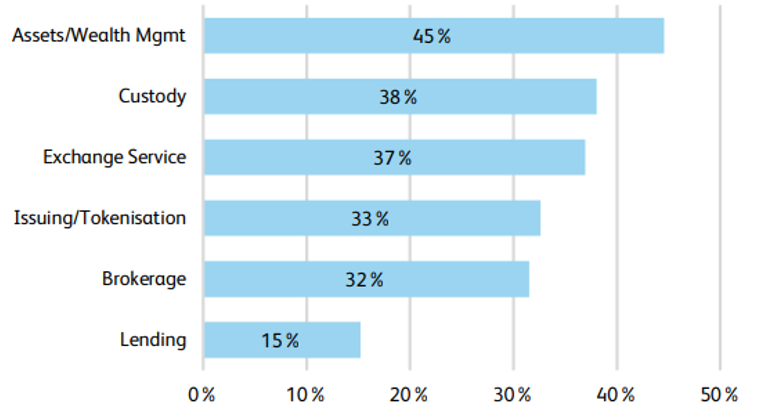

Asset und Wealth Management sind die am häufigsten angebotenen Dienstleistungen.

Während die befragten Unternehmen eine Vielzahl von Dienstleistungen entlang der Wertschöpfungskette von Krypto-Investitionen abdecken, werden Asset und Wealth Management am häufigsten angeboten (siehe Abbildung 1). An zweit- und dritthäufigsten sind Verwahrung- und Börsen-Dienstleistungen. Ausserdem sind Geschäftskunden wie (nichtfinanzielle) Unternehmen, Banken, Family Offices und andere institutionelle Anleger die wichtigsten Zielgruppen. Retailkunden werden im Vergleich weniger häufig bedient.

Abbildung 1: Krypto-Dienstleistungsangebot der befragten Unternehmen (n=92, Mehrfachnennungen möglich)

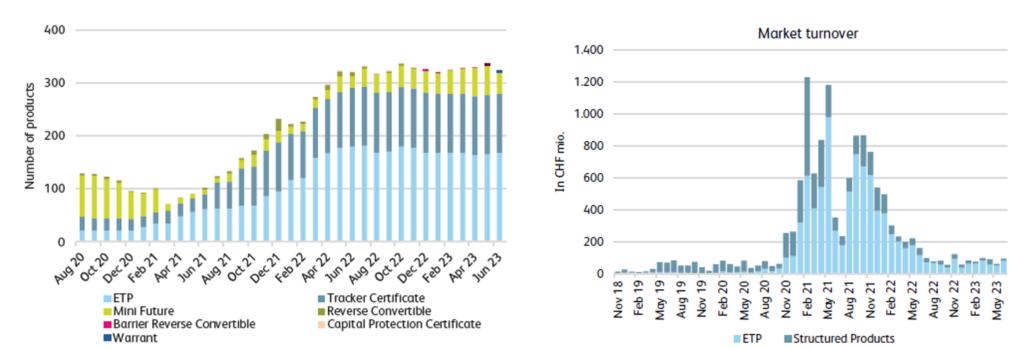

Die Zahl der Anlageprodukte und das entsprechende Handelsvolumen stagnieren.

Im Bereich der indirekten Investitionen stagnierte die Gesamtzahl der verfügbaren Produkte auf Krypto-Assets an den beiden Schweizer Börsen BX Swiss und SIX im ersten Halbjahr 2023 bei rund 320 Produkten (siehe Abbildung 2). Eine ähnliche Entwicklung zeigt sich bei dem entsprechenden Handelsvolumen, das sich im ersten Halbjahr 2023 auf rund 500 Millionen Franken belief, wobei der Anteil der «Exchange-traded Products (ETPs)» mit rund 80 Prozent gegenüber strukturierten Produkten mit einem Anteil von 20 Prozent grösser war.

Abbildung 2: Indirekte Finanzprodukte für Krypto-Assets an Schweizer Börsen (Quellen: Eigene Berechnungen basierend auf Daten von Bloomberg, BX Swiss und SIX)

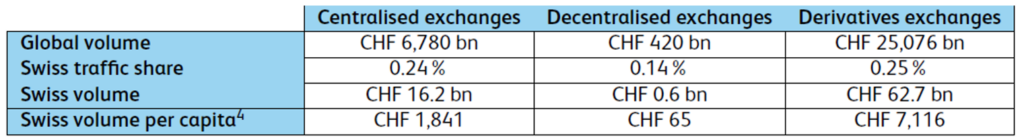

Neben den Handelsvolumina in indirekten Anlagen stagnierten auch die Volumina für Direktinvestitionen in Krypto-Assets, allerdings auf einem höheren Niveau. Während sich das geschätzte Handelsvolumen für die Schweiz an derivativen Kryptobörsen im ersten Halbjahr 2023 auf 62,7 Milliarden Franken belief, verzeichneten der Spot-Handel an zentralen und dezentralen Kryptobörsen geschätzte Volumina von 16,2 Milliarden Franken bzw. 0,6 Milliarden Franken (siehe Abbildung 3). Diese Unterschiede spiegeln sich auch im Schweizer Pro-Kopf-Handelsvolumen wider, das für das erste Halbjahr 2023 bei 7’116 Franken für Kryptoderivatbörsen, 1’841 Franken für zentralisierte Kryptobörsen und 65 Franken für dezentrale Kryptobörsen lag.

Abbildung 3: Vergleich verschiedener Typen von Kryptobörsen (Quellen: Eigene Berechnungen basierend auf Daten vom Bundesamt für Statistik, Coingecko und Semrush)

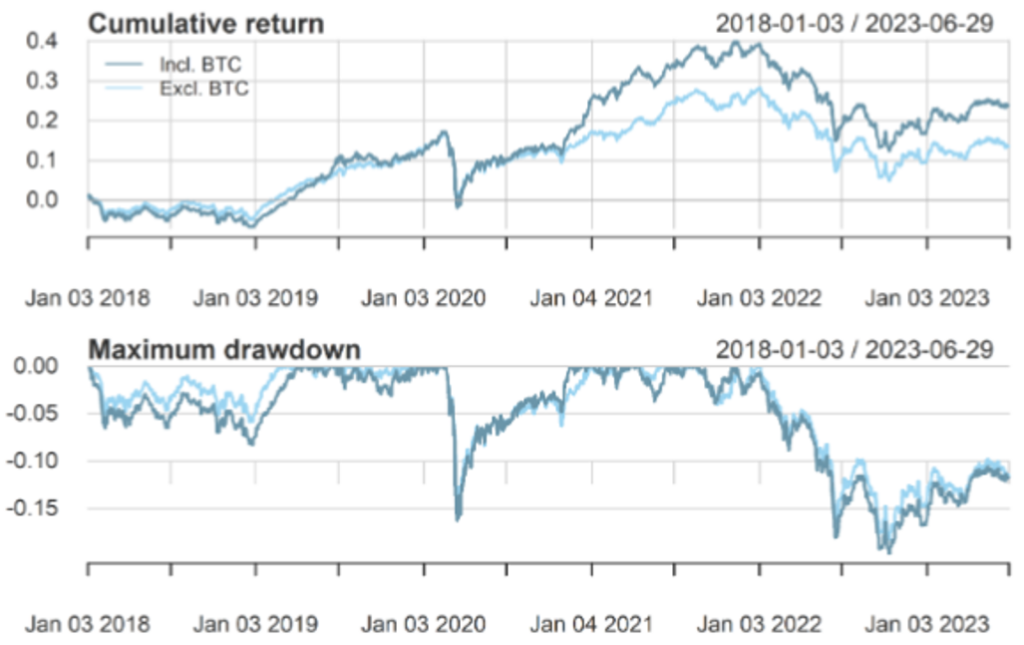

Krypto-Assets hatten Nutzenpotenzial für Anlegerinnen und Anleger.

Aufgrund der Unterschiede im Risiko-Renditeprofil und der durchschnittlich niedrigen Renditekorrelation zu traditionellen Vermögenswerten boten Krypto-Assets historisch Potenzial für Anlegerinnen und Anleger. Die Studie zeigt, dass über den Zeitraum von 2018 bis Mitte 2023 die Beimischung von Bitcoin in ein traditionelles Portfolio mit einer Portfoliogewichtung von drei Prozent zu einer Verbesserung der Rendite bei nur leichter Erhöhung des Risikos führte (siehe Abbildung 4). Obwohl Bitcoin in der Vergangenheit also in der Lage war, die risikoadjustierte Performance in einem Portfoliokontext zu verbessern, ist es wichtig zu beachten, dass vergangene Performance keine Garantie für zukünftige Performance darstellt.

Abbildung 4: Performancevergleich zwischen einem Portfolio mit und einem ohne Bitcoin-Exposure (Quelle: Eigene Berechnungen basierend auf Daten von Bloomberg)

Möglichkeiten zur Integration von Krypto-Assets in traditionellen Bankumgebungen sind gegeben.

Angesichts ihrer Eigenschaften als eigenständige Anlageklasse und der zunehmenden Akzeptanz durch private, aber auch institutionelle Anlegerinnen und Anleger, gewinnt die Integration von Krypto-Assets in das bestehende Umfeld traditioneller Banken zunehmend an Bedeutung. In der Schweiz und Liechtenstein ist die notwendige Infrastruktur vorhanden, und die Banken können prinzipiell verschiedene Dienstleistungen von Drittanbietern beziehen und in ihre Wertschöpfungskette integrieren. Eine vertiefte Auseinandersetzung mit dem Potenzial von Krypto-Assets oder auch erste Umsetzungsprojekte können den Banken helfen, Erfahrungen in einem neuen Markt zu sammeln.

| Crypto Assets Study 2023 Die vollständige Studie kann unter diesem Link eingesehen werden. Für Fragen und Anmerkungen kontaktieren Sie bitte Prof. Dr. Thomas Ankenbrand (thomas.ankenbrand@hslu.ch, +41 41 757 67 23). |

Die Forschung wurde durch die Unterstützung von e.foresight, Finnova, Inventx, SIX, Swiss Bankers Prepaid Services und Swiss FinTech Innovations (SFTI) ermöglicht.

Quellen:

Statista (2023). Cryptocurrency adoption in 56 different countries worldwide 2019-2023. Abrufbar unter https://www.statista.com/statistics/1202468/global-cryptocurrency-ownership/

Kommentare

0 Kommentare

Danke für Ihren Kommentar, wir prüfen dies gerne.

28. August 2023

Wie gut ist Radicant? Ein erster Testbericht

Von Prof. Dr. Andreas Dietrich

Mit Radicant kommt eine weitere Smartphone-Bank in den hiesigen Markt. Was dieses Unternehmen von vielen anderen Lösungen abhebt, ist sein Bestreben, im Bereich der Vermögensverwaltung die Ziele für nachhaltige Entwicklung der Vereinten Nationen (Sustainable Development Goals, SDGs) zu fördern, anstatt sich hauptsächlich auf die sogenannten ESG-Kriterien zu konzentrieren. Ich hatte bereits vor der offiziellen Markteinführung die Gelegenheit, die App zu testen. In meinem heutigen Blogbeitrag werde ich das Angebot sowie meine ersten Erfahrungen damit vorstellen.

Die Geschichte von Radicant

Das Radicant-Projekt wurde Anfang 2021 ins Leben gerufen, wobei die Radicant AG am 22. April 2021 offiziell gegründet wurde. Bereits 12 Monate nach der Gründung wurde die Banklizenz erteilt (seit Juli 2022 firmiert sie als Radicant Bank AG). Es ist bemerkenswert, dass die 100-prozentige Tochtergesellschaft der Basellandschaftlichen Kantonalbank überhaupt eine eigene Banklizenz beantragt. Diese Entscheidung unterstreicht das Bestreben, nicht nur Teil einer Bank zu sein, sondern als Unternehmen selbst nachhaltige Finanzdienstleistungen anzubieten.

Der Hauptteil der Entwicklungen für das Produkt findet in Portugal statt. Des Weiteren ist die Bank eine Kollaboration mit Google Cloud eingegangen. Die Daten werden entsprechend alle im Rechenzentrum von Google in Zürich gespeichert. Derzeit zählt Radicant 100 Mitarbeitende.

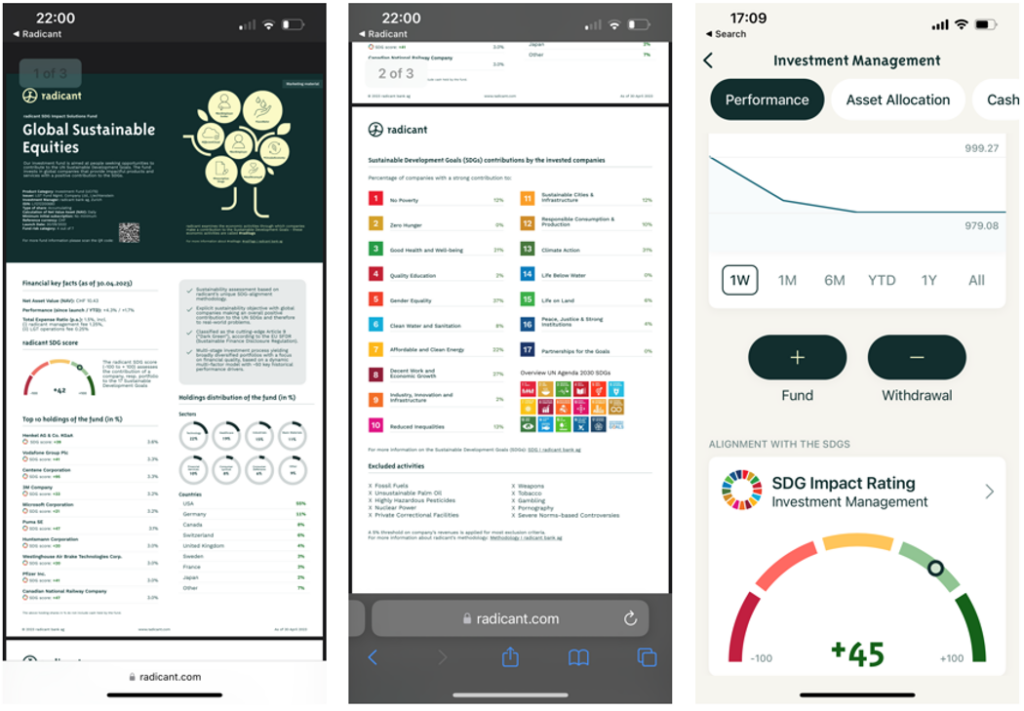

Das Angebot kann in die drei Bereiche «Sustainable Investments», «Sustainable Bank Account» und «Sustainable Banking» unterteilt werden. Nach dieser Logik werde ich nachfolgend das Angebot vorstellen.

Anlegen

In der Radicant-App war es mir möglich, innerhalb weniger Minuten ein Vermögensverwaltungsmandat zu eröffnen. Die Investition erfolgt in ein Portfolio, das auf die 17 Sustainable Development Goals (SDGs) der Vereinten Nationen ausgerichtet ist. Dabei kann man wählen, ob man «breit» investieren möchte oder ob man gewisse Nachhaltigkeitsziele stärker unterstützen möchte. Zusätzlich kann man festlegen, ob der Fokus eher auf Schweizer Unternehmen oder auf internationale Anlagen gelegt werden soll. Ich empfinde diese personalisierbare Auswahlmöglichkeit als sehr positiv. Der Einstieg ist bereits mit einem Betrag von CHF 1’000 möglich.

Die Anlagen sind transparent aufgeführt. Die Grundbausteine des Vermögensverwaltungsmandats sind von radicant aktiv gemanagte Investmentfonds (2 Aktien- und 1 Anleihenfonds) und sogenannte Trackerzertifikate auf Aktien (8). Innerhalb der App besteht jederzeit die Option, die umfassende Portfolioübersicht einzusehen, inklusive Details zum von Radicant entwickelten SDG Impact-Rating für jedes individuelle Unternehmen. Dies ermöglicht es, nachzuvollziehen, welchen Beitrag die Unternehmen zu den einzelnen SDGs leisten (vgl. einige Printscreens meiner Lösung, Abbildung 1).

Abbildung 1: Portfolio-Ausweis der Investitionen und Performance-Übersicht (Printscreens App; Die aktuelle Asset Allocation auf Holding-Level ist in der App unter dem Reiter „Asset Allocation“ für jeden Portfoliobaustein einsehbar)

Die Jahresgebühr beträgt 0.9% für Beträge bis CHF 24’999, 0.8% für Beträge zwischen CHF 25’000 und CHF 99’999, 0.65% für Beträge zwischen CHF 100’000 und 499’999 CHF und 0.5% ab einem investierten Betrag von CHF 500’000. Aktuell gilt ein «lebenslanger» Rabatt von 50% auf die Jahresgebühr bei Abschluss eines Vermögensverwaltungsmandats bis 31.01.2024. Hinzu kommen jährliche Produktkosten von zwischen 0.40% bis 0.47%. Dadurch ist das Angebot im Quervergleich eher teuer.

Anlagen in Kryptowährungen sind nicht vorgesehen, da sie nur beschränkt mit den SDG-Zielen übereinstimmen. Ebenso investiert radicant nicht in Rohstoffe. Die Investitionsziele der Firma sind nur Unternehmen oder supranationale Organisationen, die eine positive Wirkung auf die Erreichung der SDGs haben.

Das Radicant Angebot im Alltagsbanking

Selbstverständlich umfasst das Angebot auch die konventionellen Bankprodukte für das Sparen und Bezahlen. Der aktuelle Zinssatz für das Alltagskonto liegt bei 1%, sofern der Kontostand unter CHF 25’000 liegt. Für Beträge zwischen CHF 25’001 und 100’000 beträgt der Zinssatz 0.5%, während für Beträge ab CHF 100’000 kein Zins mehr bezahlt wird. Es gibt keine Rückzugslimiten.

Als Bezahlmethode erhält man eine (virtuelle) Debitkarte von Visa. Optional kann man auch die physische radicant Debitkarte bestellen. Diese ist aus recyceltem PET gefertigt. Bezahlen via Smartphone kann man mit Apple Pay oder Google Pay. Bemerkenswert finde ich, dass Radicant auch eine eigene Twint-App anbietet.

Positiv ist, dass man bereits in der jetzigen Version in der App seine täglichen und monatlichen Limits mit nur wenigen Klicks anpassen kann. Zudem lassen sich mit nur wenigen Klicks die Karte (de-)blockieren und die Sicherheitseinstellungen modifizieren.

Was derzeit hingegen noch fehlt ist ein Multiwährungs-Konti, wie man das von Revolut, Yuh, Neon oder weiteren Smartphone Banken kennt. Auch eBill ist bislang nicht möglich – laut radicant wird diese Funktionalität in naher Zukunft aber auch angeboten. Des Weiteren gibt es in der ersten Version noch keine Säule 3a Produkte.

Anstelle einer 100-prozentigen Haltung der Kundengelder bei der SNB wird ein Teil der Gelder in hoch liquide und nachhaltige (HQLA-)Anlagen mit Impact investiert (z.B. Green Bonds von Emittenten mit höchster Bonität).

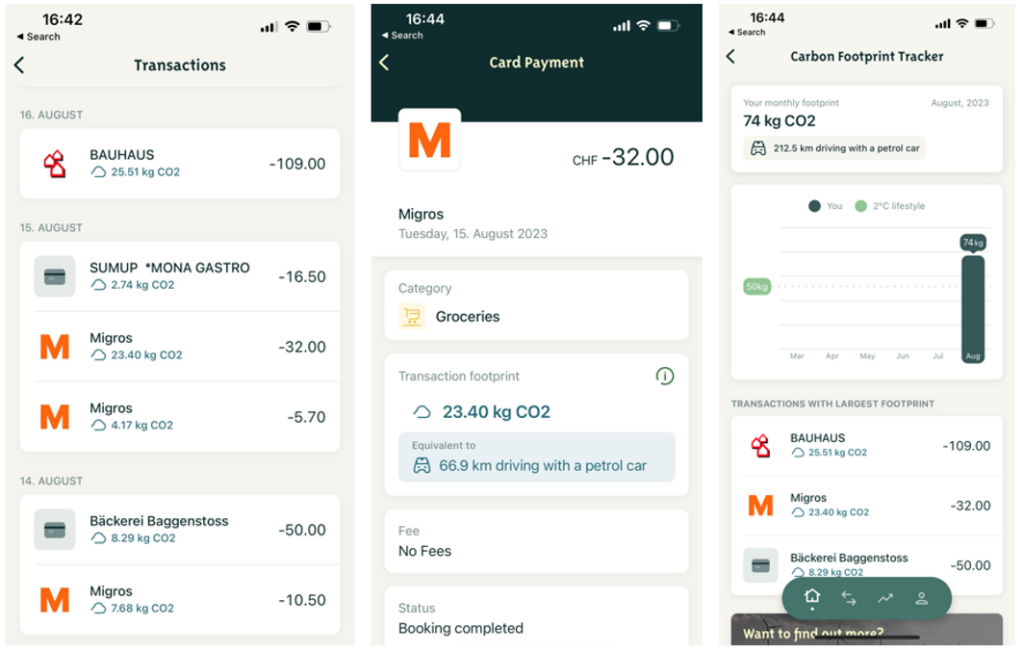

Eine Innovation: Der CO2-Fussabdruck

Eine Innovation im Schweizer Markt ist der basierend auf den Transaktionsdaten gemessene CO2-Fussabdruck. Für jede Zahlung kann man den Stand des CO₂-Fussabdrucks abrufen und die Entwicklung seiner gesamten CO₂-Bilanz verfolgen. Die individuelle Übersicht hebt dabei hervor, welche Bereiche für die grösste CO2-Belastung verantwortlich sind. Dieser abstrakte CO2-Wert wird in Relation gesetzt zum Ausstoss eines Autos, das konventionell mit Benzin betrieben wird, um eine anschauliche Vergleichsbasis zu schaffen.

Abbildung 2: CO2-Fussabdruck gemäss meinen Transaktionen (in der Übersicht, im Detail und pro Monat)

Einen CO2-Tracker, der bei jeder Transaktion die damit verbundene CO2-Emission anzeigt, halte ich für eine interessante Idee, die das Bewusstsein für persönlichen ökologischen Fussabdruck stärken kann (ähnlich dem «Schrittzähler» bei Uhren in Bezug auf die körperliche Aktivität). Nachfolgend möchte ich auf einige potenzielle Stärken und Schwächen eines solchen Angebots eingehen. Als Stärken sehe ich die folgenden vier Aspekte:

- Bewusstseinsbildung: Ein CO2-Tracker kann Menschen dazu anregen, über ihre Konsumentscheidungen nachzudenken und zu erkennen, wie diese den Klimawandel beeinflussen. Dies könnte zu bewussteren und umweltfreundlicheren Entscheidungen führen.

- Verantwortungsbewusstsein: Indem Menschen die CO2-Emissionen ihrer Transaktionen sehen, könnten sie ein stärkeres Verantwortungsgefühl für ihren eigenen ökologischen Fussabdruck entwickeln.

- Anreiz zur Veränderung: Die Möglichkeit, die eigenen CO2-Emissionen zu reduzieren, könnte Menschen dazu ermutigen, nachhaltigere Produkte und Dienstleistungen zu wählen und ihren Lebensstil anzupassen.

- Transparenz: Banken könnten durch die Bereitstellung solcher Daten ihre Transparenz und ihr Engagement für Umweltfragen zeigen, was zu einem positiven Image und Vertrauen bei umweltbewussten Kunden führen könnte.

Auf der anderen Seite sehe ich auch die folgenden Herausforderungen rund um dieses Angebot:

- Komplexität: Die genaue Berechnung von CO2-Emissionen für jede Transaktion kann komplex sein und erfordert genaue Daten über die Produktions- und Transportprozesse, die oft schwer zu ermitteln sind. Anhand meines Beispiels (siehe Abbildung 2) wird deutlich, dass Radicant lediglich darüber informiert ist, dass ich in der Migros eingekauft habe. Es bleibt jedoch unklar, ob meine Einkäufe beispielsweise Rindfleisch aus Argentinien oder einen regionalen Biosalat umfassten.

- Subjektivität: Die Berechnung von CO2-Emissionen ist oft von Annahmen und Schätzungen abhängig, die zu Ungenauigkeiten führen können. Dies könnte das Vertrauen der Nutzerinnen und Nutzer in die Genauigkeit der angezeigten Daten beeinträchtigen.

- Überforderung: Ständig mit CO2-Emissionsdaten konfrontiert zu sein, könnte manche Menschen überfordern oder desensibilisieren, insbesondere wenn sie das Gefühl haben, dass ihre individuellen Bemühungen wenig Einfluss auf das grössere Bild haben.

Letztendlich hängt der Erfolg eines solchen CO2-Trackers von der Art und Weise ab, wie er implementiert wird, wie genau die Berechnungen sind, wie gut er in den Alltag der Nutzerinnen und Nutzer integriert werden kann und wie er auf die individuellen Bedürfnisse und Präferenzen der Kundschaft eingeht. Im Fall des Angebots von Radicant erweist sich der Tracker meines Erachtens jedoch als äusserst passend zum Angebot, und ich begrüsse sehr, dass Radicant als erste Schweizer Bank diese Funktion in die App integriert hat.

Sustainable Banking

Schliesslich gibt es aus Sicht von Radicant auch noch das Argument des «Sustainable Banking». Das Bestreben von Radicant ist es, zu den „guten Unternehmen“ zu gehören. Die Firma hat verschiedene Pläne, zahlreiche Berichte zum Thema Nachhaltigkeit zu veröffentlichen und sich diesbezüglich auch sehr transparent zu zeigen.

Welche Kundinnen und Kunden werden Radicant nutzen?

Eine interessante Frage im Zusammenhang mit diesem Angebot betrifft die Nutzergruppen, welche die App ansprechen will. Für Kundinnen und Kunden, bei denen das kostengünstige Alltagsbanking im Vordergrund steht, bieten Revolut, Yuh, Neon und andere Anbieter – zumindest zum aktuellen Zeitpunkt – alternative Apps an, die preiswerter sind und eine breitere Palette an Funktionen aufweisen als die Radicant-App.

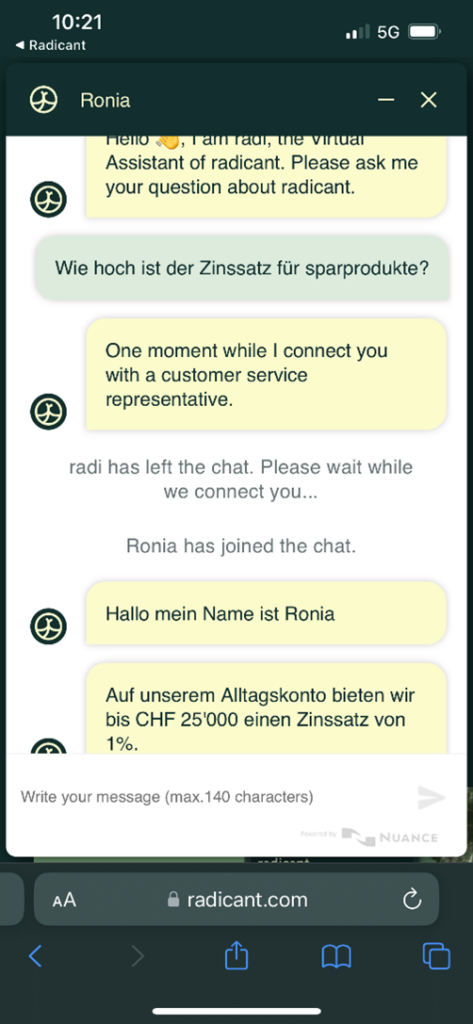

Radicant ermöglicht es aber der digital affinen Kundschaft, ähnlich wie Plattformen wie TrueWealth oder wiLLBe, auch bei vergleichsweise geringen Beträgen von einem professionellen Asset Management zu profitieren. Die Einstiegshürde von CHF 1’000 ist tief und eignet sich dadurch auch für die Retail Kundschaft. Der Fokus von Radicant liegt aber stärker auf der Gruppe der etwas wohlhabenderen Kunden – der sogenannten „Affluent Kundschaft“. Für digital affine Affluent Kundinnen und Kunden mit einer hohen Affinität zum Thema Nachhaltigkeit ist das Angebot interessant. Wichtig zu erwähnen ist aber, dass bei diesem Angebot keine persönliche Beratung angeboten wird. Vielmehr handelt es sich um eine klassische Lösung im Sinne eines digitalen „Vermögensverwaltungs-Mandats“. Es gibt zwar einen telefonischen Kundenservice, der von Montag bis Freitag täglich von 9 Uhr bis 17 Uhr erreichbar ist und es gibt auch den Chatbot «Radi». Ein klassisches Beratungsgespräch ist bei Radicant aber nicht vorgesehen. Bei mir (während der Beta-Testphase) hat Chatbot nur mässig funktioniert und er konnte auch einfache Fragen nicht beantworten. Ich wurde von ihm aber rasch an eine Mitarbeiterin von Radicant weitergeleitet (vgl. Abbildung 3).

Abbildung 3: Radi der Chatbot und Ronia die physische Person

Interessant ist die Frage nach dem Anlegertyp von Radicant. In Anlehnung an den LGT Private Banking Report (Cocca, 2014) wird typischerweise zwischen drei Anlegertypen unterschieden: Soloisten (Anlageentscheid wird eigenständig getroffen), Validatoren (Anlageentscheid wird zusammen mit dem Berater getroffen) und Delegatoren (Anlageentscheid wird komplett delegiert). Eine frühere Studie von uns zeigt, dass die Mehrheit der Schweizer Investoren Validatoren sind (56%), während 34% die Anlageentscheidungen eigenständig treffen (Soloisten) und 10% die Anlageentscheidungen komplett dem Anlageberater überlassen (Delegatoren). In einem Hintergrundgespräch mit den Verantwortlichen von Radicant wurde mir gesagt, dass sie vor allem die Gruppe der «Delegatoren» als Kundinnen und Kunden erwarten. Diese Gruppe ist aber – wie oben aufgezeigt – eher klein. Wenn man dies auf die gesamte Bevölkerung hochrechnet (58% der Schweizerinnen und Schweizer sind derzeit nicht investiert), würde man nur 4 bis 5 Prozent der Schweizer Bevölkerung ansprechen. Dabei ist zu bedenken, dass die Delegatoren überproportional oft aus der älteren Bevölkerungsgruppe stammen und mit ihren Banken in der Regel zufrieden oder gar sehr zufrieden sind. Daher scheint es aus meiner Sicht anspruchsvoll, eine ausreichend grosse Marktdurchdringung mit dieser Nutzergruppe zu erreichen, selbst wenn möglicherweise auch bisherige Nicht-Anlegerinnen und -Anleger angesprochen werden sollen.

Wie unsere früheren Ergebnisse verdeutlichen, gibt es in der Gruppe der Soloisten etwa doppelt so viele potenzielle Nutzer von digitalen Anlagelösungen im Vergleich zu den Validatoren oder Delegatoren. Eine mögliche Erklärung für diese Erkenntnis könnte darin liegen, dass Soloisten ein stärkeres Interesse an den Finanzmärkten haben als die anderen Anlegerprofile. Dadurch sind sie tendenziell affiner für digitale Anlagelösungen als weniger informierte Personen. Gleichzeitig sind sie jedoch in der Regel auch besonders preisbewusst. Im direkten Vergleich sind die Kosten von Radicant vergleichsweise eher hoch. Für die Investorinnen und Investoren muss das Thema Nachhaltigkeit folglich eine grössere Bedeutung haben als der Preis. Auch die Emotionen müssen bei Radicant wohl stärker in den Vordergrund stehen als bei anderen digitalen Anlagelösungen. Die Frage stellt sich also schlussendlich, ob Kundinnen und Kunden bereit sind, für Nachhaltigkeit auch etwas mehr zu bezahlen.

Fazit

Radicant hat bereits vor der Einführung der App erhebliche Aufmerksamkeit erregt und negative Schlagzeilen erzeugt, die jedoch wenig mit dem Produkt selbst zu tun hatten. Jetzt, da das Produkt eingeführt wird, lässt sich feststellen: Das Produkt selbst ist qualitativ gut. Das Design der App sowie das „Look and Feel“ sind ansprechend gestaltet, und es gibt auch verschiedene innovative und differenzierende Elemente im Vergleich zu anderen Lösungen. Die zentrale Frage ist nun, ob eine digitale Anlagelösung, die auf die Ziele für nachhaltige Entwicklung der Vereinten Nationen (Sustainable Development Goals, SDGs) ausgerichtet ist, überhaupt im schweizerischen Markt Erfolgspotenzial hat.

Die Schweiz verzeichnet grundsätzlich eine wachsende Nachfrage nach nachhaltigen Anlagemöglichkeiten. Immer mehr Menschen sind bereit, in Unternehmen und Projekte zu investieren, die positive soziale und ökologische Auswirkungen haben. Auch die Ausrichtung auf die UN SDGs verleiht der Anlagelösung eine globale und anerkannte Basis für Nachhaltigkeit. Dies könnte das Interesse von Anlegerinnen und Anlegern steigern, die nach Investitionen mit messbaren positiven Auswirkungen suchen. Zusätzlich ist die Bekanntheit von digitalen Anlagelösungen in der Schweiz in den vergangenen drei Jahren ziemlich stark gestiegen.

Auf der anderen Seite gibt es bereits etablierte und aufstrebende nachhaltige Finanzdienstleister auf dem Markt. Neue Akteure wie Radicant müssen sich gegenüber bestehenden Angeboten behaupten. Es ist vermutlich auch erforderlich, das Bewusstsein für die Bedeutung der SDGs und nachhaltige Investitionen in der breiteren Bevölkerung zu stärken, um das volle Potenzial der Lösung auszuschöpfen. Potenzielle Investorinnen und Investoren müssen dazu davon überzeugt werden, dass die ausgewählte Anlagelösung tatsächlich positive Auswirkungen erzielt und ihren Erwartungen entspricht. Dazu müssen sie auch bereit sein, etwas mehr für «Nachhaltigkeit» zu bezahlen als für andere Lösungen, welche diesbezüglich weniger konsequent unterwegs sind.

Insofern wird sehr spannend zu beobachten sein, wie sich dieses Produkt in den nächsten Monaten entwickeln wird. Im Rahmen der Retail Banking Konferenz 2023 vom 23.11 werden wir dazu ein erstes Update hören.

Kommentare

8 Kommentare

Ehbar Hubl

4. November 2025

Erhalte 75.- bei der Eröffnung mit dem Code „2ed63c“.

Phil

1. Oktober 2024

Danke für den Artikel, aber bitte aktualisieren, ist absolut veraltet. Und die Depotgebühren sind total überrissen!!! Das macht Neon einiges viel besser.

Bernhard D.

26. September 2023

Hmmm, wen interessiert denn wirklich so eine Bank? Jede Bank bietet mittlerweile ESG Produkte an - so innovativ kommt die Radicant Bank da nicht an - zumal sie teurer ist als im Vergleich. Mir düngt auch, sie wollen uns etwas "vorpredigen". Unter uns: Wer braucht so eine Bank?

Marco Müller

30. August 2023

Für eine digitale Lösung finde ich die Kosten für die Anlagelösungen deutlich zu hoch. Die Differenzierung zu anderen Lösungen sind höchstens minim. Die ESG- oder eben SGD-Daten bezieht man ja hauptsächlich bei ISS. Insofern fehlt mir auch hier ein effektives Differenzierungsmerkmal. Die Messung des eigenen CO2-Ausstosses ist dermassen "ungenau", dass er nicht hilfreich ist (es wird nicht unterschieden, ob ich argentinisches Rindsfilet oder lokales Gemüse kaufe). Die Bezeichnung "Evangelisten" ist sinnbildlich. Man will etwas "predigen". Ich glaube kaum, dass dies beim Publikum ankommt. Scheitern vorprogrammiert, zumal die Kosten mit den zahlreichen IT-Anbietern und Personal immens sind.

radicant bank ag

30. August 2023

Danke für Ihren Kommentar. Zu einigen Ihrer Punkte merken wir folgendes an: 1) «Kosten»: wir sind davon überzeugt, dass beim nachhaltigen Investieren eine aktive Anlagestrategie notwendig ist. Wir haben daher einen eigenen Research-Bereich und SDG-Rating-Prozess aufgebaut. Ausserdem beschäftigen wir erfahrene Portfoliomanager für die Selektion von Aktien und Anleihen aus unserem eigens definierten Anlageuniversum. Wir sind daher nicht abhängig von Drittanbietern, sondern entscheiden komplett eigenständig, in welche Unternehmen wir investieren. Andere Lösungen am Markt nutzen grösstenteils passive Produkte von Dritten 2) «SDG-Daten»: Wir beziehen Rohdaten von ISS und untersuchen die einzelnen Unternehmen nicht vor Ort. Wir machen unseren eigenen Research und der transparente SDG-Rating-Prozess ist eine radicant-Entwicklung. Dies sehen wir als klares Differenzierungsmerkmal im nachhaltigen digitalen Vermögensverwaltungsmarkt. 3) «CO2-Ausstoss»: richtig ist, dass unser CO2-Footprint-Tracker nicht so genau ist, dass ein einzelner Einkauf auf seine Bestandteile hin analysiert werden kann. Dies ist mit den vorhandenen Daten leider nicht möglich. Bei der Funktion geht es uns darum ein Bewusstsein für den alltäglichen Konsum und seine Wirkung zu schaffen. Sie können sich aber sicher sein, dass wir die aktuelle Lösung mit unseren Partnern weiterentwickeln.

Kapitalismus - Gefahr für die Natur?

28. August 2023

»Nachhaltigkeit« kommt etwa 16x mal vor. Wie kann der (Finanzmarkt)-Kapitalismus per se überhaupt nachhaltig sein?

Flavio C.

28. August 2023

Sie schreiben: Des Weiteren ist die Bank eine Kollaboration mit Google Cloud eingegangen. Die Daten werden entsprechend alle im Rechenzentrum von Google in Zürich gespeichert. 2021 hiess es aber auch: Radicant wählt Swisscom und Finnova (https://www.swisscom.ch/de/about/news/2021/07/06-radicant-swisscom-finova.html) - Wurde finnova/Swisscom durch google ersetzt? Oder ist das Kernbanken-System nach wie vor finnova, aber die App und das Frontend wurden "bei google" entwickelt und gehostet? Arbeitet die Bank mit beiden Firmen zusammen? Danke für eine Aufklärung!

radicant bank ag

28. August 2023

Ja, radicant bank ag arbeitet mit Swisscom / Finnova und Google Cloud Services. radicant bank ag nutzt Finnova als Kernbankensystem und speichert Daten nicht auf eigenen Servern (Hardware), sondern nutzt die Cloud-Services von Google und Swisscom (in Schweizer Rechenzentren verschlüsselt gespeichert). Auf die Daten kann nur radicant bank ag zugreifen. Das Frontend bzw. die App wurde von radicant selbst entwickelt und kann theoretisch auch mit einem anderen Cloud-Anbieter bzw. Kernbankensystem betrieben werden.

Danke für Ihren Kommentar, wir prüfen dies gerne.

21. August 2023

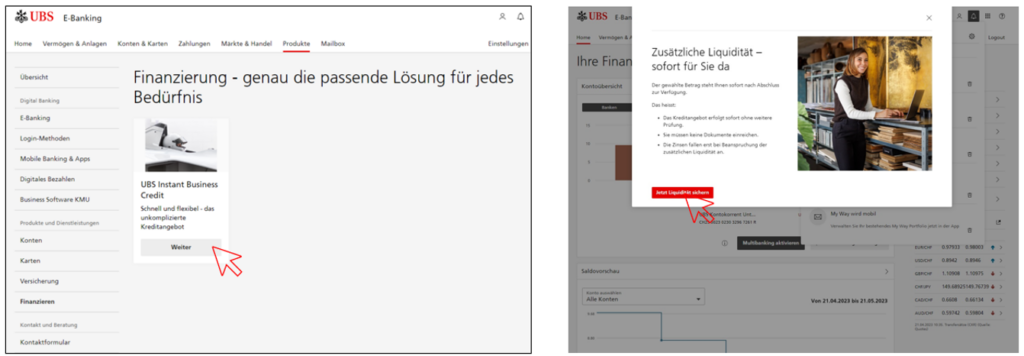

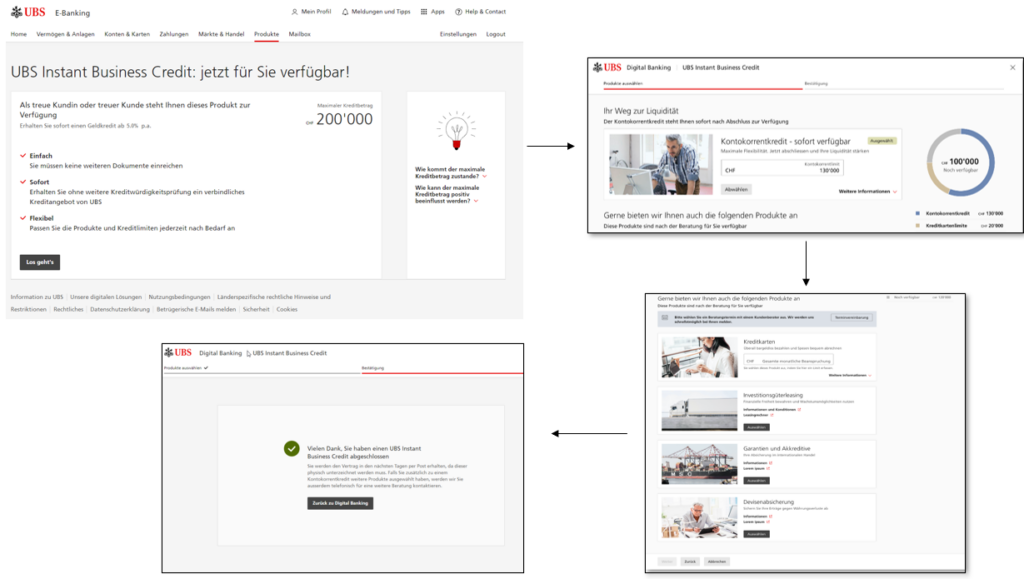

Eine Revolution für KMU-Kredite in der Schweiz: Eine Analyse des Instant Business Credit der UBS

Von Prof. Dr. Andreas Dietrich